Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

O surpreendente retorno de Donald Trump e o pacote fiscal brasileiro

O Conde de Monte Cristo, de Alexandre Dumas, é um dos maiores romances da literatura francesa: uma história de redenção e vingança, do retorno inesperado de uma pessoa que foi julgada morta e esquecida por seus opositores.

Alexandre Dumas (1802-1870) foi um dos escritores mais populares da literatura francesa do século XIX, conhecido por seus famosos romances como “Os Três Mosqueteiros”, “A Rainha Margot” e “O Homem da Máscara de Ferro”. Por que trazemos esse famoso escritor para nossa analogia da carta do mês?

Em “O Conde de Monte Cristo”, o protagonista Edmond Dantès é enviado injustamente para uma prisão remota, onde permanece por 14 anos e é dado como morto por seus oponentes. Na prisão, Edmond conhece o abade Faria, que o transforma em um homem culto e revela para ele a localização de um tesouro na ilha de Monte Cristo.

Edmond escapa da prisão e, enriquecido pelo tesouro, volta à sociedade em busca de vingança de seus inimigos, mas encontra no final redenção ao ajudar aqueles que foram justos com ele. O Conde de Monte Cristo é uma reflexão sobre o impacto da traição, o custo da vingança e o poder do perdão.

Donald Trump e seu inesperado retorno

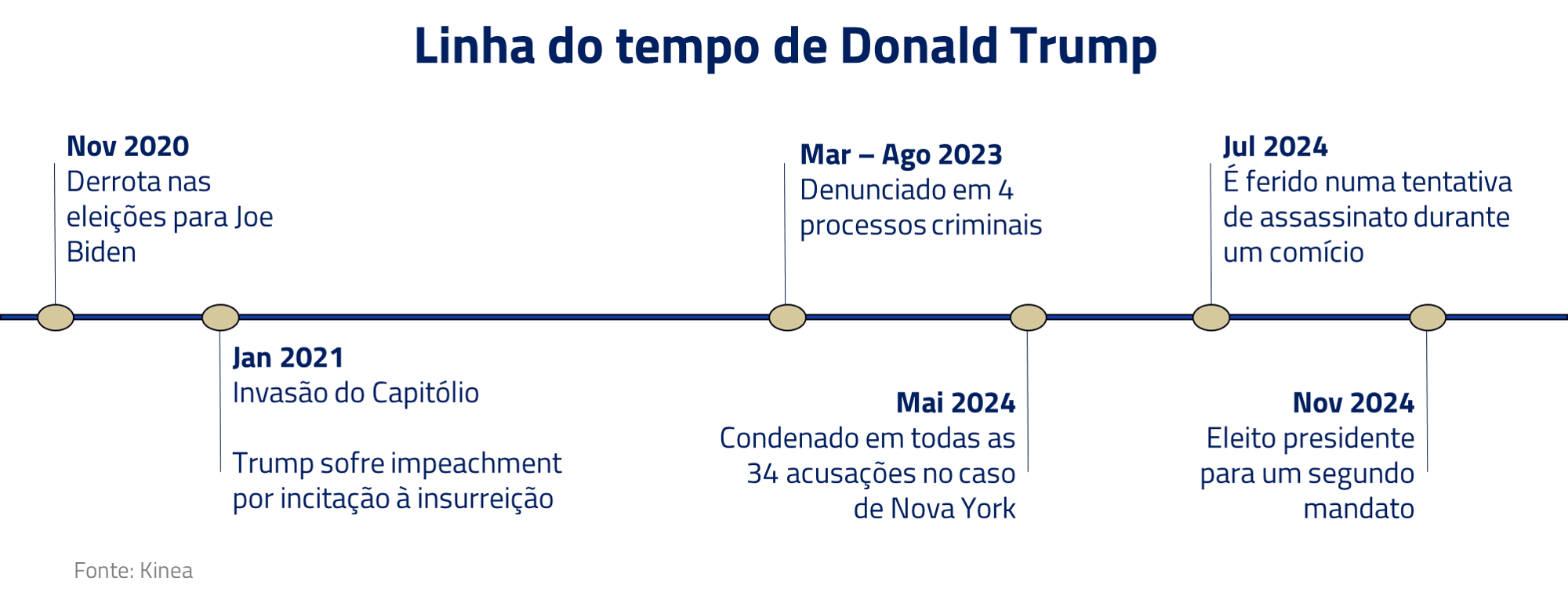

De modo similar a Edmond, Donald Trump saiu temporariamente da cena política após se recusar a reconhecer a derrota nas eleições de 2020, com a infame invasão do Capitólio dos Estados Unidos em 6 de janeiro de 2021, quando seus apoiadores invadiram o Congresso após um discurso inflamado do presidente.

Trump sofreu múltiplas investigações em casos criminais, foi condenado pelo estado de Nova York por pagamentos em troca de silêncio e foi publicamente criticado por membros historicamente importantes do partido Republicano. Por fim, já na campanha de 2024, passou por duas tentativas de assassinato num momento em que a eleição de Kamala Harris parecia mais provável.

Tal como Edmond, Trump se encontrava perdido em sua prisão de problemas. Mas, em meio a esses reveses, ele se reergueu: conseguiu manter o controle do partido, com seu candidato virando líder da câmara em 2023, ganhou suporte de tradicionais democratas do vale do silício e Wall Street (como Elon Musk e Bill Ackman), manteve contato com seu eleitor tradicional através de uma sequência torrencial de comícios e voltou à presidência com uma vitória contundente.

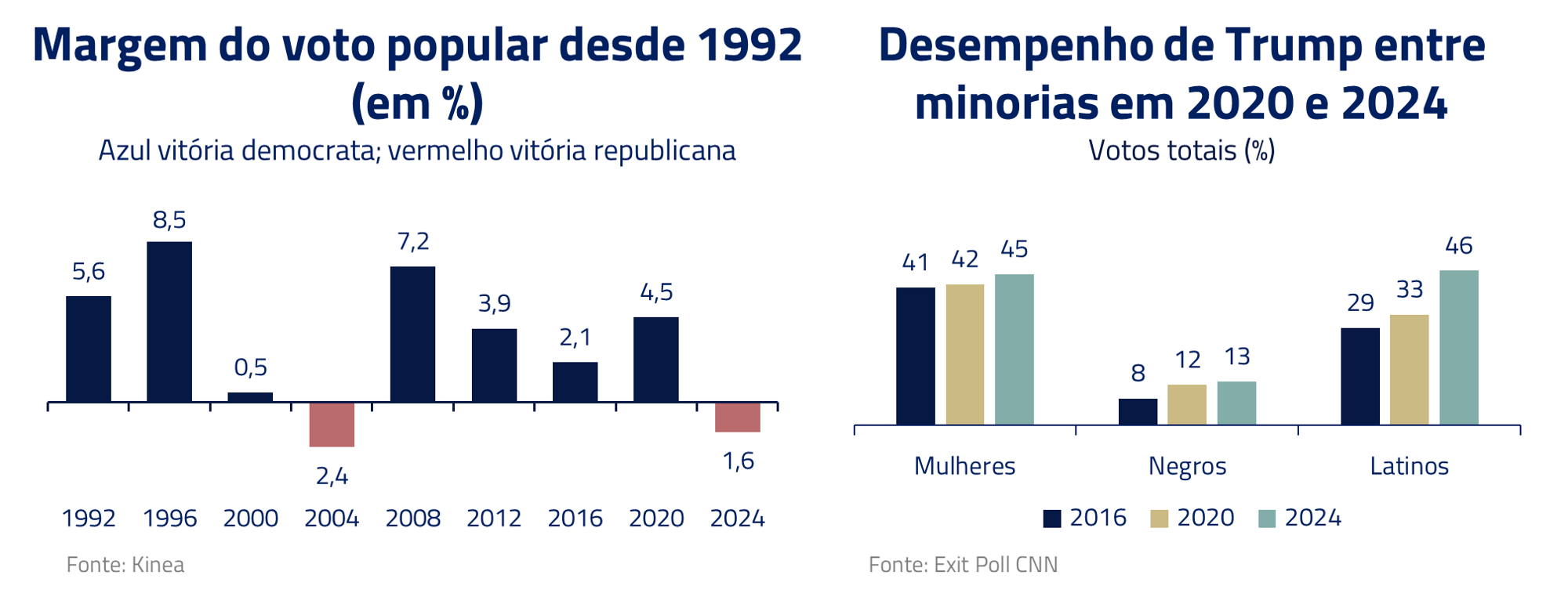

Desde 2004 republicanos não venciam uma eleição pelo voto popular, além do crescimento em segmentos da sociedade que normalmente são associados ao partido democrata, como hispânicos e negros.

O resultado das urnas, que incluiu a Câmara e o Senado, confere mandato amplo para as políticas de Donald Trump: uma pessoa que pretende representar o “americano trabalhador médio”, trazendo empregos de volta aos Estados Unidos, ao mesmo tempo que flexibiliza regulação e impostos para empresas, na busca por atrair capital para o país.

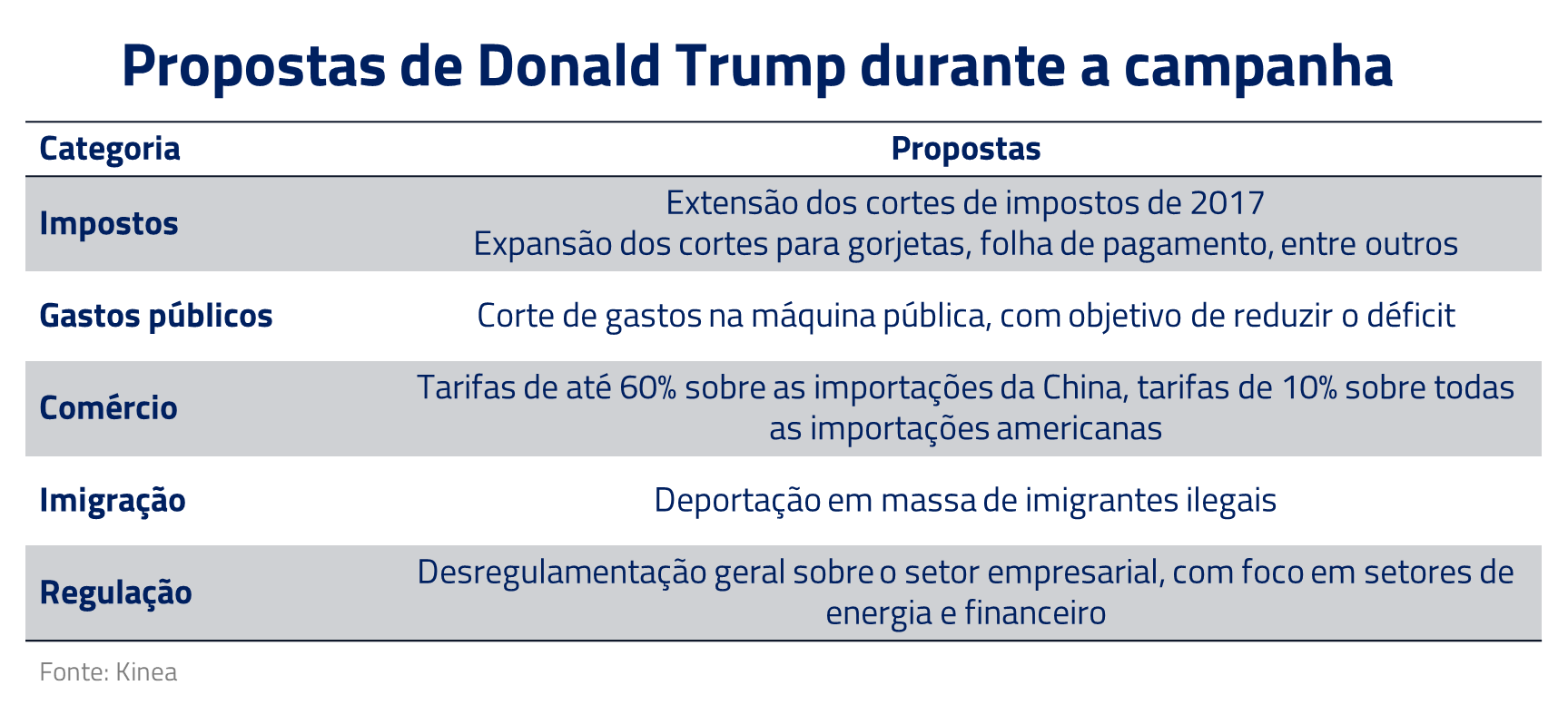

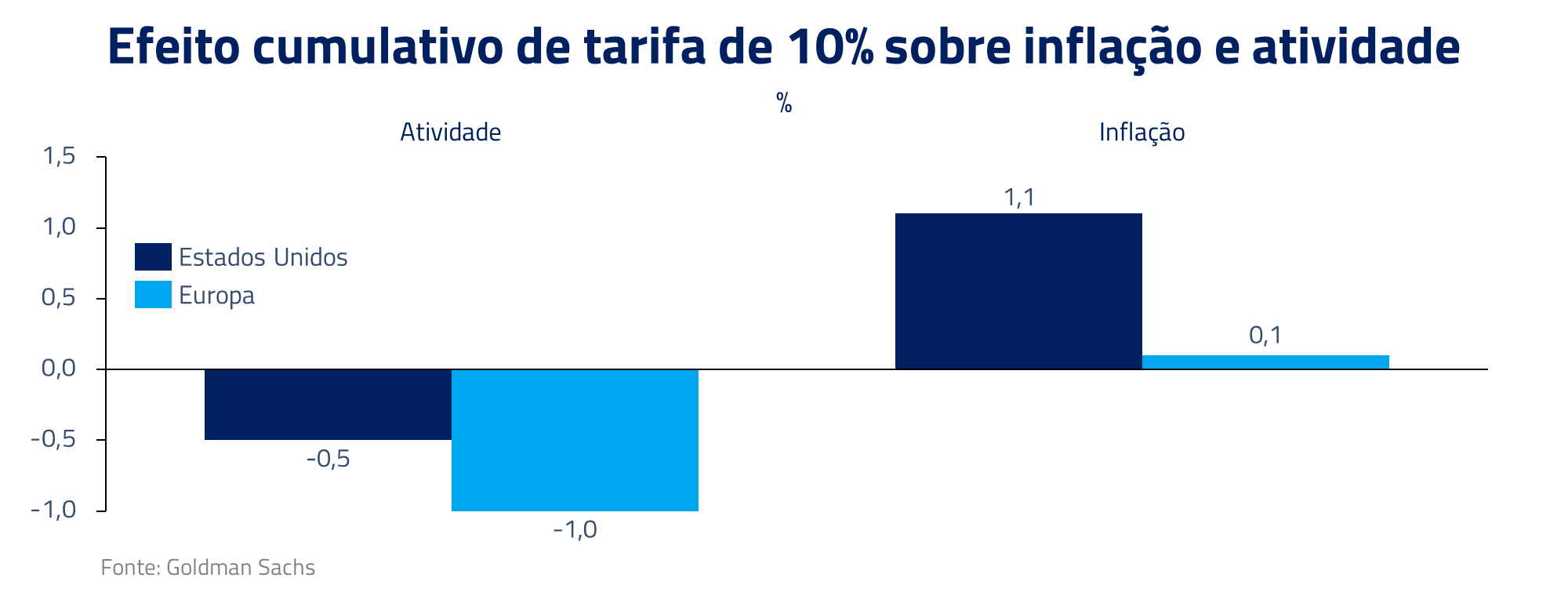

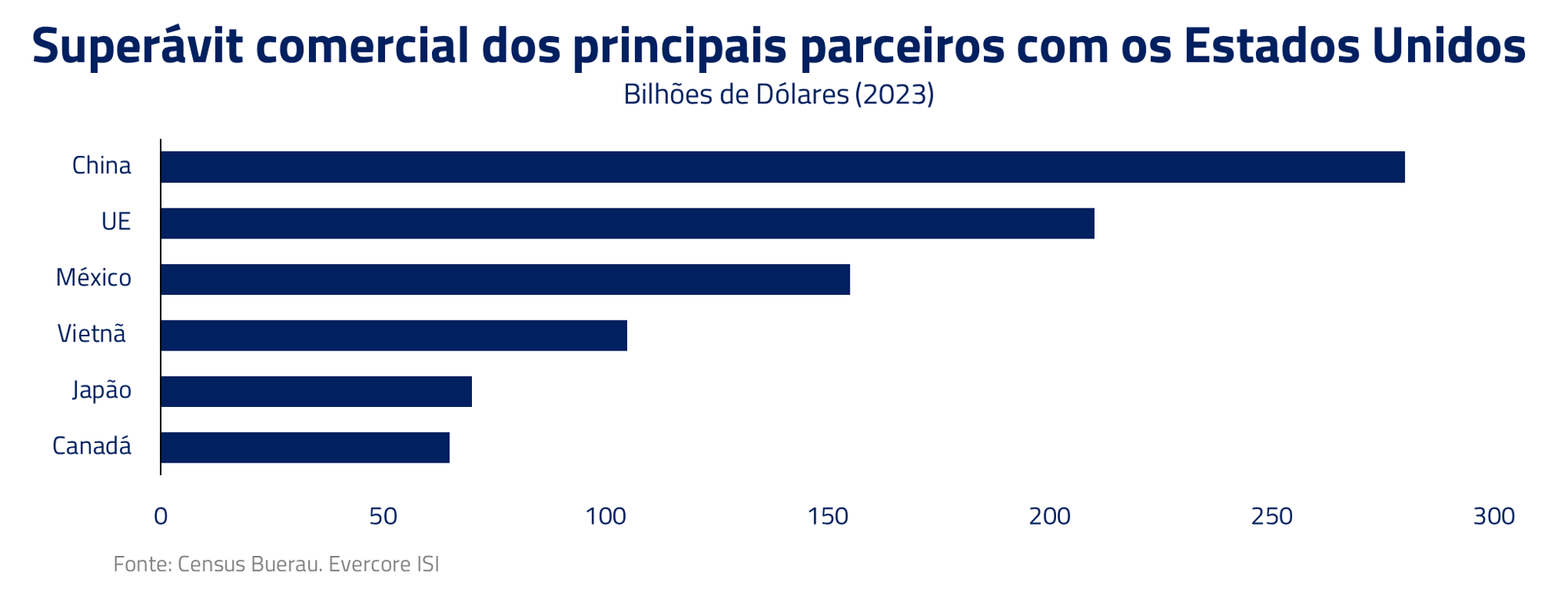

Dentre suas promessas, estão a aplicação de tarifas de 10% para importações totais e 60% para as advindas da China, desregulamentação para vários setores e cortes de impostos conjugados com uma redução do tamanho do governo federal.

É importante também considerarmos que dessa vez Trump não é um “calouro” na política. Ele conhece a máquina e pensou por quatro anos nos passos que tomaria caso recuperasse a presidência. Várias dessas medidas já devem ser anunciadas nos primeiros dias de governo. Nos Estados Unidos, promessas de campanha normalmente são cumpridas.

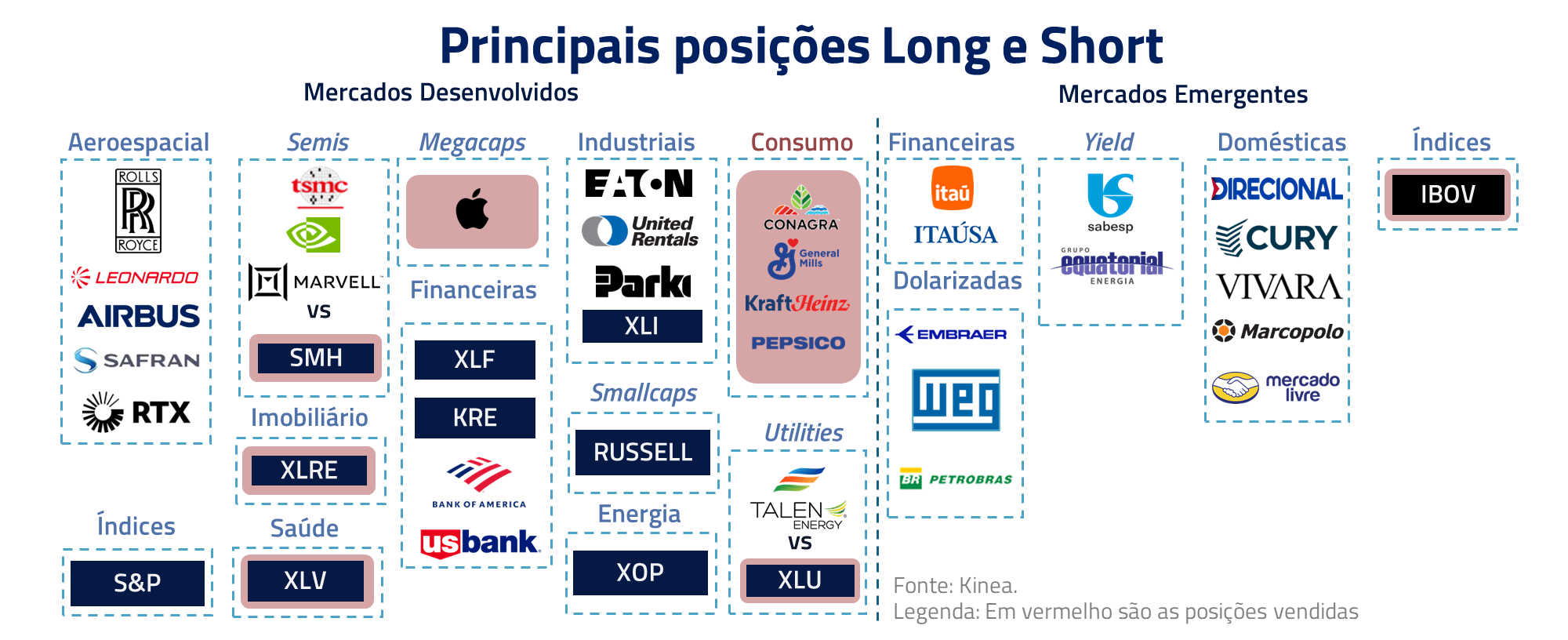

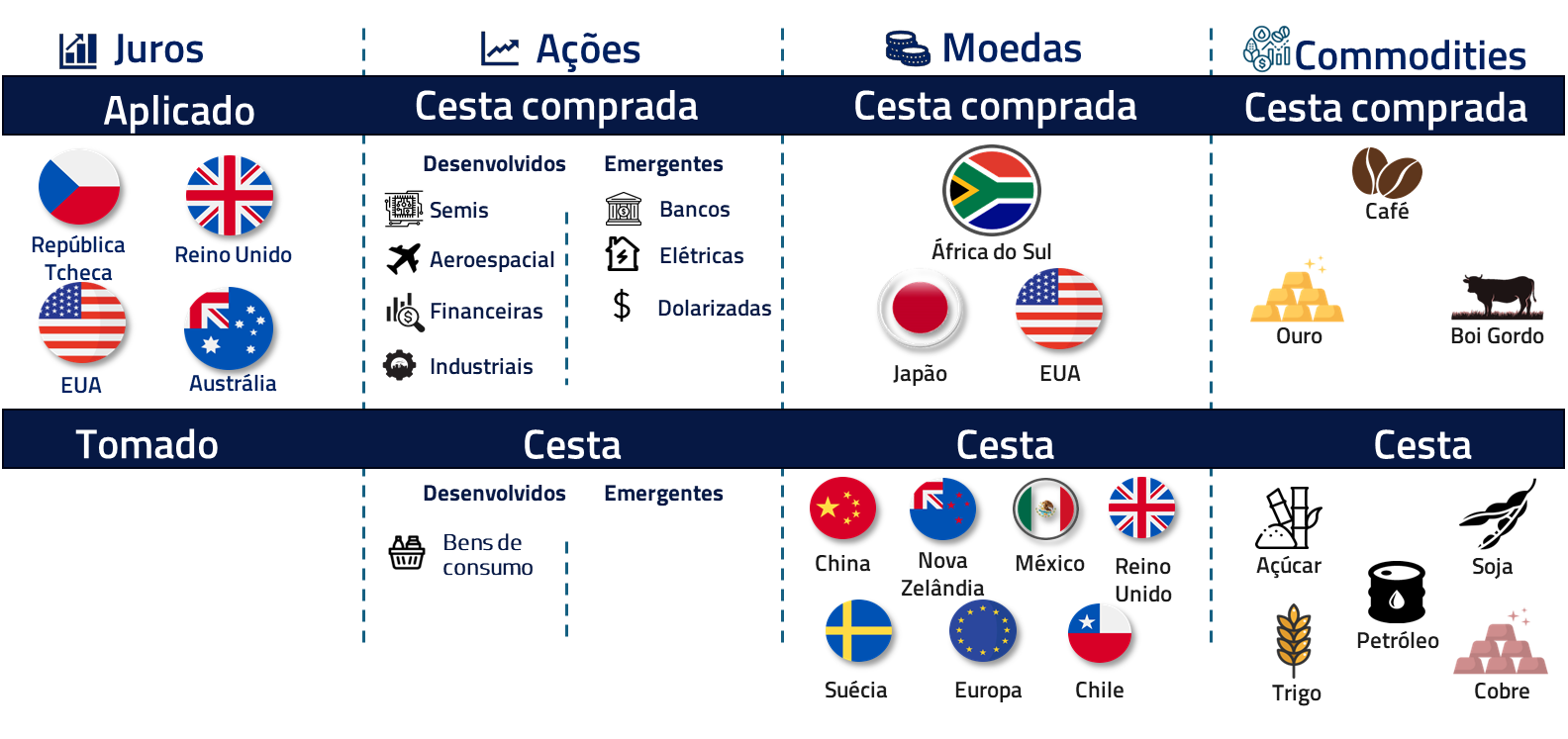

Dessa forma, nosso posicionamento atual reflete a direção da nova administração: estamos comprados na bolsa norte-americana, particularmente em áreas com lucros dentro dos EUA (pequenas empresas) e setores que devem se beneficiar das políticas de Donald Trump, como a provável desregulamentação do setor financeiro e os benefícios que o “faça na América” devem trazer para o setor industrial.

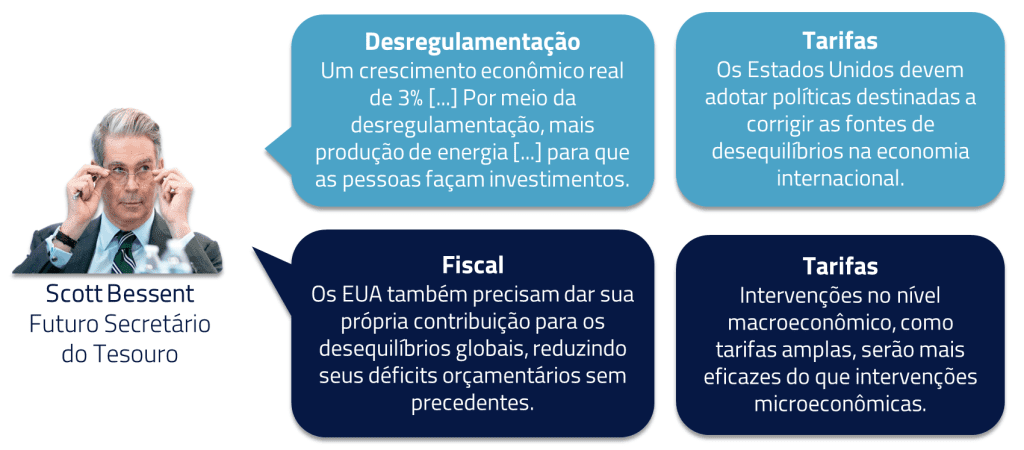

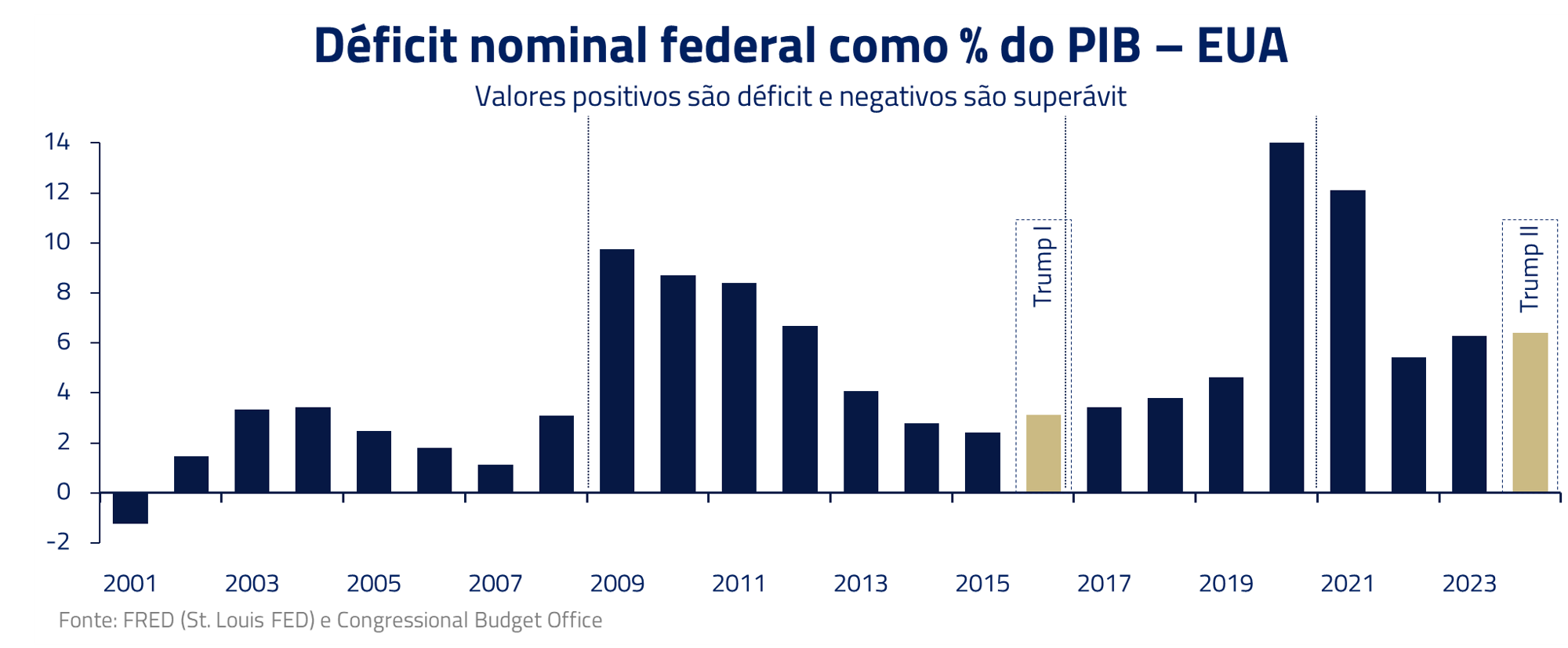

Os sinais de Trump até o momento são de rebalanceamento e aumento de eficiência dos gastos públicos. Iniciativas recentemente anunciadas, como o DoGE (Departamento de Eficiência Governamental), capitaneado por Elon Musk, e o ponto de partida diferente de 2016, sugerem pouco espaço para aventuras fiscais. Scott Bessent, escolhido para ocupar a Secretaria do Tesouro – cargo equivalente ao Ministério da Fazenda –, tem como prioridade reduzir o déficit do governo dos atuais exorbitantes mais de 6% do PIB.

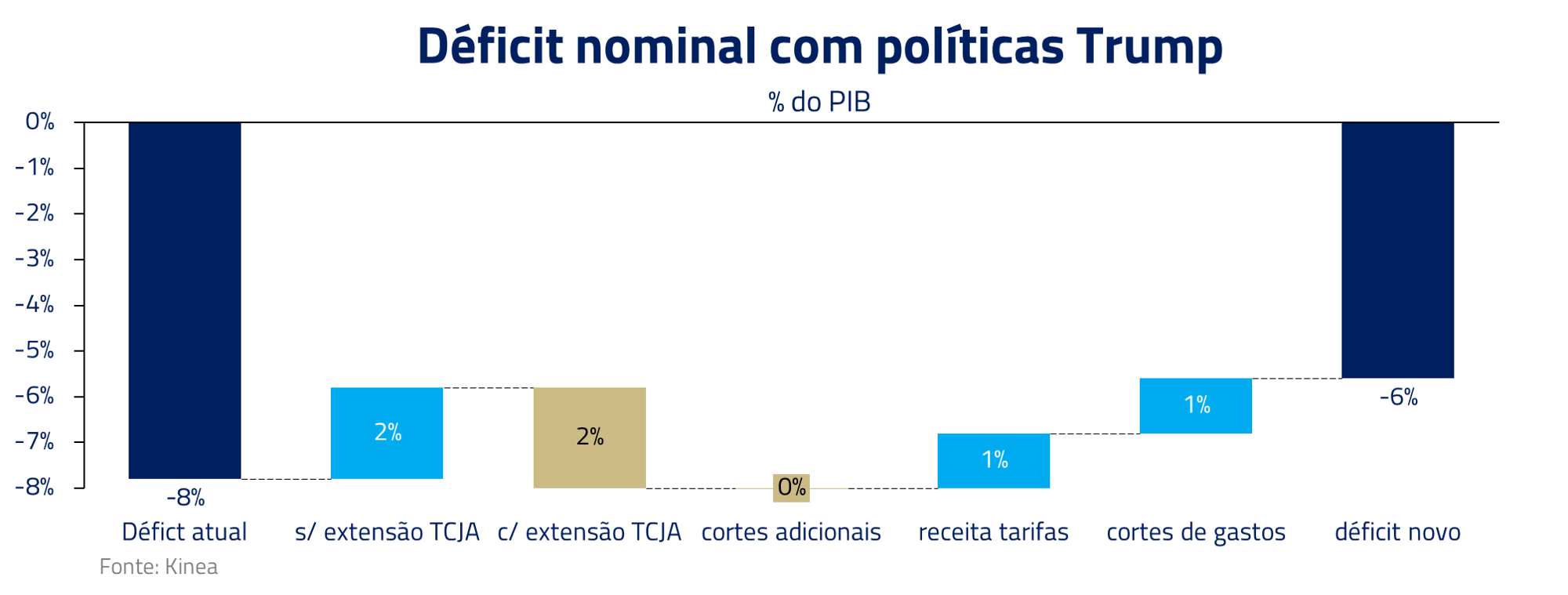

Além disso, entendemos que a política comercial vai passar por uma abordagem, dessa vez, mais multilateral, em comparação ao 1º governo Trump. Consideramos que a maior parte das tarifas deve ser aplicada de modo formal via processo orçamentário no Congresso, fazendo com que elas se tornem receita para financiar parte dos cortes de impostos ao setor corporativo. Lembrando que ele deve renovar seu pacote do primeiro mandato, que garante cortes de impostos de cerca de 5,3 trilhões de dólares em 10 anos para empresas nos Estados Unidos.

*TCJA (Tax Cuts and Jobs Act): lei de 2017 que cortou impostos de renda para empresas e pessoas físicas. Campanha de Trump teve como uma das principais plataformas a extensão desses cortes, que expiraria em 2025.

*TCJA (Tax Cuts and Jobs Act): lei de 2017 que cortou impostos de renda para empresas e pessoas físicas. Campanha de Trump teve como uma das principais plataformas a extensão desses cortes, que expiraria em 2025.

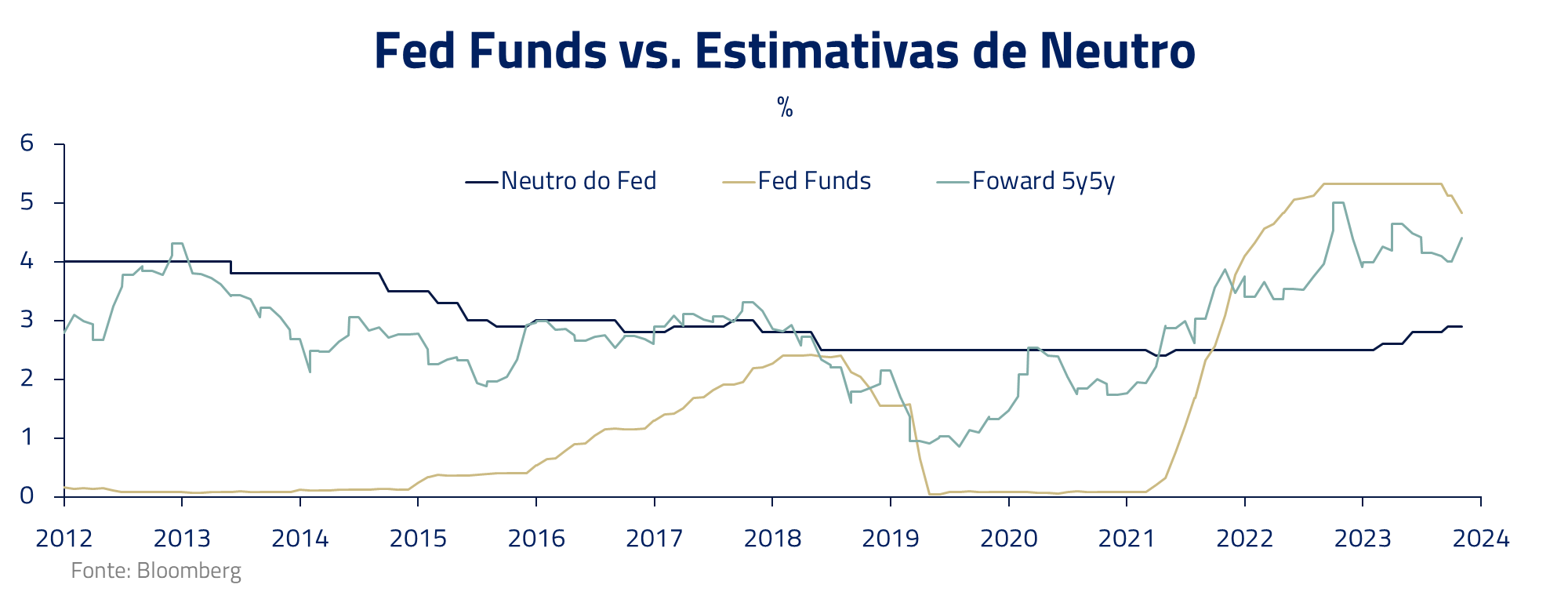

Nesse sentido, saímos das posições tomadas em juros na parte longa da curva norte-americana (quer dizer, posições que se beneficiariam da subida dos juros longos). E na parte curta, como o Fed deve se comportar diante dos últimos dados e a expectativa da agenda Trump?

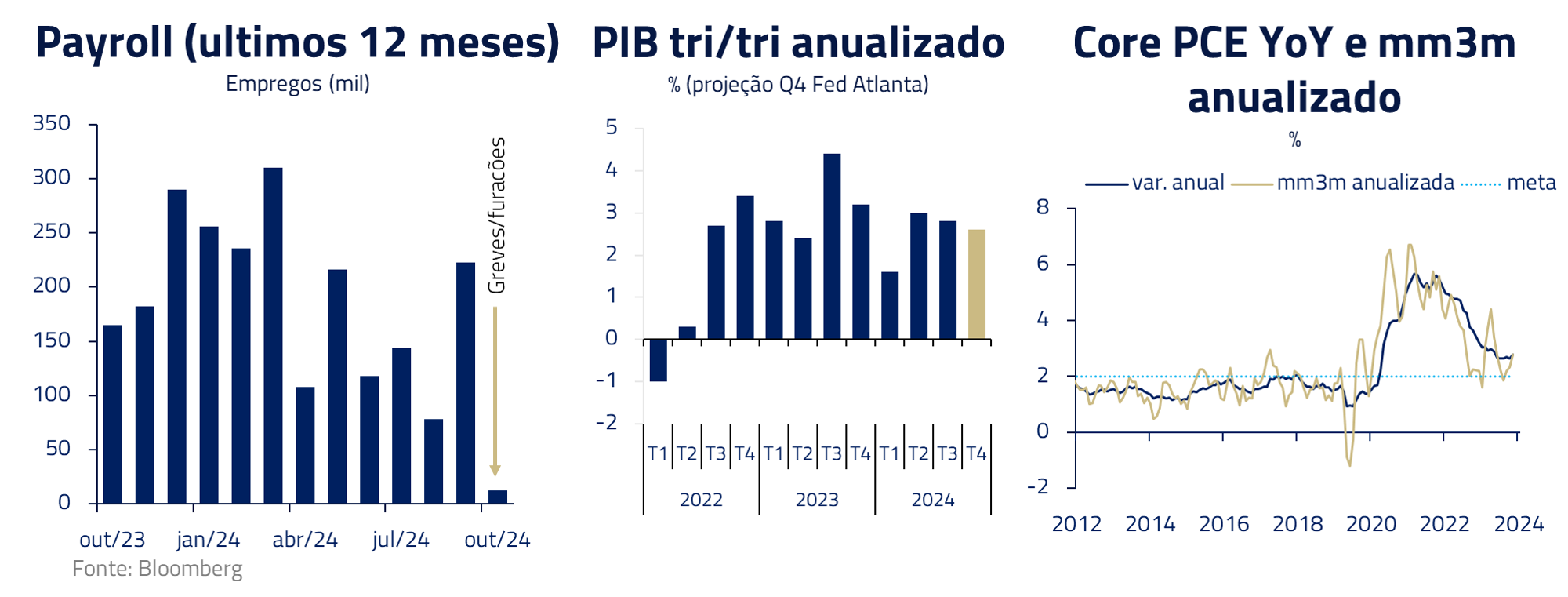

Filtrando o ruído recente de greves e furacões, o mercado de trabalho segue em trajetória de desaquecimento. Por outro lado, o PIB segue forte e a inflação parou sua tendência recente de queda. Acreditamos que o Fed deve, no curto prazo, focar no primeiro fator, especialmente porque ainda se vê em modo apertado, com juros razoavelmente acima do neutro. No entanto, embora não admita publicamente, caso a agenda Trump comece com prioridade em tarifas, a tendência é que os membros se tornem mais cautelosos, eventualmente pausando ou interrompendo o ciclo de cortes em 2025.

Com crescimento mais forte nos Estados Unidos e possíveis tarifas – consequentemente uma maior resiliência inflacionária – permanecemos posicionados para uma abertura do diferencial de juros norte-americanos em relação às demais economias desenvolvidas, onde observamos atividade mais fragilizada e inflação mais convergente. Ademais, caso aplicadas, tarifas tendem a subtrair mais PIB do que gerar mais inflação nesses casos.

Além desse efeito de diferencial de juros, o dólar, segundo a teoria econômica, deveria se valorizar por uma política de tarifas, a partir da desvalorização de moedas que exportam para os Estados Unidos. Permanecemos, desse modo, comprados na moeda norte-americana e vendidos principalmente no Renminbi e em uma cesta de moedas europeias.

A resultante de políticas pró-América a serem implementadas pela nova administração deve ser um constante fluxo de capital para os Estados Unidos, seja por “reshoring” (volta da indústria para os EUA) ou pela busca de oportunidades de crescimento. Isso também, por consequência, deve representar menos capital para a Eurásia e mercados emergentes, nos levando a descrever nossa visão para o Brasil.

Um Brasil que depende principalmente das suas próprias ações

Ao sermos questionados sobre os efeitos do governo Trump sobre o Brasil, nossa resposta preferida até o momento é que o Brasil dependerá principalmente de suas próprias decisões.

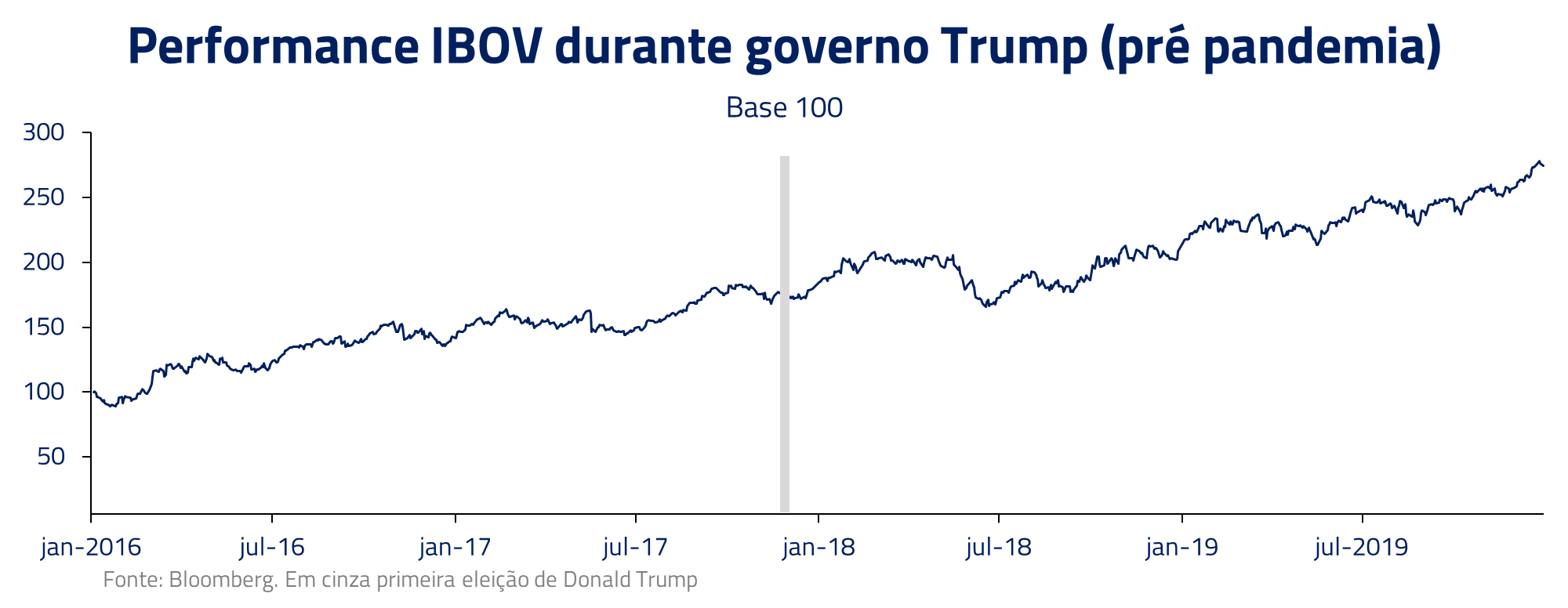

O primeiro governo Trump (2016–2020) foi, na verdade, um período de prosperidade para o mercado brasileiro, após as reformas do governo Temer e a esperança que então se estabelecia de um governo mais liberal com a economia no período pré-pandemia. Nascia naquela época a expressão “financial deepening” para representar um período de sucesso para os ativos brasileiros, com maior participação da pessoa física no mercado de capitais.

Na frase de Shakespeare “o inferno está vazio e os demônios estão todos aqui”, o Brasil necessita andar com as próprias pernas e as respostas que temos até o momento para o desafio adiante são insuficientes.

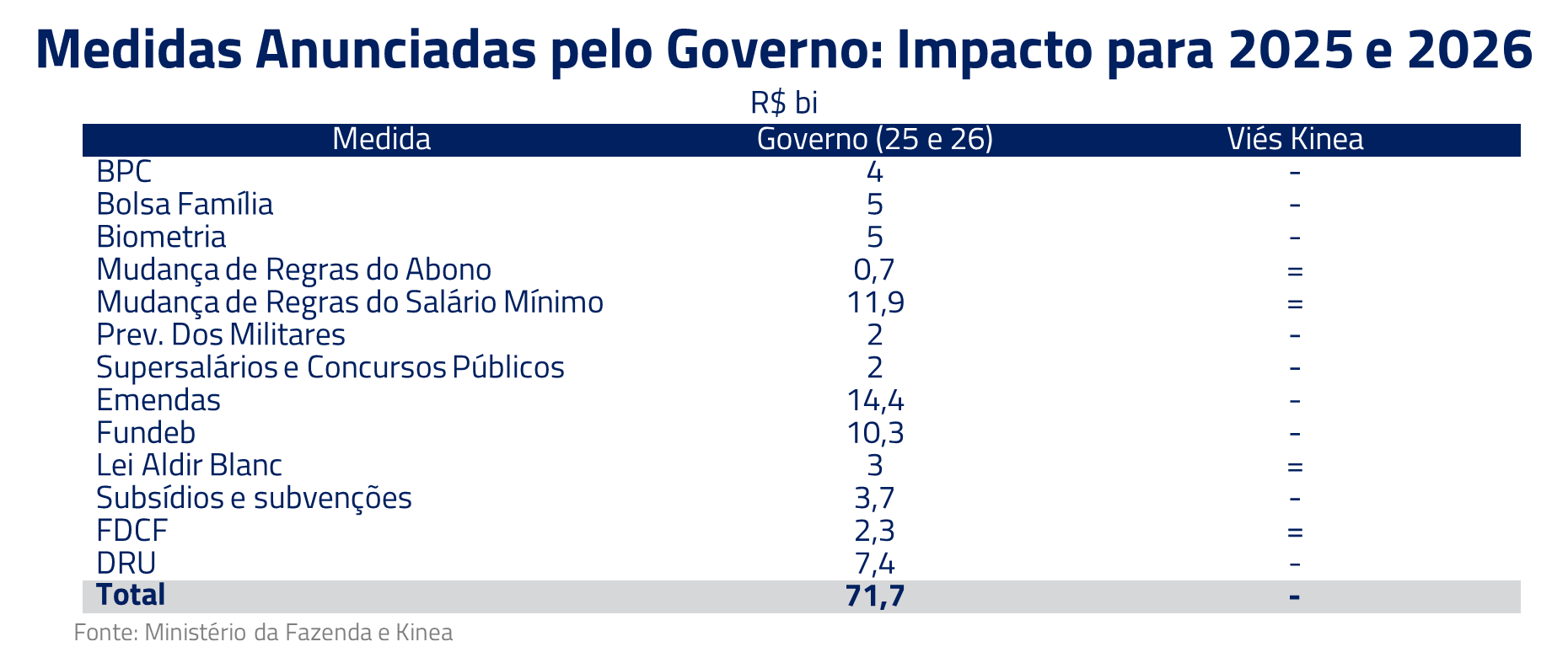

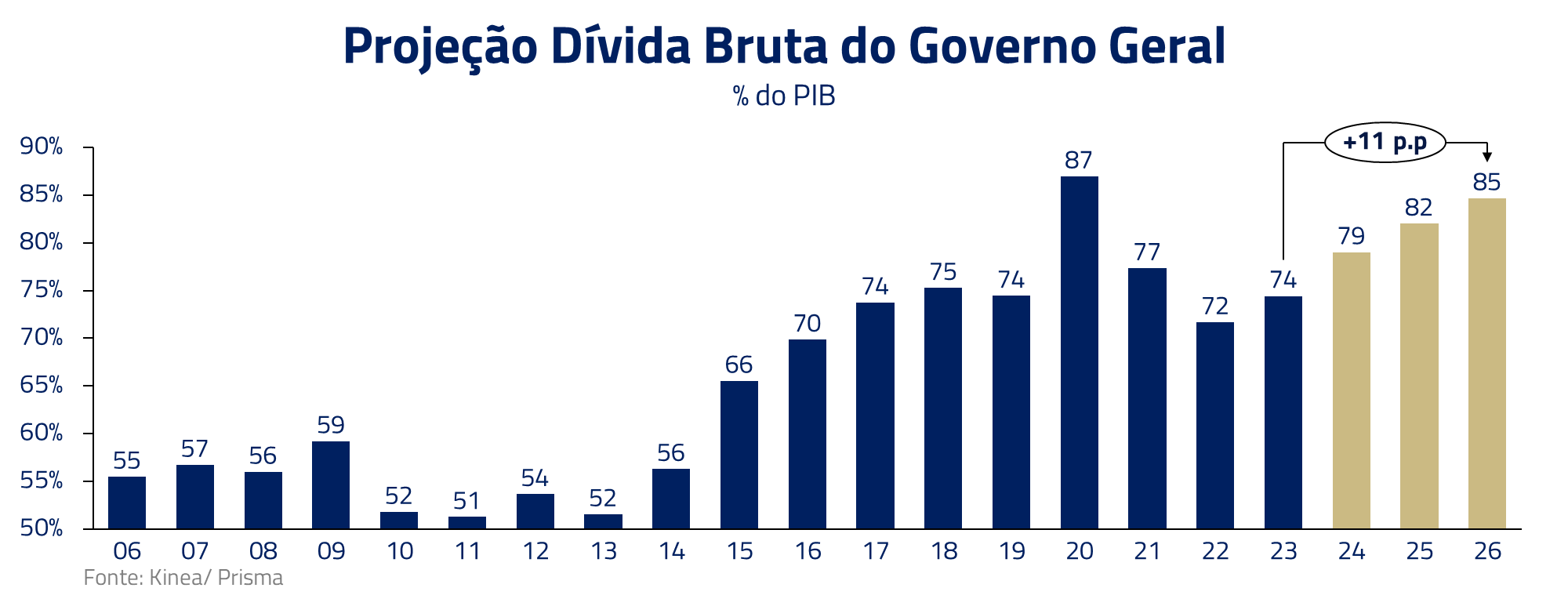

Embora as medidas do pacote sejam na direção correta de cumprir o arcabouço fiscal, mais uma vez o governo falha em ancorar as expectativas. Mais pautado em pente-fino, e com poucas medidas estruturais, o ajuste de despesas estimado pelo governo em R$ 70 bilhões de reais em 2 anos (0,7% do PIB), na prática deve gerar economia bem menor.

Não apenas o anúncio do pacote foi aquém do esperado, como concomitantemente, foi anunciada a isenção do imposto de renda para rendimentos de até R$ 5 mil/ano. Uma promessa de campanha de Lula, com um custo anual na casa de R$ 40 bilhões, cuja compensação terá tramitação difícil no congresso.

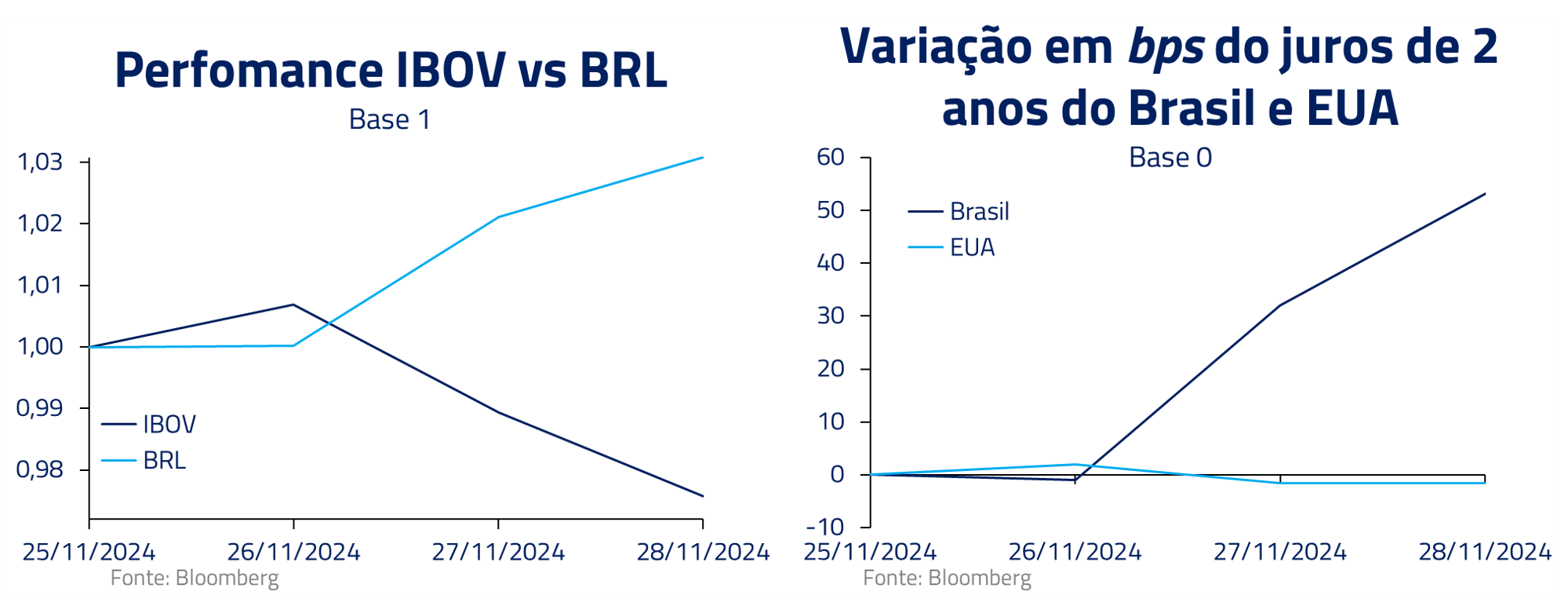

A reação dos mercados ao anúncio do pacote que foi aguardado por mais de um mês, não poderia ser outra que não negativa.

Surge então a pergunta: o que investidores esperam do Brasil em 2025?

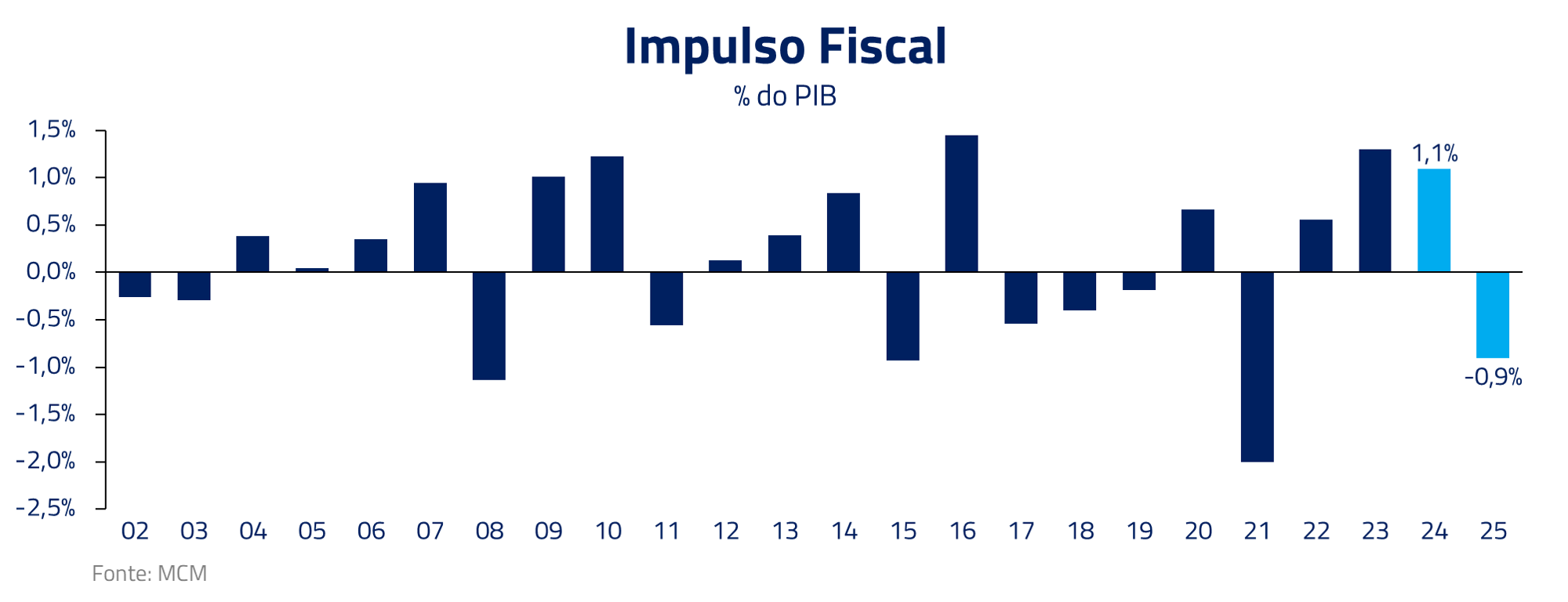

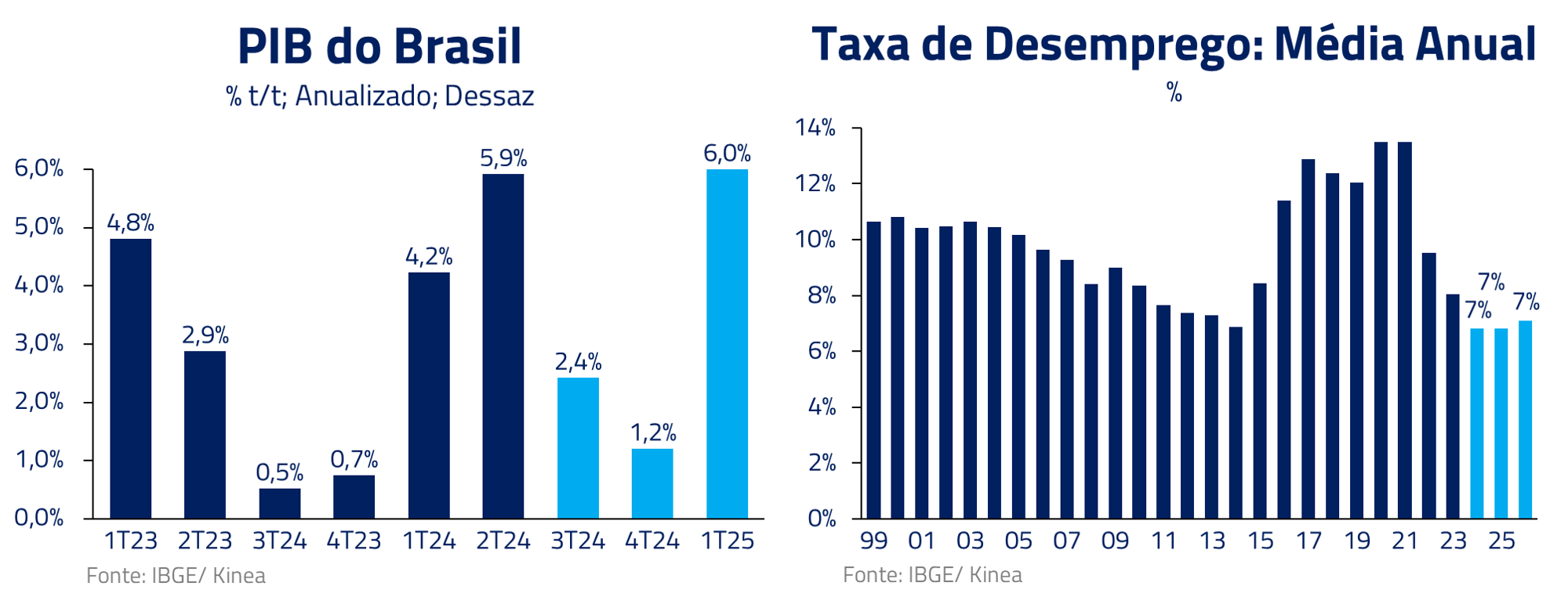

O Brasil no momento vive uma economia sobreaquecida, resultado do aumento dos gastos fiscais, que se iniciou na tentativa de reeleição do presidente Bolsonaro e se estendeu pela PEC da transição. Estimamos que esse impulso, de cerca de 3% do PIB, teve impacto substancial na economia.

Nos próximos meses, contudo, veremos uma perda de tração do impulso fiscal. Apesar de não acreditamos em um fiscal cliff, uma vez que os gastos continuarão crescendo acima do PIB, o fato de o governo não estar mais com os dois pés no acelerador contribui para a atividade voltar a rodar em um ritmo mais fraco. Adicionalmente, teremos uma política monetária cada vez mais contracionista, resultando em uma desaceleração da economia.

Esse processo deve ser suavizado por fatores como uma forte produção agrícola, reajuste real do salário-mínimo e pela defasagem do impacto da política monetária mais apertada sobre a economia. Assim, a desaceleração da atividade deve ser leve e não suficiente para tirar a pressão sobre nosso hiato de produto, que deve permanecer bastante pressionado, com desemprego em níveis historicamente muito baixos.

Apostamos em um “pouso suave” da atividade no próximo ano. A demanda doméstica, que responde mais às ações das políticas monetária e fiscal deve apresentar maior desaceleração. Mas, mais uma vez, teremos uma forte produção agrícola, com transbordamentos para outros setores da economia que devem ajudar a mitigar os ventos contrários no número agregado.

Não podemos, contudo, descartar a possibilidade de um cenário mais negativo, de uma espiral negativa de aumento de prêmio de risco doméstico – refletindo a dificuldade de o governo em conquistar credibilidade e o ambiente internacional mais turbulento.

Em nosso cenário base, a desaceleração não será intensa o suficiente para tirar pressão sobre nosso hiato do produto, dificultando o processo de desinflação. No cenário negativo, podemos ter um ambiente de estag-inflação. Com os choques de condição financeira e aumento da incerteza pesando sobre a atividade, enquanto a depreciação do BRL eleva a inflação.

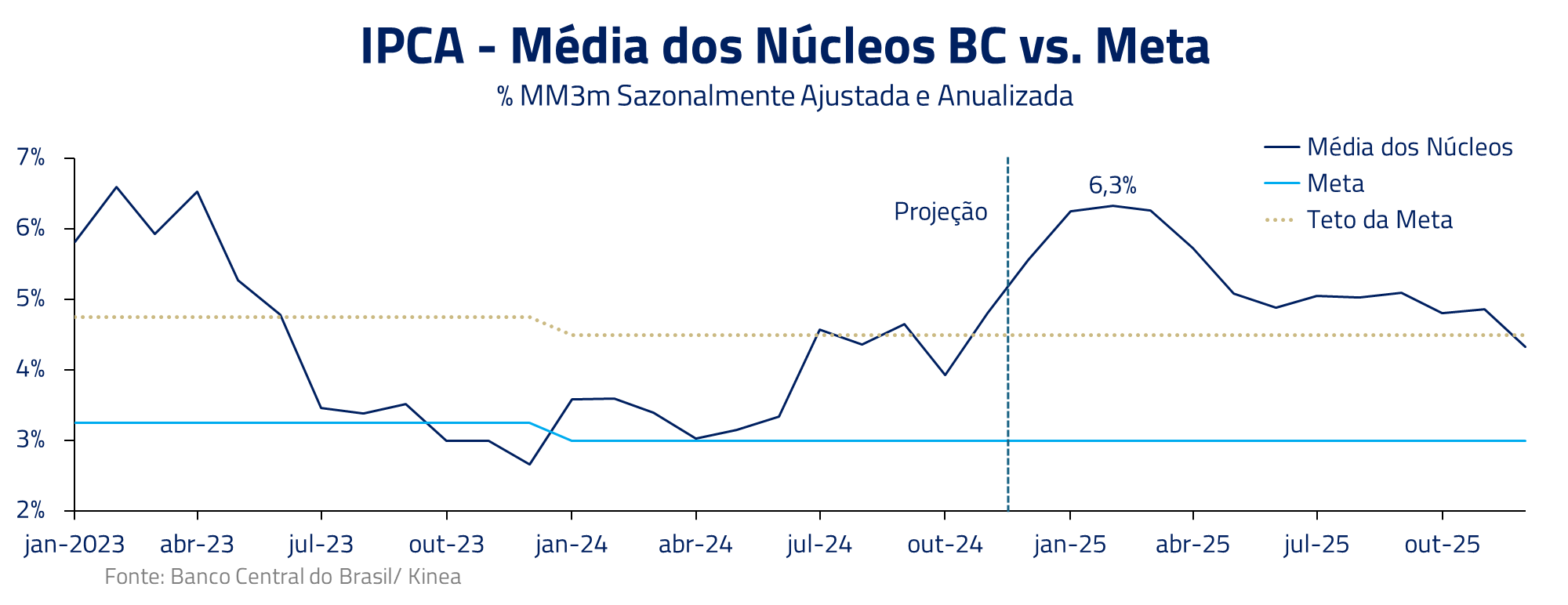

Nossas projeções hoje apontam para núcleos de inflação rodando próximo a 6% no primeiro semestre de 2025.

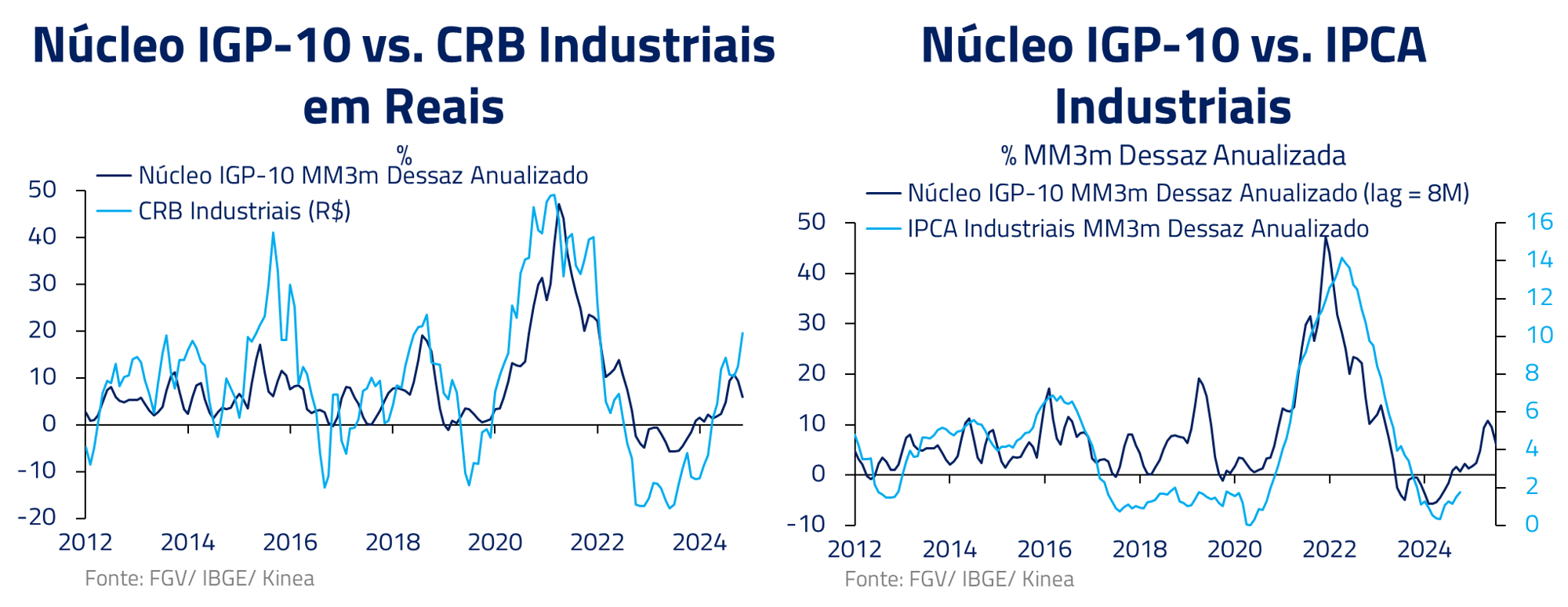

O real acumula uma depreciação de 20% nesse ano, e já vemos um aumento significativo da inflação no atacado. Concomitante, temos choques em preços de alimentos, como no caso do boi gordo, que já subiu 45% desde setembro.

Em uma economia sobreaquecida, com expectativas de inflação desancoradas, esses choques geralmente são repassados com maior intensidade e velocidade aos consumidores. Além de maior inflação de bens industriais e alimentos, teremos uma contaminação nos reajustes anuais de serviços no primeiro trimestre de 2025, gerando uma aceleração significativa da inflação nos próximos meses.

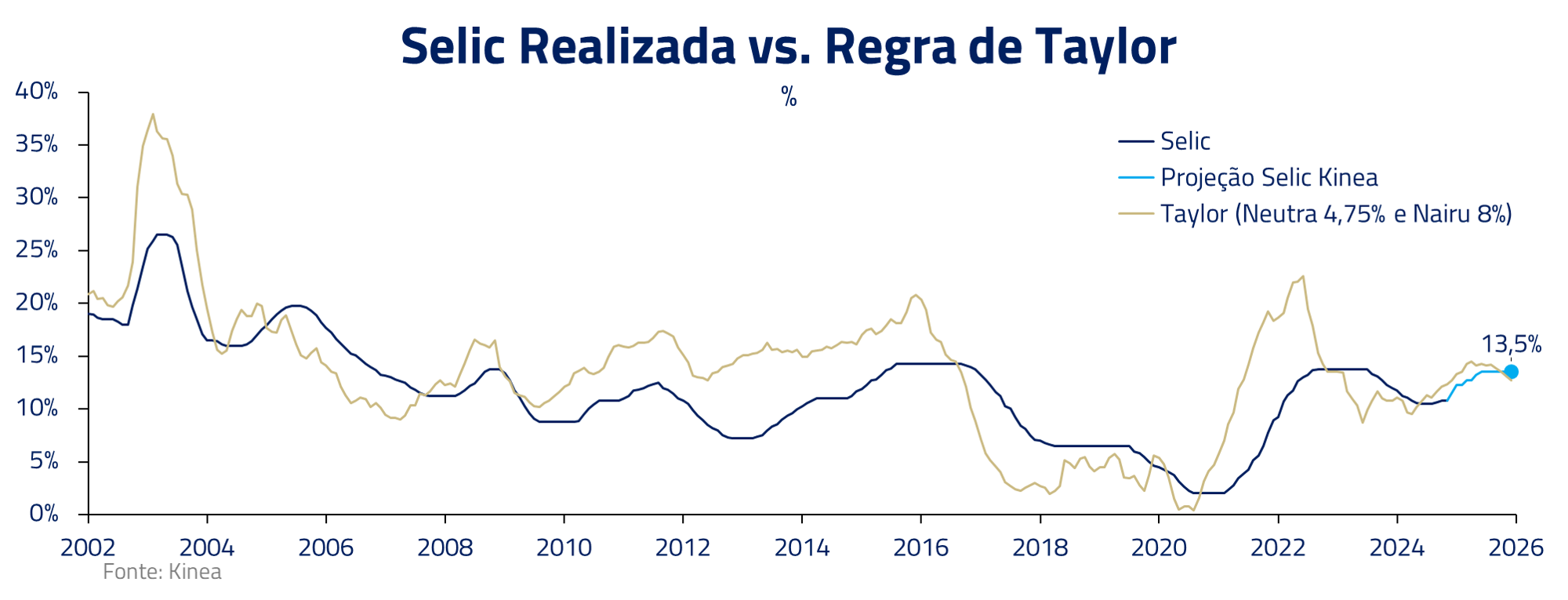

A resultante de uma atividade resiliente com inflação acima da meta é uma constante pressão sobre o Banco Central para elevar a SELIC. Se considerarmos a chamada “Regra de Taylor”, a SELIC que traria a inflação de volta à meta seria na casa de 15%, versus os 14% atualmente precificados na curva.

Uma taxa SELIC a esses níveis pode trazer novamente o fantasma do problema fiscal estrutural brasileiro, em que um primário com déficit em torno de 1% e o elevado nível de juros reais pressionam o crescimento da relação dívida/PIB, fazendo com que a política monetária perca potência.

Dentro desse cenário, permanecemos vendidos na bolsa brasileira, considerando que existem melhores oportunidades no exterior. Na atual precificação da curva de juros preferimos manter apenas pequenas posições táticas, reconhecendo as incertezas atuais.

Na renda variável, o efeito da variável Trump

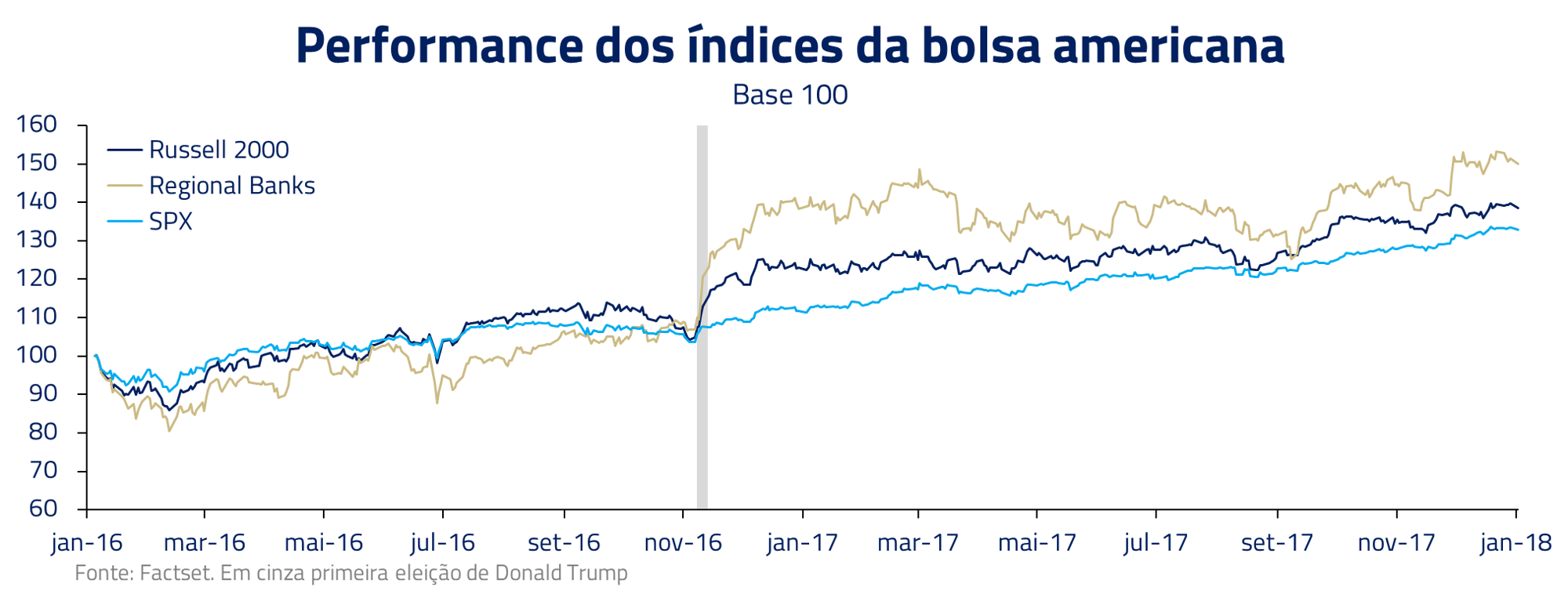

Em seu primeiro mandato, Trump tomou o S&P 500 como um termômetro de suas políticas, constantemente mencionando o sucesso da bolsa norte-americana como uma proxy do sucesso de seu próprio governo. Os cortes de impostos corporativos e desregulamentação em diversos setores geraram um forte movimento na bolsa nos primeiros anos de seu primeiro mandato.

A eleição de Trump para seu segundo mandato garante a extensão dos cortes de impostos corporativos que seriam revertidos em 2026. Além disso, Trump promete novas rodadas de desregulamentação, cortes de impostos e aplicação de tarifas que devem beneficiar lucros dentro dos Estados Unidos em relação ao resto do mundo.

Nossa estratégia, desde antes da eleição, tem sido focada em áreas como bancos, industriais e pequenas empresas, que são diretamente beneficiários das políticas a serem implementadas pelo novo presidente.

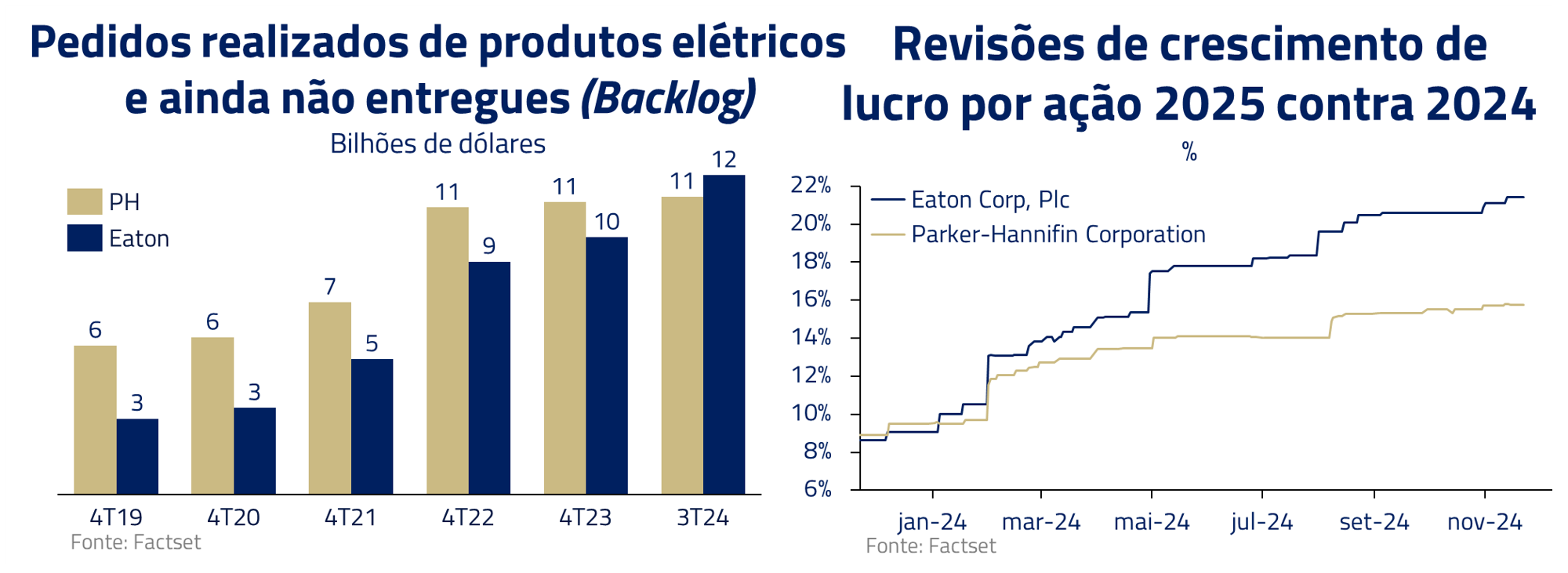

Na área industrial, estamos com uma exposição que combina o potencial efeito de retorno da indústria aos Estados Unidos, juntamente com a necessidade de re-eletrificação dos Estados Unidos. Posições como Eaton e Parker Hannifin são representativas dessa tendência.

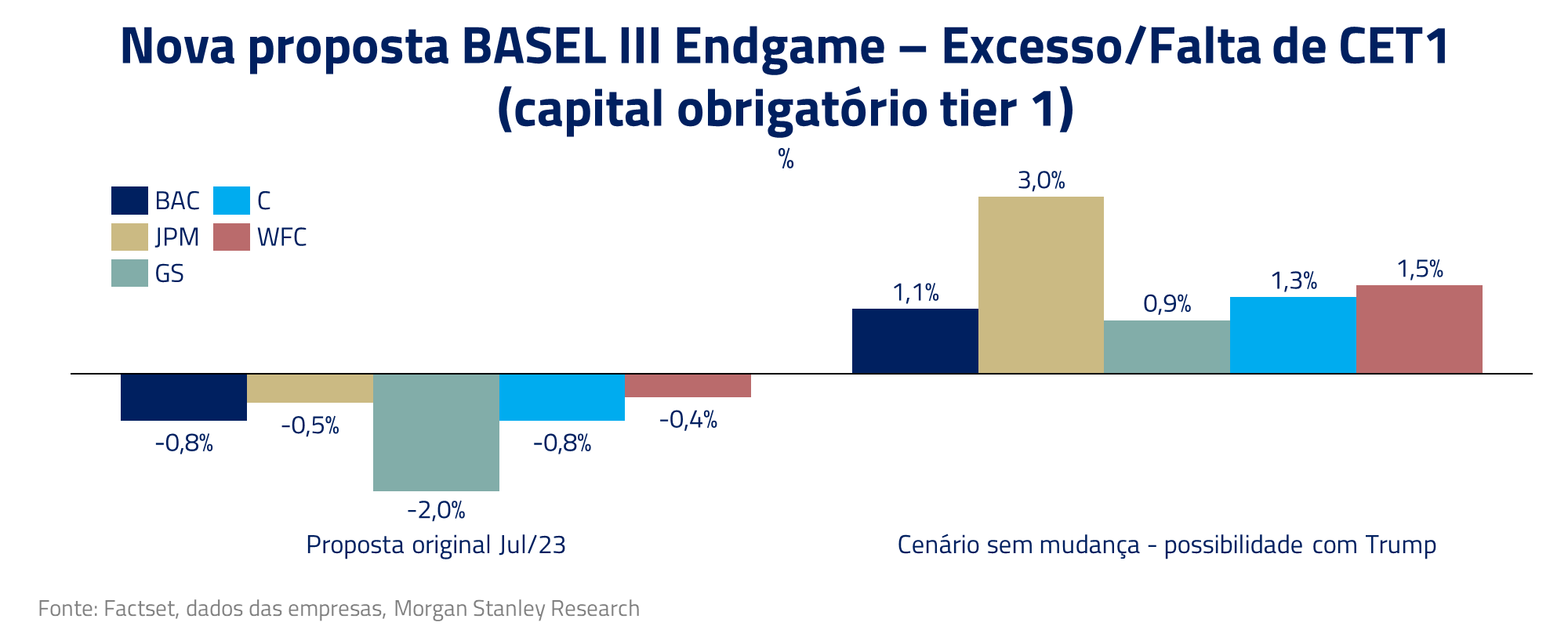

Nos bancos, combinamos exposições nos grandes bancos norte-americanos, como Bank of America e Wells Fargo, com posições nos bancos regionais, que também devem ser beneficiários das novas políticas.

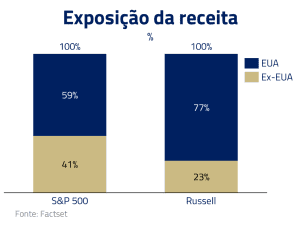

O setor de Pequenas empresas, representadas pelo Russell 2000, é outra área que gostamos de ter exposição. Consideramos que nada pode representar melhor o mandato de um presidente eleito com uma plataforma “pró-américa” que esse grupo de empresas, as quais recebem praticamente toda a sua receita de dentro dos Estados Unidos.

O setor de Pequenas empresas, representadas pelo Russell 2000, é outra área que gostamos de ter exposição. Consideramos que nada pode representar melhor o mandato de um presidente eleito com uma plataforma “pró-américa” que esse grupo de empresas, as quais recebem praticamente toda a sua receita de dentro dos Estados Unidos.

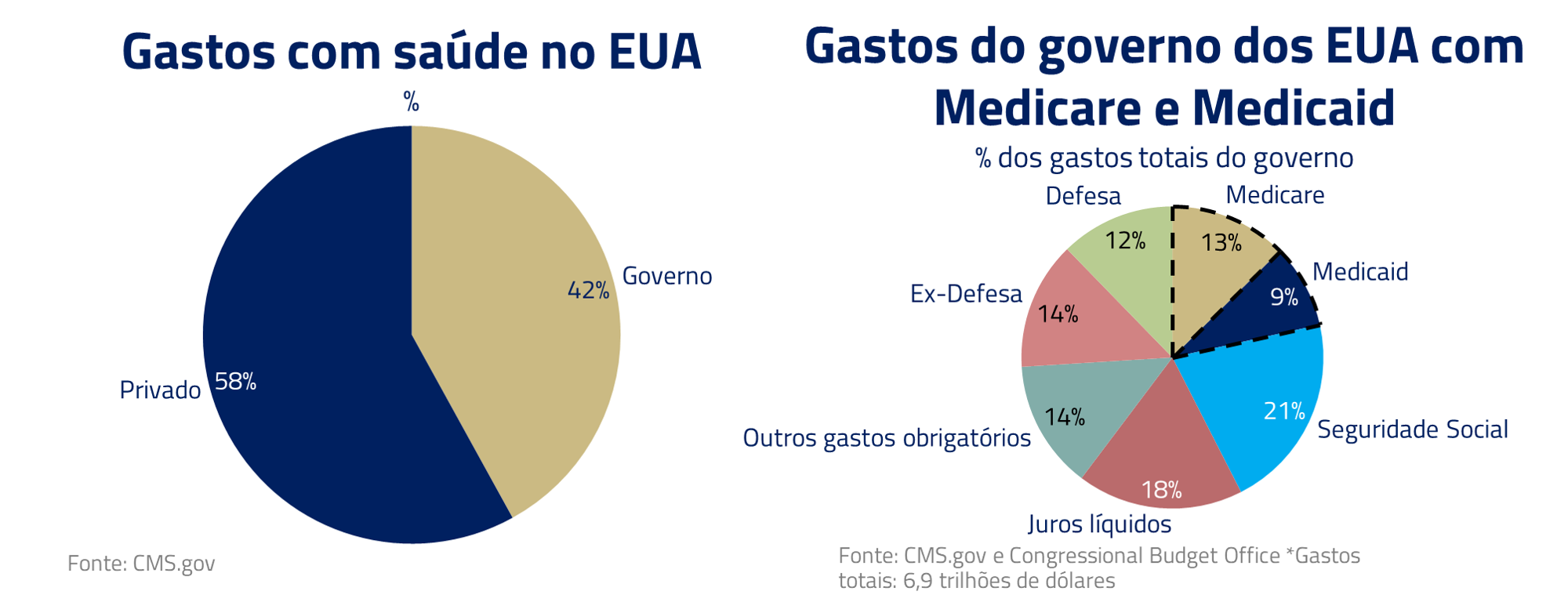

Por outro lado, evitamos áreas em que Trump já demonstrou ter uma agenda negativa. Pronunciamentos iniciais do novo presidente indicam que o setor de saúde, fortemente financiado pelo governo norte-americano via iniciativas como Medicare e Medicaid, deve passar por revisão de práticas e de gastos.

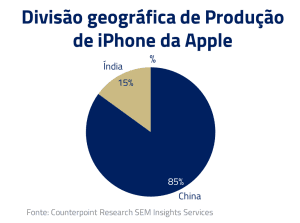

Outro possível desafeto da nova administração podem ser as grandes empresas de tecnologia, particularmente a Apple, para a qual, em sua prévia administração, Trump solicitou que trouxesse a produção de volta para os Estados Unidos. Também vemos potencial atrito nas empresas de pesquisa na internet e mídia social, Alphabet e Meta, em que o presidente já iniciou um discurso pró liberdade de expressão que parece implicar essas duas empresas diretamente.

Finalmente, em um ambiente onde o capital é atraído para os Estados Unidos, não nos sentimos compelidos de manter posições compradas em países emergentes. Conforme mencionamos em nosso recente Kinea Insights Hotel Califórnia, não consideramos que, até o momento, as medidas tomadas pela China sejam suficientes para mudar o destino do mercado de renda variável, principalmente após a forte performance inicial.

Para o Brasil, continuamos a considerar que a combinação de elevação de juros e contração fiscal é uma combinação negativa para a bolsa, e mantemos posição vendida.

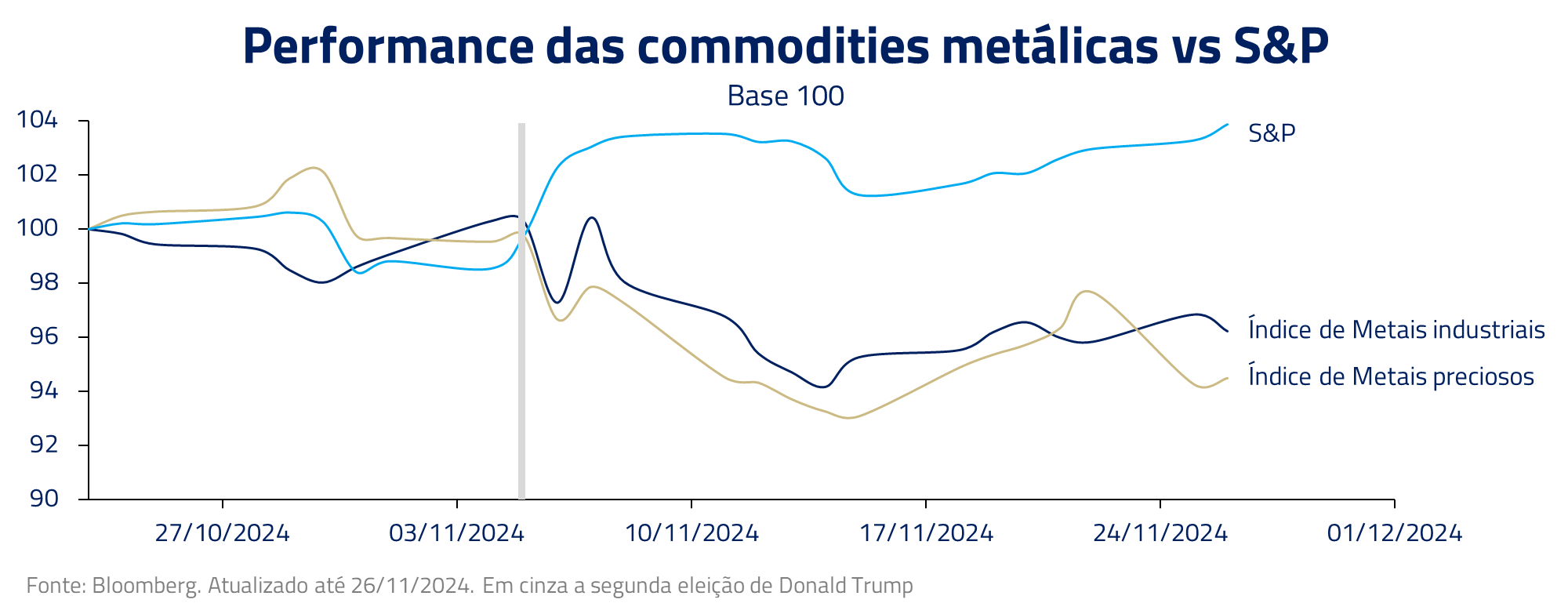

Commodities afetados por uma China moribunda, dólar forte e juros mais altos

Desde a eleição de Donald Trump o grupo de commodities tem apresentado uma performance subpar. Parte em reconhecimento que juros devem permanecer em patamar mais elevado nos Estados Unidos, afetando ativos como o ouro, e parte por um dólar mais forte e reconhecimento que a recuperação chinesa deve ser mais difícil que o esperado após o pacote de estímulos.

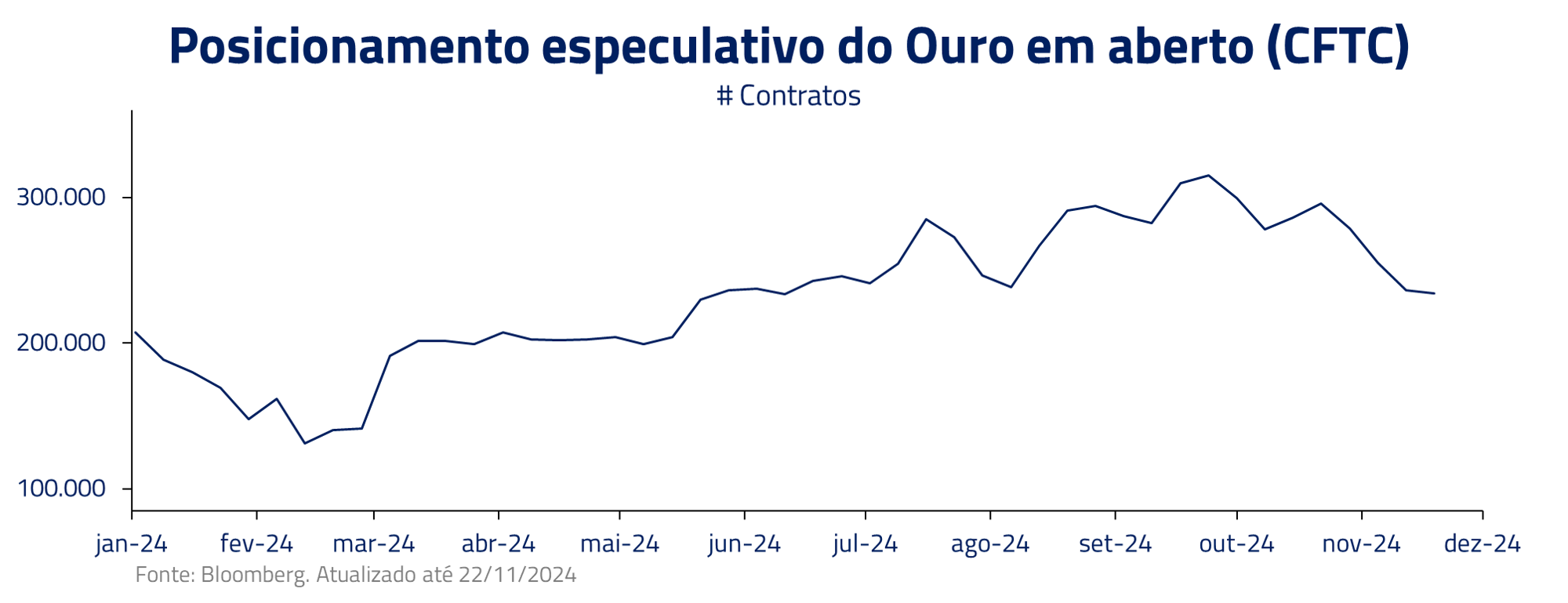

Já havíamos mencionado em cartas anteriores que a demanda do ouro, embora ainda sustentada pela compra de bancos centrais, havia se tornado mais frágil com uma crescente posição comprada especulativa. Como consequência, havíamos reduzido nossa posição. Dados recentes sugerem que parte dessa posição especulativa foi revertida na recente correção, trazendo novamente uma melhor relação risco-retorno para o metal.

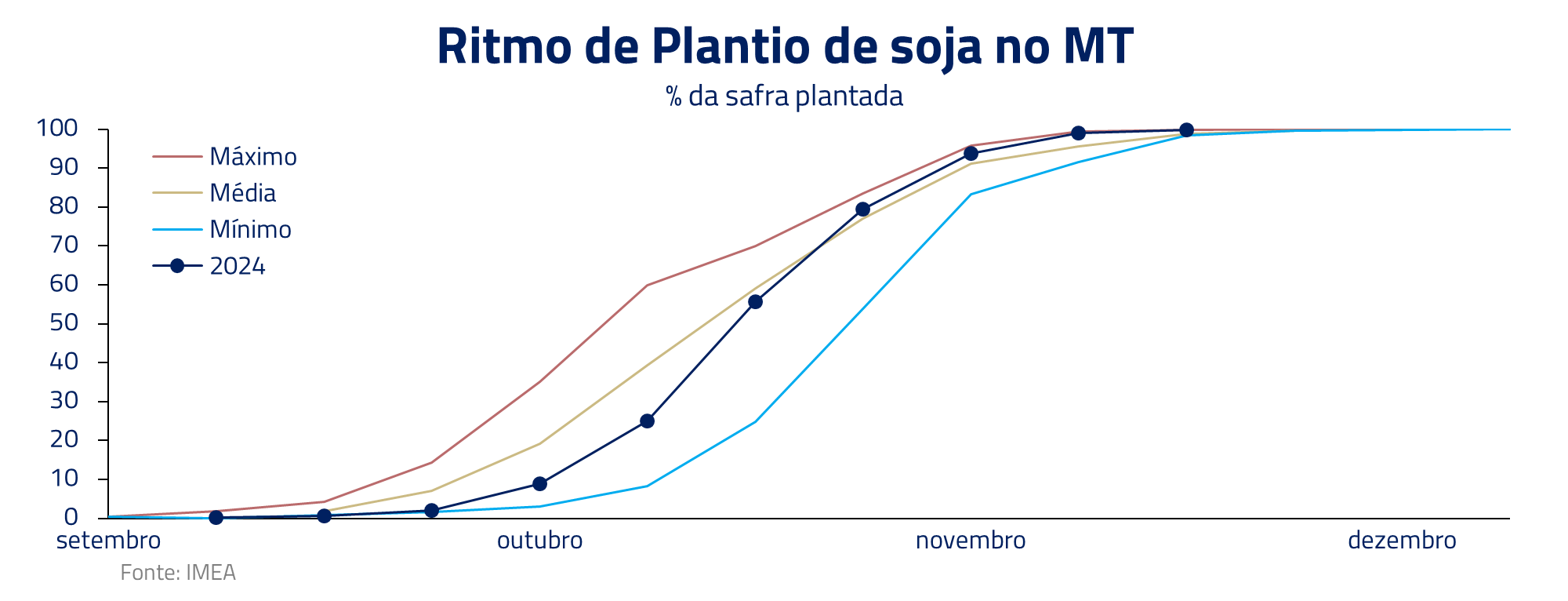

Nos grãos, principalmente na soja, continuamos a observar um forte plantio no Brasil, ajudado pelas recentes chuvas em outubro e novembro. Esse forte plantio, combinado com o sucesso da safra norte-americana, continua a gerar estoques elevados e uma contínua pressão baixista nos preços.

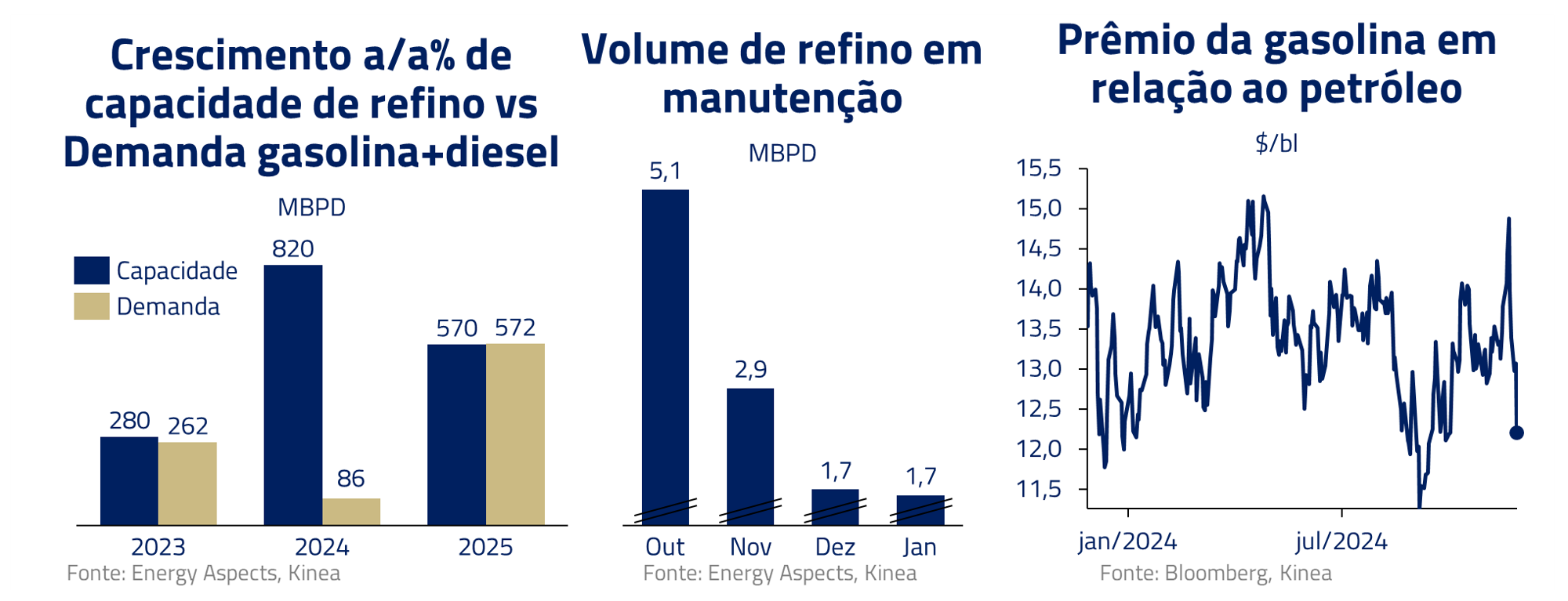

Para o petróleo, continuamos a considerar que a oferta deve ser forte no primeiro semestre do próximo ano, gerando uma pressão baixista nos preços para o médio prazo. Entretanto, nossa principal visão de curto prazo é que a oferta de gasolina deve crescer. Após a elevada adição de capacidade de refino recente e com o fim da temporada de manutenção de refinarias, que agora devem operar a todo vapor, o prêmio da gasolina em relação ao petróleo deve diminuir.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

***

Embora a jornada de retorno de Edmond em O Conde de Monte Cristo se inicie com um desejo de vingança, ela transmuta ao longo do livro em um processo de redenção pessoal.

Trump, em seu segundo mandato, deve buscar sua redenção em relação aos últimos quatro anos. Imaginamos que seu desejo de transformar os Estados Unidos em múltiplas frontes: comércio, reshoring, desregulamentação, desoneração, deve estar presente de forma relevante desde o primeiro dia de seu mandato, uma vez que não poderá concorrer a reeleição.

Nas palavras de T.S. Elliot, mudamos a cada dia, e é uma simples convenção social dizer que encontramos sempre a mesma pessoa. Como Edmond Dantès, Trump se transformou ao longo dos últimos anos. Hoje ele conhece a máquina governamental norte-americana e deve agir rapidamente em suas promessas de campanha. Também nos parece uma pessoa mais equilibrada em suas visões e com uma forte racionalidade nos objetivos que pretende cumprir.

Para nós investidores, teremos, como no primeiro mandato de Trump, que estar atentos à constante tomada de novas decisões da administração, reagindo e nos adaptando conforme necessário.

***

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.

Receba insights exclusivos