Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

O consumidor brasileiro está com as finanças fragilizadas

Um Estudo em Vermelho é o primeiro livro de Arthur Conan Doyle em que o famoso detetive Sherlock Holmes aparece juntamente com Dr. Watson. No livro Um Estudo em Vermelho, a polícia de Londres pede auxílio a Sherlock para desvendar um misterioso assassinato, que é solucionado através da sua conhecida arte de dedução. Um Estudo em Vermelho também parece ser o título apropriado para nosso estudo mais recente sobre a situação do consumidor brasileiro: o mesmo parece estar com as finanças fragilizadas.

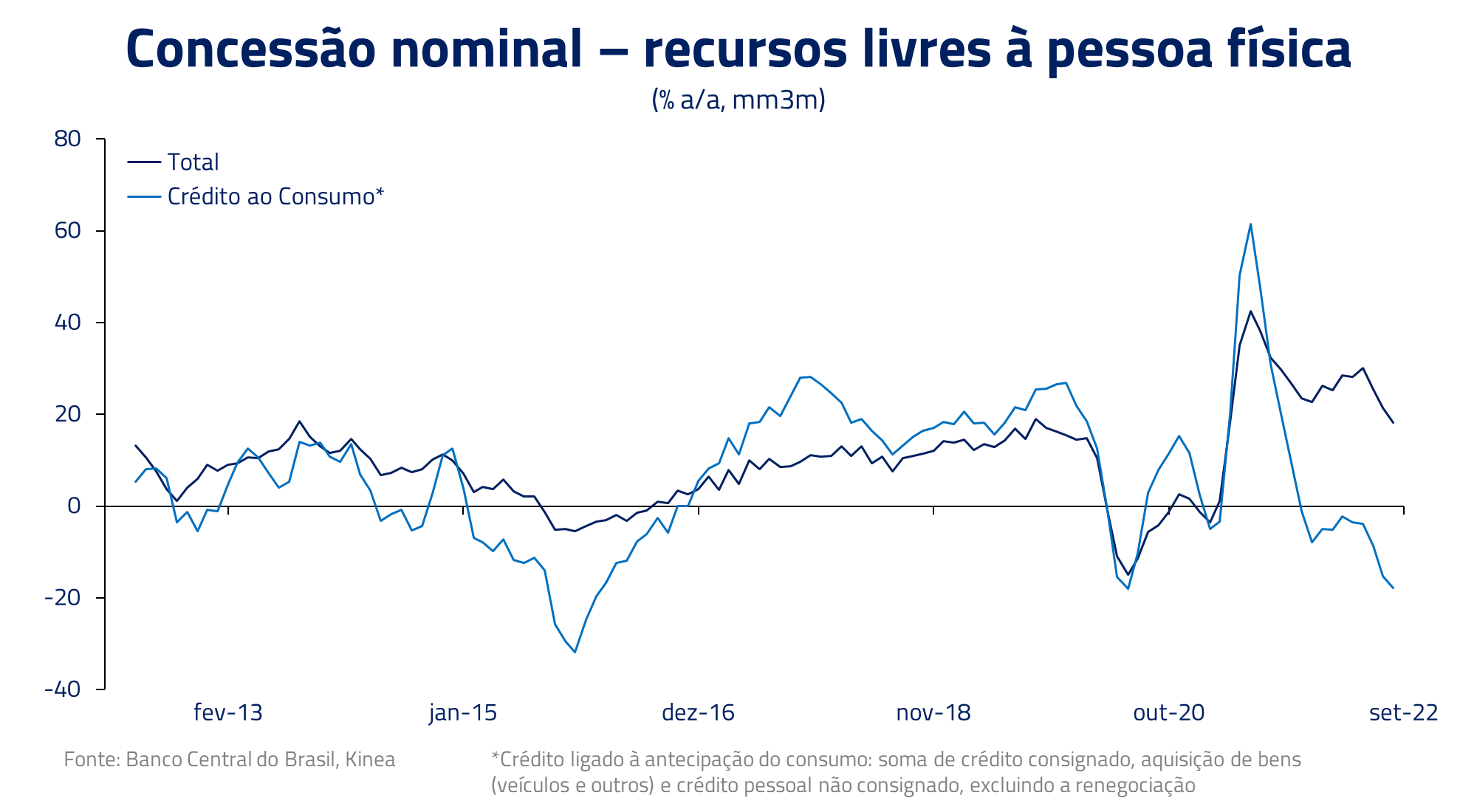

Em uma análise superficial, o crédito para o consumidor agregado aparenta uma figura saudável, com crescimento anual de cerca de 20% na originação. Entretanto, quando pegamos nossa lupa e olhamos a situação mais de perto, algumas pistas interessantes começam a aparecer.

Neste Kinea Reflexões, mostramos que o elevado crescimento das concessões para famílias esconde, na verdade, um cenário mais negativo do que a linha “total” sugere. Vamos aos detalhes dessa investigação.

Sabemos que o mercado de crédito é um importante motor por trás das engrenagens do consumo. Em períodos de bonança, contribui para a antecipação de consumo. Mas, em períodos adversos, atua como um freio de mão puxado.

Desde o ano passado, observamos um crescimento robusto nas concessões de crédito às famílias. Este desempenho positivo tem chamado a atenção particularmente nos últimos meses, quando já vemos piora nos indicadores de inadimplência – movimento que costuma estar associado à queda na originação.

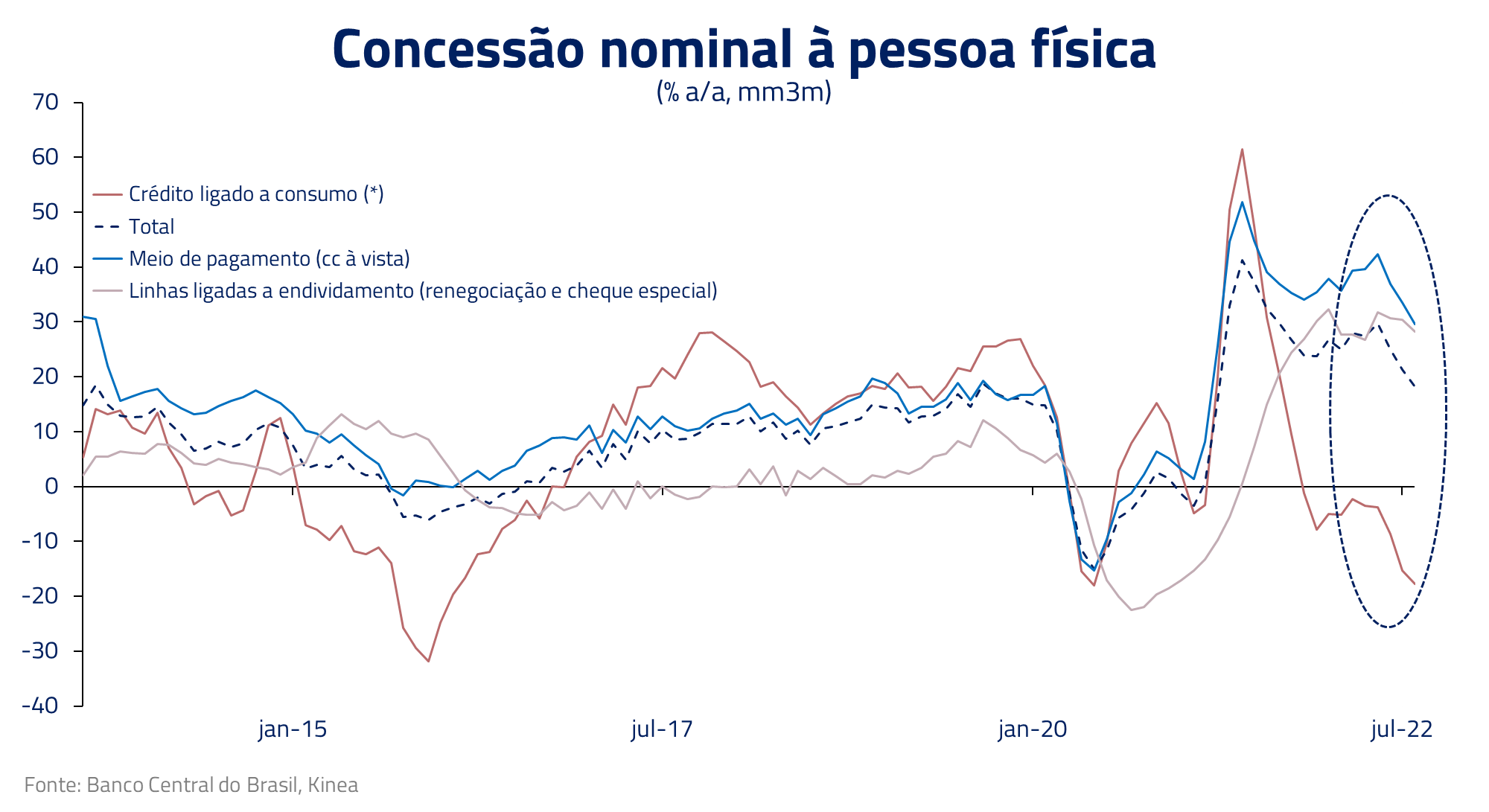

Para investigar melhor essa dinâmica, dividimos as concessões de pessoa física com recursos livres em 3 grandes grupos:

I) Crédito ligado a consumo

II) Linhas emergenciais/ligadas a endividamento

III) Meio de pagamento

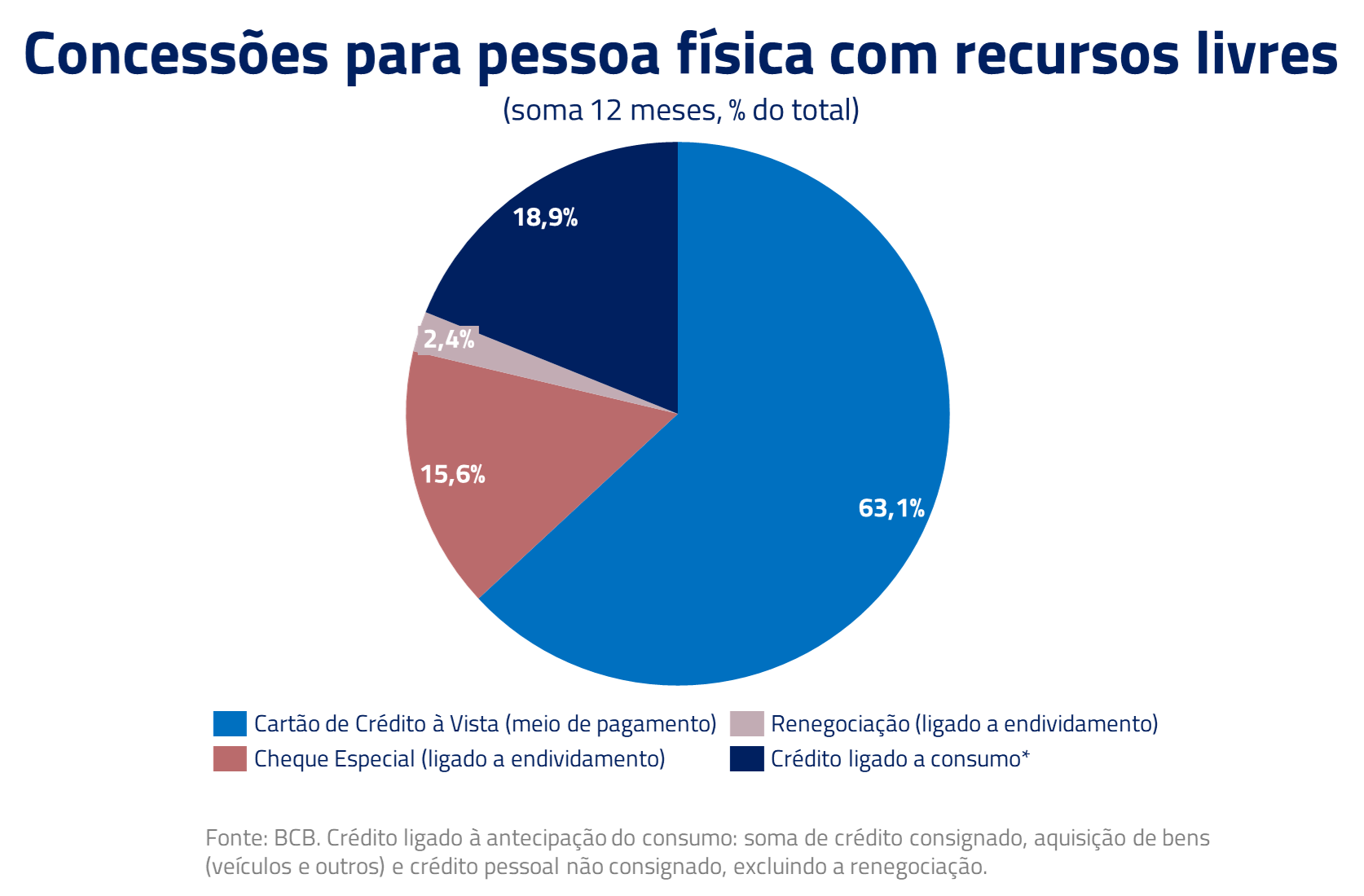

Na categoria de crédito ligado a consumo, consideramos as linhas de crédito consignado, aquisição de bens (veículos e outros) e crédito pessoal não consignado, excluindo a renegociação. O segundo grupo é composto por cheque especial e crédito renegociado, e, por fim, classificamos “cartão de crédito à vista” como meio de pagamento.

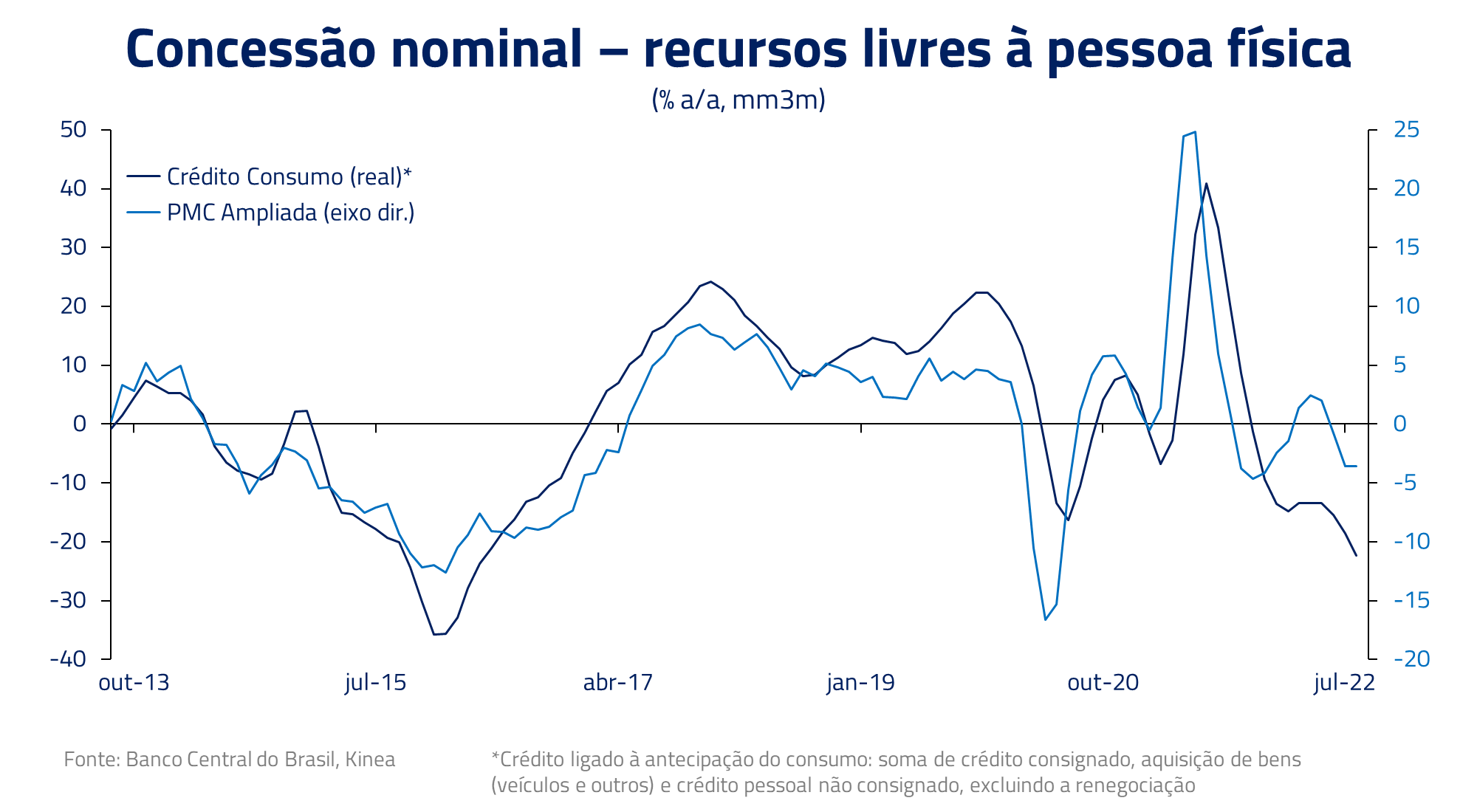

Notem que temos um desempenho bastante distinto das concessões ligadas ao consumo em relação às demais. Enquanto as linhas de endividamento e de meio de pagamento crescem acima de 20%, as linhas mais ligadas ao consumo amargam quedas nominais de quase 20%. O total não reflete essa queda, pois cartão de crédito à vista representa 63% da originação de recursos livres para a pessoa física e cheque especial, 15%.

O que explica esse desempenho distinto entre essas 3 categorias?

Em primeiro lugar, os gastos com cartão de crédito à vista estão relacionados a renda e despesas em geral, como alimentação, bens e serviços. O aumento da competição bancária com o crescimento dos bancos digitais tem levado a uma oferta cada vez maior de cartões de crédito e um aumento na penetração desse meio de pagamento.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

O crescimento das linhas ligadas ao endividamento são um reflexo claro de como as famílias estão “estranguladas”. Vemos também um forte crescimento no cartão de crédito rotativo e parcelado, associado a um forte crescimento da inadimplência nesses segmentos.

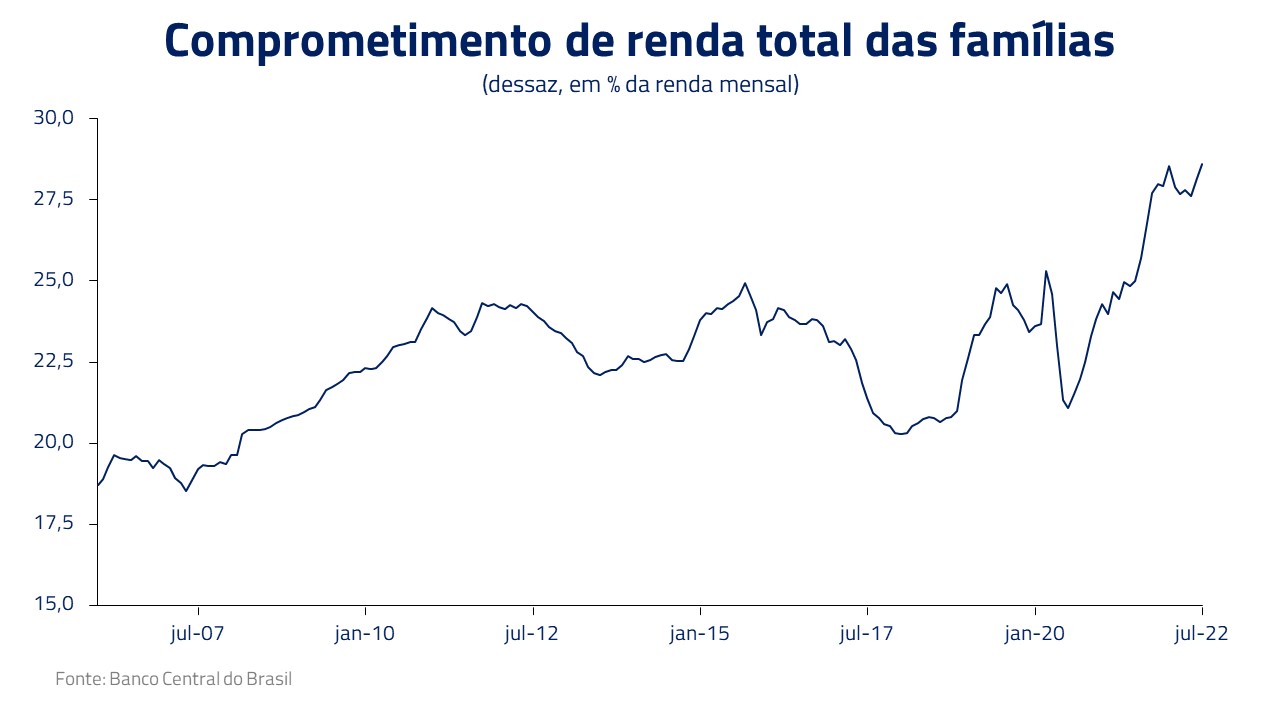

Já a forte contração das linhas ligadas ao consumo reflete principalmente o menor apetite dos bancos à tomada de risco. Isso pode ser reflexo do balanço das famílias em situação bastante delicada. Mais do que simplesmente endividadas, as famílias estão com elevado comprometimento de renda: quase 30% da renda mensal das famílias é gasta com pagamento de parcelas de dívida bancária – valor recorde da série.

Por enquanto, a poupança acumulada desde o início da pandemia, os estímulos fiscais do governo e o bom desempenho do mercado de trabalho têm contribuído para limitar os efeitos negativos do endividamento na economia como um todo. Contudo, essa situação irá se tornar ainda mais desafiadora nos próximos trimestres.

Os efeitos defasados do aperto de juros estarão cada vez mais presentes e o desemprego deve aumentar ao longo do ano que vem, tornando o pagamento dessas parcelas cada vez mais difícil, forçando um menor crescimento do consumo. Tudo isso deve resultar em um crescimento mais baixo da economia em 2023, cenário que já havíamos mencionado em nosso Kinea Reflexões “O Objeto imóvel contra a força irresistível”.

Em suma, a abertura do mercado de crédito mostra dinâmicas bastante distintas entre as linhas. Vemos claramente a deterioração da situação financeira das famílias, com aumento da inadimplência, crescimento do crédito ligado a situações emergenciais e renegociação, enquanto o crédito ligado ao consumo registra o pior desempenho desde a crise de 2016.

Na nossa visão, devemos ver nos próximos meses um aperto ainda mais significativo do mercado de crédito e consequentemente do consumo, reforçando nosso cenário de crescimento próximo de zero para o PIB no ano que vem. Esse baixo crescimento deve reforçar a tendência de queda da inflação para a qual estamos posicionados. Na bolsa, temos privilegiado setores domésticos de crescimento secular e menor relação com o PIB.

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.