Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Indústria aeroespacial: a nova dominância da Airbus e o potencial da Embraer

“Top Gun Maverick”, uma continuação do icônico filme de 1986, descreve a jornada do capitão Pete “Maverick”, interpretado por Tom Cruise, mais de trinta anos após os eventos do filme original. A produção, notável por suas cenas aéreas espetaculares, sofreu atrasos significativos devido à pandemia que impactou o cronograma de filmagens e atrasou o lançamento do filme várias vezes.

“Top Gun Maverick”, uma continuação do icônico filme de 1986, descreve a jornada do capitão Pete “Maverick”, interpretado por Tom Cruise, mais de trinta anos após os eventos do filme original. A produção, notável por suas cenas aéreas espetaculares, sofreu atrasos significativos devido à pandemia que impactou o cronograma de filmagens e atrasou o lançamento do filme várias vezes.

No filme, Tom Cruise aparece, inicialmente, como um piloto desacreditado com seus melhores dias já no passado, para depois voltar ao protagonismo liderando o treinamento de uma nova geração em uma missão de alta relevância para o exército norte-americano.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Por que usamos esse filme como analogia para o nosso Kinea Insights deste mês? De forma similar a Pete Maverick, a indústria aeroespacial foi desacreditada durante a pandemia, quando milhares de aeronaves foram desativadas, com previsões de que seriam décadas para sua recuperação.

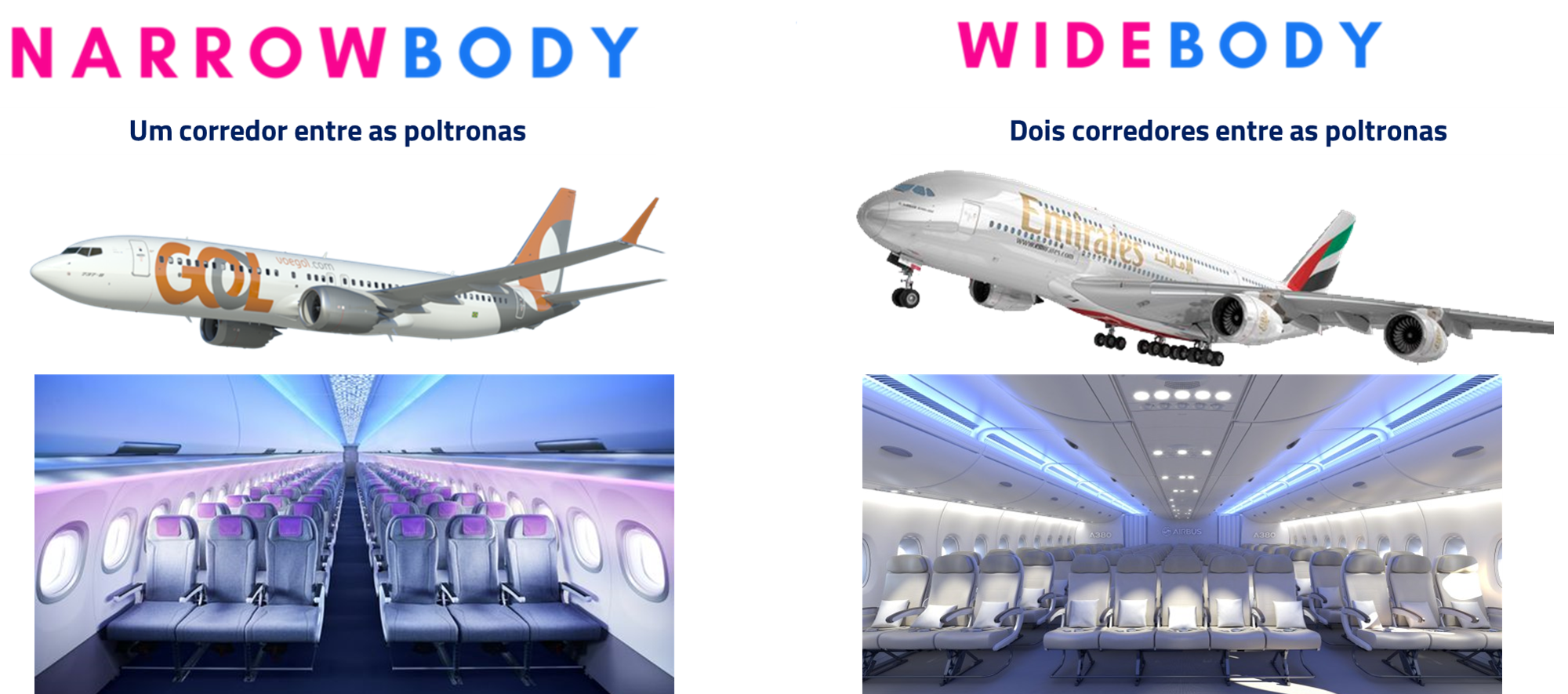

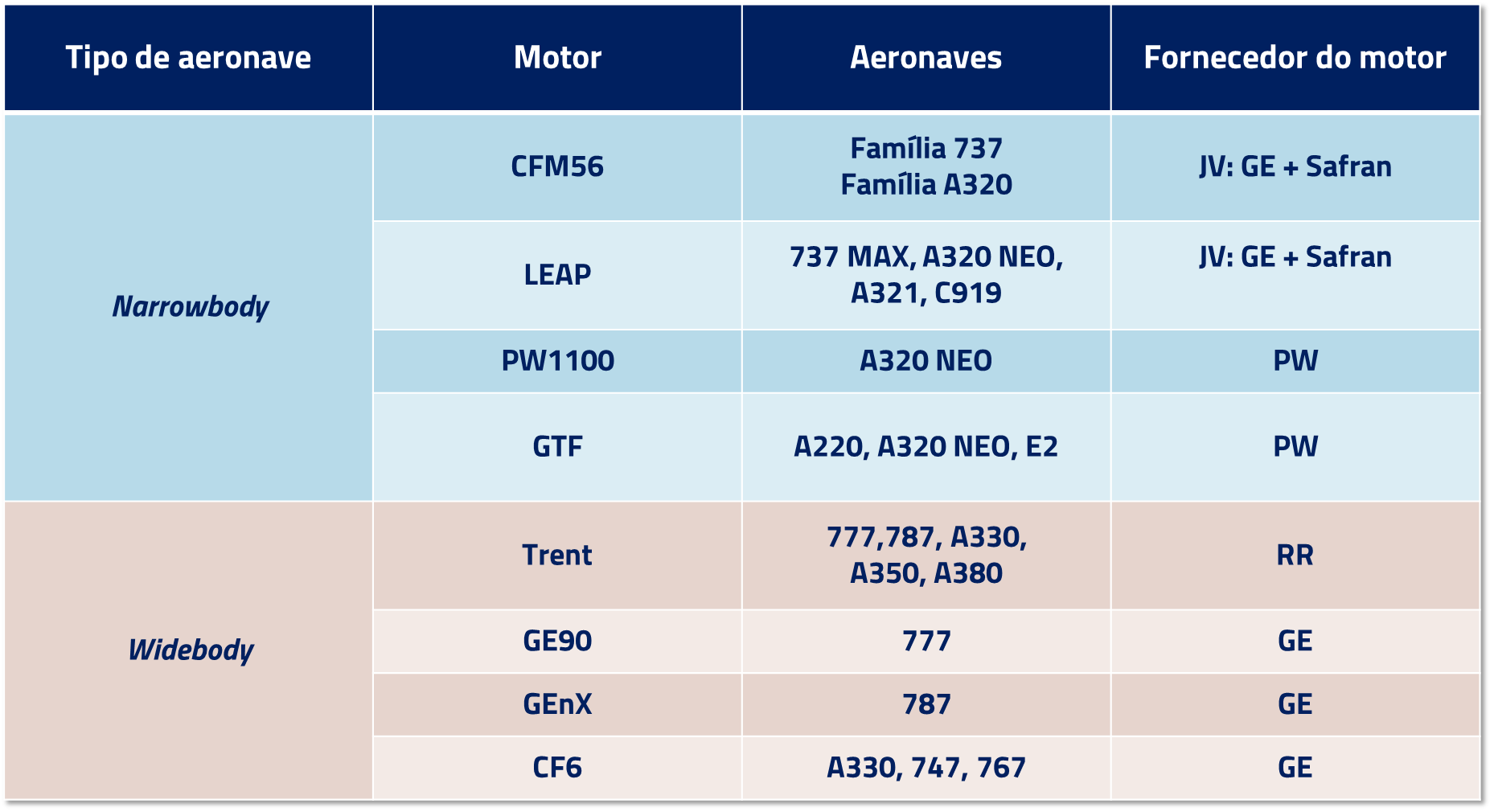

Na aviação comercial, existem basicamente dois tipos de aviões: aqueles de menor porte, com um único corredor entre as poltronas, e que geralmente operam em rotas mais curtas, chamados de narrowbody. E os aviões maiores, com mais de um corredor, utilizados em rotas internacionais, os widebody. Essa definição é muito relevante e será usada por todo o documento.

Previsões foram feitas de que a demanda corporativa, parte relevante da receita da indústria, jamais retornaria em um mundo ditado por reuniões via Zoom e Microsoft Teams. Entretanto, assim como Maverick desafiou as expectativas de que os pilotos seriam substituídos pela tecnologia moderna, a indústria aeronáutica está superando as previsões pessimistas feitas durante o auge da Covid-19.

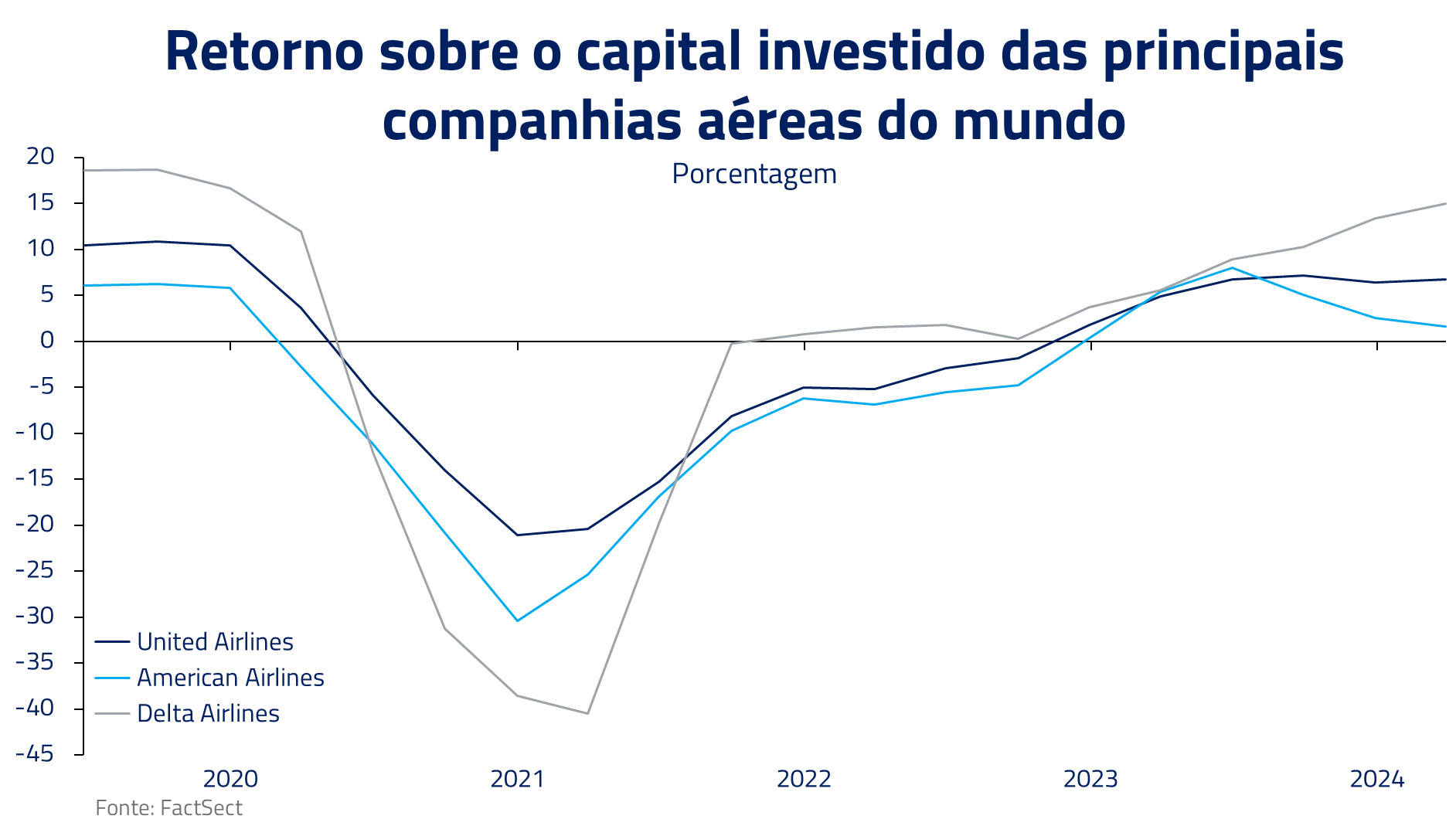

Após enfrentar uma crise sem precedentes, em que as empresas acumularam dívidas significativas para manter operações, a indústria aérea começou a ver sinais de recuperação. A demanda reprimida por viagens está começando a impulsionar um aumento nos preços dos bilhetes, ajudando as companhias aéreas a se recuperarem financeiramente e voltarem às suas margens normais.

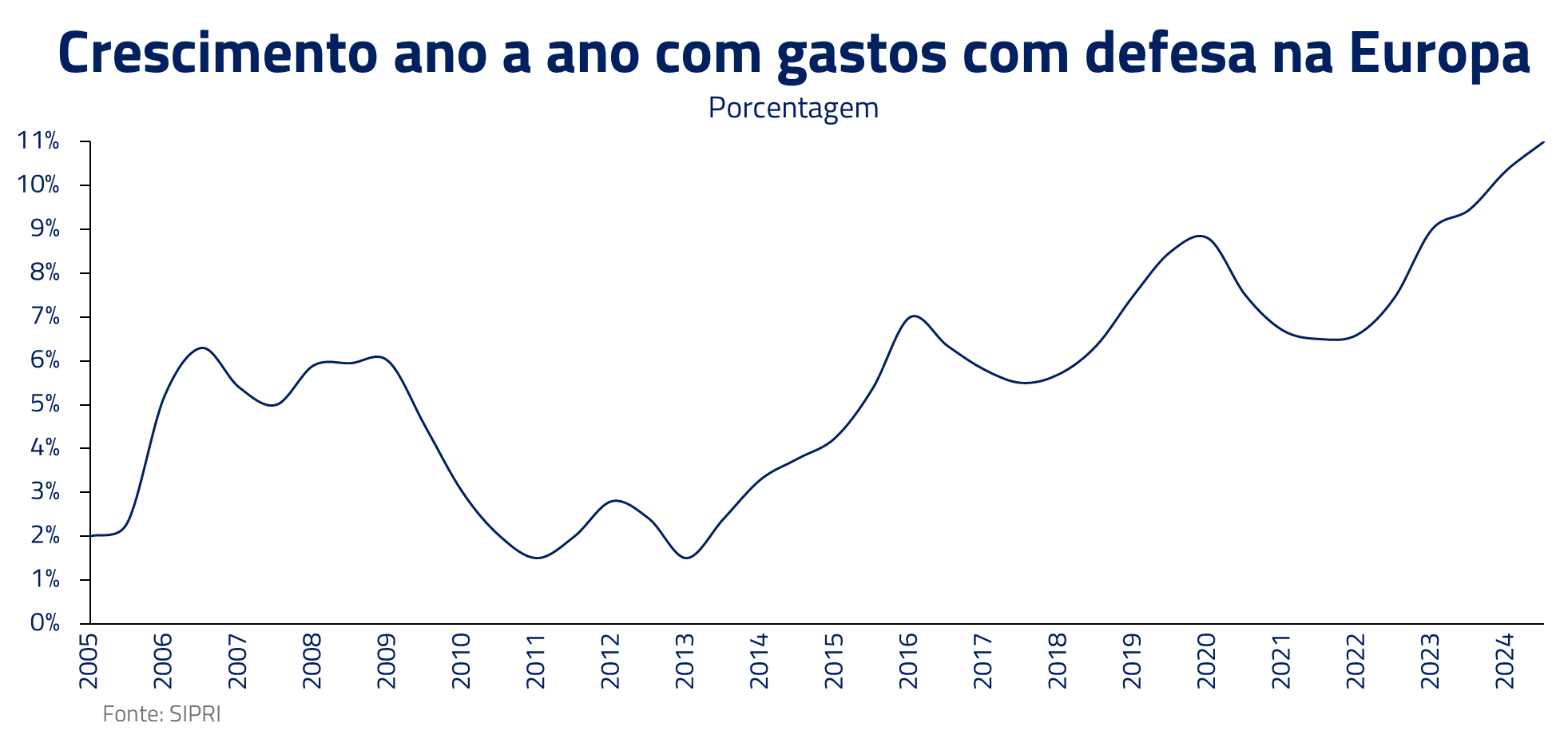

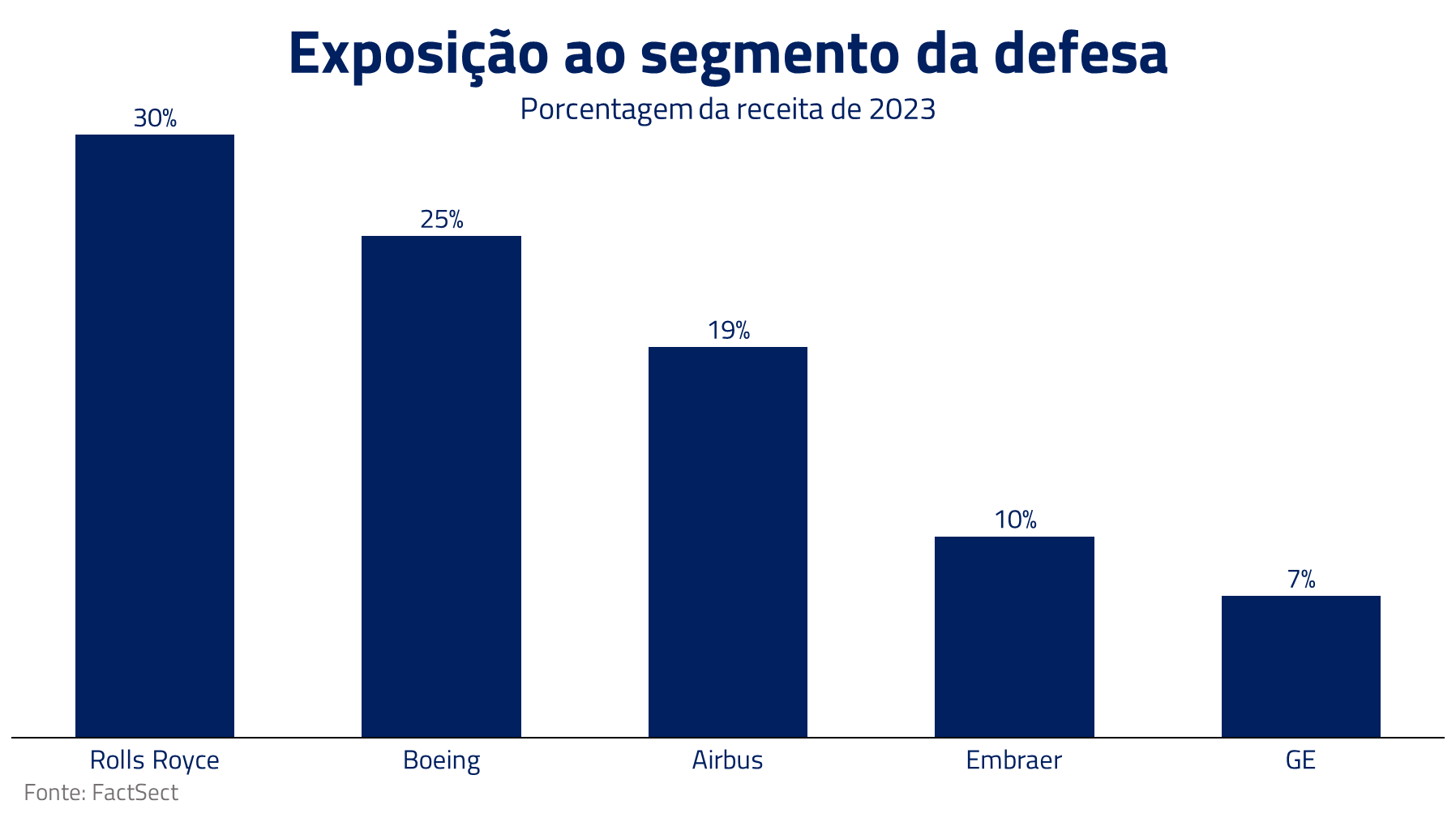

Paralelamente, a indústria de defesa também está vendo um aumento na demanda por produtos e serviços, impulsionada pelo aumento dos gastos militares, principalmente no continente europeu, após o início do conflito na Ucrânia em 2022.

Consideramos esse cenário como mais um vento a favor para o setor aeroespacial, visto que as empresas expostas a aeronaves comerciais também possuem o segmento de defesa como parte relevante dos negócios:

Além disso, somado à demanda por aeronaves comerciais após o período da Covid, o futuro dessa indústria requer inovação a fim de atingir sustentabilidade, com um foco renovado na criação de combustíveis de aviação sustentáveis e outras tecnologias para reduzir emissões. Essa necessidade exige novos motores e aeronaves mais eficientes, levando a uma aceleração do ciclo de reposição, impulsionando demanda para as principais empresas de manufatura de aeronaves: Airbus e Boeing.

Neste Kinea Insights, vamos visitar as principais tendências impactando a indústria aeronáutica, passando pela fabricação de aeronaves, motores e equipamentos, e os efeitos correspondentes nas principais empresas do setor.

Airbus: a nova gigante dos céus

Por décadas, a indústria aeroespacial tem sido dominada pelas duas gigantes Boeing e Airbus. A Boeing foi fundada em 1916 nos Estados Unidos e dominou a indústria até o aparecimento, em 1970, da Airbus: um consórcio europeu para fazer frente à dominância norte-americana.

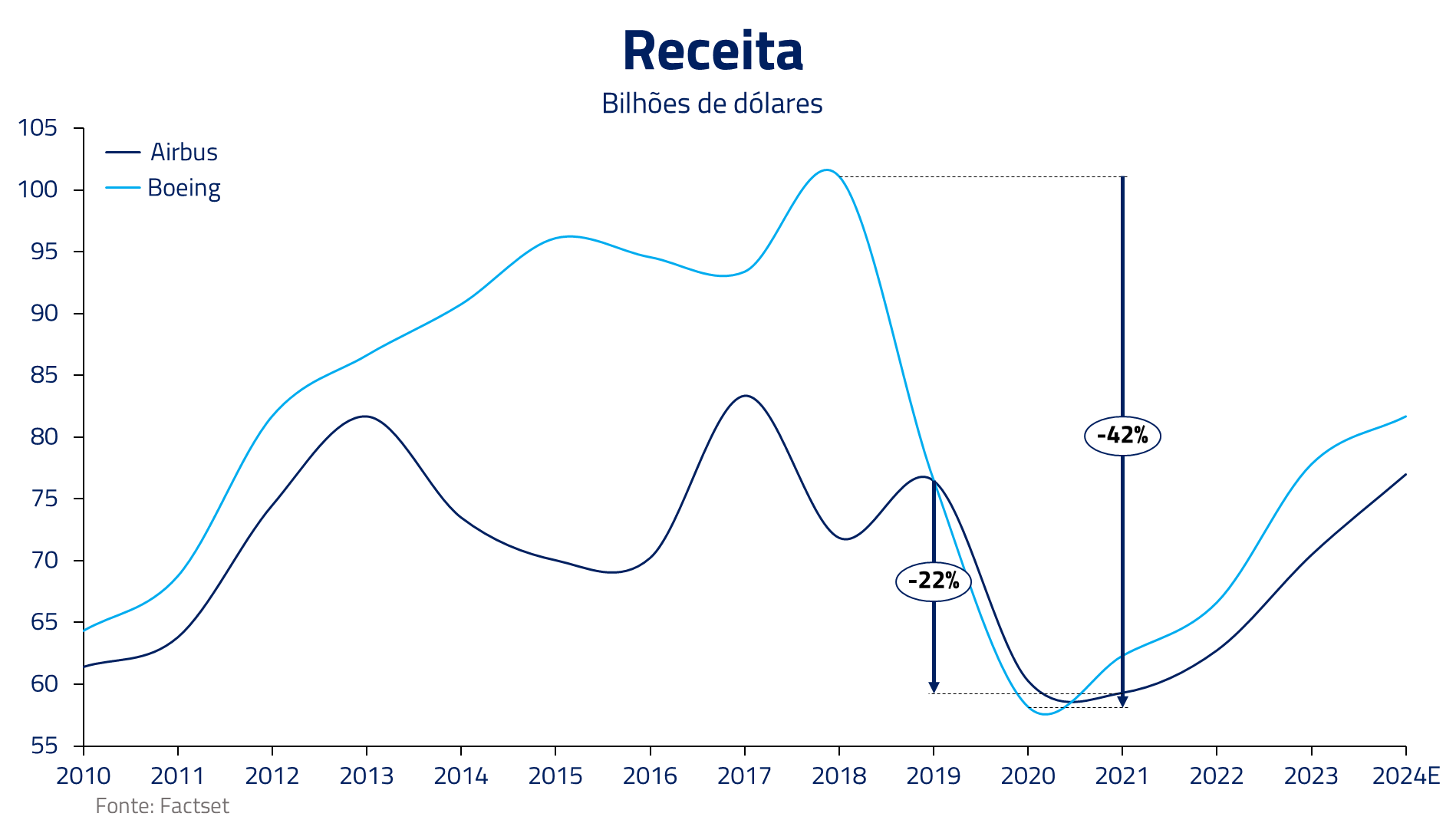

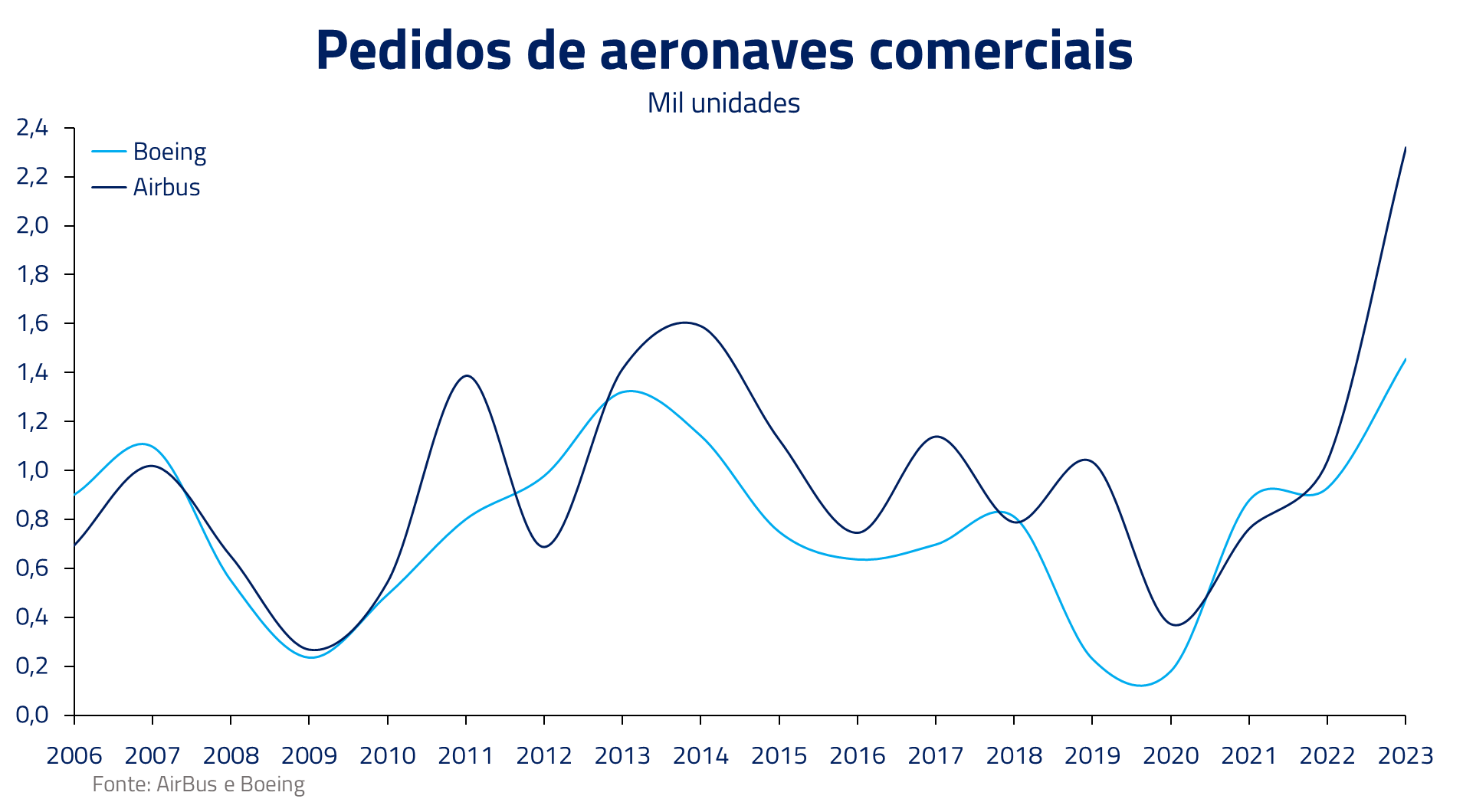

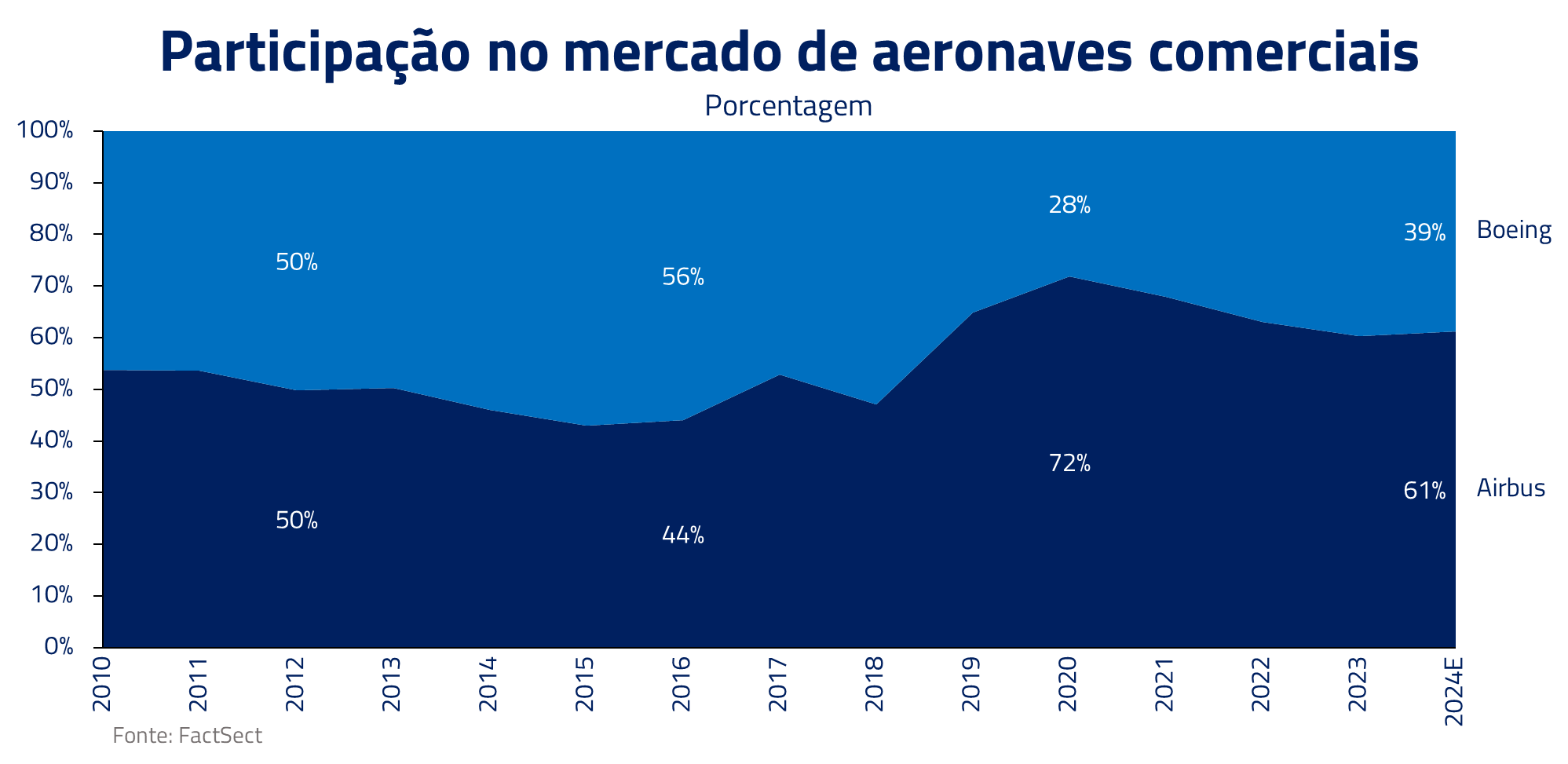

Em 2010, a Airbus já atingia 50% da participação de mercado em vendas de aeronaves comerciais, e atualmente é a líder do setor.

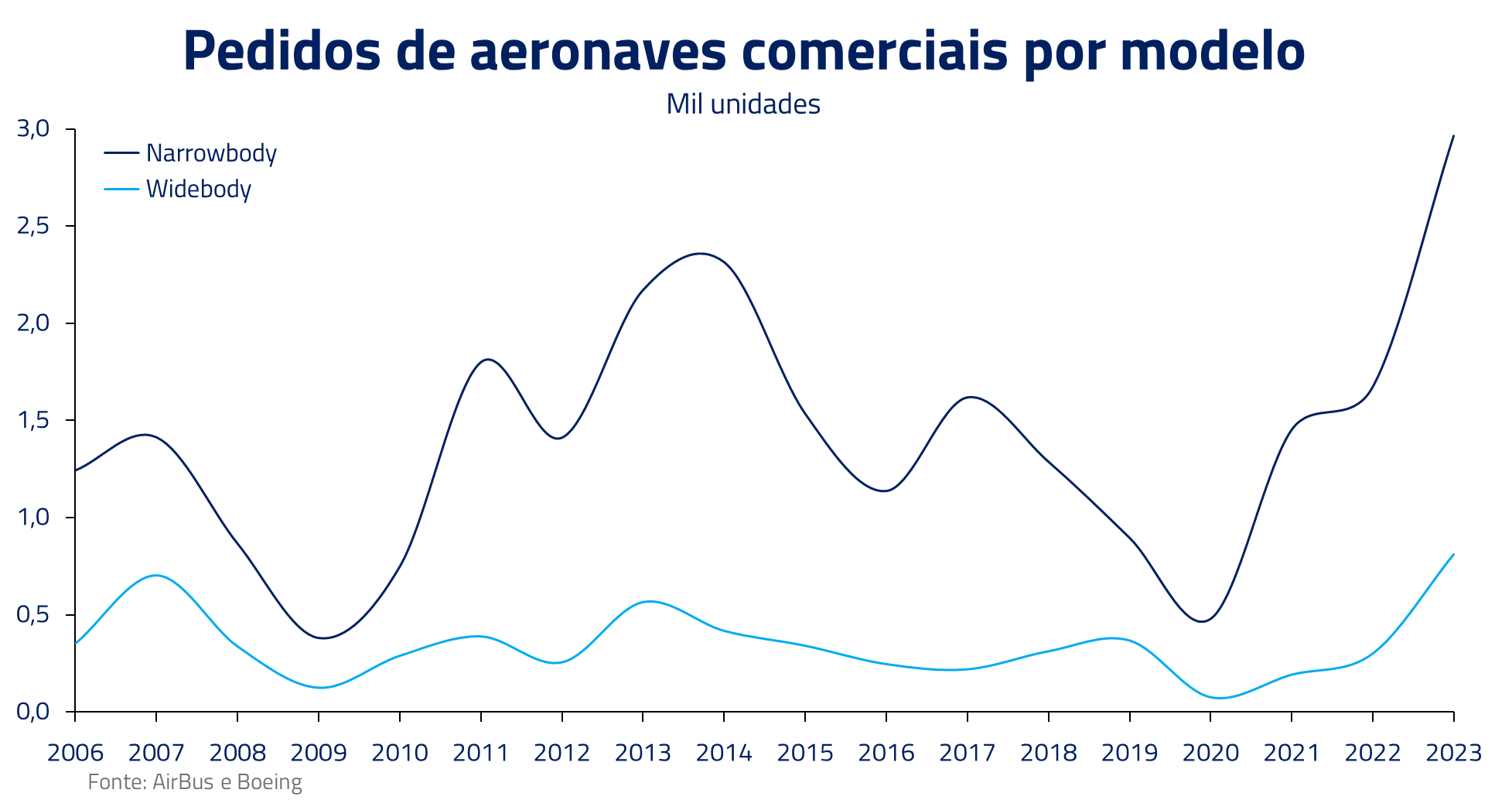

Uma característica recente dessa indústria tem sido a maior penetração de aviões menores (narrowbody), como os modelos A320 e Boing 737, em detrimento de aviões maiores (widebody) como o caso do A380, o gigante de dois andares que teve sua produção descontinuada pela Airbus.

A razão é que os aviões menores, além de permitirem maior flexibilidade de rotas, têm ganhado maior autonomia de voo ao longo dos anos, permitindo que viajem distâncias que anteriormente só conseguiam ser cobertas pelos wideboy.

Ao longo do tempo, os aviões narrowbody têm se tornado mais importantes na receita e lucratividade das empresas, e hoje representam cerca de 80% dos pedidos da Boeing e Airbus, e parcela substancial da lucratividade dessas empresas.

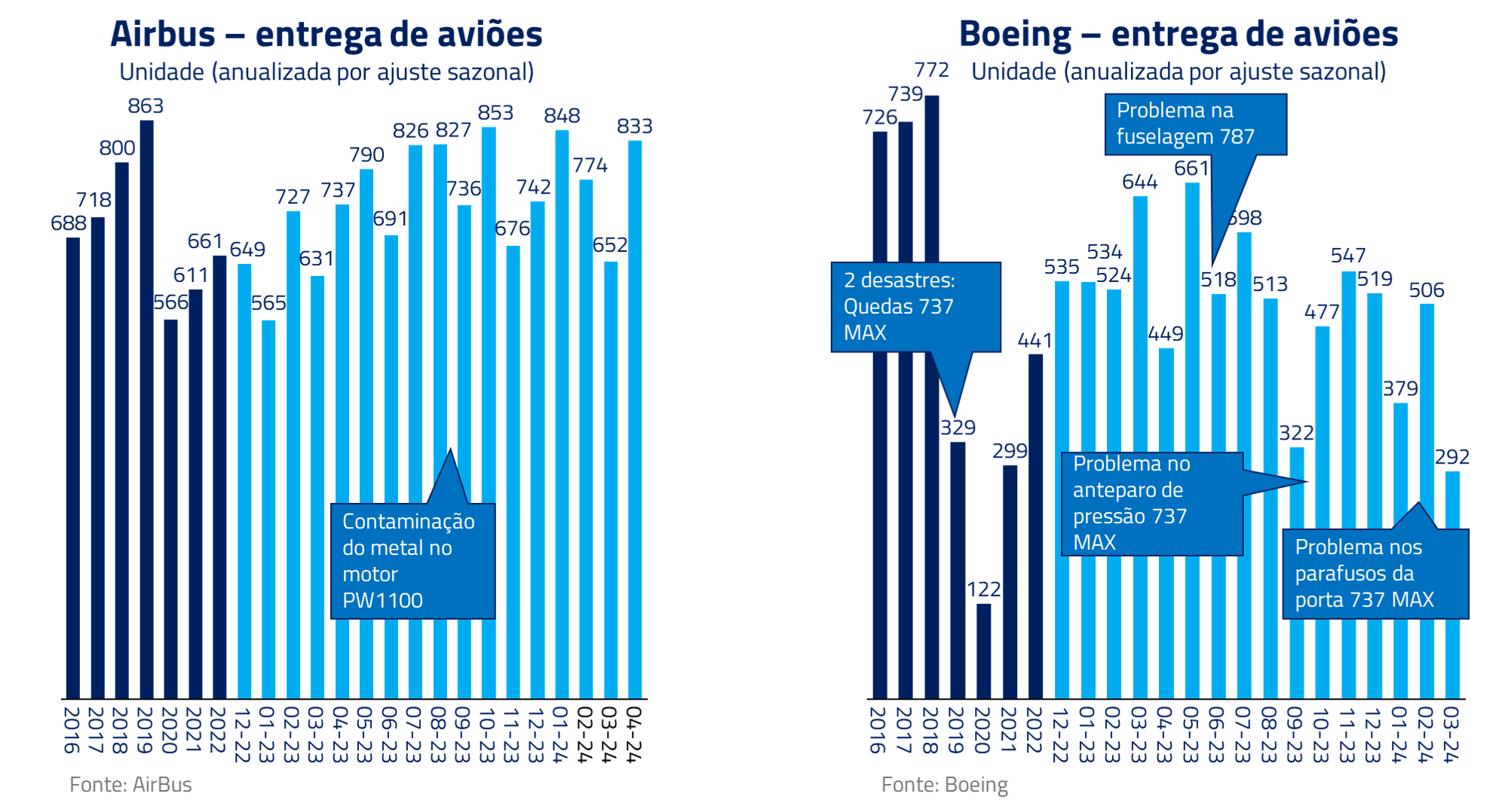

É nesse ponto que se iniciam os problemas da Boeing. Seu avião narrowbody, o 737, é um desenho original dos anos 60, com diversas atualizações ao longo das últimas décadas, mas com um importante calcanhar de Aquiles: a altura de suas asas não permite que turbinas mais modernas, de maior diâmetro, sejam instaladas. Isso fez com que turbinas modernas tivessem que ser elevadas para acima da linha da asa no modelo 737 MAX, gerando instabilidade no voo.

Para corrigir essa instabilidade, que leva à inclinação do bico do avião para cima, um sistema de correção foi adotado de forma inapropriada, o que causou duas quedas fatais e a paralisação da aeronave por quase dois anos.

Após corrigir o sistema e enfrentar a crise da Covid, dois períodos que foram bastante custosos para a Boeing, outro evento ocorreu em um 737 MAX: uma porta se desprendeu durante o voo. Isso levou a agência federal norte-americana a restringir o ritmo de produção da aeronave. De um pico de cerca de 64 aeronaves por mês, a empresa mais recentemente entregou somente 17 aviões.

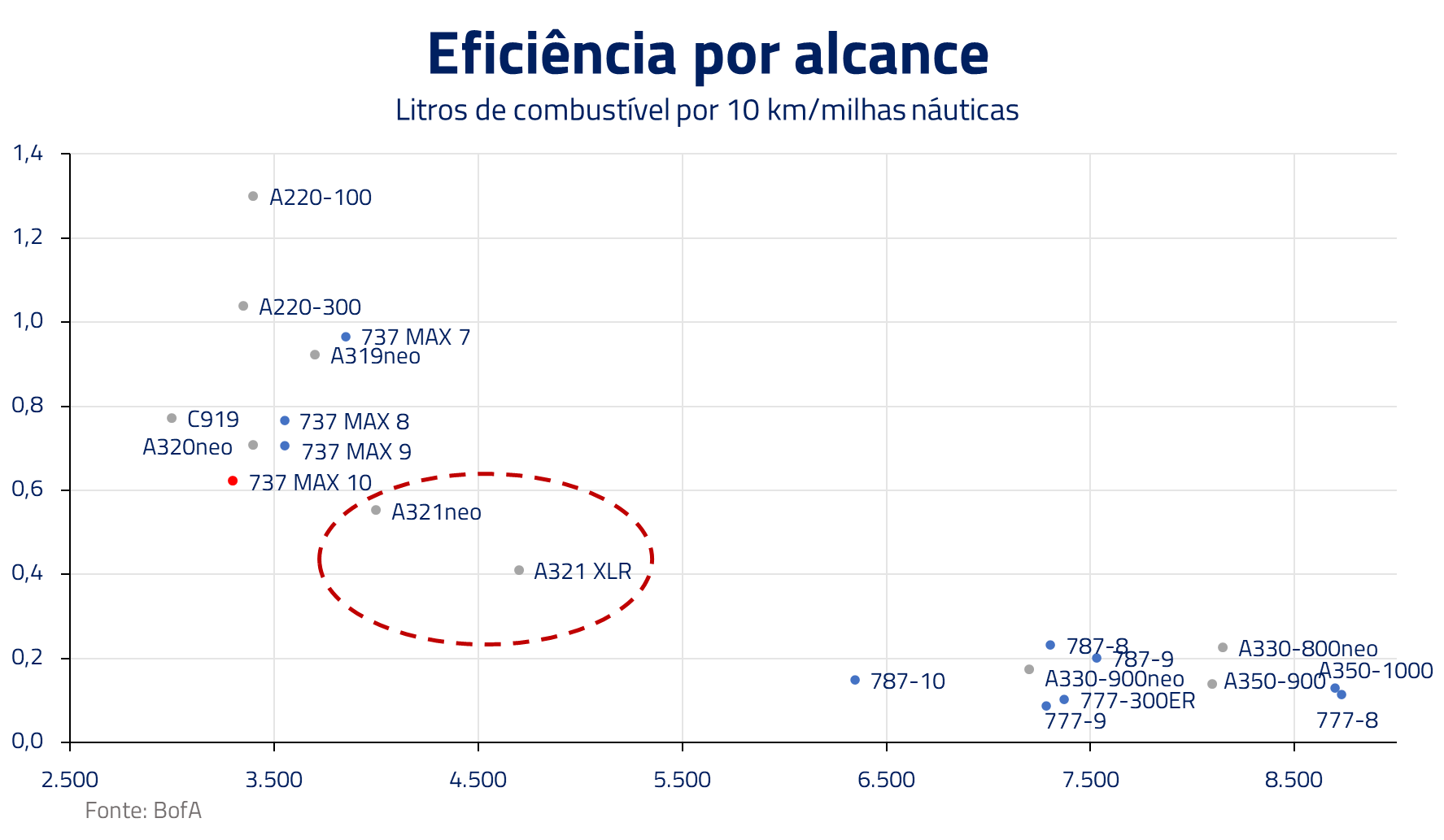

Enquanto os problemas persistem na Boeing, sua rival Airbus vem acumulando uma sequência avassaladora de vitórias. O A320 NEO, principal competidor do 737 MAX, provou-se, ao longo dos últimos anos, ser um avião mais confiável. Além disso, família A321 passou a ser uma opção de narrowbody capaz de fazer percursos de mais longa distância: com o modelo XLR sendo capaz de realizar rotas populares como Nova York – Roma ou Londres – Vancouver e preencher a lacuna de demanda por rotas intermediárias.

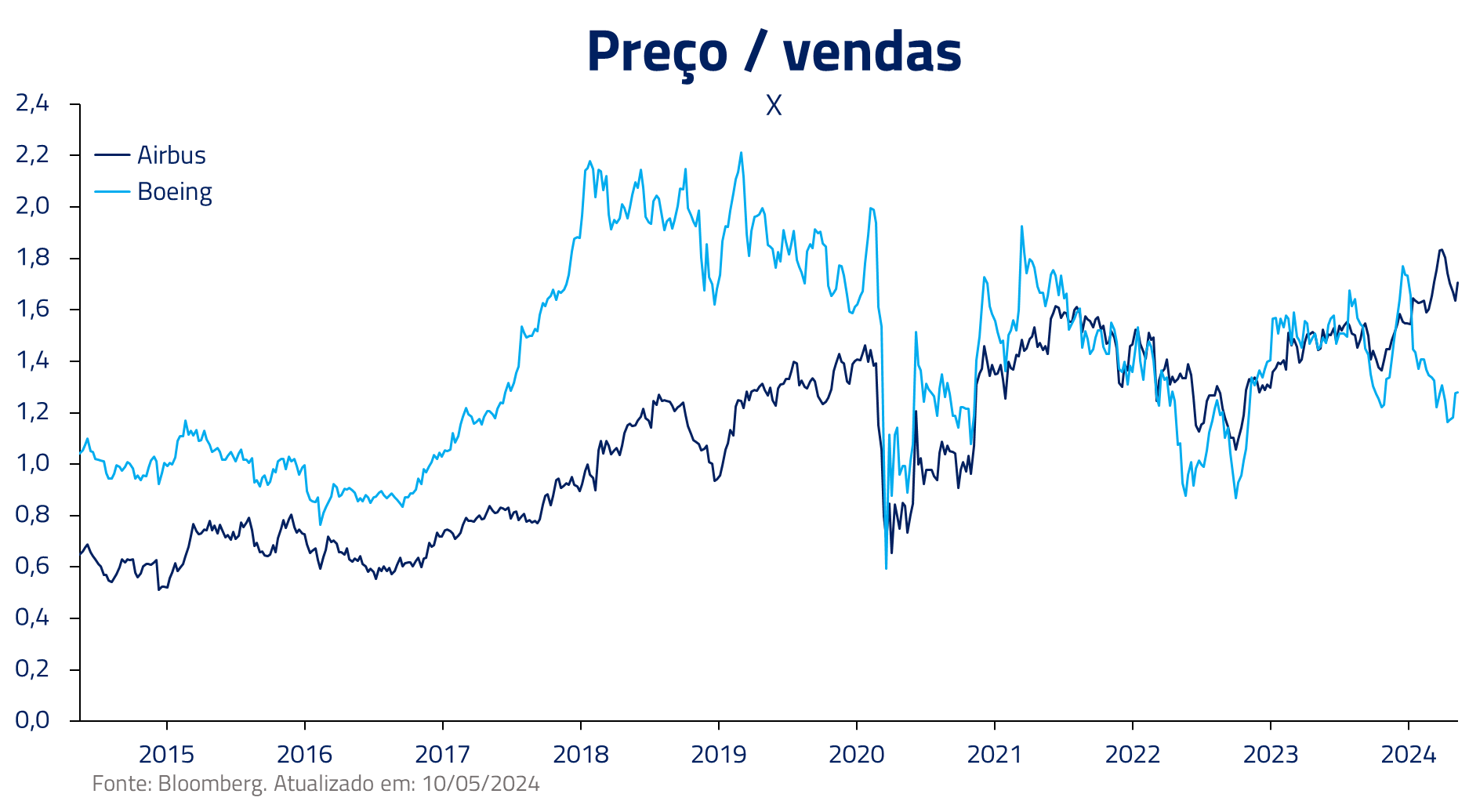

Acreditamos que a Boeing não será capaz de desenvolver um novo avião narrowbody para substituir o 737 MAX até pelo menos a próxima década, o que deixa a Airbus em posição competitiva bastante privilegiada para os próximos anos.

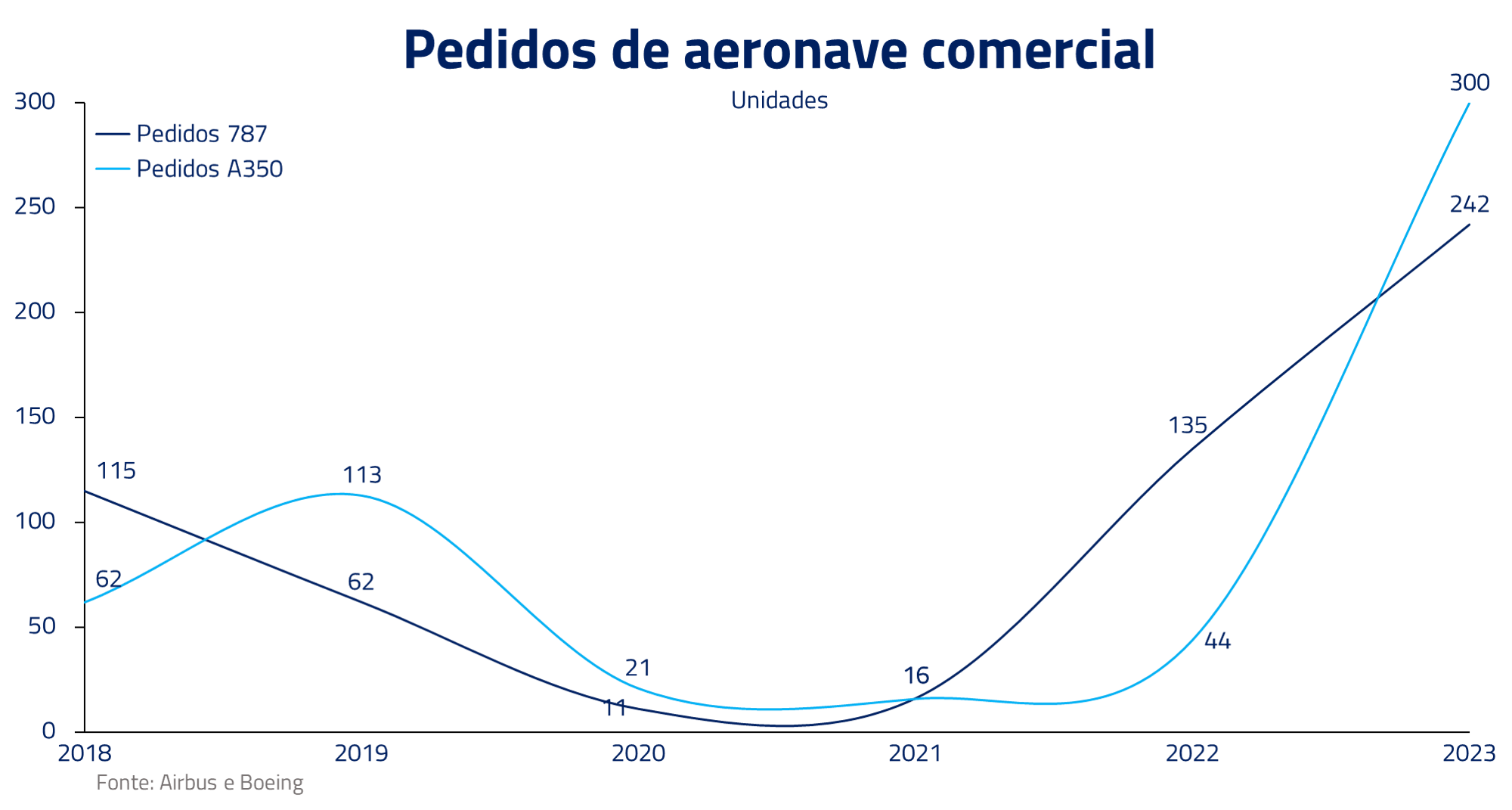

Além disso, no segmento de rotas mais longas (widebody), o modelo A350 da Airbus está ganhando participação em relação ao Boeing 787, sendo um avião mais moderno, com maior eficiência e capacidade, além de inovações tecnológicas.

Em 2024, o número de pedidos até o início de abril foi de 71 unidades para o A350 e apenas 4 para o 787. Em resumo, tanto no segmento de narrowbody como widebody, vemos hoje a Airbus com claras vantagens competitivas em relação à Boeing. Logicamente, parte disso se reflete hoje no valuation das duas empresas, com a Boeing negociando a um relativo desconto.

Como a demanda da indústria, no momento, é superior ao que essas duas empresas conseguem produzir, ainda existe espaço para a recuperação da Boeing, uma vez que seus problemas operacionais sejam resolvidos. Entretanto, como na nossa opinião esse desconto não é suficiente frente aos riscos que ainda pairam sobre a Boeing, preferimos hoje estar posicionados na empresa líder de um setor em que a oferta não consegue seguir o forte ritmo de demanda.

Turbinas em aceleração

Aproximadamente 30% do custo de uma aeronave são seus motores, nos quais confiabilidade e eficiência são fatores fundamentais. O mercado de fabricantes é quase tão consolidado quanto o de aeronaves, com três grandes fabricantes: GE/Safran, Rolls-Royce e Pratt & Whitney (parte de grupo RTX).

Aproximadamente 30% do custo de uma aeronave são seus motores, nos quais confiabilidade e eficiência são fatores fundamentais. O mercado de fabricantes é quase tão consolidado quanto o de aeronaves, com três grandes fabricantes: GE/Safran, Rolls-Royce e Pratt & Whitney (parte de grupo RTX).

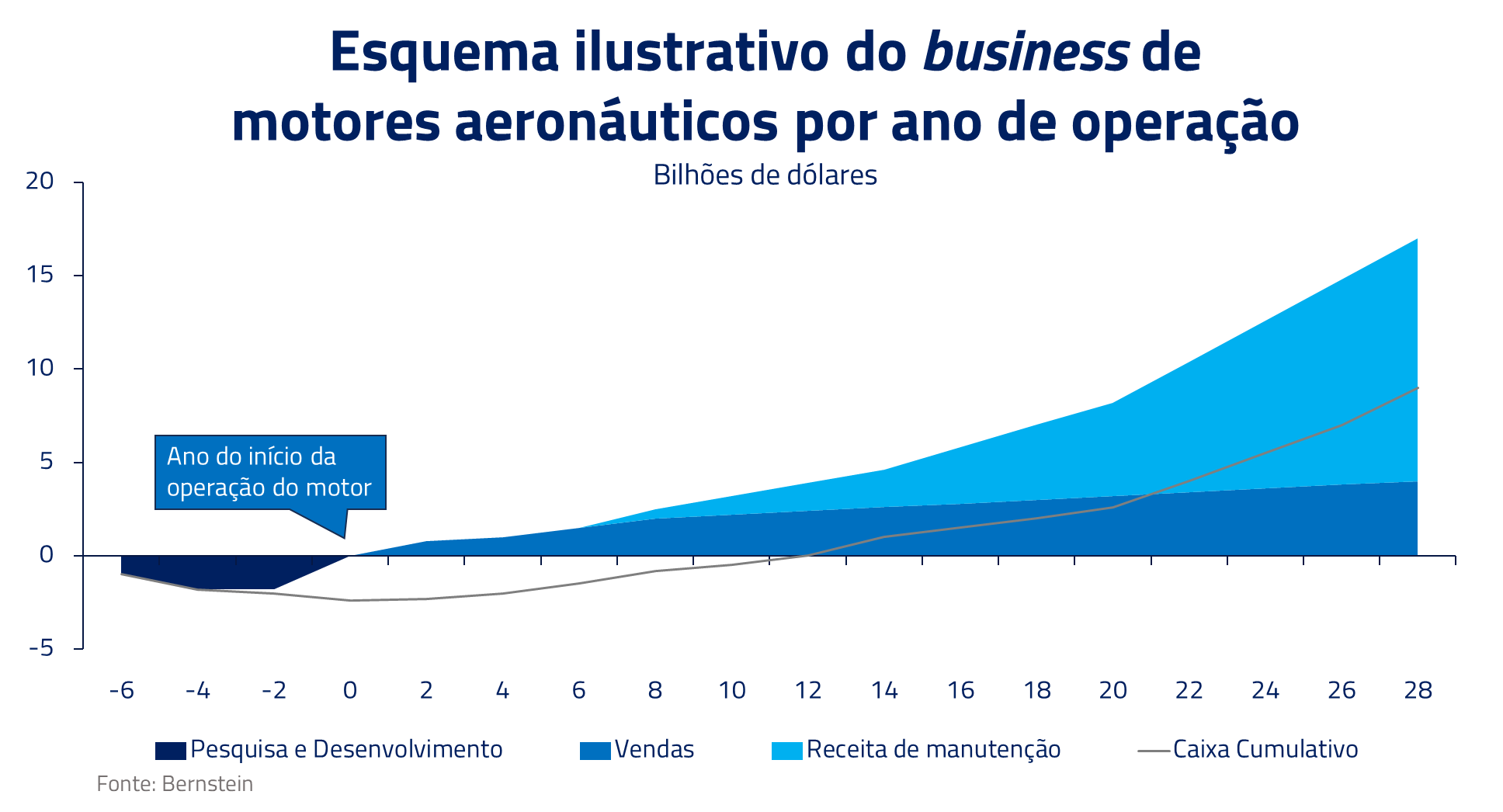

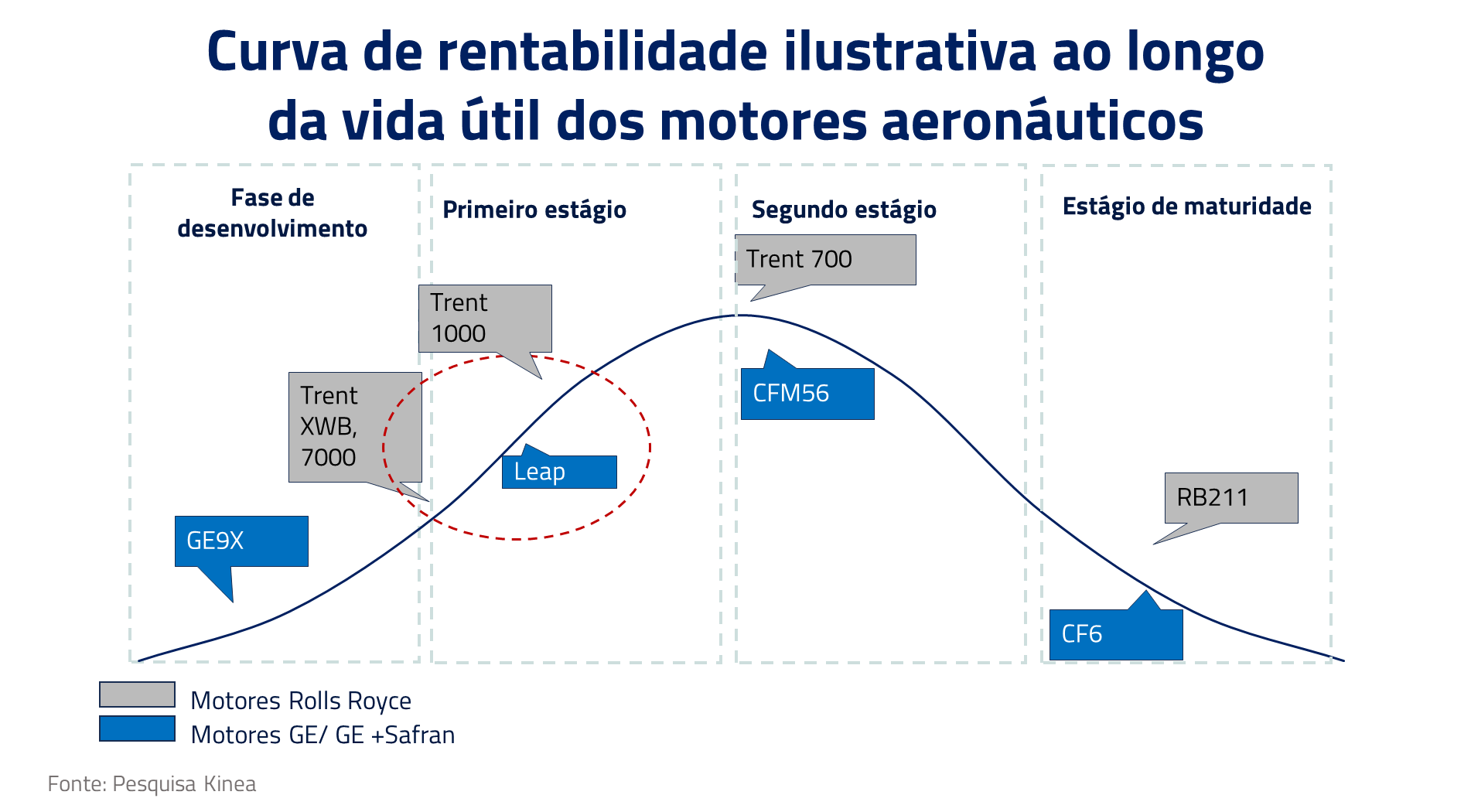

Além de logicamente serem partes primordiais na fabricação de novas aeronaves, motores desfrutam de uma característica importante para investidores: são normalmente vendidos abaixo do seu custo de produção, e o fabricante se beneficia do mercado de manutenção e reposição de peças durante a vida útil do motor, que pode chegar a 20 anos.

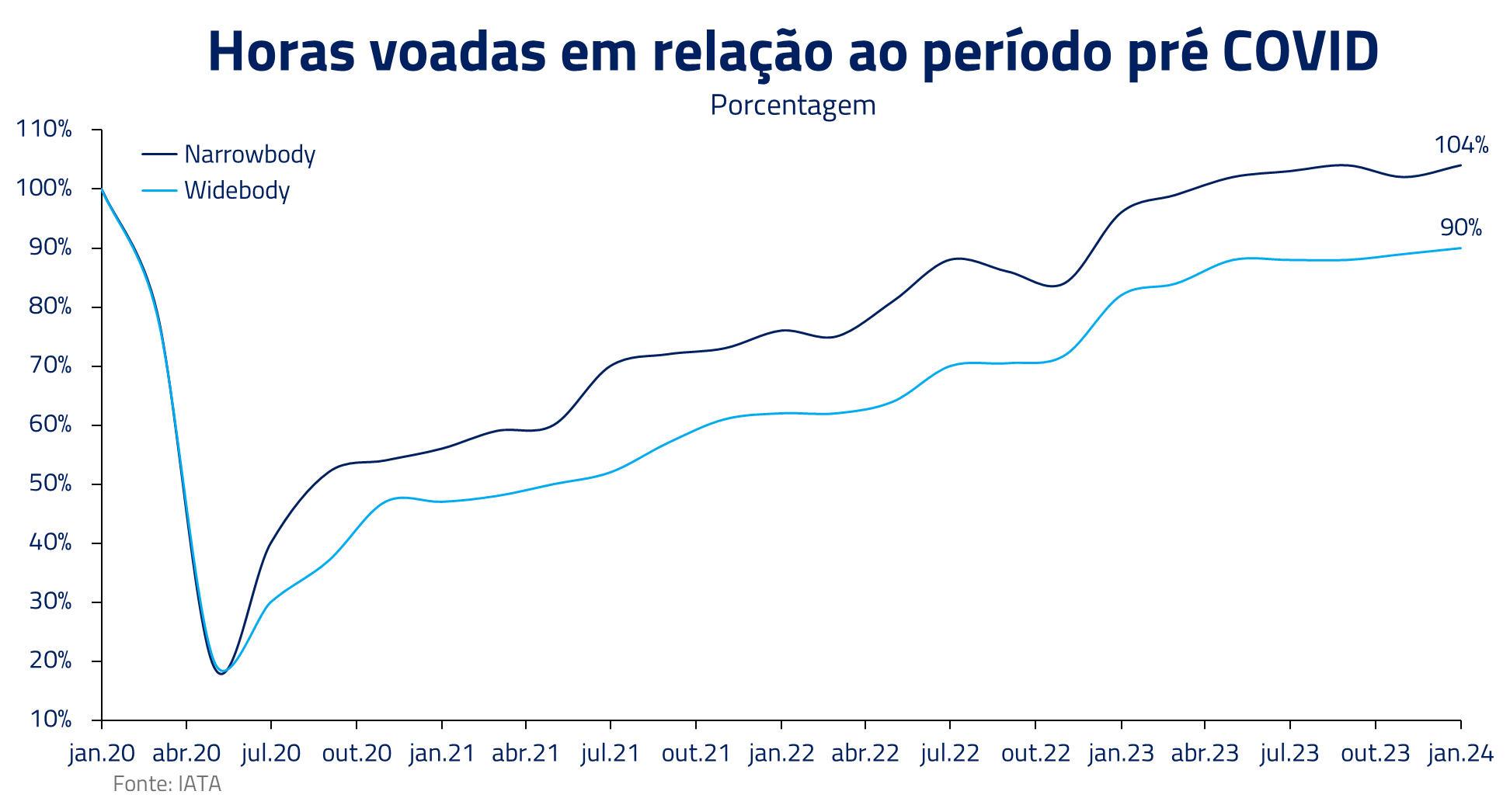

Dessa forma, os fabricantes de motores tendem a ser mais resilientes com a redução de vendas da Boeing, e se beneficiam diretamente do retorno dos voos, que já superaram níveis de 2019, mas permanecem bem abaixo da tendência de crescimento pré-Covid. O fato da Boeing ter reduzido suas expectativas de vendas também gera envelhecimento da frota operante, que leva a um aumento de demanda de manutenções e reposições de peças.

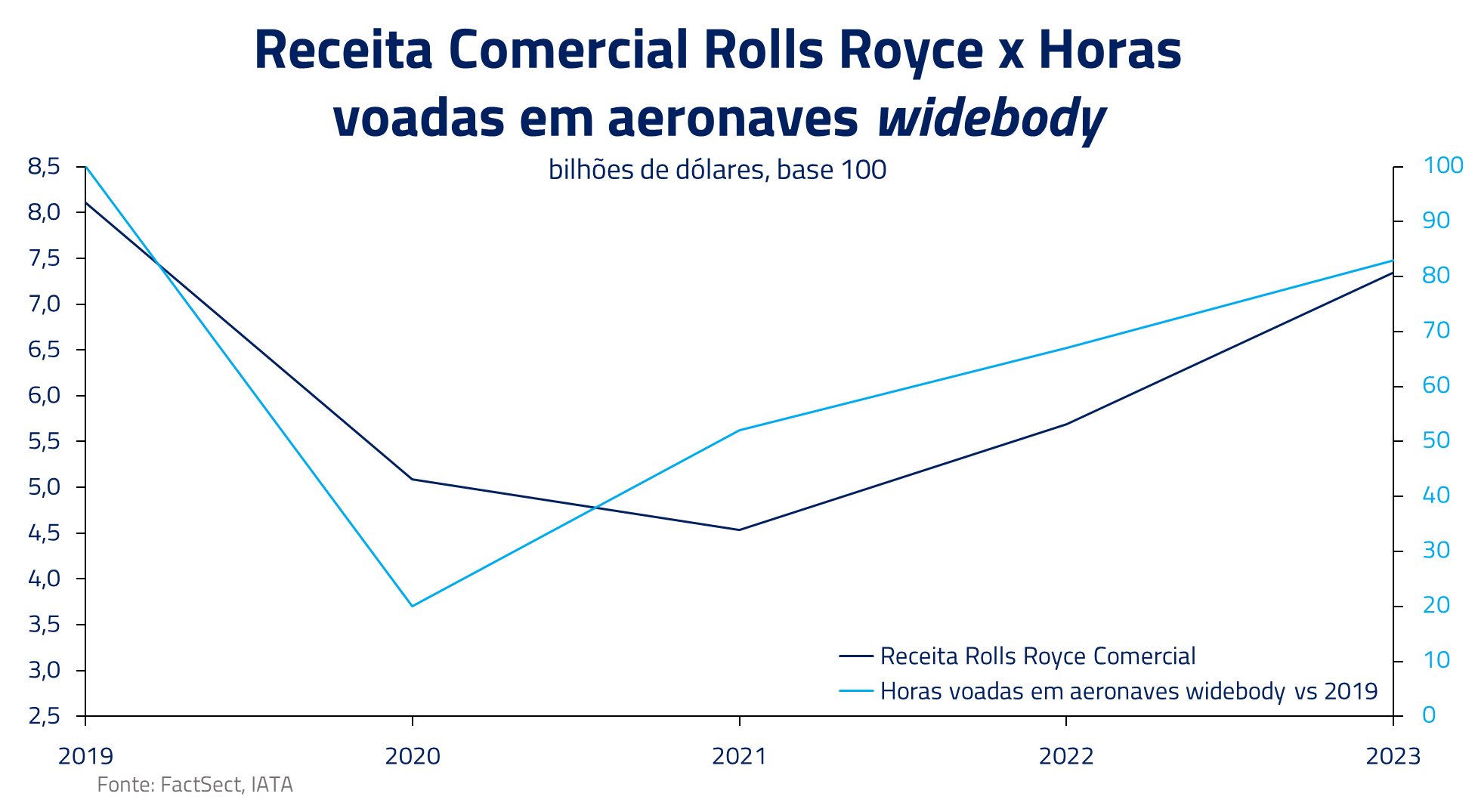

As três principais empresas do setor tendem a se especializar em diferentes subsegmentos do mercado. A Rolls-Royce foca em aviões de widebody, sendo hoje a única fornecedora de motores para o A350 e competindo com a GE no Boeing 787. Por outro lado, a Pratt & Whitney foca em motores para aviões narrowbody, sendo a principal competidora da GE/Safran no A320 e Boeing 737 Max.

Temos uma visão positiva com Rolls-Royce, GE e Safran, não só pelo resiliente negócio de motores, mas também pelo momento de rentabilidade em que elas se encontram. Essas empresas passaram anos investindo na produção de novos motores que agora estão entrando na melhor fase do ciclo em termos de rentabilidade: o momento de maior utilização das aeronaves.

No início do ciclo, dado que é início da operação dos motores, é comum encontrar diversos pontos de aprimoramento que requerem gastos adicionais. Já no fim do ciclo, as aeronaves já não operam com tanta frequência e não requerem manutenções tão caras.

Vemos GE e Safran como empresas privilegiadas no setor de aeronaves narrowbody, dado que outra competidora no segmento, Pratt & Whitney, passa por um alto risco dado o problema mecânico encontrado no motor GTF. A falha no material do motor causou um prejuízo de mais de 2 bilhões de dólares para a empresa e deixou 650 aeronaves paradas com necessidade de reparos, que ainda não foram concluídos.

Temos também uma visão especialmente positiva com Rolls-Royce, em virtude da empresa ter um modelo que se beneficia do aumento de horas voadas em aviões widebody, área que ainda não se recuperou totalmente para níveis do pré-Covid.

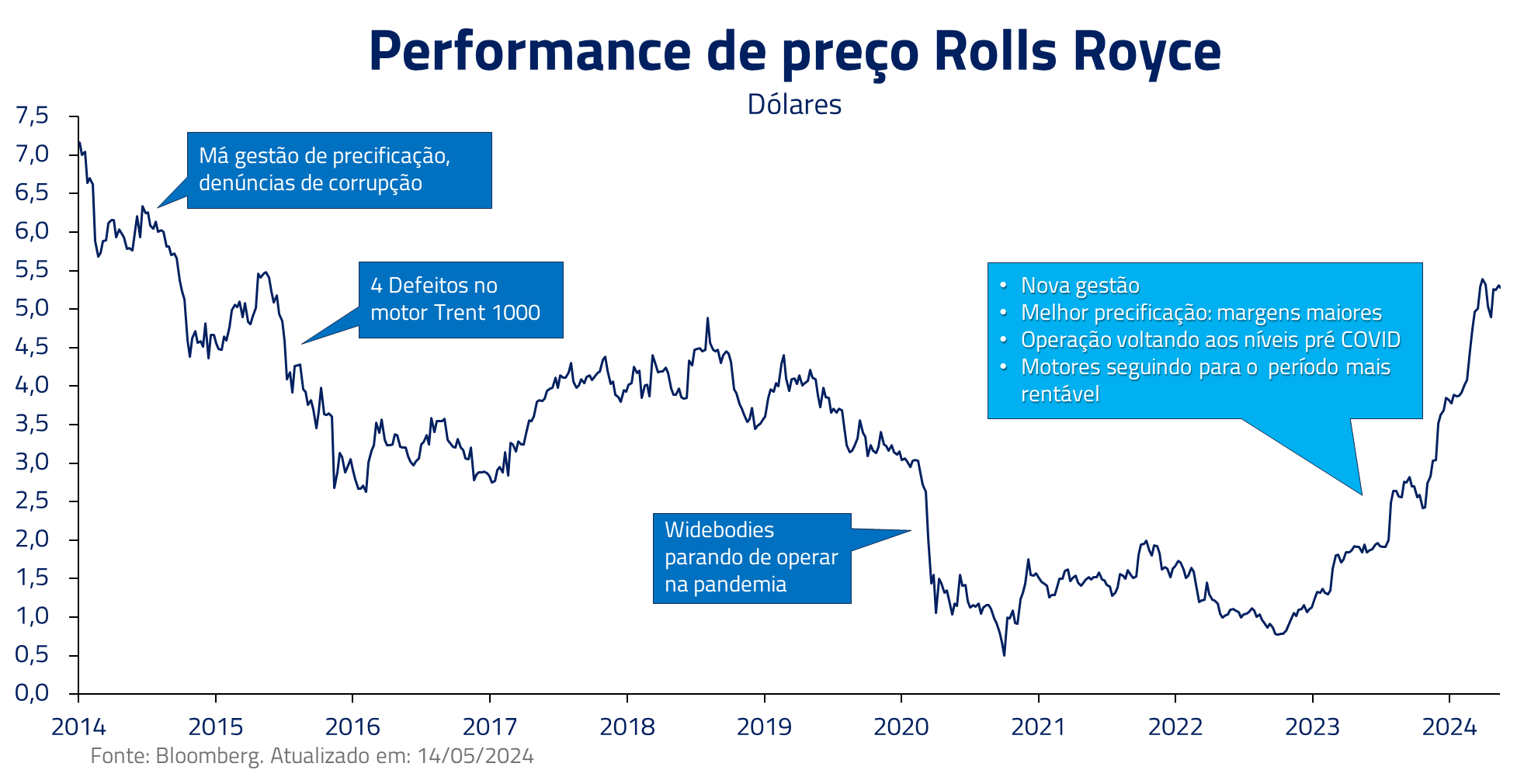

Além disso, a empresa está em um ponto de virada após os diversos problemas que enfrentou no passado. Em 2016, foram encontrados defeitos operacionais no motor Trent 1000 bastante custosos, que levaram 4 anos para serem resolvidos. Depois disso, o modelo de cobrança por hora voada devastou as margens da empresa na época da Covid, quando 80% das aeronaves com seus motores ficaram paradas. A Rolls-Royce tinha, ainda, margens estruturalmente mais baixas, por uma má gestão de precificação e uma administração que deixou a empresa com problemas reputacionais.

Mas agora, com uma nova gestão que tem conquistado a confiança do mercado após os resultados sólidos de 2023, com margens acima do esperado por corte de custos e um novo modelo de precificação, além do momento positivo de demanda, acreditamos que a Rolls-Royce continuará com momentum positivo.

A opcionalidade da Embraer

Tendo em vista a alta demanda por aeronaves comerciais e os atuais problemas da Boeing para aumentar seu ritmo de produção e entregas, estamos em uma situação em que apenas a Airbus não é capaz de atender à tamanha demanda. O backlog está no maior nível histórico: são cerca de 12 anos de produção de aeronaves com demanda garantida.

Assim, vemos a Embraer como uma alternativa para romper esse duopólio, principalmente após o desenvolvimento da aeronave E195-E2, que é capaz de operar em rotas de cerca de 6 horas e, portanto, suprir parte relevante da demanda por aeronaves narrowbody.

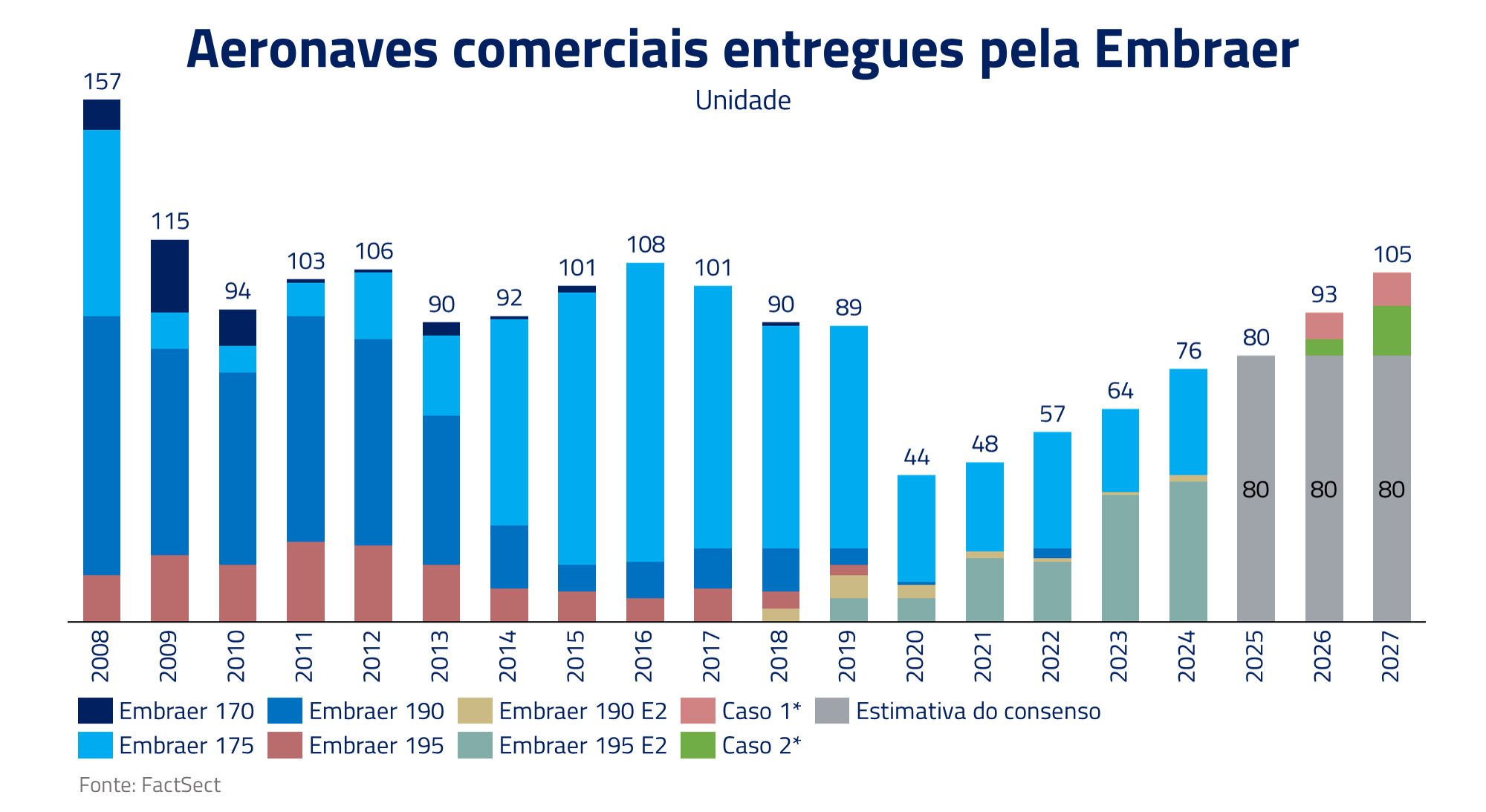

A Embraer já viveu períodos em que entregava mais de 150 aeronaves comerciais por ano. Porém perdeu participação de mercado à medida em que as companhias aéreas optaram por fechar negócios com a Airbus e Boeing, já que essas garantiam melhores ofertas, tanto em preços quanto em diversificação de produtos, o que otimizava o potencial operacional dos clientes.

Mas agora, temos esse cenário de maior demanda da história em que a Embraer se beneficia por ser a única com alta capacidade de produção versus a demanda: ela pode entregar cerca de 20 aviões a mais do que entrega por ano hoje, isso em apenas 2 anos após o pedido, enquanto a Airbus ou Boeing conseguiriam entregar em, pelo menos, 5 anos.

Neste ano, a American Airlines fez um pedido de 90 aeronaves Embraer para serem entregues ao longo da década, o que mudou as expectativas de entregas comerciais de cerca de 70 aviões por ano para 80. Se assumirmos mais um pedido dessa magnitude, a Embraer poderia entregar 90 aviões comerciais por ano, e no caso de mais pedidos, poderia chegar a um potencial de 100.

Estimamos que a cada 10 aviões acrescidos nas entregas anuais, o preço-alvo da ADR seria acrescido de 3 dólares. Para isso, não assumimos gastos incrementais relevantes de CAPEX e pesquisa e desenvolvimento, e um leve incremento na margem operacional pelo ganho de escala.

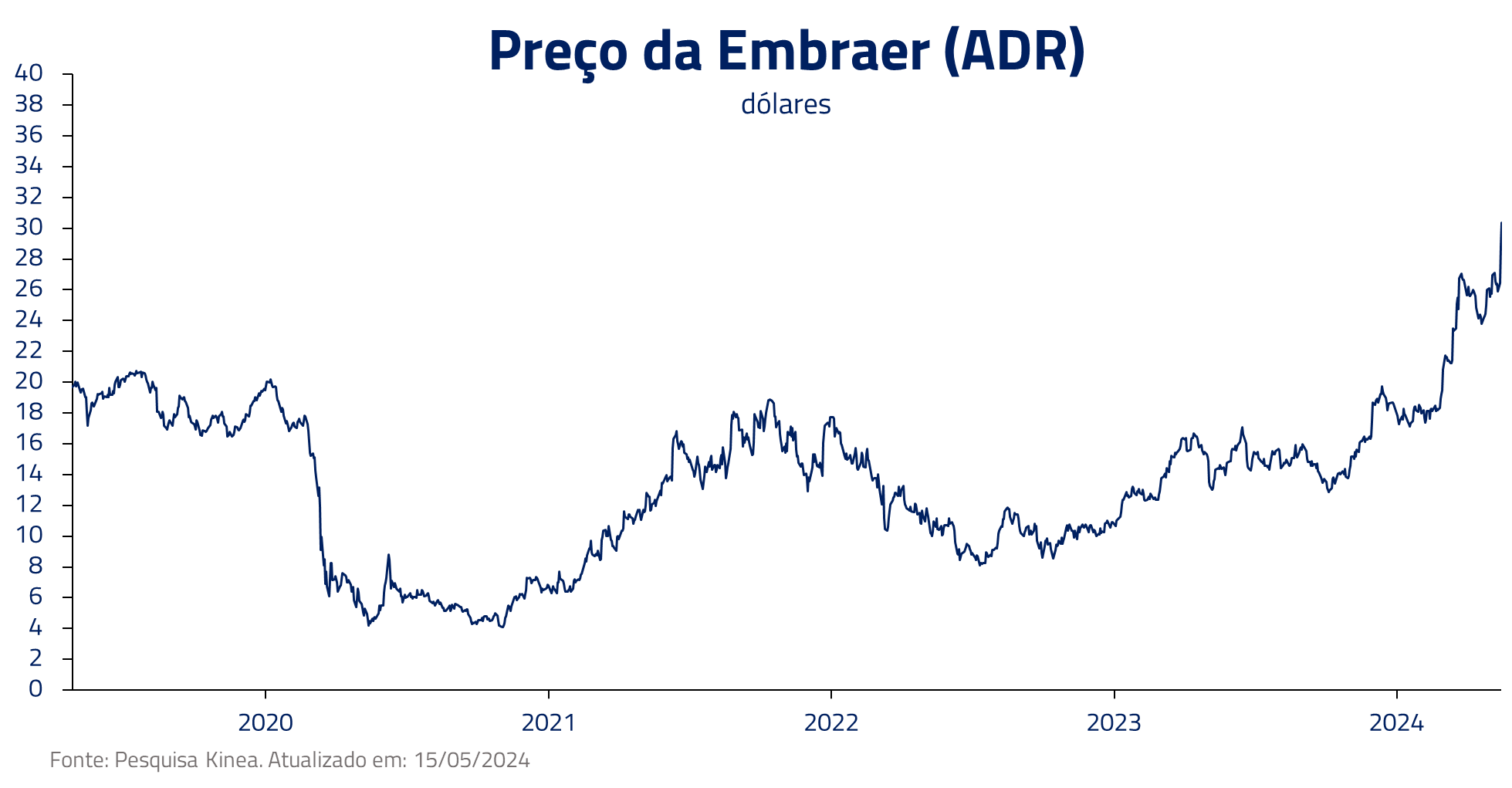

Sendo assim, traçamos as expectativas de preço em cenários de 80 aviões por ano (estimativa do consenso) e 100 aviões por ano, o melhor cenário de entregas comerciais a médio prazo para Embraer e vemos potencial de valorização relevante em relação ao preço atual.

Acreditamos que é razoável esperar outro pedido comercial este ano, dadas as sinalizações de alguns clientes, como por exemplo a LOT, companhia aérea polonesa que citou necessidade de renovar a frota até 2028 e possui cerca de 50% da frota com o selo Embraer.

Além disso, na parte militar, vemos o avião KC-390 como uma alternativa superior ao único competidor atual no segmento de transporte tático: o Hércules, produzido pela Lockheed Martin em 1964. Por ser um projeto muito antigo, ele peca em eficiência, capacidade de carga e alcance, além do tempo de manutenção ser maior. Assim, a demanda pelo KC também é uma grande oportunidade para o crescimento da Embraer no setor.

Atualmente, a Embraer entrega 2 aviões desse modelo anualmente. Mas a Arábia Saudita e a Índia vêm sinalizando projetos de grandes pedidos (80 e 40 unidades, sucessivamente, ao longo de 15 anos). Caso essas entregas sejam realmente feitas, isso seria uma opcionalidade com um acréscimo de cerca de mais 4 dólares ao valor da ação. Para isso, consideramos não apenas as vendas, mas também os custos incorridos da nova planta de montagem na Índia, que seria construída nesse caso e os serviços de manutenção prestados após a venda do KC.

Mesmo com os riscos desses planos não se materializarem, vemos um bom risco retorno e salientamos que o mercado internacional vem aumentando o seu interesse na Embraer recentemente, com diversos analistas internacionais citando a qualidade da engenharia e da segurança dos produtos, bem como a possibilidade de ganho de participação de mercado. Isso demonstra o avanço nos planos ambiciosos da Embraer de desenvolver uma indústria tão complexa em um país com escassez de tecnologia nacional avançada, posicionando o Brasil como um competidor global.

***

A indústria aeroespacial, em nossa visão, representa uma das melhores oportunidades de investimento no mercado atual, com uma mistura de sólidas posições competitivas, forte crescimento e valuations que ainda não parecem refletir esse mix de qualidade e crescimento. As empresas do setor, em geral, nos parecem excelentes compounders de longo prazo.

Top Gun Maverick explora bem o tema de superação, seguindo a jornada de Maverick enquanto ele enfrenta seus próprios limites e erros do passado, buscando redenção. De forma similar, a indústria aeroespacial e de defesa busca o retorno de seu protagonismo tanto na economia global como na garantia da soberania das nações. Assim como no filme, essa indústria ainda nos parece em forma e cheia de potencial para surpresas.

Por fim, é muito importante destacar que as informações contidas neste documento não representam recomendação de investimentos nas companhias mencionadas. Leitores interessados nos ativos devem procurar um assessor de investimentos habilitado.

***

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.