Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

O legado de Campos Neto e a trajetória dos juros no Brasil

“Cai o Pano” é uma das obras mais conhecidas de Agatha Christie, marcando a última aparição de seu detetive mais famoso, Hercule Poirot, que se envolve em um complexo caso para desmascarar o criminoso antes de sua própria morte.

A obra é uma despedida emocional para Hercule Poirot e para os fãs da escritora. “Cai o Pano” é admirado por sua atmosfera introspectiva, complexidade psicológica e um final surpreendente que se alinha com as melhores obras de Agatha Christie.

A expressão também é usada metaforicamente para indicar o fim de um evento ou período. A origem dessa expressão vem do teatro, onde literalmente se refere ao momento em que o pano de fundo é abaixado ao final de uma peça, indicando que a apresentação terminou.

Por que usamos “Cai o Pano” como analogia para a carta do mês? Esse ano também encerraremos um ciclo de seis anos no Banco Central Brasileiro, com a saída de Roberto Campos Neto, o qual por duas vezes foi condecorado como melhor banqueiro central entre seus pares.

Em seus últimos meses na liderança da instituição, Campos Neto certamente olha para seu legado, e consideramos que deseja deixar seu nome marcado na história da política pública brasileira, em nossa primeira experiência com um banco central independente, seguindo os passos de seu avô, o grande economista Roberto Campos, figura central no desenvolvimento do liberalismo no Brasil.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Dentro desse contexto, que tipo de trajetória devemos esperar para os juros brasileiros no decorrer desse ano? Argumentamos que, nos últimos meses, as pistas apontam para um caminho mais ponderado no processo de cortes. Como Campos Neto conduzirá esse processo no cair do pano?

Quando os fatos mudam, sua teoria também deve mudar

Na frase de Poirot, que abre nossa carta, vemos uma boa metáfora para a situação atual do BACEN. O mercado embarcou na perspectiva de um ciclo agressivo de cortes por parte do Banco Central, baseado na discrepância entre o pico que a taxa Selic atingiu e o que seria entendido como juro “neutro” da economia.

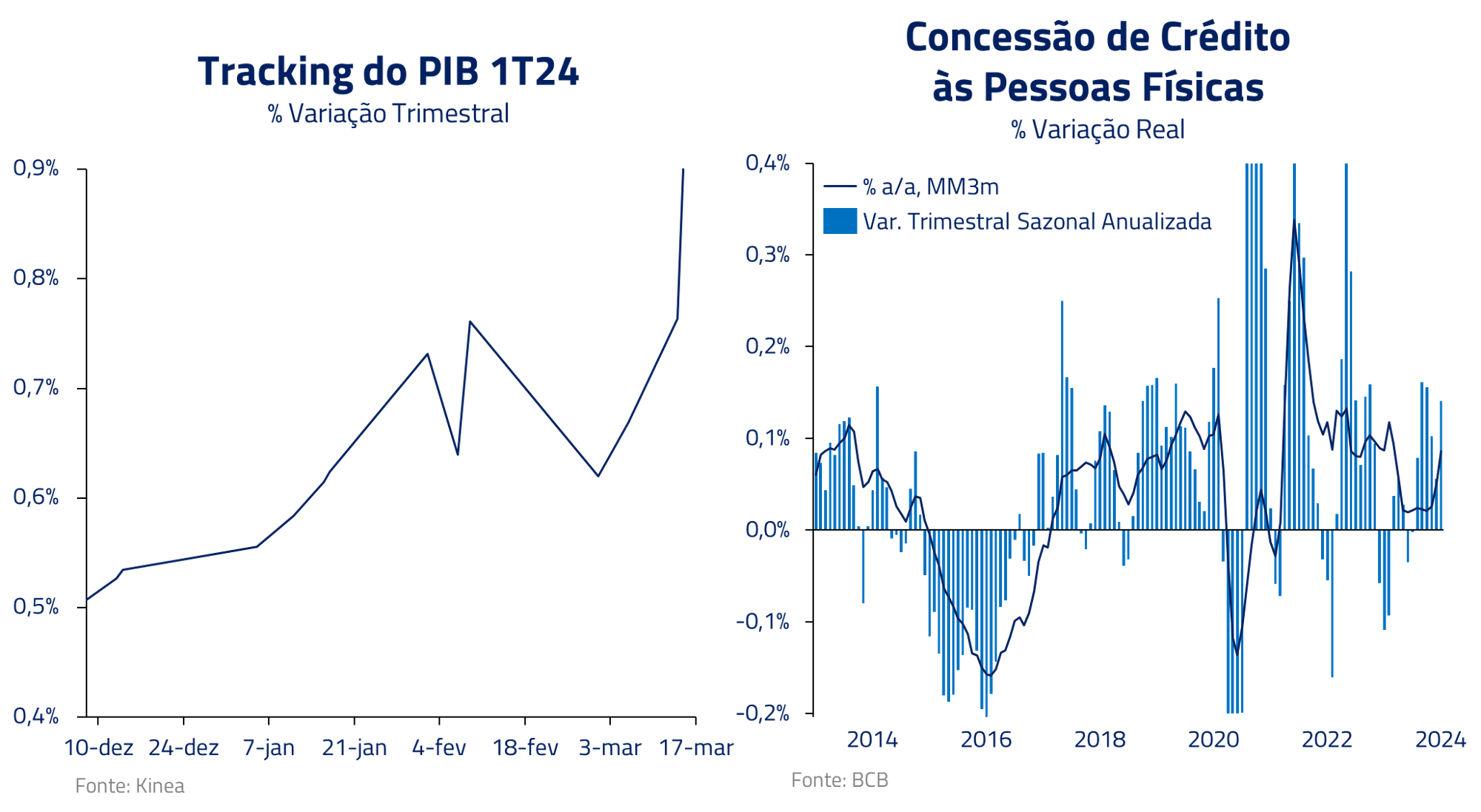

No entanto, vemos hoje fatos que vão contra essa tese e sugerem cautela para a pernada final desse ciclo. Em primeiro lugar, nossos trackings de atividade para o início desse ano sugerem uma atividade ainda robusta, mais resiliente que a esperada. Os cortes acumulados até aqui parecem já ter algum efeito na economia, refletido no retorno de linhas de crédito de pessoas físicas.

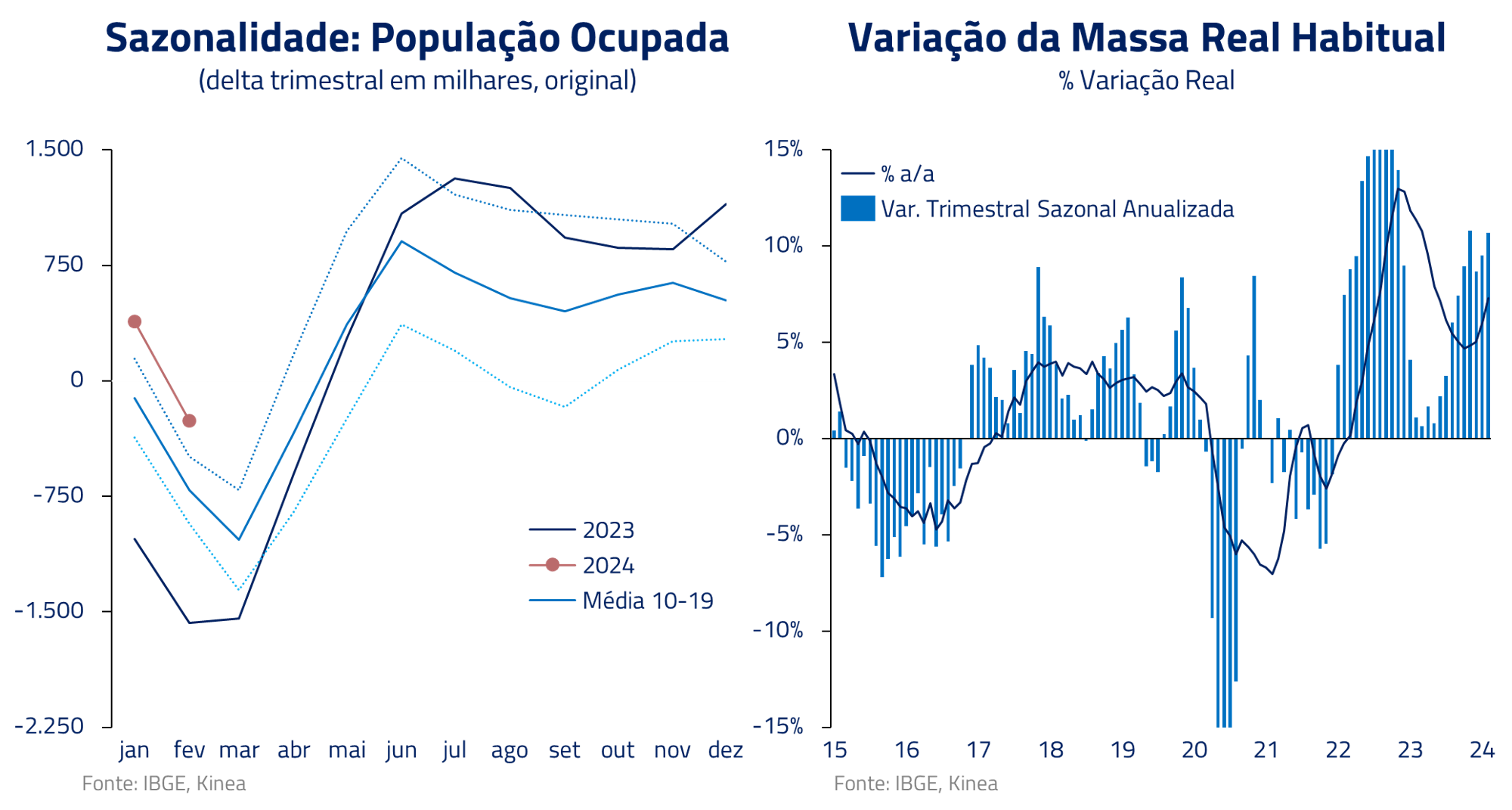

Essa atividade mais forte também é representada por um forte crescimento da renda real e um surpreendente desempenho do mercado de trabalho. Comércio e serviços, que desaceleravam ao longo do segundo semestre de 2023, começaram o ano com uma reversão bastante positiva e, de modo geral, setores sensíveis a juros lideram essa reaceleração.

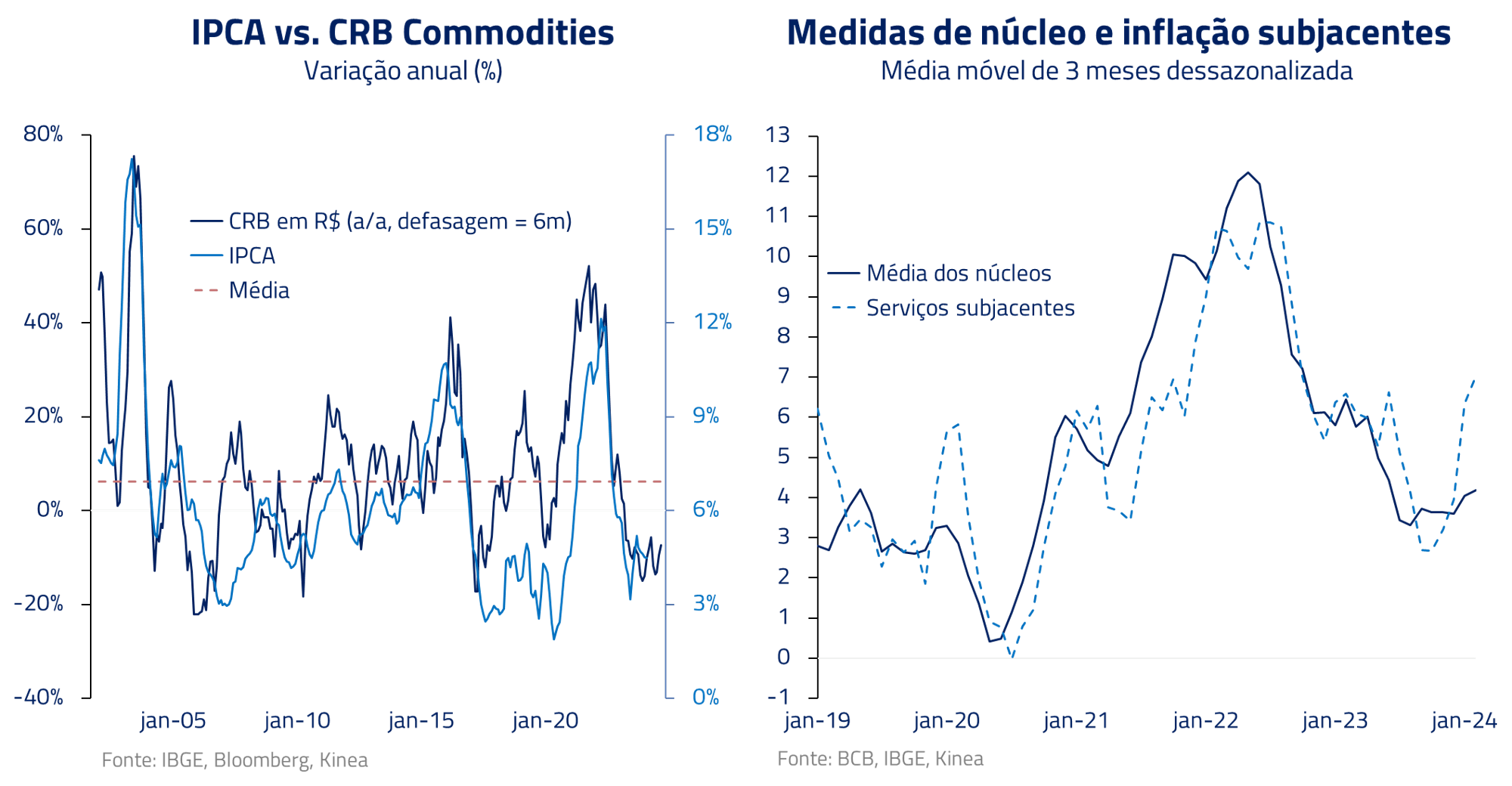

A consequência de uma atividade mais resiliente, combinada com um forte mercado de trabalho, tem sido uma reversão de tendência de queda dos núcleos inflacionários, particularmente no setor de serviços. Mesmo o setor de commodities parou de contribuir positivamente (reduzindo) para a perspectiva inflacionária no momento.

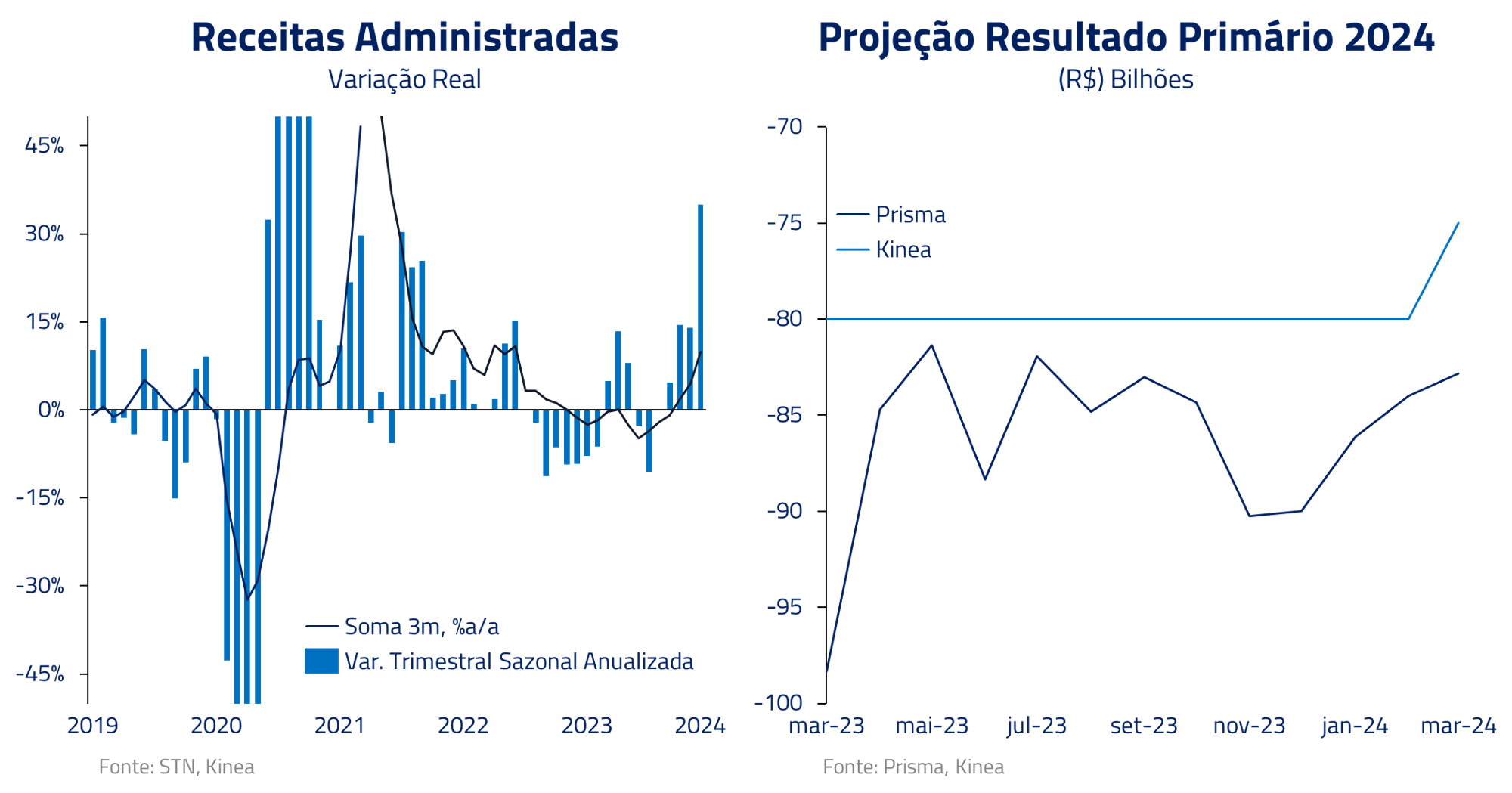

Do ponto de vista positivo, a aceleração da atividade contribui para postergar o risco fiscal, um dos conhecidos limitadores para afrouxamentos monetários no país, permitindo que o governo postergue a revisão da meta fiscal.

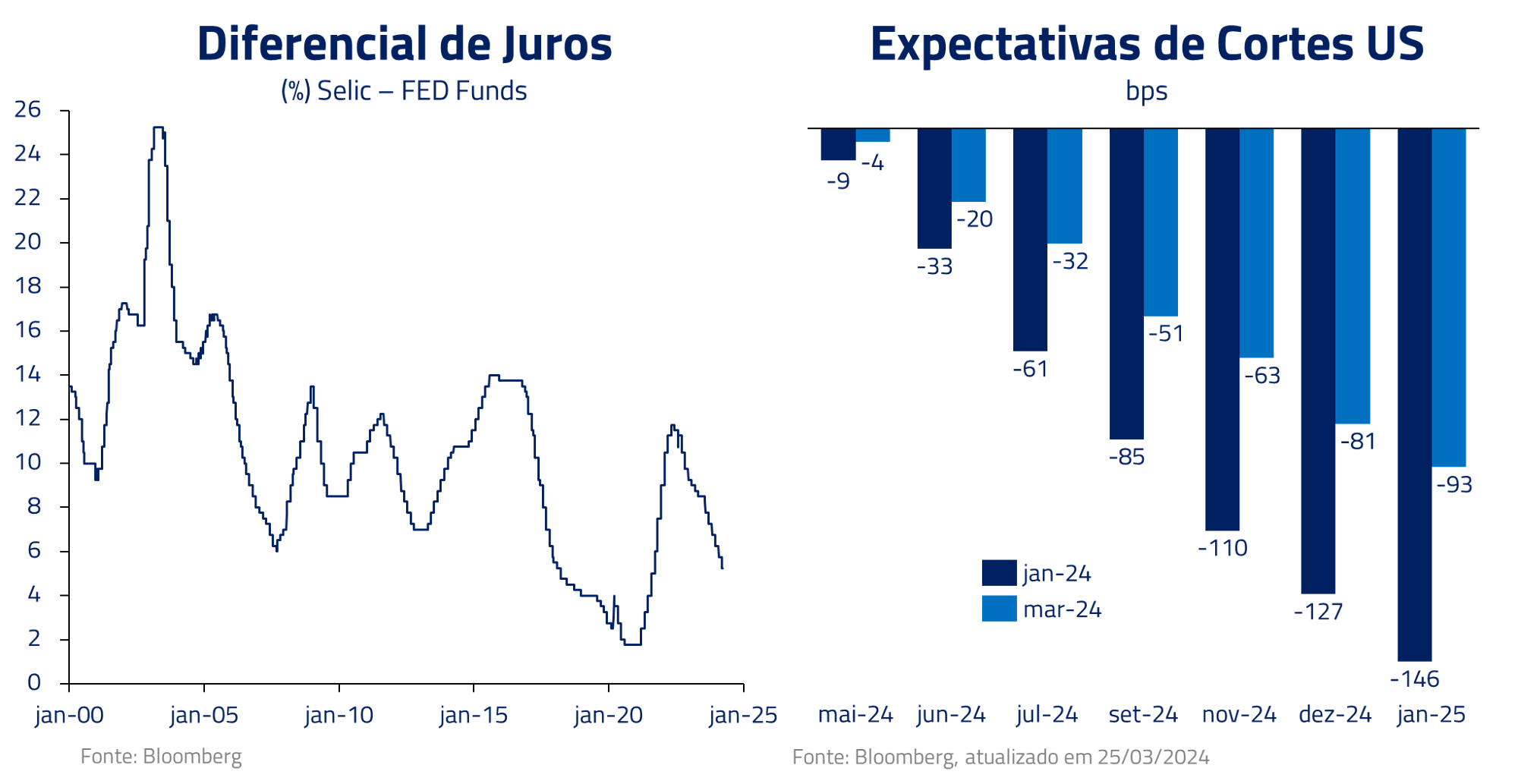

Em seu conjunto, atividade, inflação e mercado de trabalho mais resilientes no Brasil já seriam suficientes para termos mais prudência com a trajetória de queda dos juros. Somado a esse cenário, as perspectivas de cortes nos Estados Unidos foram revisadas para baixo no decorrer desse ano, fazendo com que o diferencial de juros entre o Brasil e os Estados Unidos se mova para níveis historicamente baixos.

De fato, temos um Banco Central que ainda se mantém em ciclo de corte mesmo com núcleo de inflação de serviços reacelerando no momento e com atividade e mercado de trabalho acima do potencial, com o menor diferencial de juros da história recente.

Em nossa visão, em seu ato final esse ano, Campo Neto e os demais membros do comitê claramente têm esses números em perspectiva. Taxas terminais abaixo de 9% nos parece, portanto, irrealista no momento. O cenário mais provável nos parece um corte adicional de 50 bps seguido de ajustes menores, com taxa terminal esperada na casa de 9.5%.

Como diz a frase inicial: quando os fatos mudam, a teoria tem que mudar. Não basta uma crença em uma variável muito incerta – como os juros neutros – para pré-determinar um ciclo de juros em piloto automático. Se a economia se mostra resiliente a uma taxa de juros ainda elevada, talvez esse próprio equilíbrio tenha mudado.

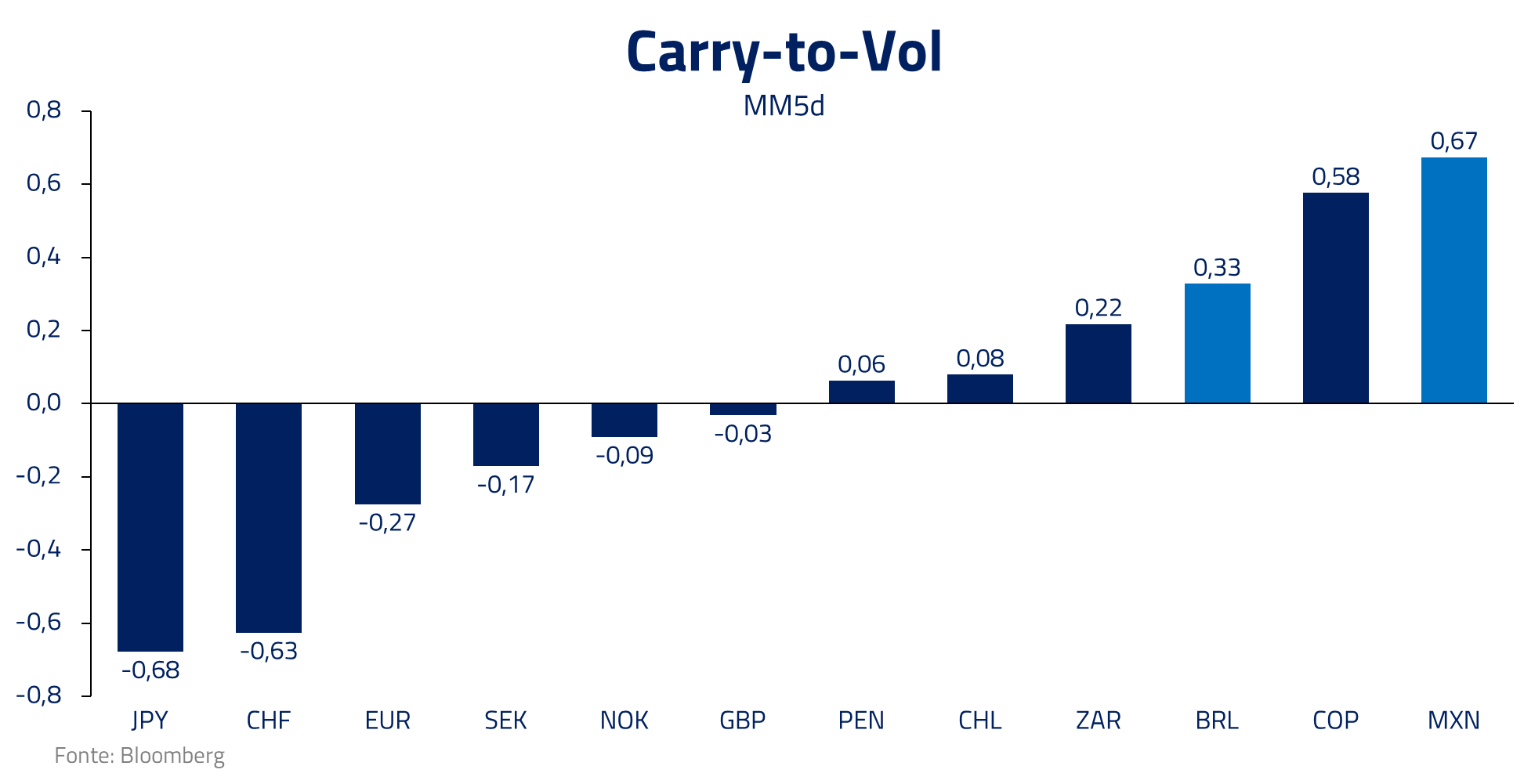

Mas, se por um lado a precificação da curva de juros não nos inspira a aplicar juros no Brasil, por outro a combinação de atividade mais resiliente, carrego elevado e melhora estrutural na conta corrente nos faz acreditar que a moeda seja um dos melhores ativos no mercado local. Permanecemos comprados no Real e no Peso Mexicano, principalmente contra moedas europeias.

O enigma do mercado de trabalho norte-americano

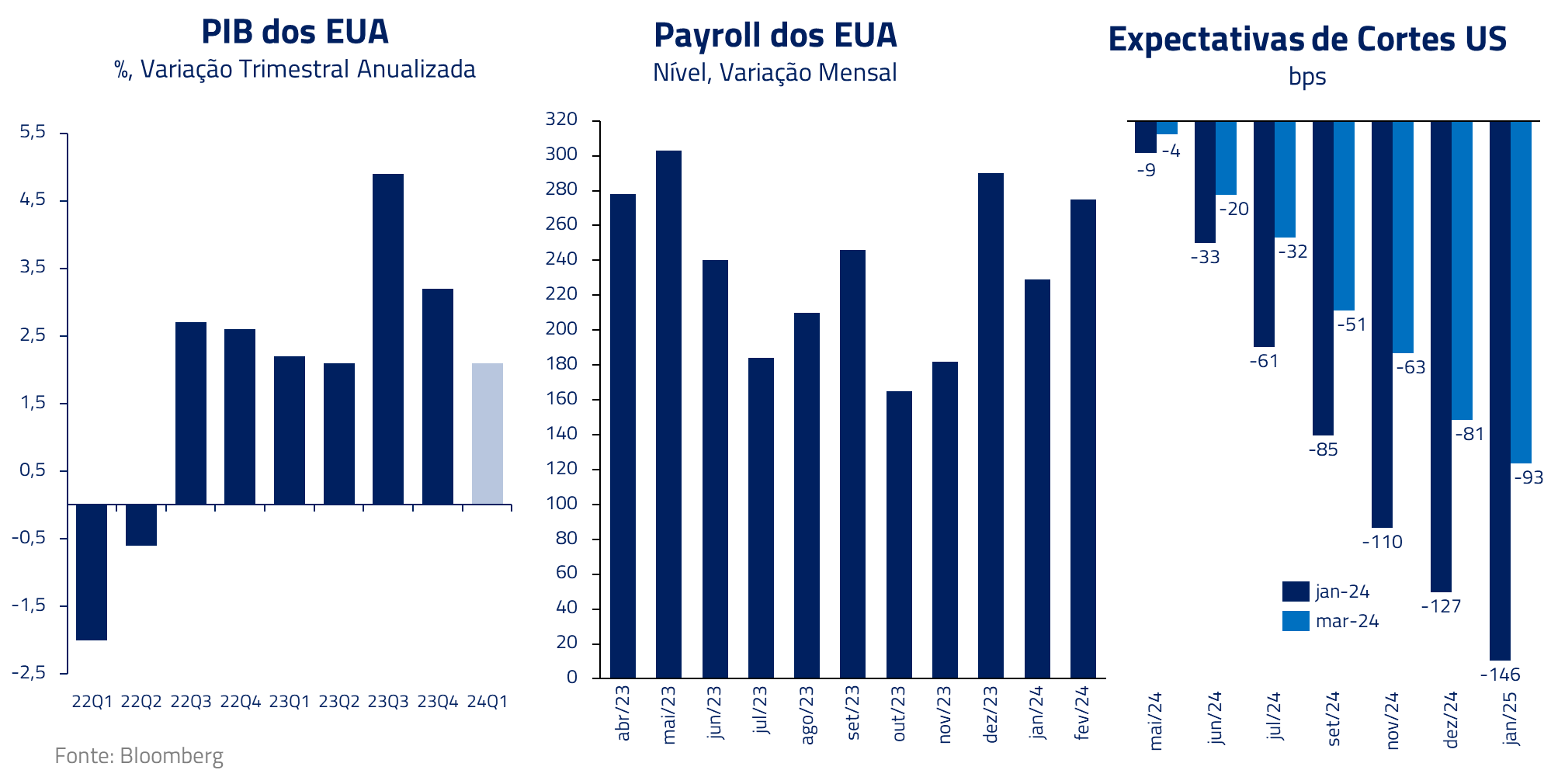

Atividade mais forte, mercado de trabalho robusto e inflação mais persistente que o esperado também têm sido marcas da economia norte-americana durante o início desse ano, com consequente redução das expectativas de corte de juros na maior economia do mundo.

Dentre esses indicadores, o mercado de trabalho, de grande importância para o Banco Central norte-americano, continua a apresentar dados díspares que desafiam um melhor entendimento das tendências subjacentes desse mercado.

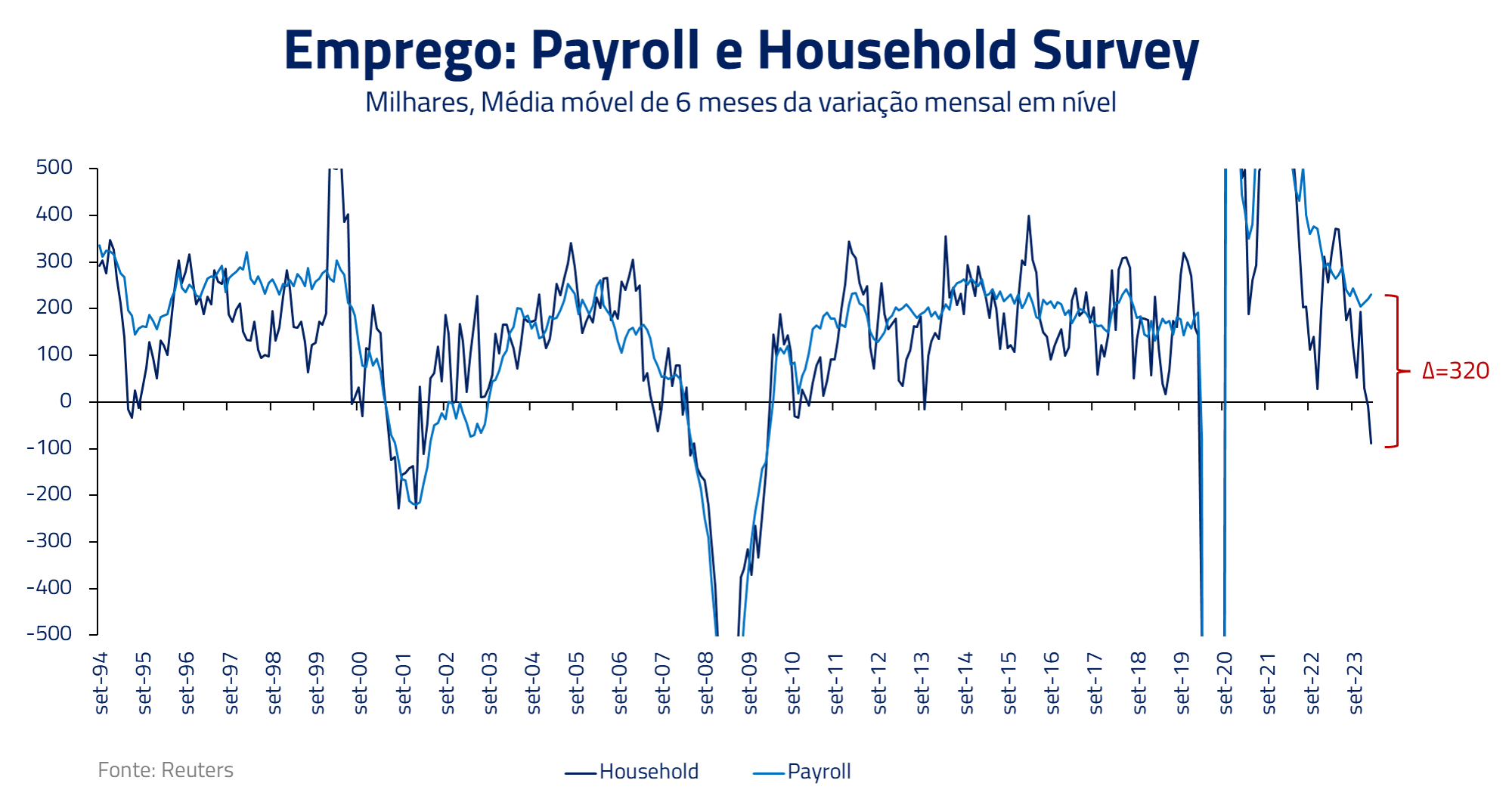

Entre essas divergências, continua a chamar a atenção a diferença entre os dados consolidados de crescimento da folha de pagamento das empresas (payrolls) e a pesquisa de domicílios (household survey), realizada pelo BLS, conforme apresentado no gráfico acima.

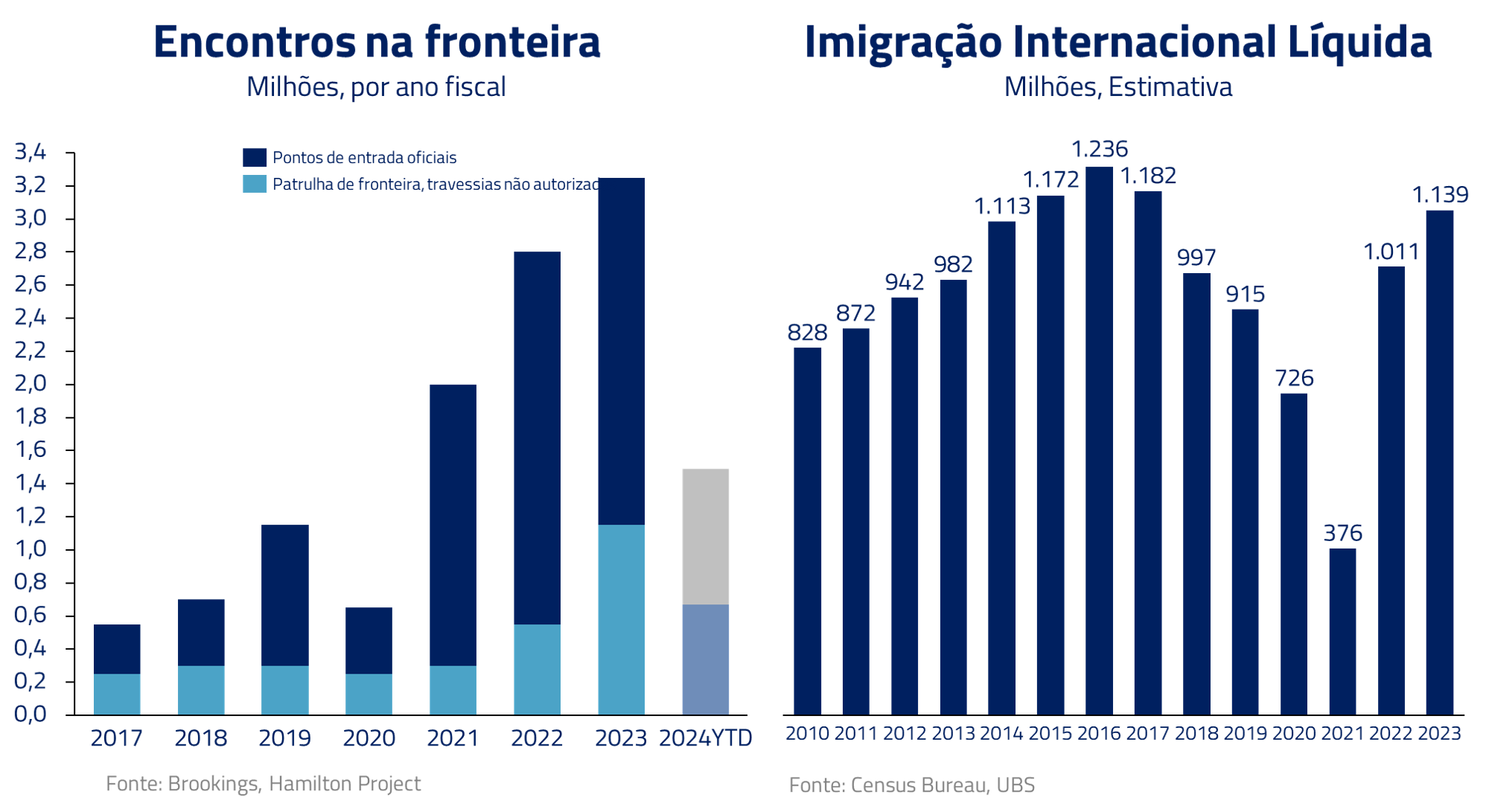

O candidato mais comentado como responsável pela explicação dessa discrepância seria o elevado – e mal contabilizado – nível de imigração, legal e ilegal, ocorrendo nesse momento nos Estados Unidos. Pelos detalhes estatísticos da metodologia das pesquisas, é possível que mais emprego seja reconhecido pelas empresas, ao passo que demoraria mais para ser contabilizado pela pesquisa de domicílios.

As estimativas variam, mas apontam que pode haver cerca de 1.5 milhão de pessoas que imigraram para os EUA, além da tendência de crescimento usual. A questão é que, mesmo usando parâmetros otimistas para a empregabilidade dessas pessoas, não conseguiríamos fechar nem metade da diferença entre as pesquisas. Resta um grande quebra-cabeça econômico para explicar uma pesquisa nos domicílios com níveis recessivos combinado com empresas que apontam crescimento do emprego acima da média.

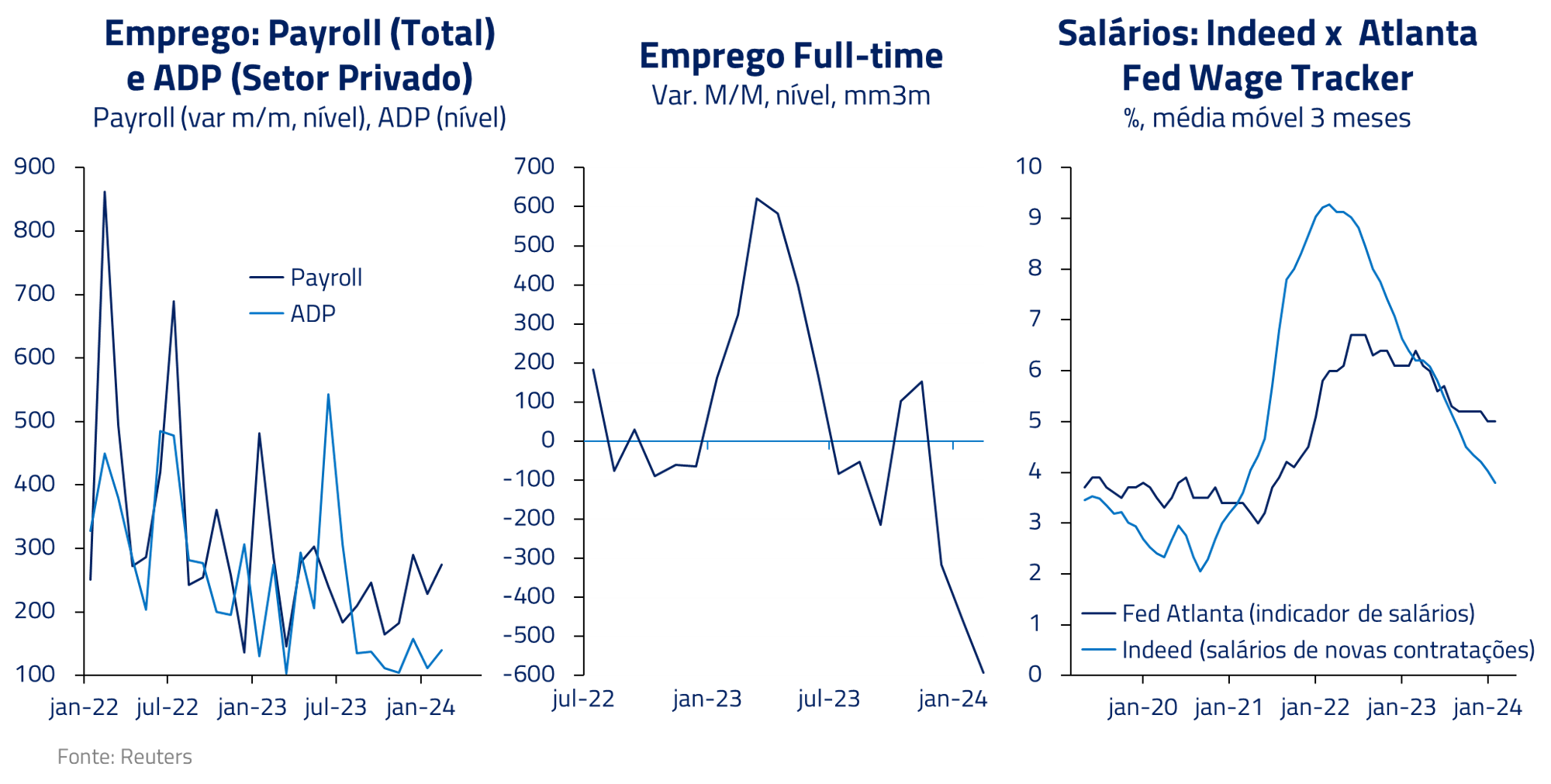

Nossa perspectiva continua sendo de que o mercado de trabalho se encontra mais acomodatício que o sugerido pelos fortes números do payroll, e que a inflação de salários, como consequência, deve continuar a arrefecer.

Primeiramente, o efeito de uma maior imigração, e consequente oferta de trabalho, deve servir como limitador para a inflação de salários. Em segundo lugar, o conjunto dos indicadores sugere que o mercado de trabalho, na verdade, é mais fraco que os dados correntes mostram numa análise superficial: as contratações do setor privado estão arrefecendo (ADP), empregos em tempo integral estão diminuindo e indicadores para novas contratações (Indeed) apontam para normalização adicional dos salários – condizente com um mercado com demanda e oferta mais equilibrados.

Nossa visão permanece inalterada de que a economia deve apresentar arrefecimento da atividade e do mercado de trabalho, ainda que a imigração tenha algum impacto no nível dessas variáveis. Isso deve trazer consigo um ambiente inflacionário propício para que os cortes de juros previstos na curva se materializem.

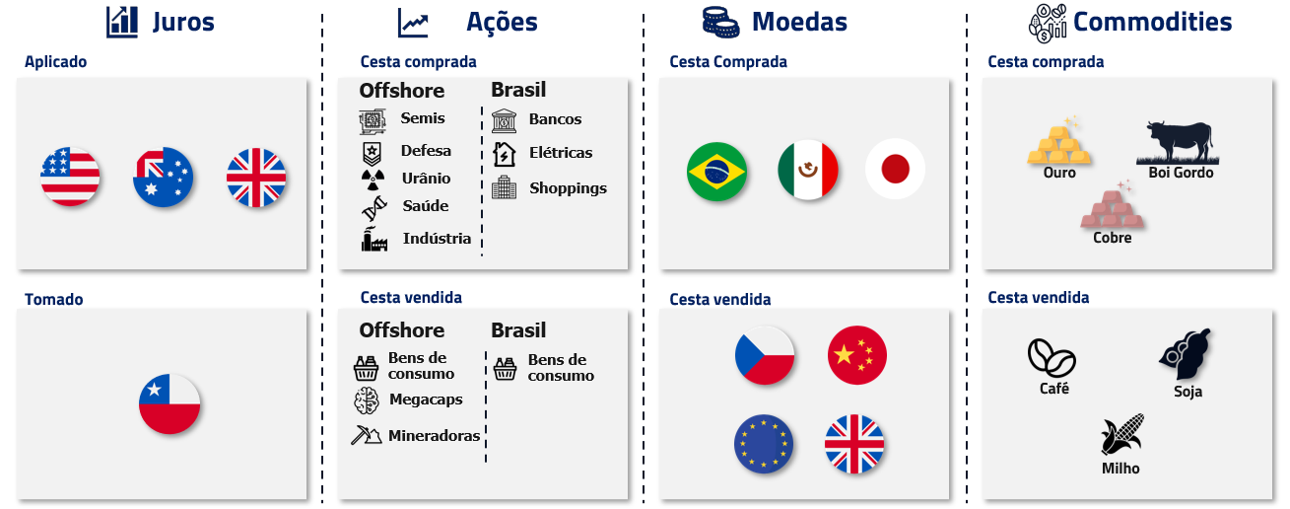

Com uma visão de convergência inflacionária nas principais economias globais ao longo dos próximos meses, permanecemos aplicados em diversas geografias, com foco principal no Reino Unido, Austrália e EUA, onde uma combinação de atividade mais fraca, maior convergência inflacionária e modesta precificação de cortes nos parece oferecer assimetria adequada.

Temas micro na bolsa global

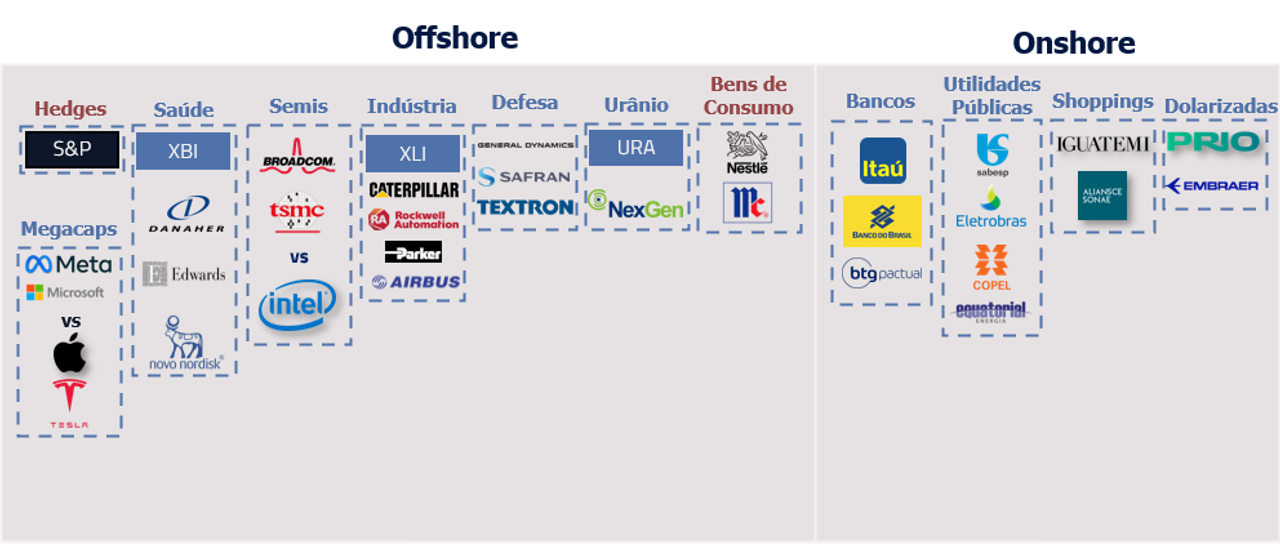

Permanecemos liquidamente comprados em diversos setores da bolsa global e no Brasil. Conforme comentamos em cartas anteriores, consideramos que, no momento, a renda variável permite exposição à diversos temas micro não correlacionados, os quais permitem a construção de um portfólio adequadamente diversificado em diferentes temas de investimento.

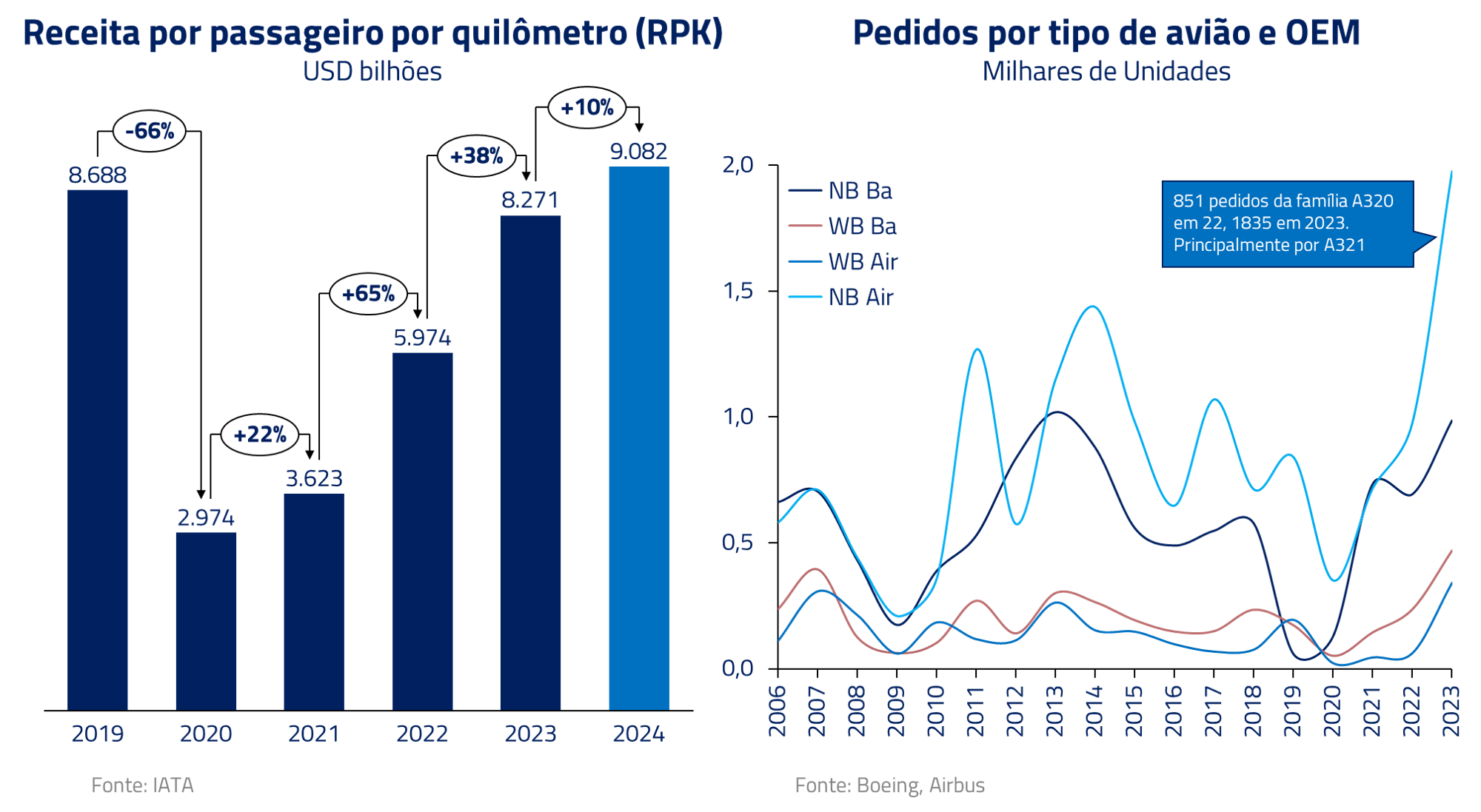

Dentre os principais temas, permanecemos comprados em empresas de semicondutores, como TSMC, ligadas ao crescimento de aplicações para inteligência artificial e recuperação do ciclo de manufatura global. Na parte cíclica do portfólio, também estamos comprados no setor industrial e durante o mês aumentamos nossa exposição ao setor aeroespacial em empresas como Embraer, Rolls-Royce, Safran e GE.

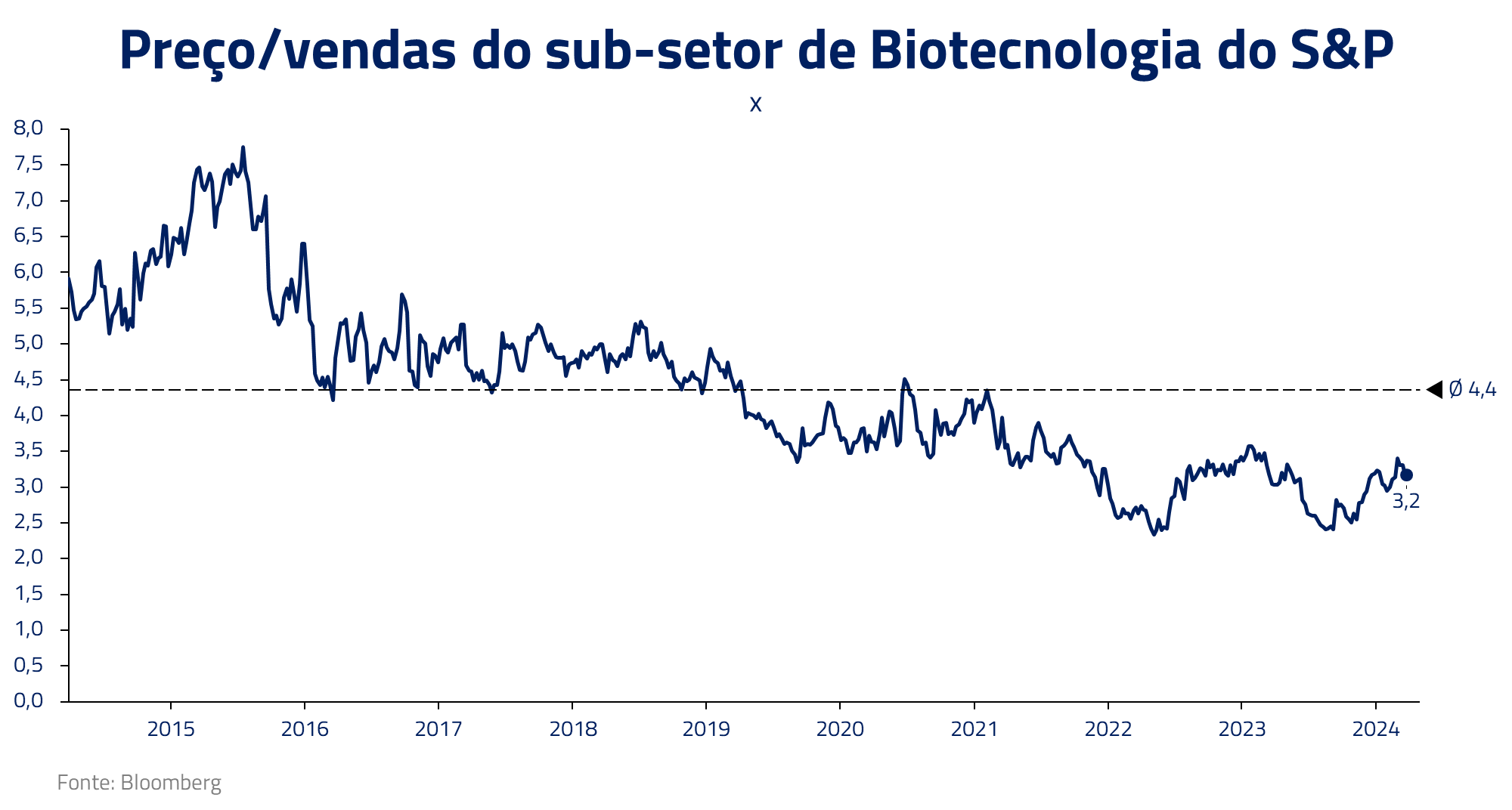

Na parte mais defensiva do portfólio, permanecemos comprados no setor de saúde, principalmente nos subsegmentos de biotecnologia, equipamentos médicos e laboratoriais, onde vemos boas oportunidades de crescimento e recuperação. Particularmente em biotecnologia, o setor está descontado em relação ao seu histórico, com boas possibilidades de crescimento orgânico e aceleração de M&A em um cenário de cortes de juros e maior acesso a financiamento.

Permanecemos comprados na bolsa brasileira. Entretanto, com desaceleração mais pronunciada na China e redução das expectativas de cortes de juros, juntamente com novos sinais de possível intervenção do governo nos principais componentes do índice como Petrobrás e Vale, nosso posicionamento foi reduzido ao longo do mês, com parte do risco transferido para a bolsa internacional. Ainda permanecemos construtivos em setores como Utilidades Públicas e Bancos, mas diante de oportunidades mais claras no exterior consideramos adequada essa realocação de risco.

Em commodities, estamos comprados no cobre

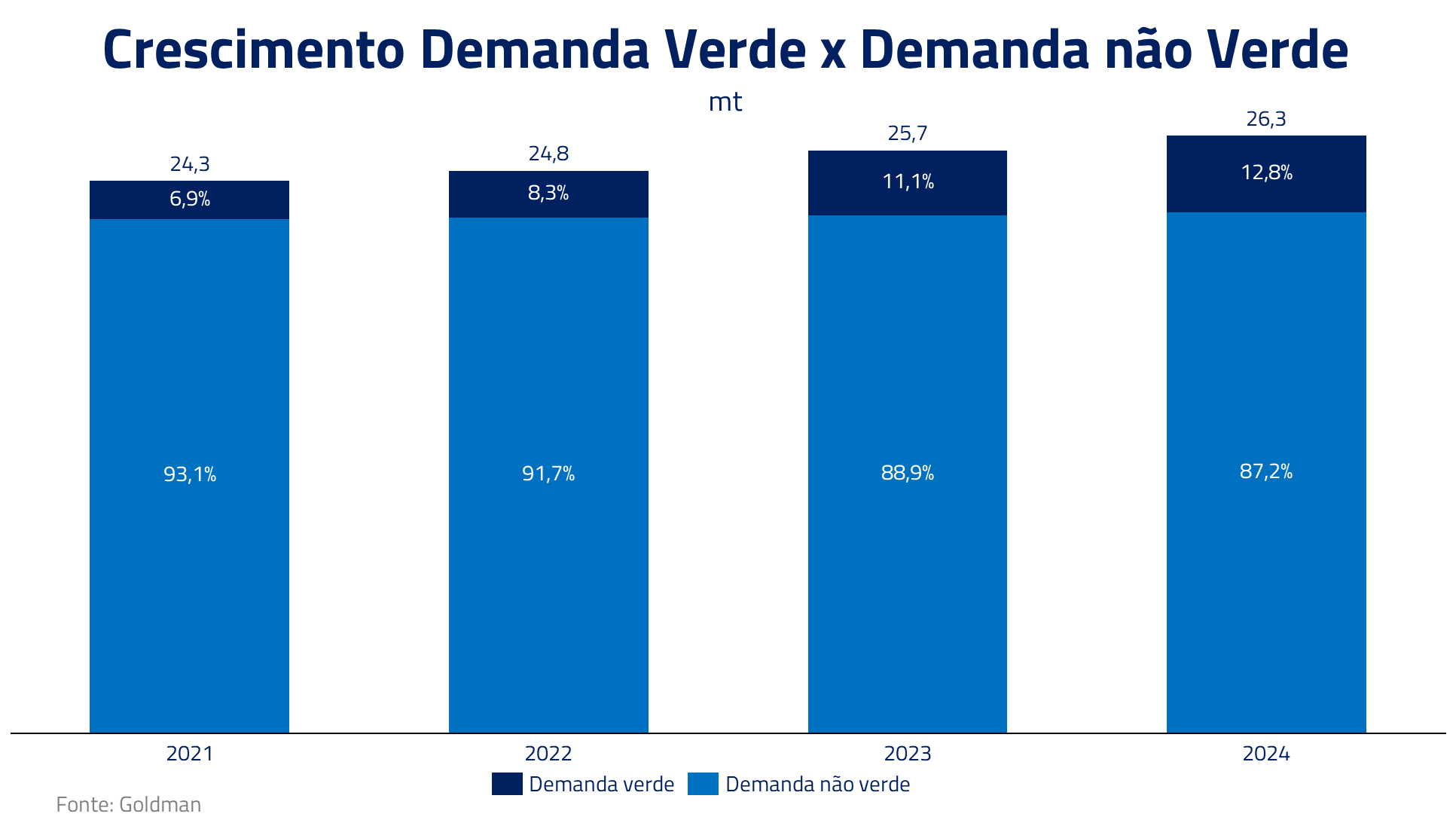

O principal desenvolvimento de nosso portfólio de commodities esse mês foi uma posição comprada no cobre. O cobre é um metal industrial com grande exposição a eletrificação por sua alta condutividade elétrica.

Desde 2021, a demanda verde, incluindo infraestrutura para energia solar, eólica e veículos elétricos, tem desempenhado um papel significativo no crescimento do uso do cobre. Esse fenômeno está reduzindo a dependência da commodity em relação aos ciclos da economia global, transformando-a gradualmente em um metal com um crescimento de demanda de secular.

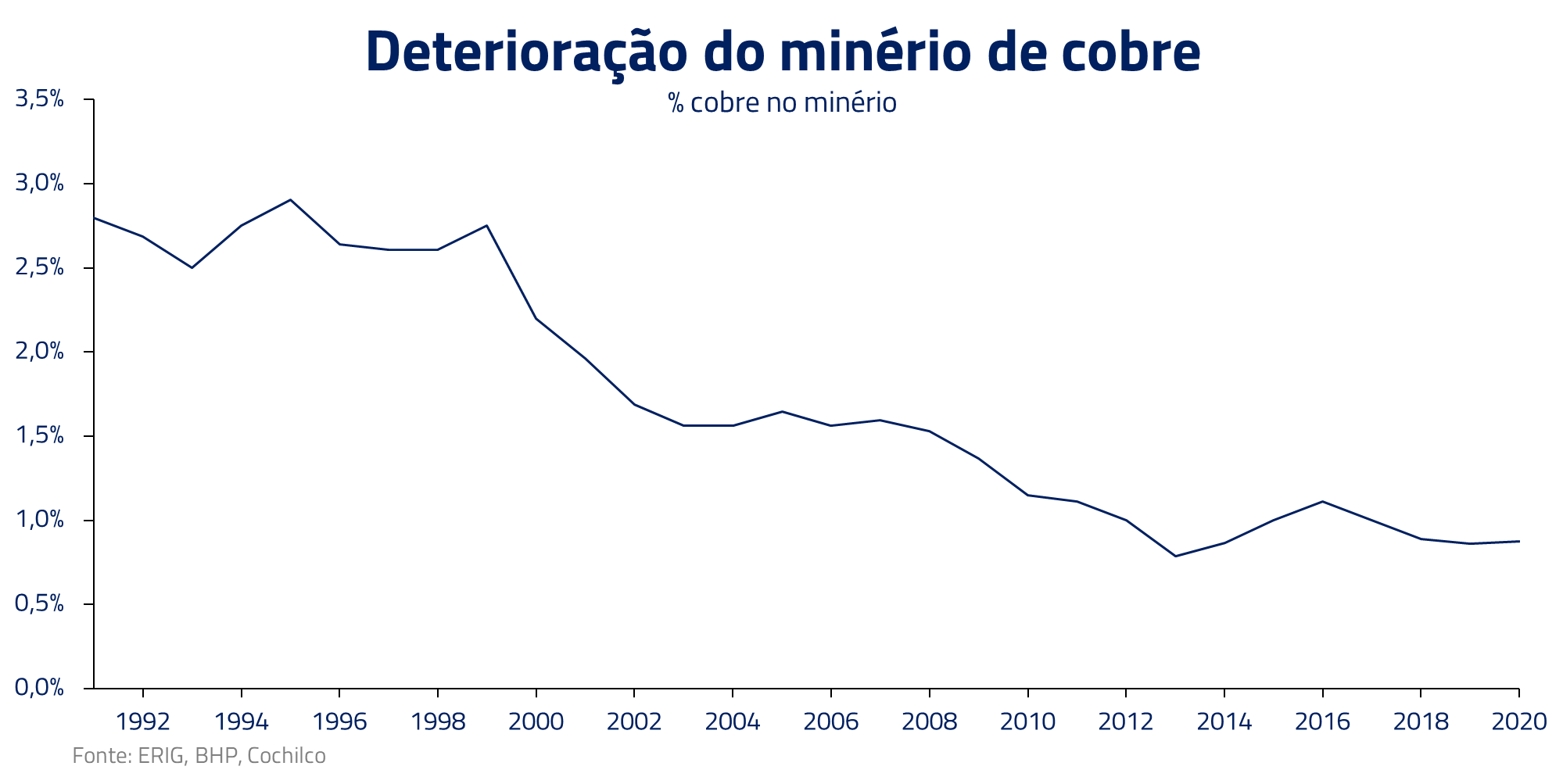

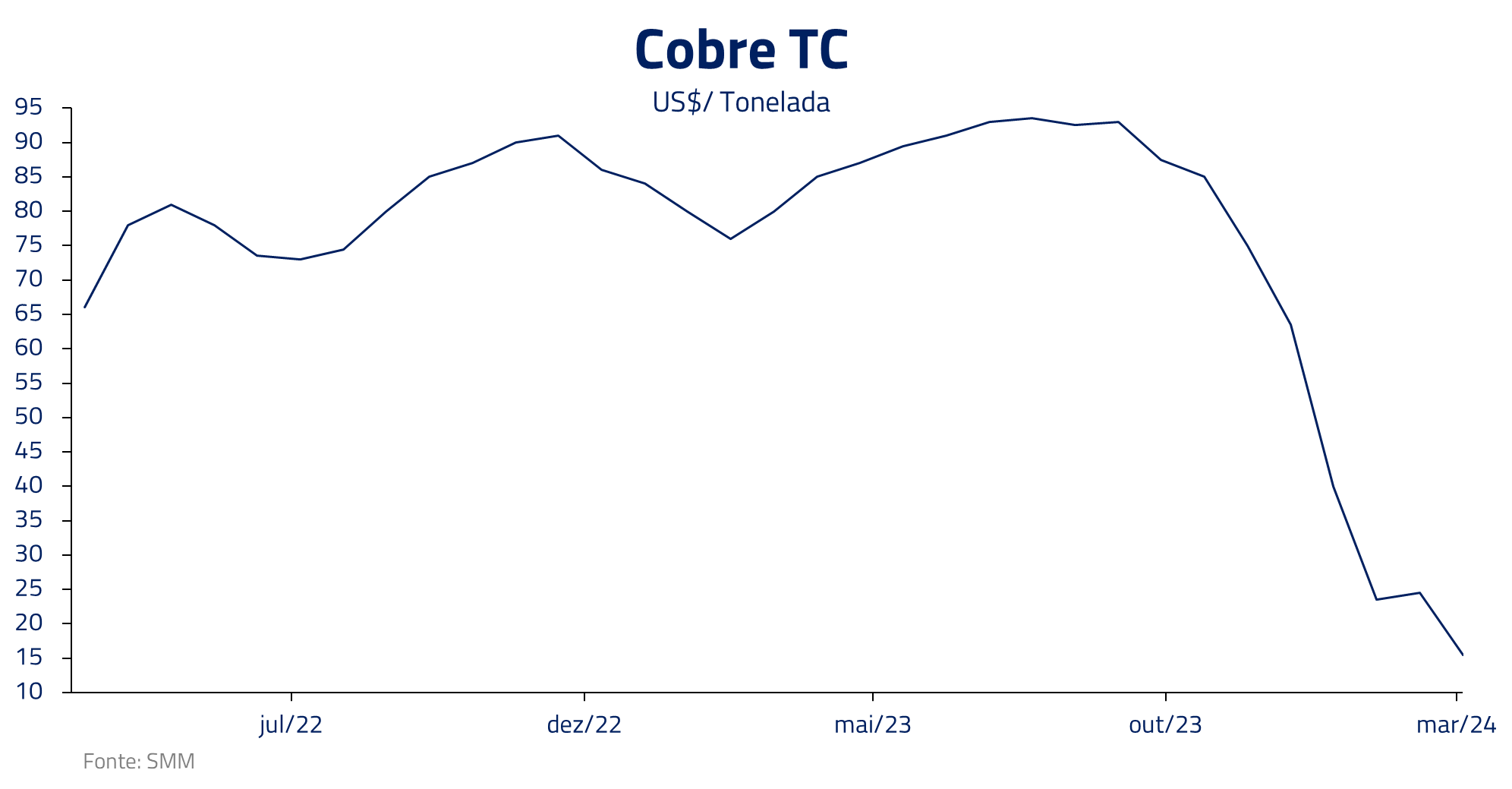

Além da crescente demanda estrutural, a oferta de cobre enfrenta desafios significativos, como a queda na qualidade do minério extraído e problemas recentes de oferta em uma mina crucial no Panamá.

A principal mina de cobre do mundo, Escondida, operada pela BHP, situada no deserto do Chile, representa aproximadamente 4,5% da oferta global. Ao longo dos anos, a mina tem enfrentado a diminuição da qualidade do minério extraído. Inicialmente, na década de 1990, o minério continha cerca de 3% de cobre, mas atualmente essa concentração caiu para abaixo de 1% devido à estratégia de extração do material de maior qualidade primeiro.

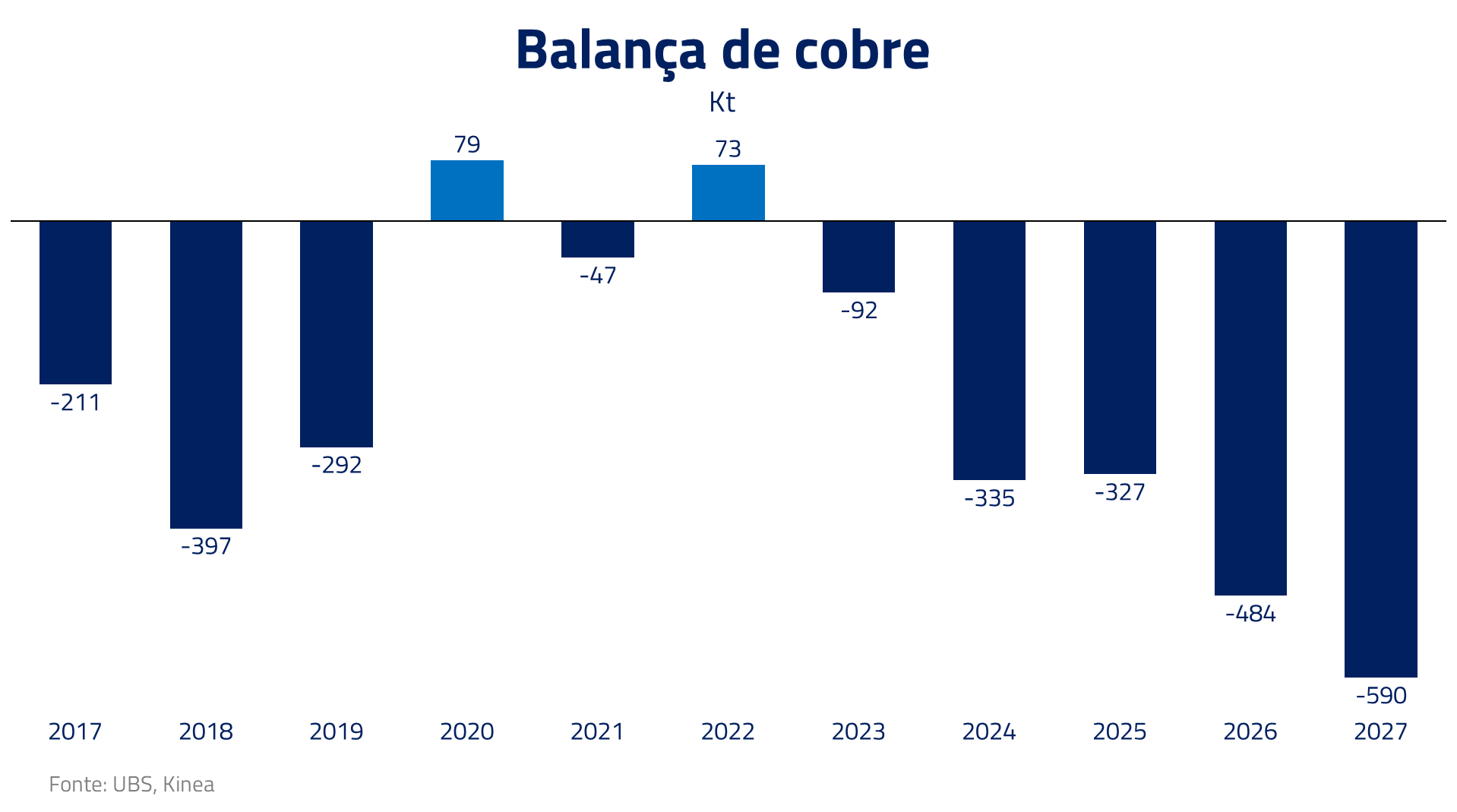

Sem crescimento de oferta claro nos próximos anos e demanda crescente, o mercado de cobre deve enfrentar déficits crônicos na segunda metade dessa década.

No curto prazo, a alta do cobre é atribuída ao fechamento da mina no Panamá, operada pela empresa canadense First Quantum Minerals, que corresponde a 1,5% da oferta global. Situada em uma região próxima a áreas de preservação ambiental e enfrentando diversos protestos pela população panamenha, que alegava que a mina não gerava recursos necessários para o país, a solução encontrada foi o fechamento da mina, que não está operando desde novembro de 2023.

A falta de cobre minerado está afetando a margem das refinarias chinesas, que devem racionar produção no segundo trimestre nesse ano, causando aperto incremental no mercado físico de cobre refinado, trazendo consequente altas de preços.

Além da posição comprada no cobre, mantemos posições compradas no ouro e no boi gordo e vendidas na soja, milho e no café. Reduzimos nossa posição vendida no petróleo, principalmente pela persistência dos problemas no mar vermelho e novas restrições ao petróleo russo, as quais têm compensado uma crescente produção fora da OPEP e falhas no compliance do sistema de cotas da OPEP.

Em linhas gerais, a estratégia dos nossos fundos continua a representar um mundo em convergência inflacionária, dentro de uma atividade que tanto no exterior quanto no Brasil deve convergir gradualmente para perto do potencial.

Permanecemos aplicados em juros, de modo mais relevante em regiões onde vemos maior assimetria, como o Reino Unido e a Austrália, por atividade mais fraca e maior convergência inflacionária. Estamos comprados em moedas emergentes, incluindo o Real e o Peso Mexicano, contra principalmente moedas europeias. Exploramos temas micro e estruturais nas diversas bolsas e mercados de commodities, com ênfase nos setores de semicondutores, industriais e saúde.

Aproveitando a oportunidade para expressar nosso apreço pelas conquistas do Banco Central Brasileiro durante a atual gestão mencionada nesta carta. Nós brasileiros podemos viver hoje sob um regime tão desejado de independência dessa importante instituição, com inovações importantes como o PIX, e com um controle inflacionário relevante em um período tão difícil para o país e o mundo.

***

Estamos sempre à disposição de nosso clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.