Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Nosso cenário para o segundo semestre

Forrest Gump foi um dos filmes mais icônicos de todos os tempos. O filme de 1994, estrelado por Tom Hanks e vencedor do Oscar de melhor filme, conta a história de Forrest Gump, um homem simples e de boa índole, que por diversas coincidências acaba por participar de momentos marcantes da história americana.

Uma cena memorável do filme é quando Forrest Gump decide embarcar em uma longa jornada, correndo por todo o território americano. Diversas pessoas se sentem inspiradas por ele e decidem segui-lo. Após três anos correndo, e com uma enorme legião de seguidores, Forrest decide parar repentinamente, no meio do deserto, sem mencionar nenhuma razão específica: “eu estou cansado e quero voltar para casa”.

Por que mencionamos Forrest Gump em nossa analogia para a carta do mês? Do mesmo modo que a economia global tem surpreendido a todos com sua vitalidade, há razões para imaginarmos que, após esta ter corrido muito mais que o esperado, o segundo semestre possa trazer alguma fadiga inesperada.

Corra Forrest, corra!

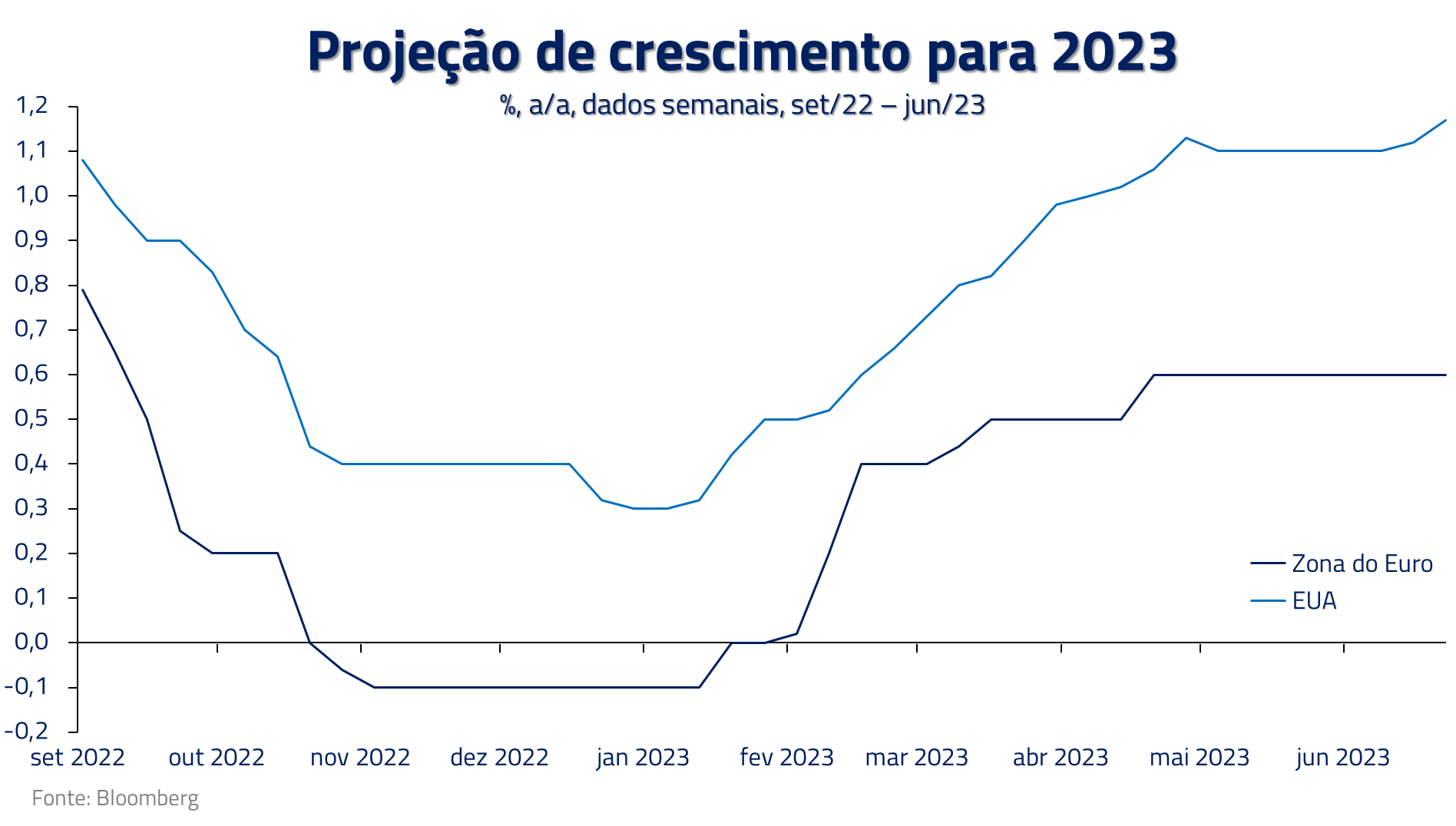

No início do ano, o mercado esperava um cenário desafiador para a economia global e desaceleração da atividade no Brasil. Entretanto, o cenário observado foi de resiliência, juntamente com uma melhor percepção de risco no Brasil.

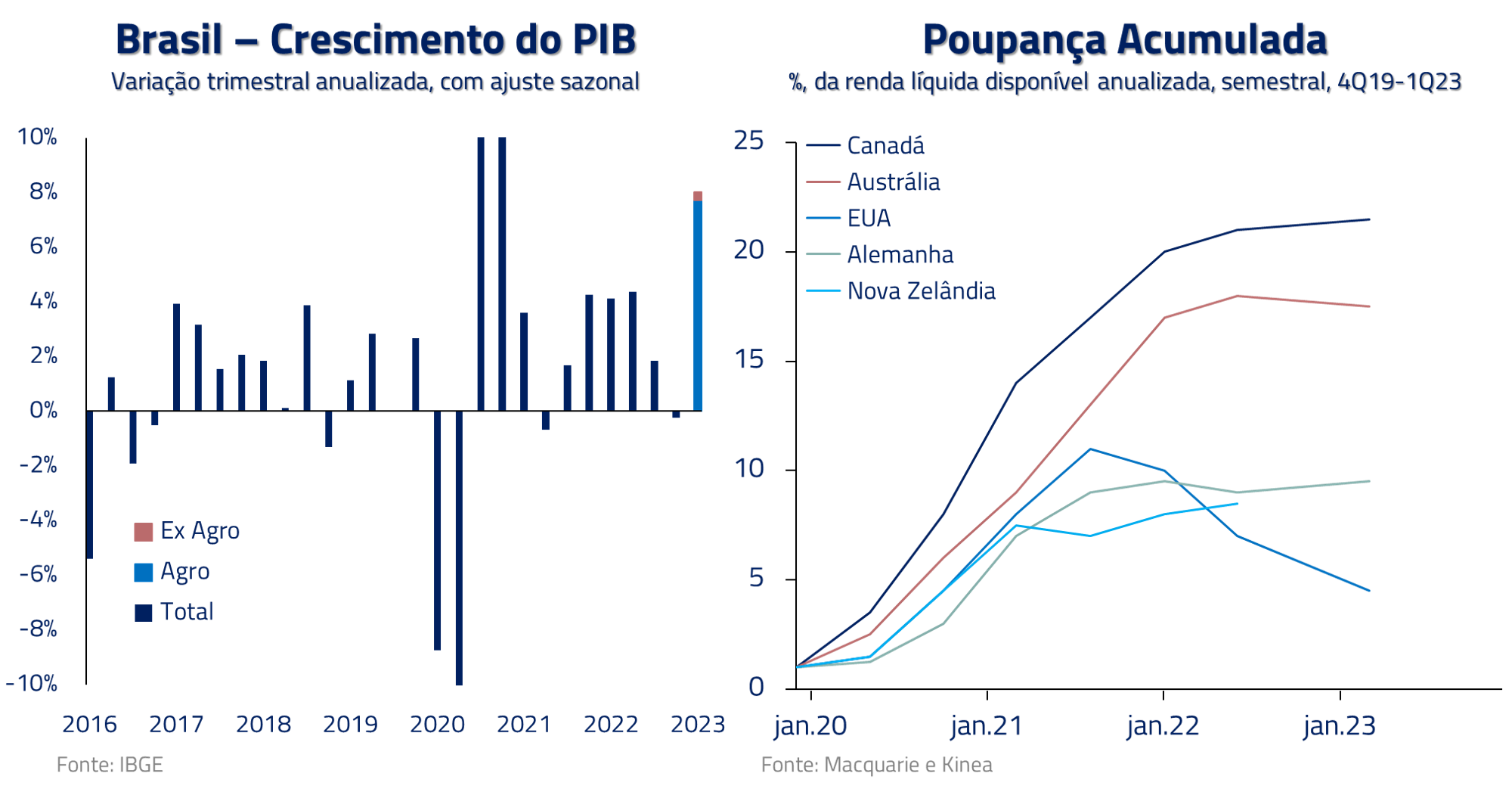

Diversos fatores contribuíram para essa resiliência e fizeram o nosso Forrest correr muito mais que o esperado. No cenário global, subestimamos o efeito que a poupança acumulada durante o período da pandemia teria no consumo e, consequentemente, no emprego. No Brasil, subestimamos a força do agro e do impulso fiscal, promovido tanto pelo governo anterior quanto pelo atual.

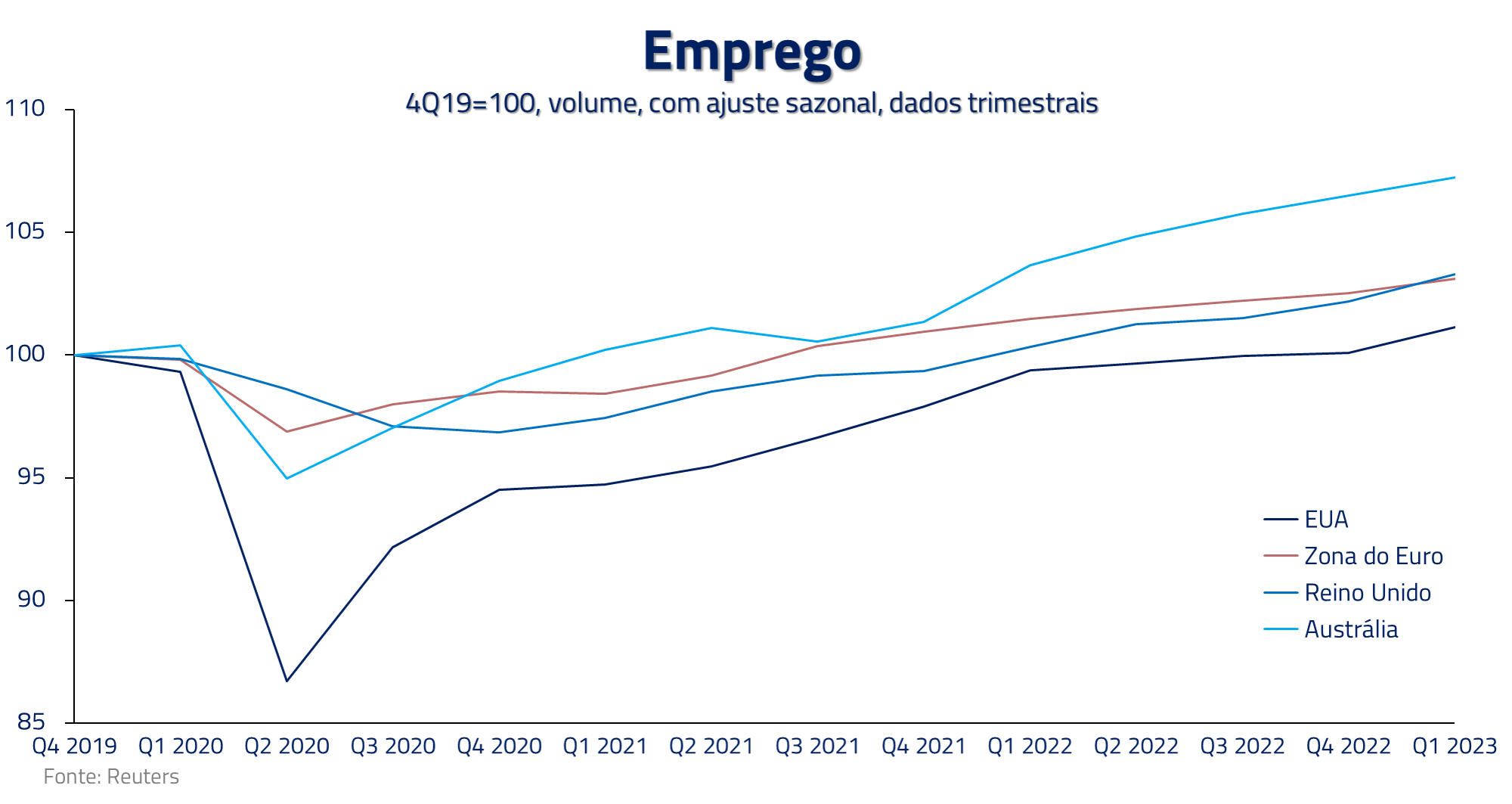

No Brasil, a combinação do agro com o fiscal fez com que o PIB brasileiro rodasse, em termos anuais, perto dos 4% no primeiro semestre, mais que o dobro do considerado PIB potencial. No exterior, continuamos a observar os níveis de desemprego mais baixos em toda história recente, sem que o arrefecimento dos indicadores antecedentes tenha sido transferido para a economia real.

Olhando para o segundo semestre, entretanto, vemos um cenário mais desafiador, com o nosso Forrest talvez dando potenciais sinais de cansaço. No mundo, vemos os primeiros sinais que o mercado de trabalho norte-americano pode estar finalmente arrefecendo, trazendo a possibilidade do aperto monetário finalmente ganhar tração na economia real.

No Brasil, certamente o PIB não deve manter o mesmo momento observado no primeiro semestre. E talvez, mais importante, com essa desaceleração e maior proximidade de mudança na liderança do banco central, fantasmas fiscais e inflacionários podem voltar a assombrar nossa economia.

Um segundo semestre mais desafiador para a economia global

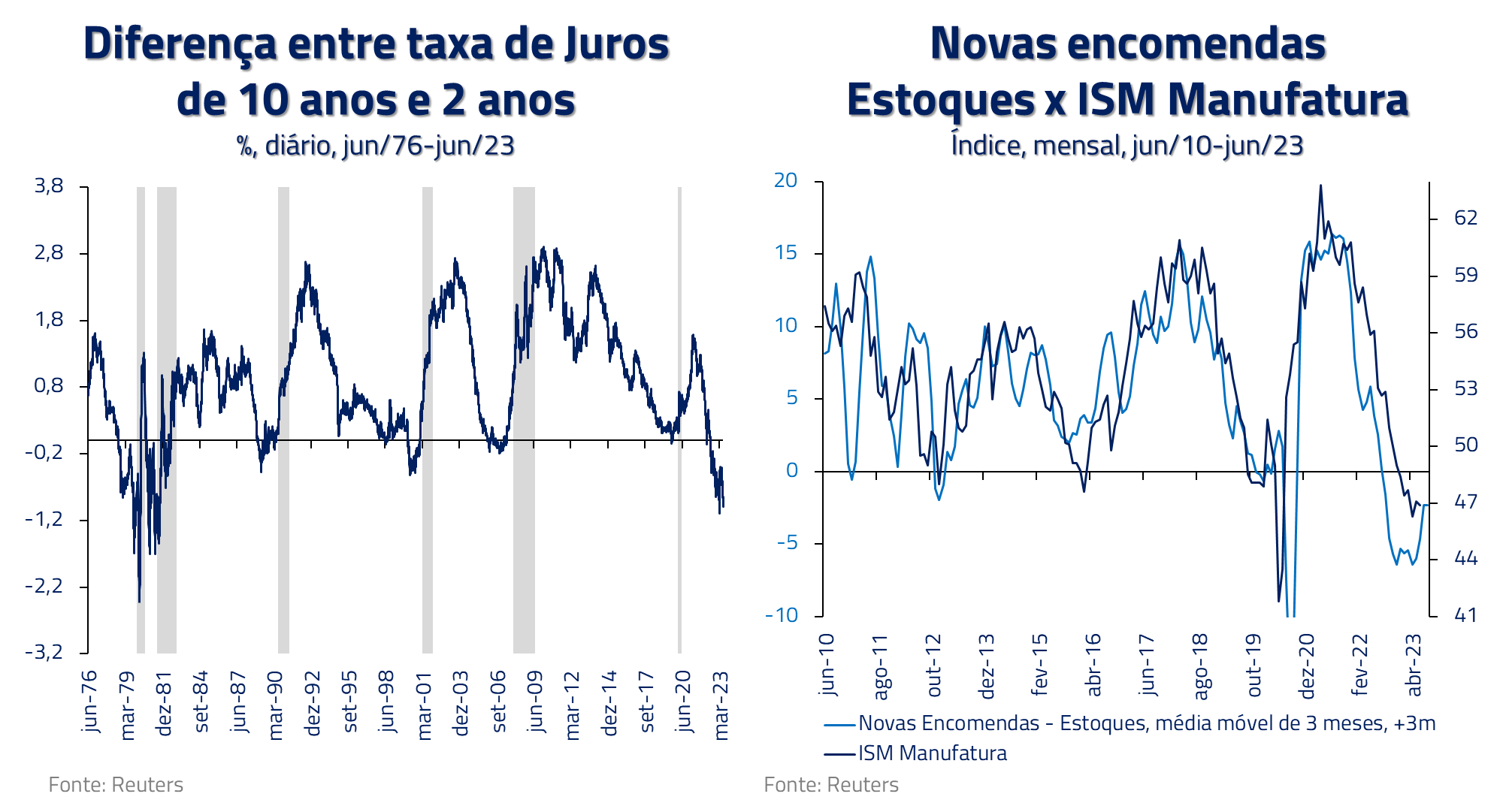

Em cartas anteriores, levantamos o fato de que os indicadores antecedentes da economia global há meses apresentam sinais de potencial desaceleração, como o caso da inversão da curva de juros americana e os PMIs de manufatura.

Como podemos observar nos gráficos acima, o mercado se guiou, e ainda se guia, pela correlação passada desses indicadores com subsequentes recessões, indicadas pelas áreas em cinza. O track record desses indicadores, ao longo do tempo, se mostrou praticamente ilibado em prever futuras recessões.

Entretanto, como explicamos em nossa última carta, a desaceleração da economia está sendo postergada pela resiliência do consumo, que por sua vez se mantém por uma combinação da poupança acumulada e um ainda resiliente mercado de trabalho.

O mercado de trabalho apresenta os primeiros sinais de desaceleração

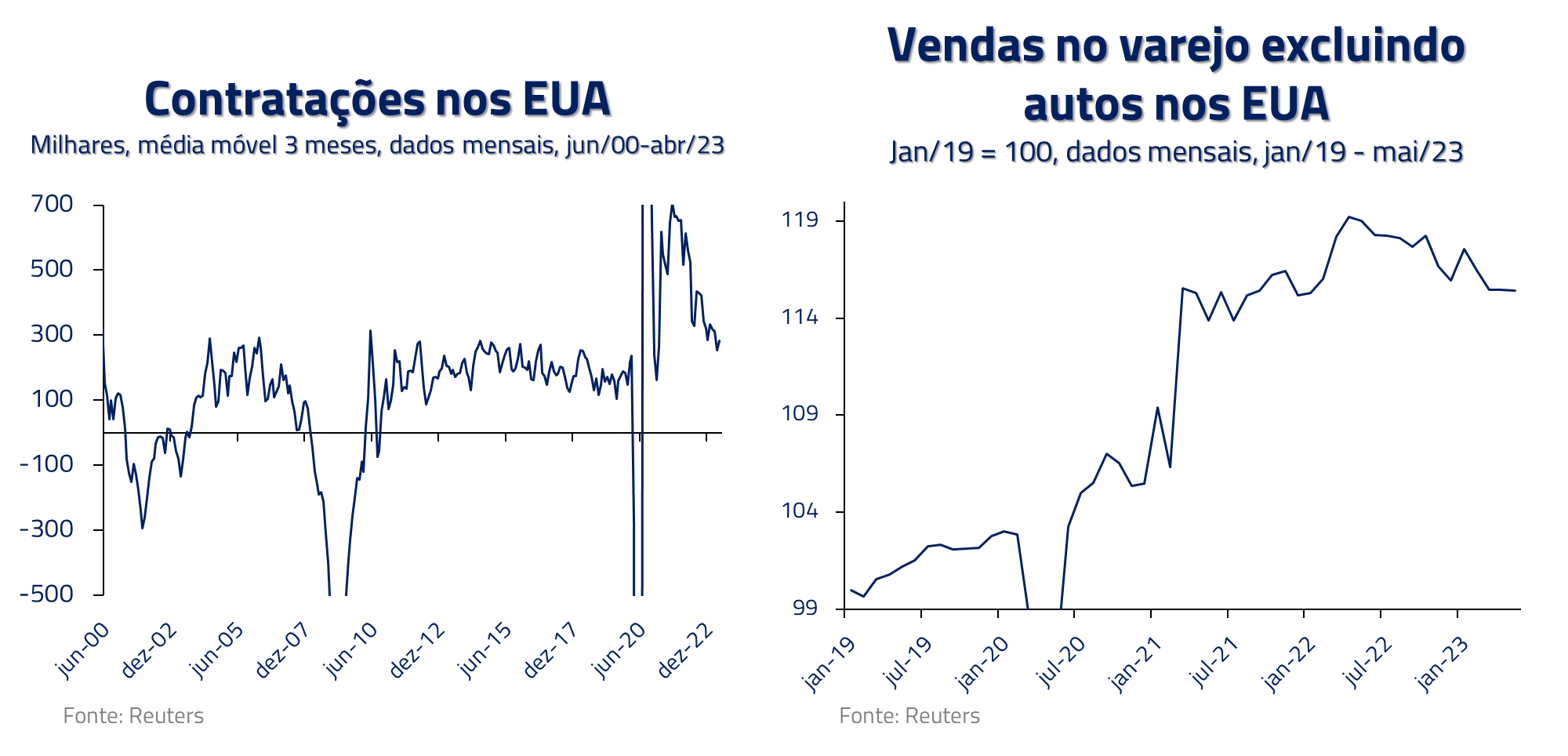

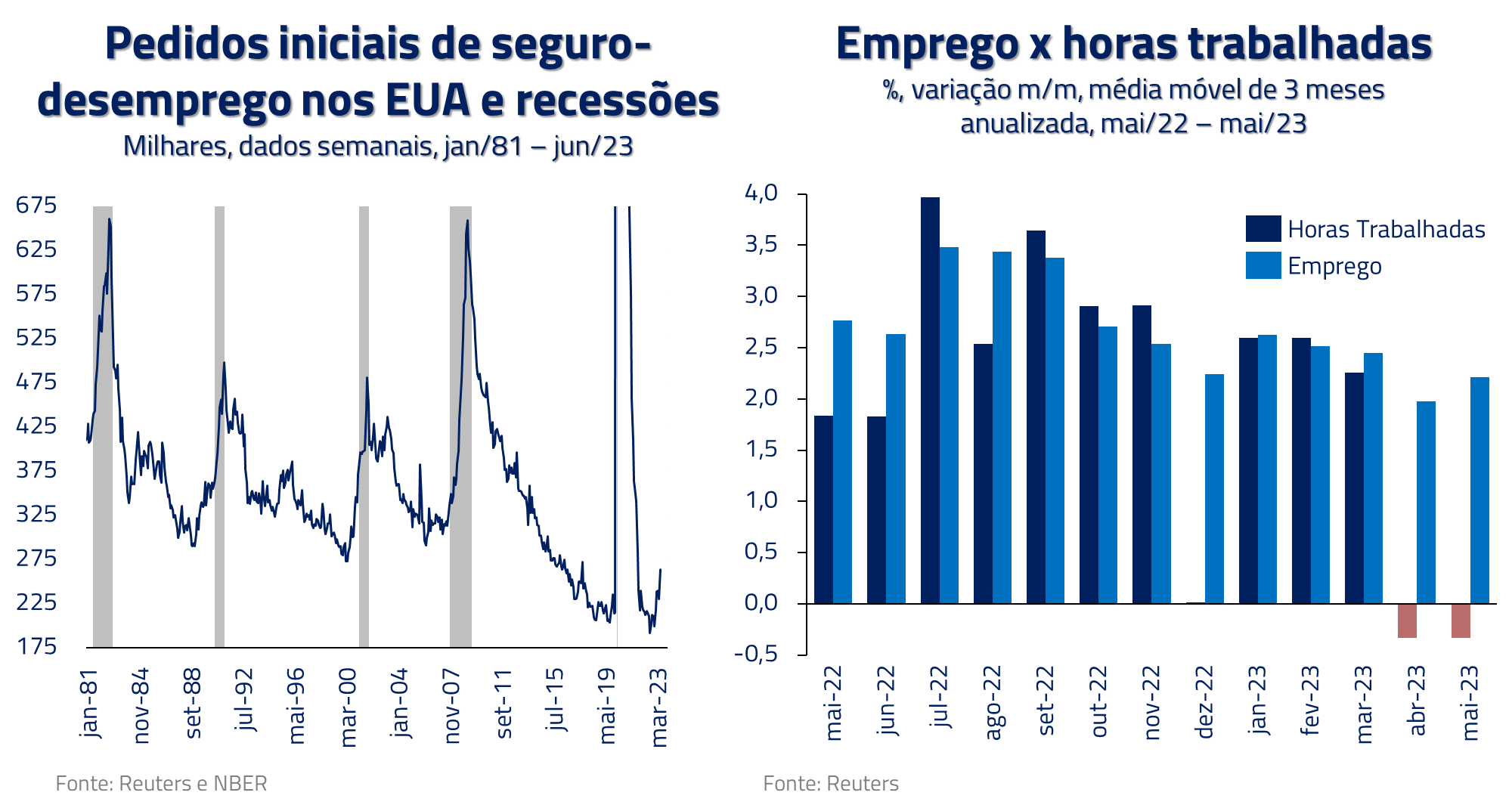

Os mais recentes desenvolvimentos na economia norte-americana parecem agora sugerir que finalmente o mercado de trabalho começa a sentir os efeitos da desaceleração econômica. Em primeiro lugar, os pedidos de seguro-desemprego (Initial Jobless Claims), um conhecido indicador antecedente, parecem mostrar os primeiros efeitos de arrefecimento.

Segundo, e talvez mais importante, o número de horas trabalhadas na economia norte-americana começou a cair recentemente. Isto é, embora o número de pessoas empregadas ainda esteja subindo, como sugerido pelo non-farm payroll, a quantidade de horas trabalhadas na economia já está caindo: empregadores parecem estar relutantes em iniciar reduções em seus quadros de funcionários, que podem se mostrar inevitáveis conforme a economia desacelere.

A manufatura não deve reacelerar

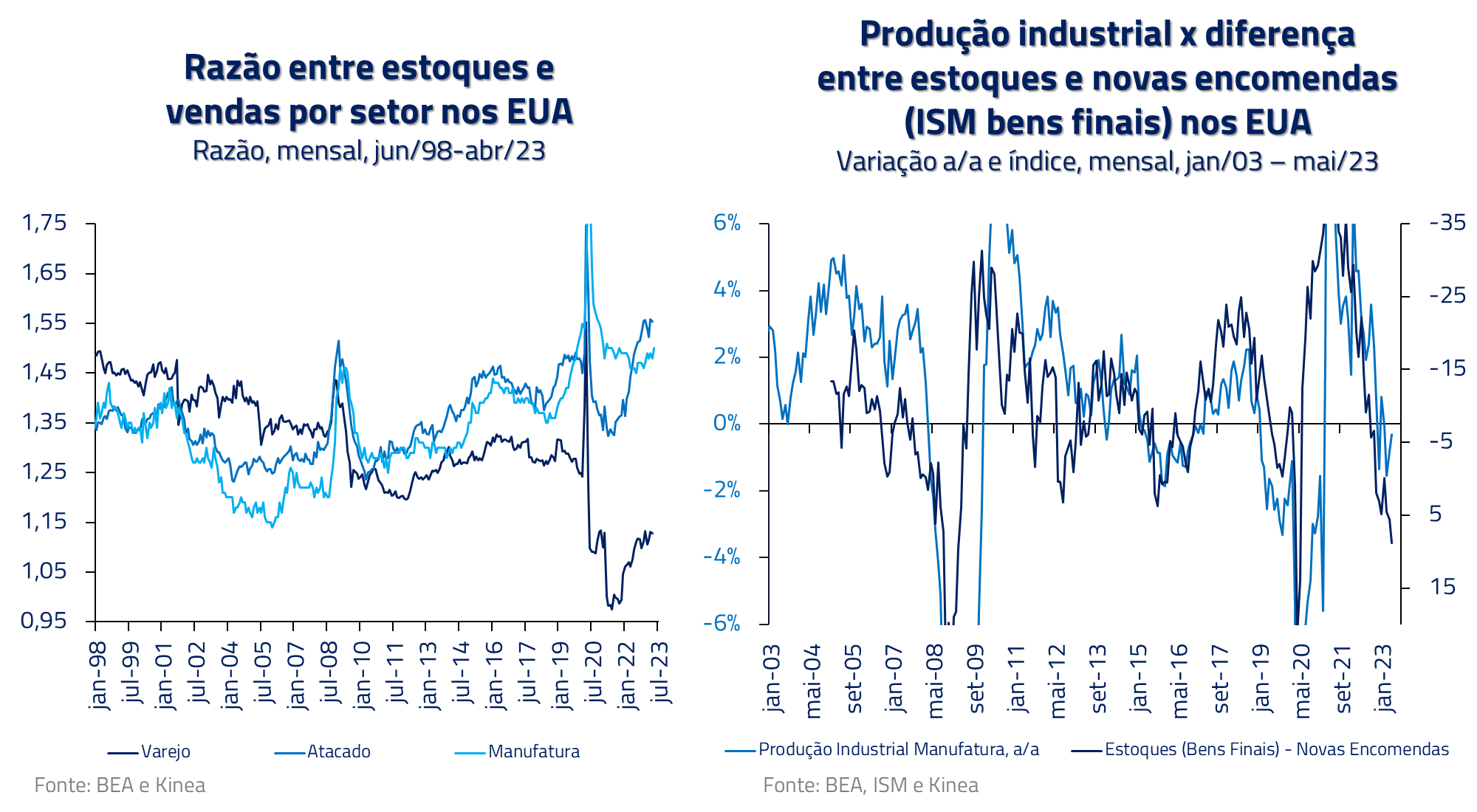

Outro fator que analisamos recentemente foi a posição de estoques na economia americana, para entendermos se o nível de estoques poderia gerar reaceleração econômica no segundo semestre.

Nossa análise demonstra que o nível de estoques no momento não é condizente com um cenário de possível reaceleração da manufatura, e na verdade parece sugerir queda na produção industrial, caso o consumo arrefeça.

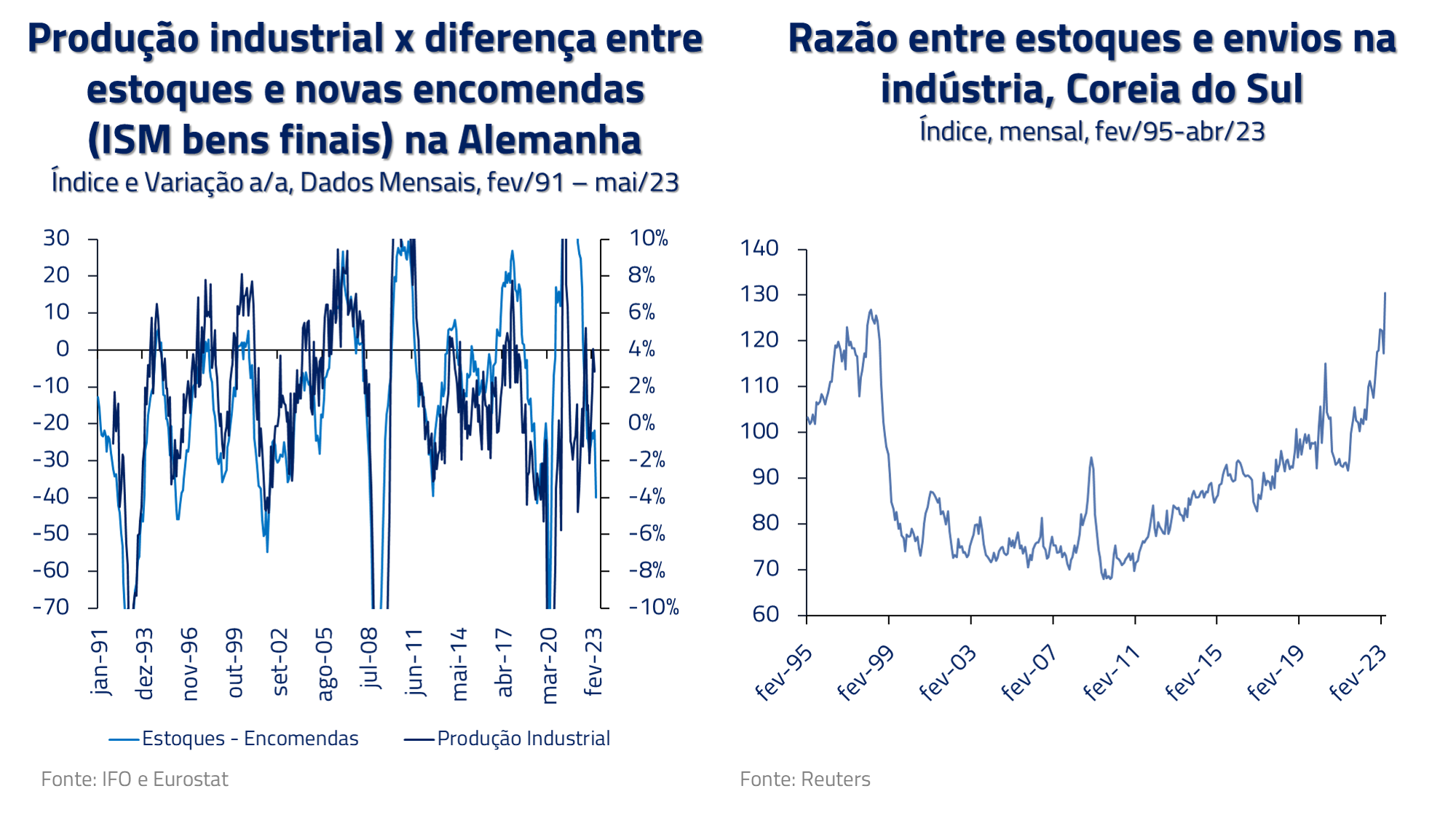

Um possível risco de arrefecimento da produção industrial também parece estar presente na produção industrial da Alemanha e Ásia por razões semelhantes. Em resumo, não conseguimos observar condições condizentes com uma reaceleração na manufatura no segundo semestre.

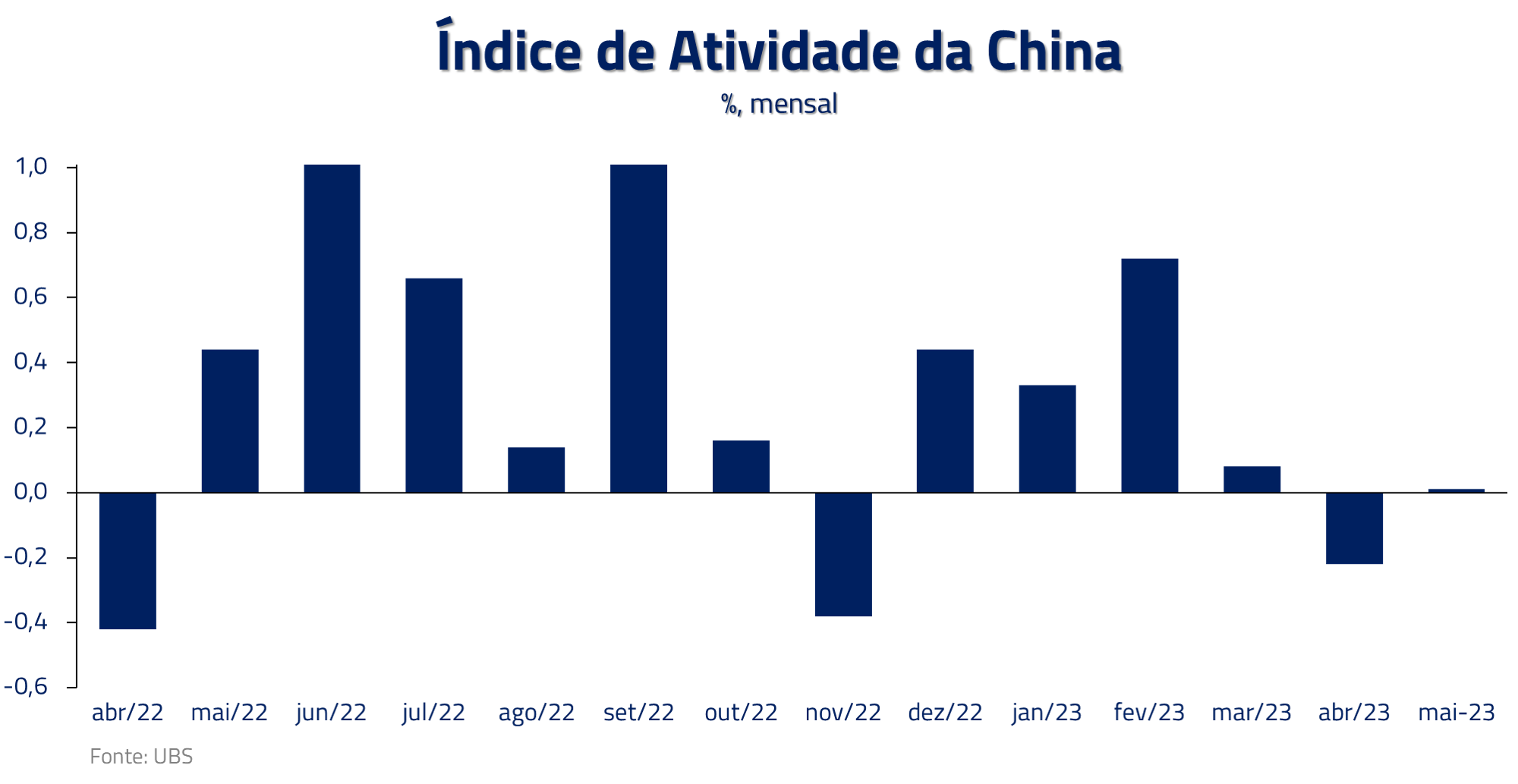

Eficácia dos incentivos na China ainda causa dúvida

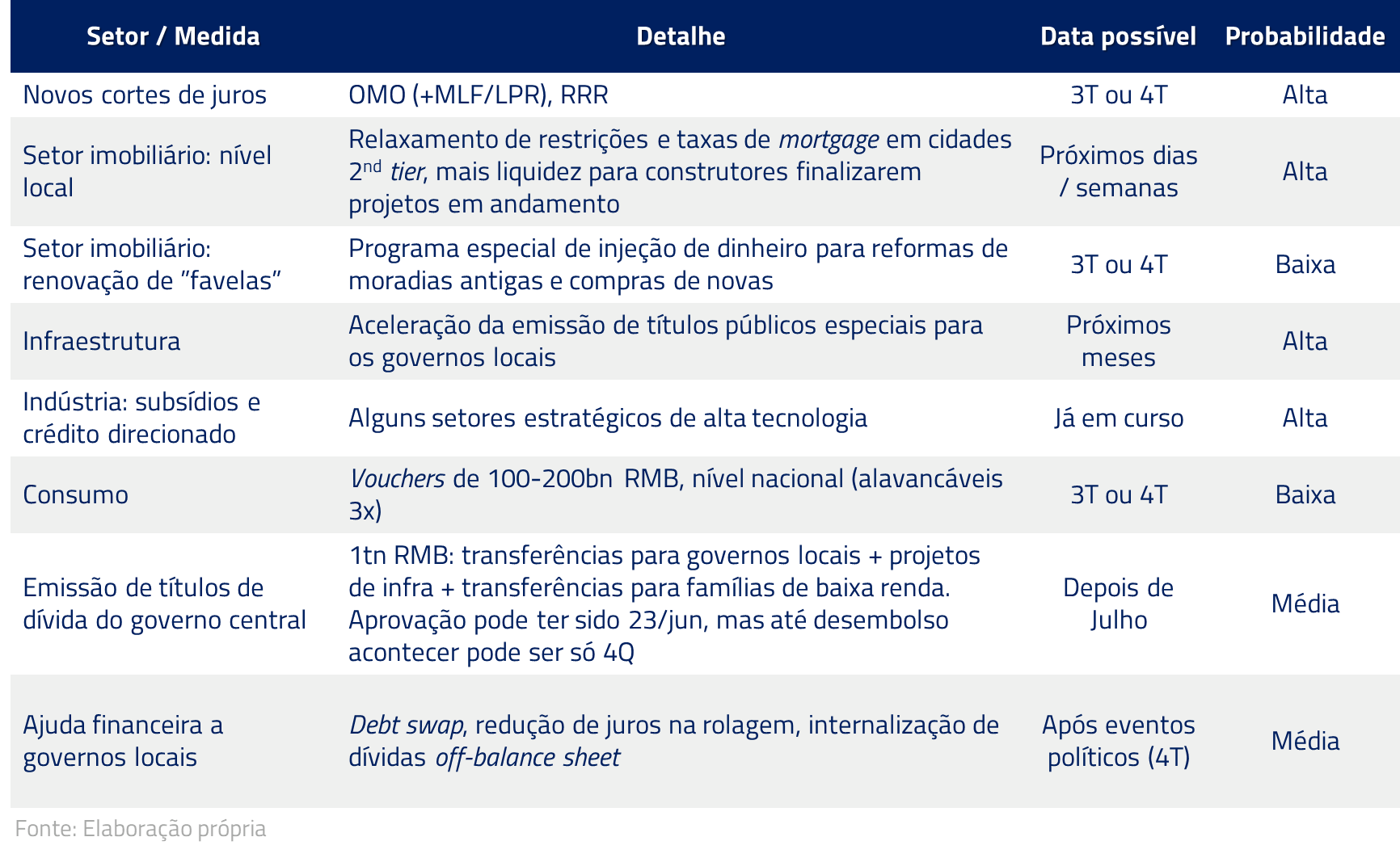

Com relação à China, continuamos a observar uma atividade em desaceleração, com números no segundo trimestre bem inferiores ao esperado pelo mercado. O mercado espera um pacote de medidas do planejador central para acelerar a economia no segundo semestre.

Entretanto, até o momento, nem mesmo a liderança do partido parece ter consenso sobre o que deve ser feito, uma vez que reativar o setor Imobiliário não parece ser uma solução sustentável: e a centralização das decisões na mão de Xi Jinping torna o cenário ainda mais incerto.

Mantemos a visão que o incentivo, embora possa afetar positivamente o consumo interno e até contribuir positivamente para o setor de infraestrutura, deve ter efeito limitado sobre o setor Imobiliário residencial.

Em resumo, a forte injeção de poupança e liquidez na economia global durante a Covid-19 parece ter postergado, mas não deve evitar, uma desaceleração da economia no segundo semestre.

Dessa forma, permanecemos net vendidos nas bolsas globais, principalmente nos Estados Unidos e Europa, através de índices e single names. Iniciamos posições aplicadas em juros de modo seletivo, principalmente na Europa, e estamos comprados em moedas onde vemos os respectivos bancos centrais ainda atrasados no ciclo, como o caso da libra esterlina.

Surpresas positivas com a inflação estão ficando para trás no Brasil

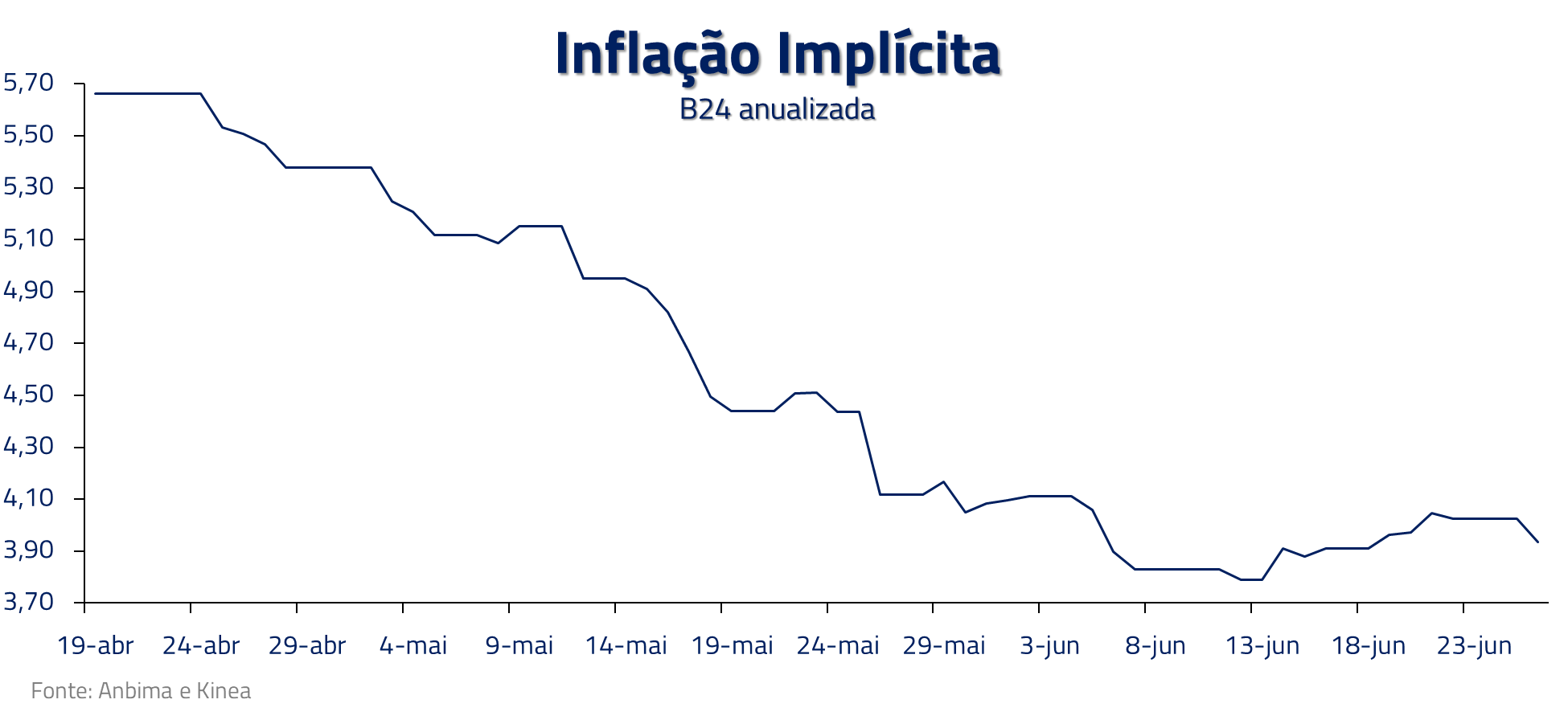

Temos defendido nas últimas cartas nosso cenário de desinflação mais rápida que o esperado pelo mercado. Nossa aposta decorria da leitura de que a queda das commodities em reais, aliado ao ciclo favorável do boi e a menor pressão no atacado iria levar a surpresas baixistas nas projeções de inflação.

Nestes últimos dois meses, o mercado passou a incorporar essa visão, o que levou à forte revisão para nas projeções dos analistas e nas precificações da inflação implícita.

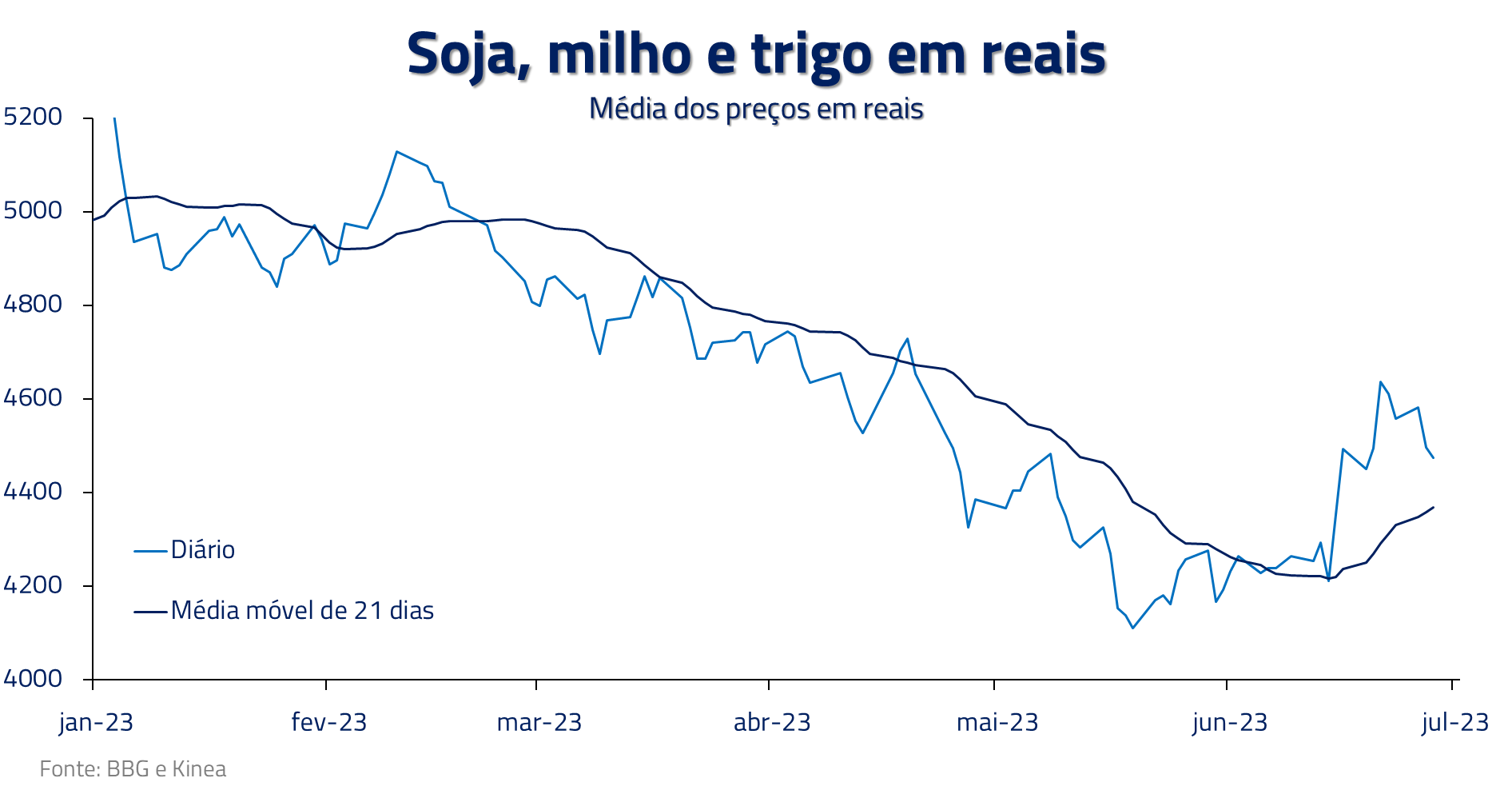

Acreditamos, contudo, que o grosso da surpresa baixista com a inflação já ficou para trás. Temos visto reversão nos preços de commodities, em especial dos grãos. O que, aliado com um cenário de El Niño forte esperado para o final do ano, pode trazer um cenário mais adverso à inflação de alimentos.

Adicionalmente, acreditamos que a inflação de serviços será resiliente e não deve contribuir para a desinflação do IPCA. Já beneficiada pela inércia com a queda do IPCA de 10% para em torno de 5%, descompressões adicionais em serviços dependem do ciclo econômico, em especial do mercado de trabalho. E este tem se mostrado mais resiliente do que o esperado. Salvo uma recessão que eleve rapidamente a taxa de desemprego, a inflação de serviços deve cair lentamente.

Assim, em função dos movimentos de mercado em nossa direção e o balanço de risco de nosso cenário de inflação, zeramos nossas posições vendidas em inflação implícita.

Seguimos taticamente construtivos

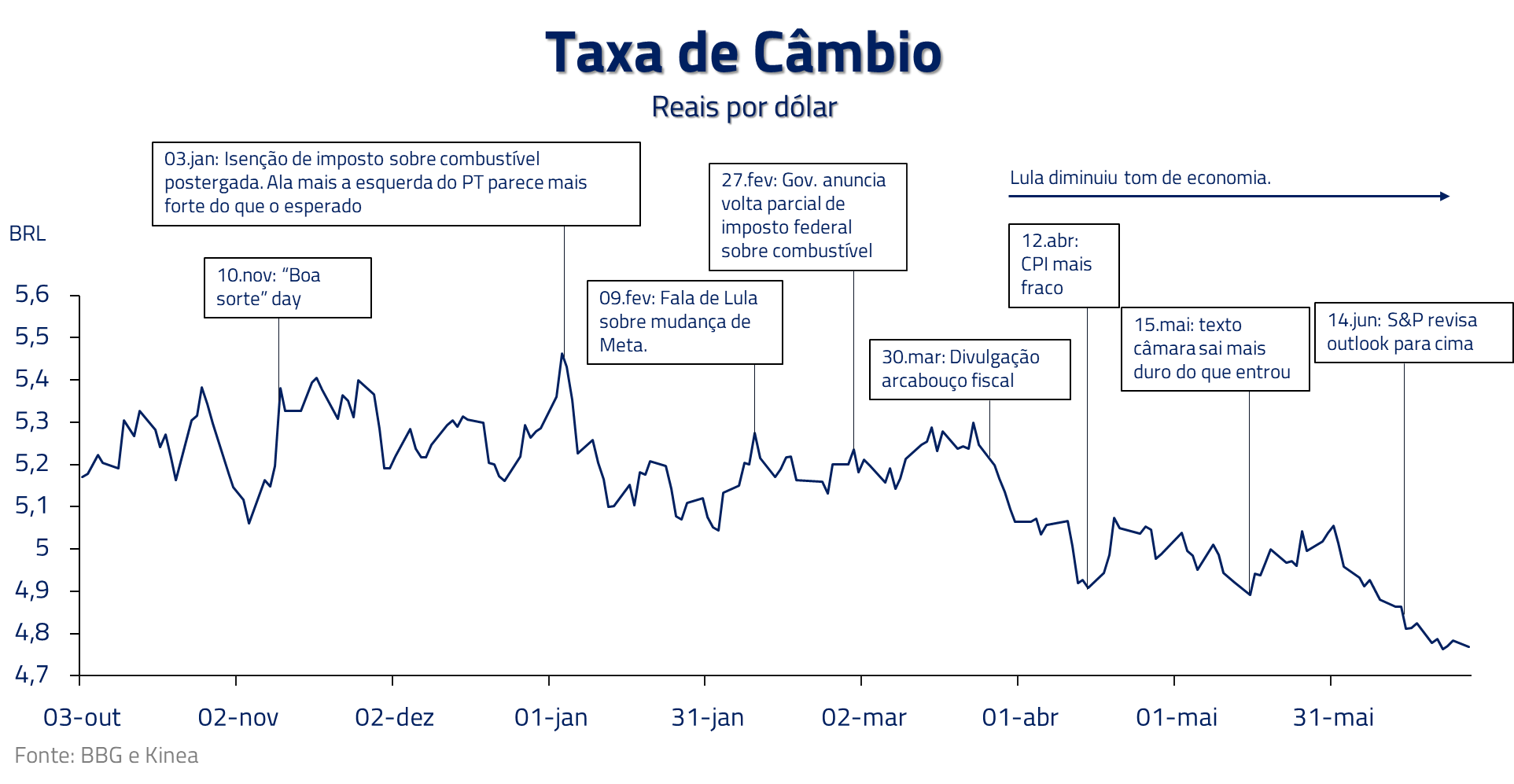

O início do governo Lula foi marcado por um fluxo intenso de “notícias negativas”, com frustações frequentes daqueles que esperavam um tom mais moderado do presidente.

Com as expectativas já ajustadas à nova realidade, desde a divulgação do arcabouço fiscal vivemos uma espécie de onda de notícias positivas. O compromisso com um superávit primário já em 2025 surpreendeu grande parte do mercado. O executivo tem se mostrado criativo na busca por receitas, o que denota esforço na busca pelo equilíbrio fiscal. E, atualmente, discute-se a possibilidade concreta da aprovação de uma reforma tributária – que talvez seja a reforma que o país mais precisa neste momento (para mais informações, leia o Kinea Insights “Os Intocáveis”).

Além disso, estamos às vésperas de um ciclo de corte de juros que deve iniciar já em agosto. Nesse ambiente, seguimos taticamente positivos com ações de empresas ligadas ao setor doméstico brasileiro.

Vale lembrar que, ao longo do ano, tivemos posições aplicadas em juros nominais, que foram reduzidas nesses últimos meses. Dado nosso cenário de inflação, e por acreditar que as principais surpresas baixistas com a inflação ficaram para trás, acreditamos que o melhor instrumento hoje é aplicado em NTN-B, ou seja, apostando em queda de juros reais. Assim como em bolsa, o posicionamento também é tático.

Mas velhos problemas devem retornar

O cenário para o final do ano demanda mais cautela.

Não estamos vendo um cenário de reaceleração econômica que justificaria uma sequência de upgrades nos lucros do setor privado. Consideramos que a subida recente da bolsa reflete simplesmente uma expectativa de redução de juros e, principalmente, queda de prêmio de risco, que pode não se sustentar no decorrer do ano – por isso o posicionamento mais tático.

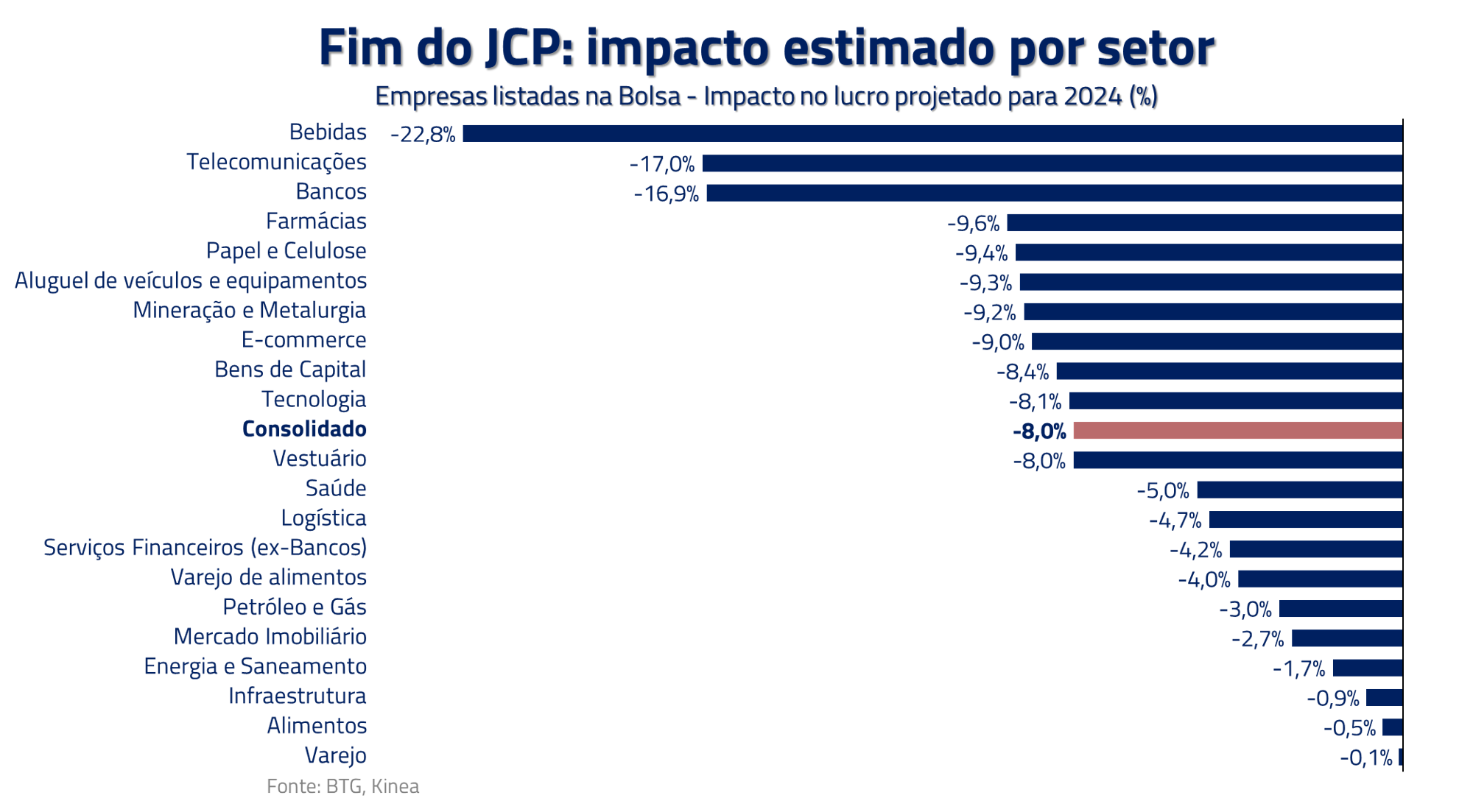

As medidas fiscais anunciadas até o momento não são suficientes para atingirmos a meta para as contas públicas no próximo ano. Medidas adicionais, como o imposto sobre dividendos ou o fim do JCP, devem ser necessárias e podem gerar impacto relevante para o lucro da bolsa. As estimativas de impacto do JCP apontam que o lucro consolidado das empresas da bolsa tenha uma queda de 8% nas projeções para 2024. Os setores de bebidas, telecomunicações e bancos seriam os mais afetados, conforme ilustrado no gráfico abaixo.

Ou seja: ou o governo consegue as fontes de receita e reduz o risco fiscal para o ano que vem, mas com isso impõe um aumento de carga às empresas, ou teremos um aumento do risco fiscal com o não cumprimento das metas.

Nosso congresso terá a difícil missão de ou abandonar sua promessa implícita de não aumentar a carga tributária brasileira, ou tornar o arcabouço fiscal como de difícil execução logo no primeiro ano.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

***

Em resumo, esperamos um segundo semestre mais desafiador e temos ajustado nossa carteira nessa direção.

No Brasil hoje, temos uma posição tática e moderada comprada em bolsa local e aplicada em NTN-B. No exterior, estamos comprados na libra esterlina e no Euro contra o dólar, vendidos na bolsa internacional e comprados no ouro, estando também aplicados em juros em algumas geografias como no caso da Europa.

Deixamos nossos leitores com uma reflexão sobre a frase que abre a nossa carta, e que se tornou icônica de Forrest Gump: “a vida é como uma caixa de chocolates, você nunca sabe o que vai encontrar”. Do mesmo modo que o mercado foi surpreendido com um Forrest correndo mais que o esperado, pode também se surpreender se ele decidir retornar para casa.

***

Estamos sempre à disposição de nossos clientes e parceiros

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.