Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Nossa preferência pela Terra Brasilis

Durante todo o ano de 2022, demonstramos nossa preferência pela alocação em ativos brasileiros em detrimento de ativos globais.

Durante todo o ano de 2022, demonstramos nossa preferência pela alocação em ativos brasileiros em detrimento de ativos globais.

Em nosso Kinea Insights de dezembro de 2021, Davi e Golias, mencionávamos que o pequeno Davi brasileiro poderia surpreender o Golias global, e nossa consequente preferência por ativos locais.

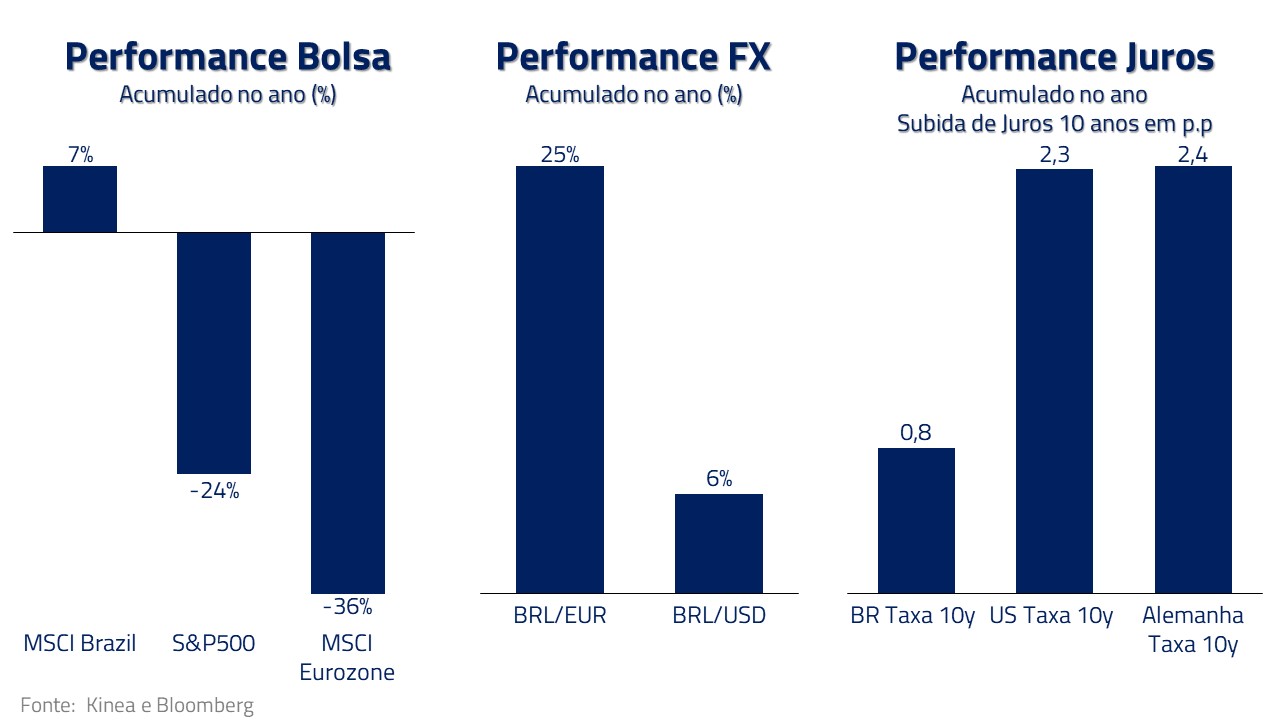

Essa premissa se mostrou verdadeira: a bolsa, moeda e renda fixa brasileira tiveram performances melhores que seus pares globais durante o ano. Particularmente, a bolsa brasileira em dólar apresenta valorização de +7% no ano contra queda de -24% para o S&P 500.

Nesta carta, revisitamos e reafirmamos essa tese, usando a crise do velho continente europeu como contraponto à Terra Brasilis.

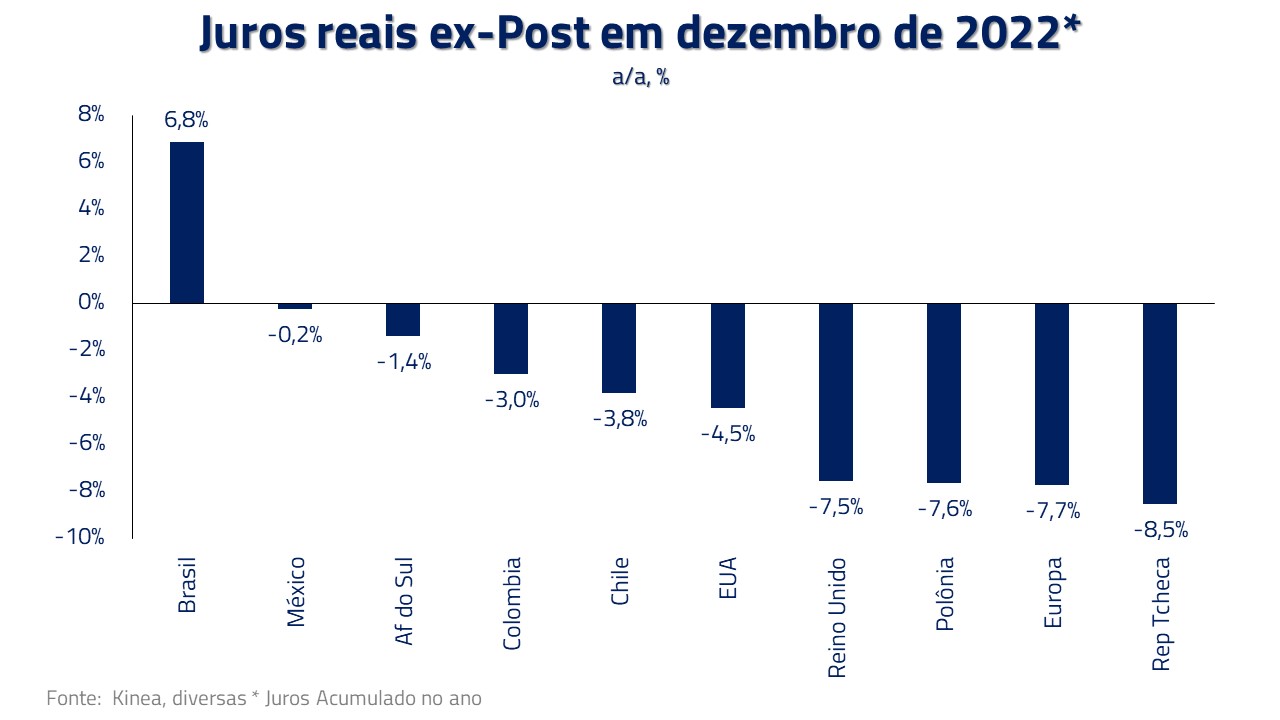

Continuamos a observar no velho continente problemas de matriz energética, inflação em aceleração, bancos centrais atrasados no processo de subida de juros e provável recessão. Enquanto, ao sul do Equador, estamos adiantados no processo de aperto monetário, vivemos com uma matriz energética confortável e acreditamos que a inflação seja convergente ao longo dos próximos meses.

Além dos diferenciais fundamentais, o Brasil possui outro atrativo: valuations muito baratas e comprimidas pelo risco associado ao atual processo eleitoral.

O Brasil tem chances de passar por um bom verão para nossos ativos, caso o futuro governo apresente um razoável arcabouço fiscal para o país. Enquanto, ao norte do Equador, o inverno se aproxima trazendo desafios.

Terra Brasilis: Um Novo Pindorama

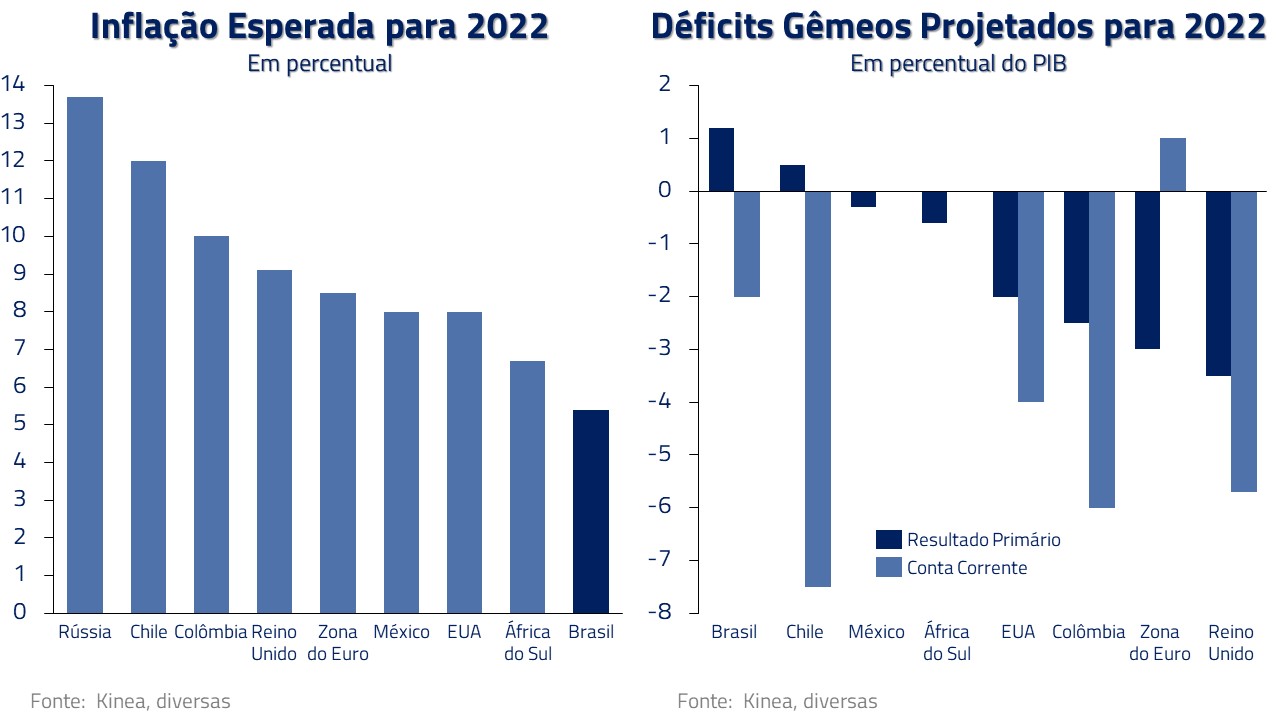

Déficit em conta-corrente elevado, inflação de dois dígitos e rombos fiscais nas contas públicas aumentando a cada dia. Qual país te vem à cabeça? Brasil, certo? Errado. Trata-se do Reino Unido. A crise energética está levando países do velho continente, em particular à terra do Rei Charles III, altamente dependente de importação de gás, a um profundo descontrole das contas públicas e externas do país.

Do outro lado do Atlântico, os Estados Unidos promovem o maior choque de juros em décadas, cujos efeitos na economia, e uma possível recessão, ainda serão observados.

A situação nos emergentes também é complexa. O Chile passou de âncora liberal na região para um país em profunda transformação social. Já o México, com grande proximidade física e econômica aos EUA, tem seu destino atrelado ao de seu maior parceiro comercial. Enquanto do outro lado do mundo, a Rússia hoje é um país inegociável.

Nesse contexto, o Brasil aparece em uma situação relativa mais atraente em relação ao seu passado recente. Os nativos tupis-guaranis chamavam nossa terra de Pindorama, ou terra livre dos males. Estaria o Brasil nessa situação relativa hoje?

Temos hoje uma foto fiscal positiva, reflexo de maior crescimento da atividade e do boom de commodities. Nosso balanço externo está ajustado e é financiado com tranquilidade por investimento direto. Tomamos a dianteira no combate à inflação, com um ciclo de altas de juros de mais de 11 p.p. Além disso, nossa matriz energética não deve apresentar os problemas observados ao norte do Equador.

*Para mais informações vide Kinea Insights: Curtindo a vida adoidado.

O nosso maior desafio é manter o caminho da responsabilidade fiscal. Mesmo considerando o alto nível de incerteza do processo eleitoral, acreditamos, contudo, que o próximo governo não irá romper com as diretrizes fiscais no início de seu mandato. Os incentivos atuam na outra direção: trazer sinalizações críveis de responsabilidade, para que possa colher os frutos que um ambiente economicamente estável propicia.

Caso sigamos nesta direção, há grandes chances de termos um “verão” nos mercados brasileiros. Sob diversas métricas, os ativos brasileiros estão baratos e temos hoje uma situação política e econômica relativamente melhor que nossos pares, o que pode atrair capital estrangeiro.

O Potencial da Renda Variável

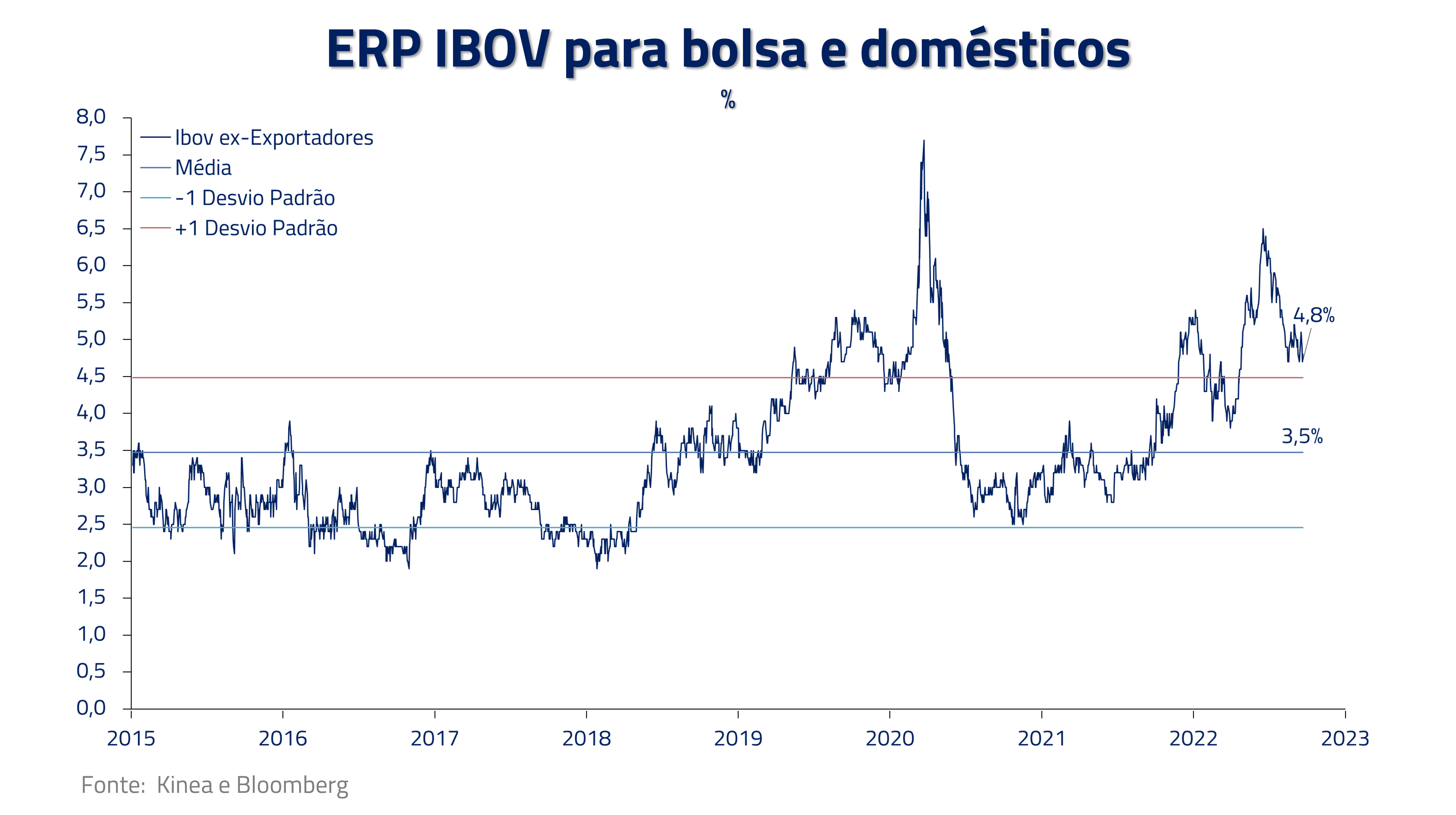

O mercado acionário brasileiro é um bom candidato a experienciar esse “verão”, em particular as empresas domésticas, que são menos afetadas pelo cenário externo desafiador.

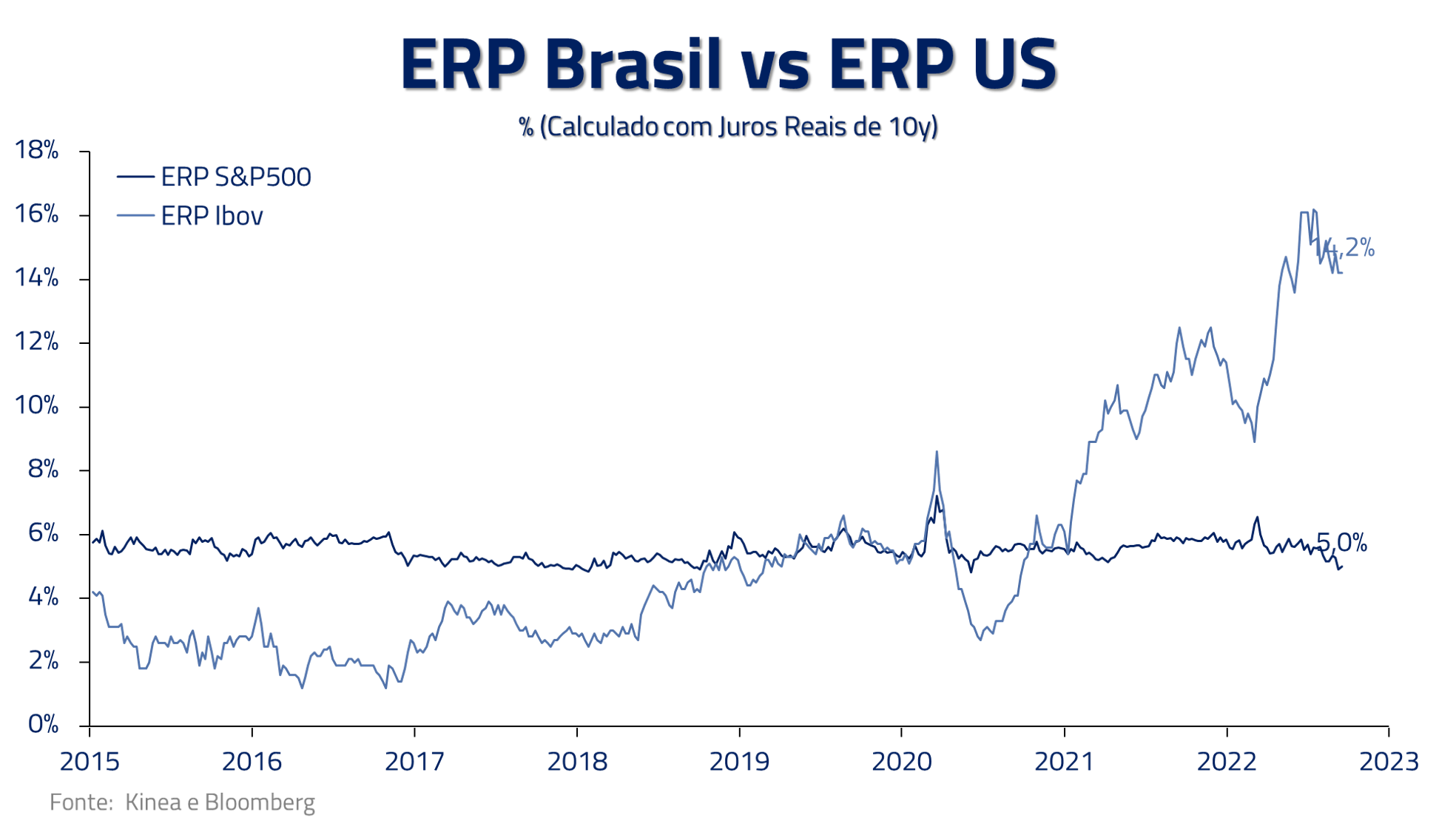

Para mensurar o potencial de valorização na renda variável, gostamos de usar o ERP (Equity Risk Premium ou Prêmio de Risco), que é a taxa de retorno recebida pelo investidor, que excede o juro real.

Entendemos que o prêmio de risco se encontra muito elevado, superior a um desvio padrão acima da média para empresas domésticas. Assim, sinalizações positivas no fiscal podem levar à descompressão desse prêmio, beneficiando o valor de mercado dessas empresas.

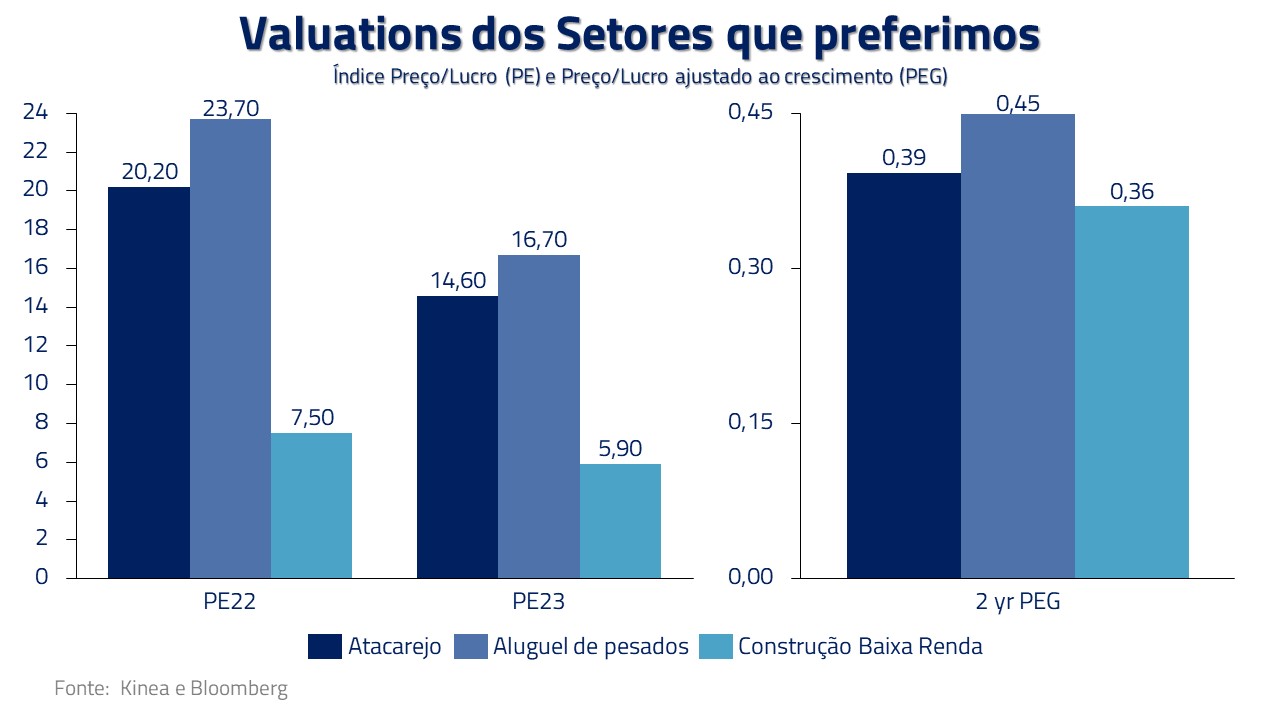

Preferimos empresas capazes de crescer organicamente, seja via novos produtos, aumento de penetração dos atuais ou através de ganhos de participação de mercado. Alguns exemplos são: aluguel de veículos pesados (aumento de penetração), varejo alimentar atacarejo (ganho de participação) e varejo de alta renda. Por fim, e com uma visão mais tática, gostamos do setor residencial de baixa renda, pois tende a se beneficiar de um programa mais forte com foco em moradias para famílias de renda mais baixa.

A Europa e o “Czar” Russo: o velho continente deve sobreviver ao inverno, mas pagando um alto custo

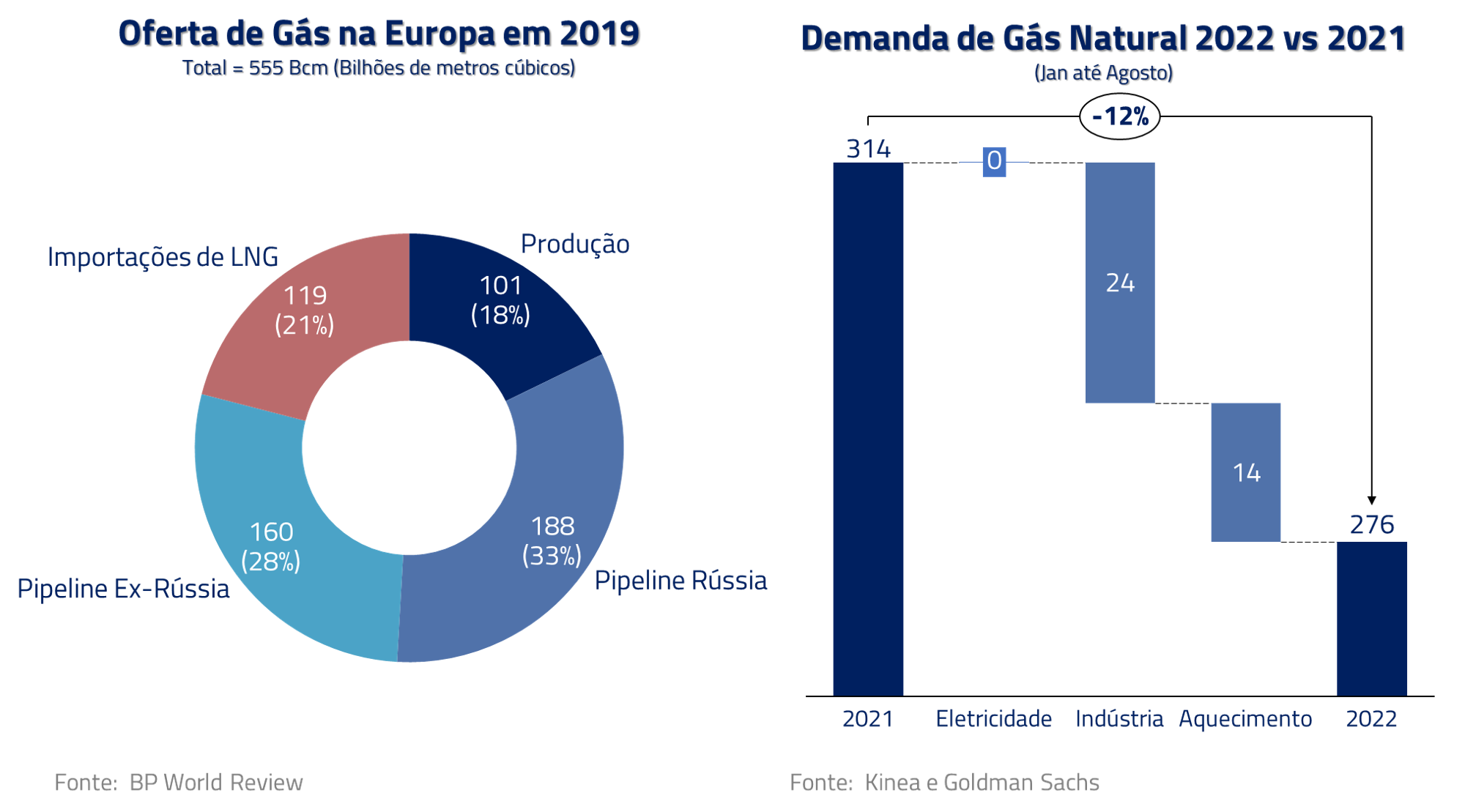

Em nossas últimas publicações, como o Kinea Reflexões Gambito do Czar, ressaltamos o desafio europeu de atravessar o inverno com uma significativa redução da oferta de gás russo. O fluxo de gás da Rússia para a Europa já foi reduzido, mais recentemente, em cerca de 85%. Nos perguntamos se o “Czar” fez o movimento correto, ou estaria ele chegando aos limites desse grande tabuleiro geopolítico.

Em nossos cálculos, assumindo uma redução da demanda de gás europeia em cerca de 15%, que por sua vez exigiria algum racionamento domiciliar e de todos os setores, acreditamos que a Europa será capaz de atravessar esse inverno sem a falta dessa commodity.

É importante notar que a situação econômica pode piorar caso o restante da oferta russa seja retirado do mercado. Neste caso a redução da demanda teria que ser ainda maior chegando a 20%.

Em ambos os casos, o custo econômico a ser pago deve ser elevado. Os cortes já estão afetando a indústria e a atividade dos setores mais dependentes da oferta de gás, como por exemplo os setores petroquímicos e o de fertilizantes.

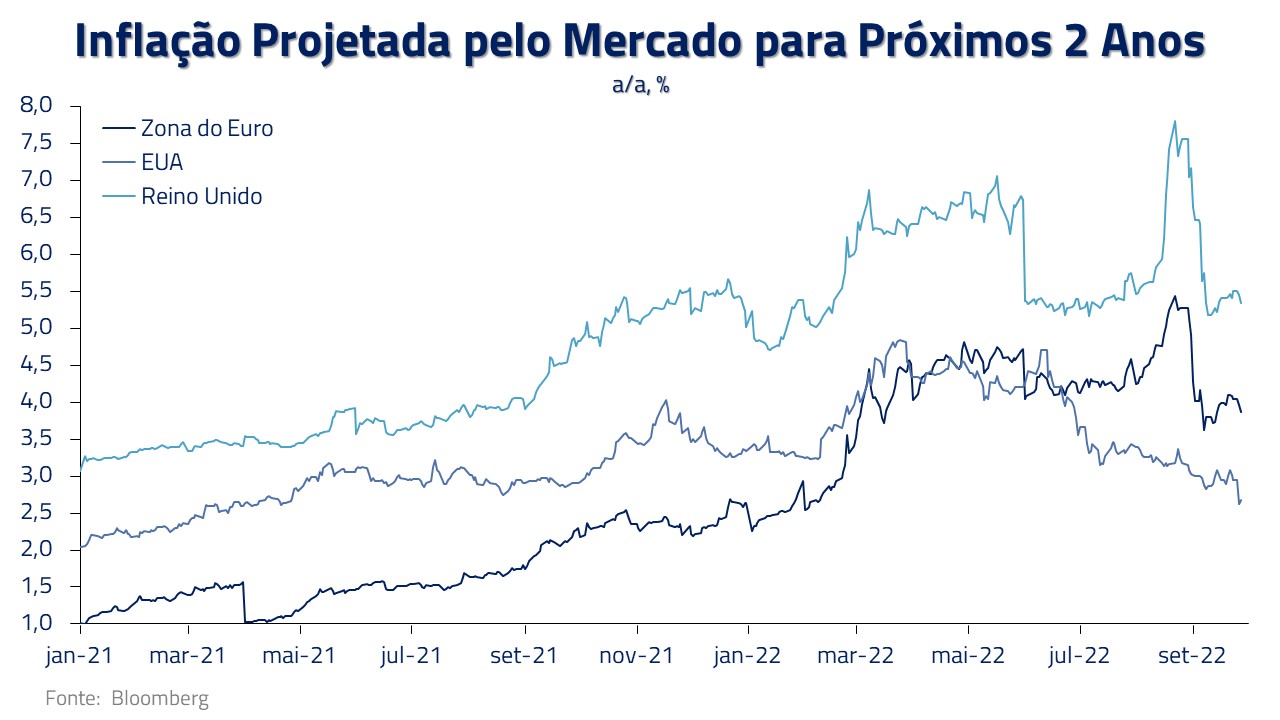

A elevação do preço do gás natural de patamares anteriores à crise da Covid, ao redor de 15 Euros/MWh, para patamares atuais superiores a 200 Euros/MWh tem causado, não somente a redução de atividade econômica, mas também um processo mais acentuado e persistente da inflação europeia, principalmente quando comparada com a norte-americana.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

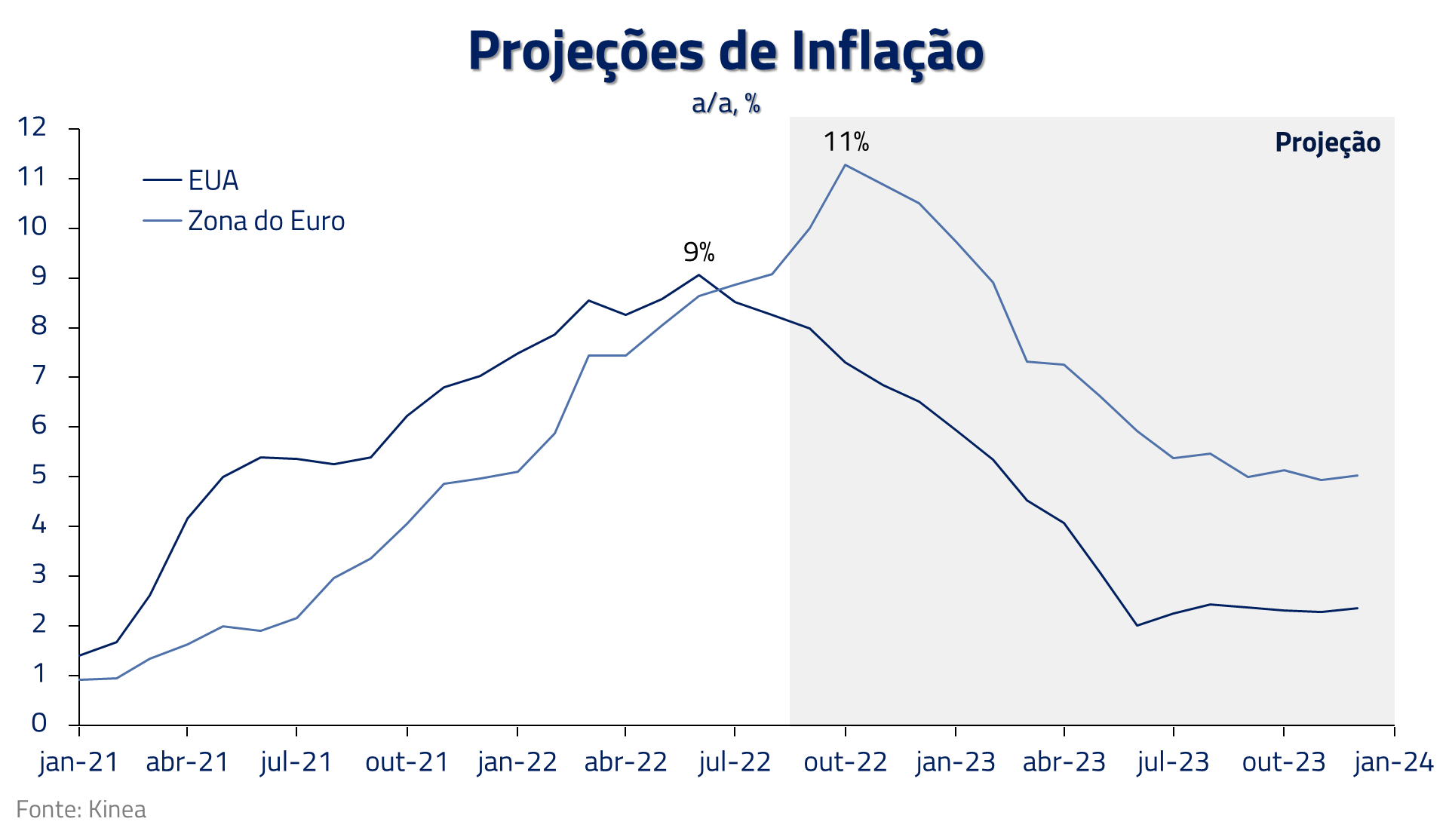

Com sua matriz energética dependente de importações de gás natural, os efeitos diretos e indiretos na inflação europeia ao longo do próximo ano devem ser bastante significativos. Em nossos cálculos, e considerando as medidas tomadas até o momento pelos governos europeus, imaginamos que o índice de inflação da zona do euro possa chegar a um pico de 11%, podendo fechar o ano de 2023 em um patamar de 5%.

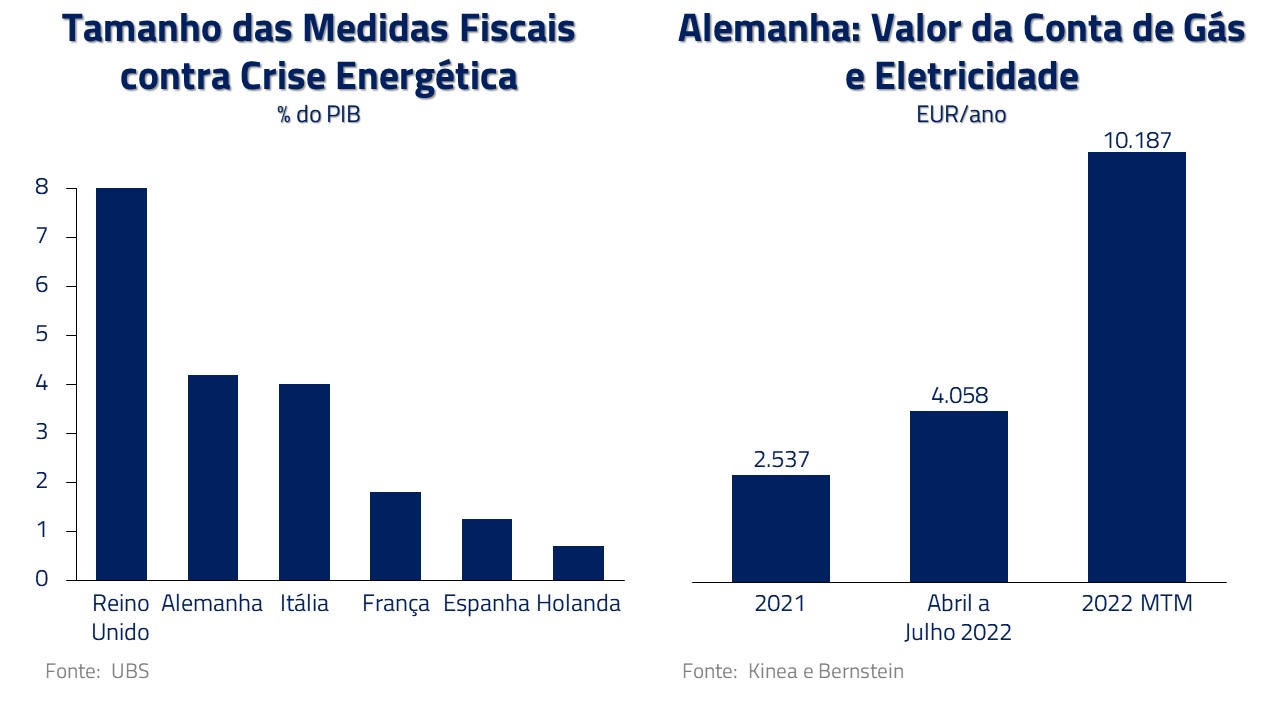

Esse elevado nível inflacionário levou os políticos do velho continente a introduzir medidas fiscais para amenizar os efeitos da subida de custo da energia nos consumidores e empresas. Na Europa, estimamos que, até o momento, esse custo fiscal atinja 3% do PIB, em forma de custeio direto e indireto das contas de energia.

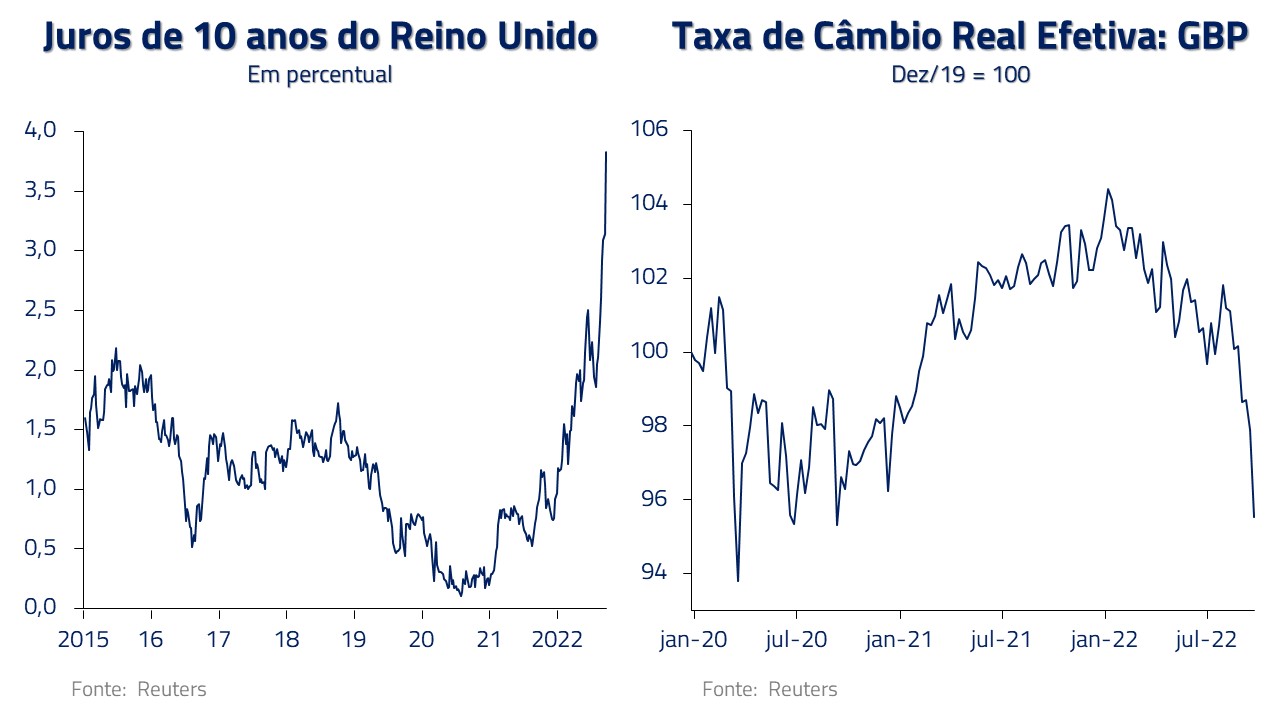

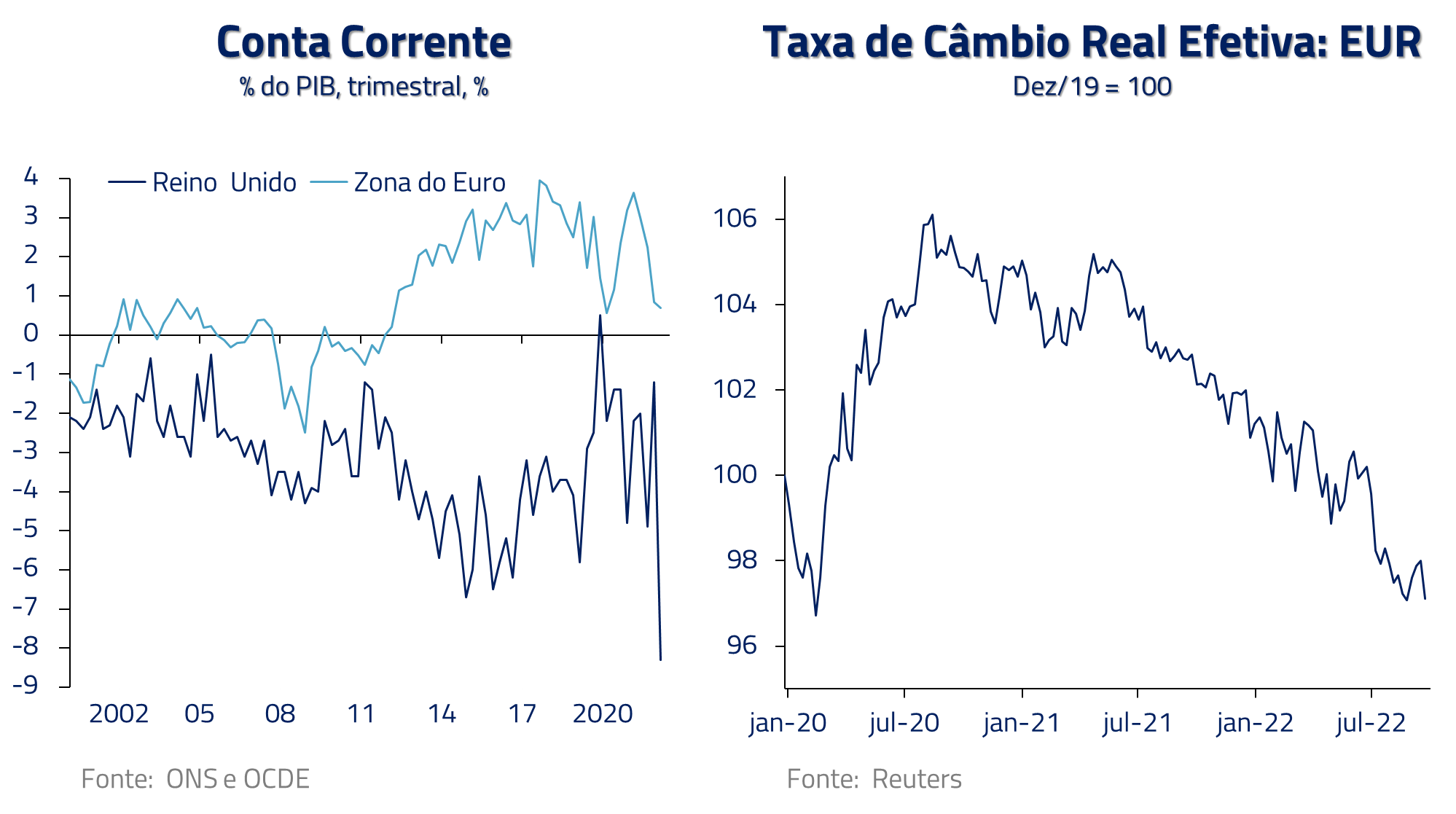

No extremo dessa função fiscal, o Reino Unido recentemente introduziu um novo pacote fiscal, que estimamos custar cerca de 8% do PIB ao longo dos próximos 18 meses. Entretanto, a resposta do mercado para o proposto aumento de gastos e cortes na arrecadação foi um severo aumento de juros ao longo da curva e queda acentuada da libra esterlina.

Essa reação para a proposta fiscal do Reino Unido deve servir de sinal para os líderes europeus que, certamente, também devem desejar reduzir o impacto econômico do aumento dos custos de energia em seus respectivos países.

A realidade econômica é que, independentemente de decisões fiscais, as economias do velho continente vão viver os próximos meses com limitações físicas em relação ao que pode ser feito no campo energético. Reduções de preço por meio de decisões políticas simplesmente transferem o custo para diferentes agentes econômicos ao longo do tempo, e, assim como observamos no caso do Reino Unido, há limitações para esse processo.

A consequência é que o continente europeu deve viver um processo de recessão econômica ao longo dos próximos meses, cuja duração e intensidade ainda são incertos. Essa nova realidade econômica também se apresenta, principalmente, no comportamento das contas externas, que já apresentam deterioração na ordem de 4% do PIB, com efeitos notáveis nas moedas da região.

A Europa deve pagar um elevado custo econômico pelas consequências de sua matriz energética. O continente deve, contudo, provavelmente sobreviver ao inverno e ser capaz de, ao longo do tempo, redirecionar sua demanda de gás para outras geografias.

Isso pode significar que o “Czar” russo não venha a ter sucesso na sua intenção de forçar o continente europeu a mudar sua estratégia em relação à Guerra da Ucrânia nos próximos meses. Como consequência, a estratégia do Kremlin parece estar sendo redimensionada com a chamada de reservistas e referendos para incorporação das regiões ucranianas sob domínio russo, trazendo um cenário de mais incertezas para os próximos meses.

***

Permanecemos comprados na bolsa brasileira e vendidos nas bolsas europeias e americana. Na renda fixa, permanecemos aplicados em inflação implícita no Brasil e com posições para antecipação do ciclo de aumento de juros na Europa. Em moedas, estamos comprados no Dólar e no Real e vendidos no Euro, na Libra Esterlina e no Renminbi. Permanecemos vendidos no minério de ferro e comprados no petróleo e grãos.

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.