Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

A decepcionante reabertura chinesa, juros globais e a SELIC no Brasil

O Último Imperador, filme de 1987, dirigido por Bernardo Bertolucci e ganhador de nove Oscars, conta a história do último imperador da China, Pu Yi, coroado aos três anos em 1908. Ele viveu uma vida extraordinariamente tumultuada, passando pela fundação da República Chinesa, que o tirou do poder, a Segunda Guerra Mundial e pela Revolução Comunista de Mao.

Xi Jinping: O Último Imperador?

Desde os tempos de Mao Tsé-Tung, nenhum líder chinês foi capaz de concentrar tanto poder em suas mãos quanto Xi Jinping, o qual, através de uma série de manobras políticas bem executadas, vem se perpetuando na liderança do governo por mais de uma década.

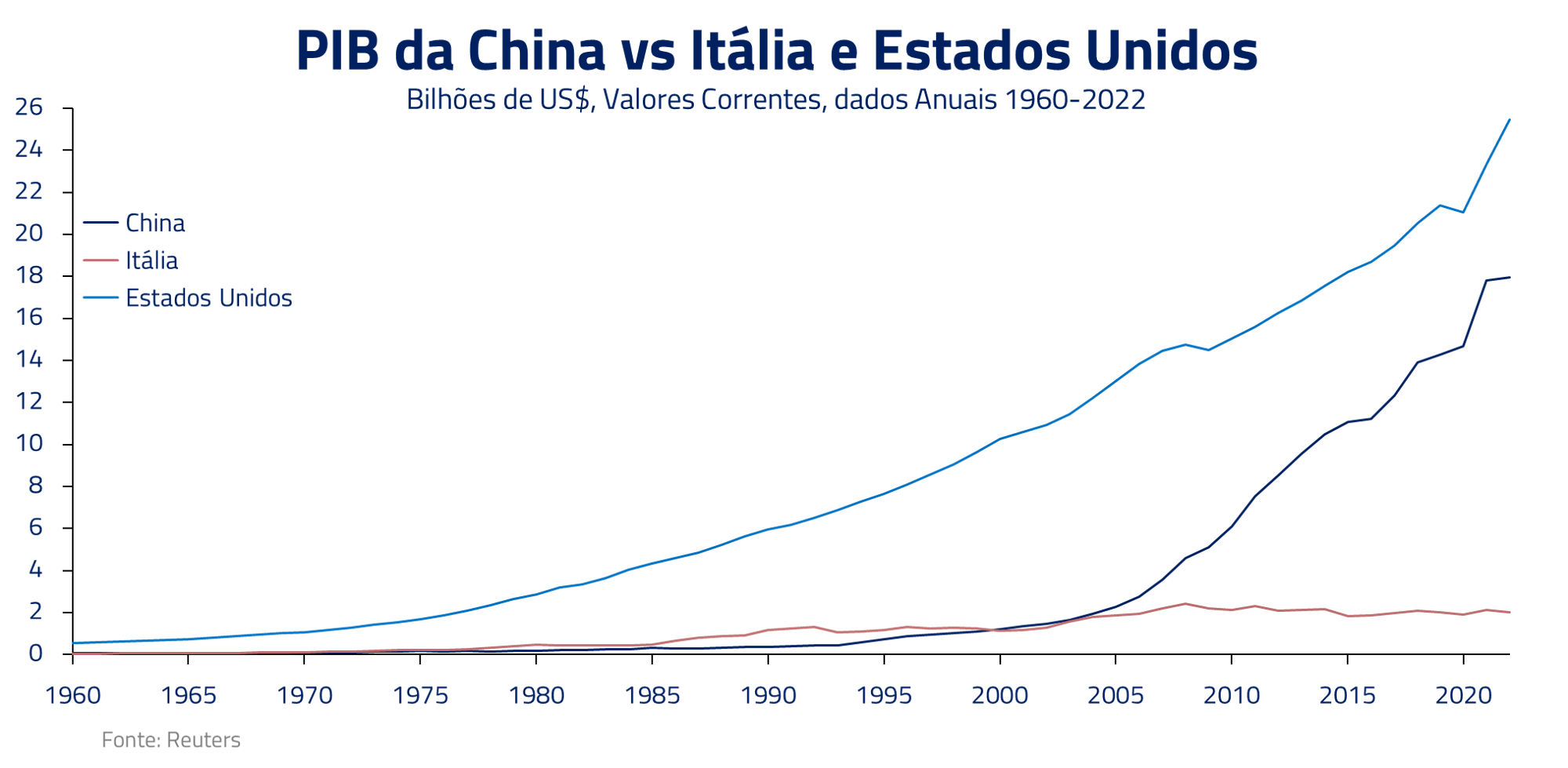

Com grande poder vem grande responsabilidade. Xi Jinping preside um país que, após um século de humilhação, criou enorme orgulho de si com crescimento econômico relevante por quatro décadas ininterruptas.

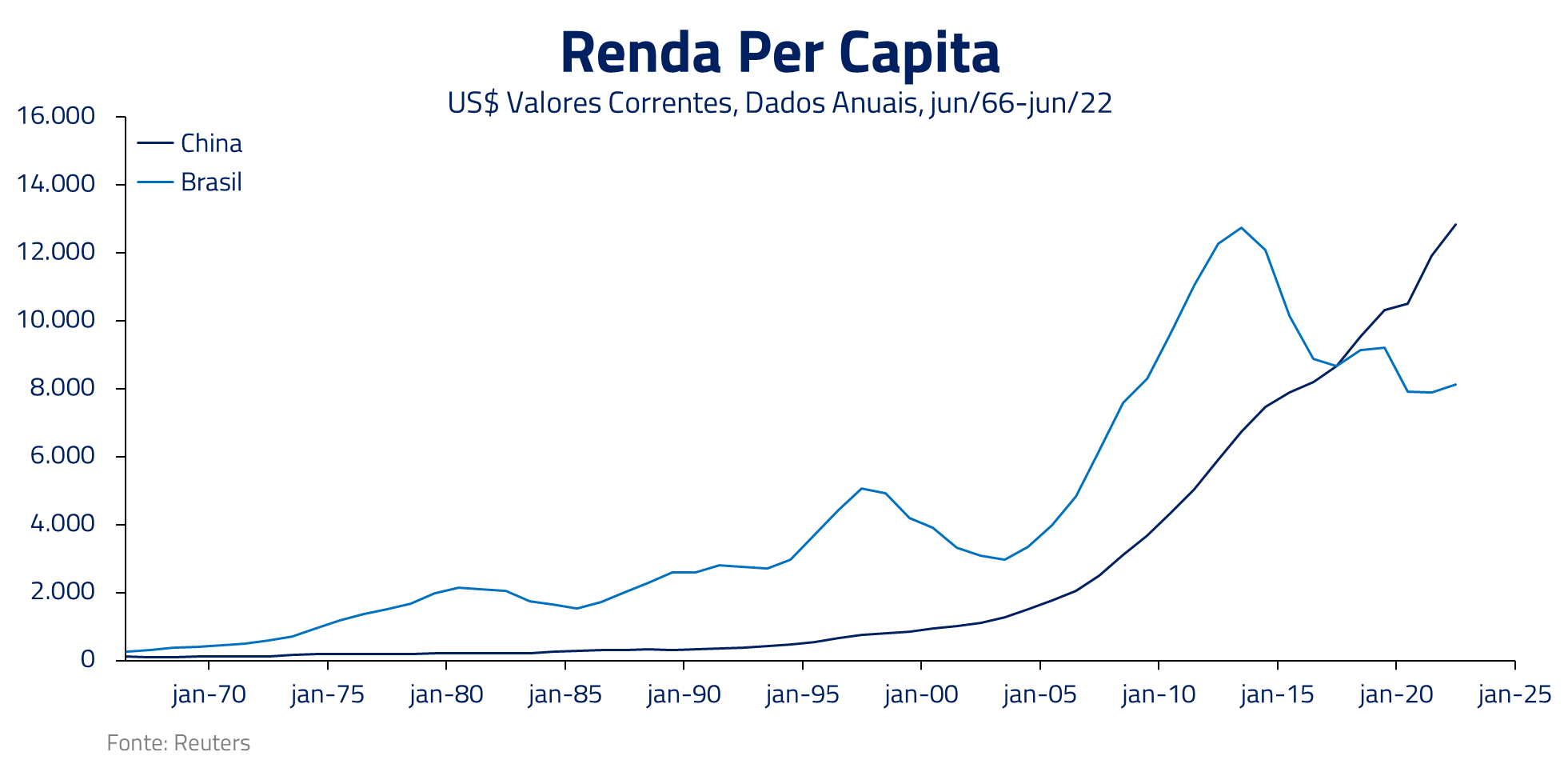

Entretanto, o modelo econômico que trouxe a China até aqui, baseado na utilização da poupança interna para financiar infraestrutura, setor imobiliário e exportações, está dando sinais claros de esgotamento. Até por um bom motivo: ele atingiu seus objetivos, levando a China de um país paupérrimo em 1990, com renda per capita de $320 por habitante, para o patamar atual de $12.500, um país mais rico por habitante que o Brasil.

Xi Jinping conseguirá realizar o processo de transição do modelo chinês, preparando a China para as próximas décadas de crescimento? Ou, como no exemplo do Japão, estamos iniciando um longo processo de baixo crescimento econômico? Será ele “O Último Imperador” do período de crescimento chinês?

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

A decepcionante reabertura chinesa

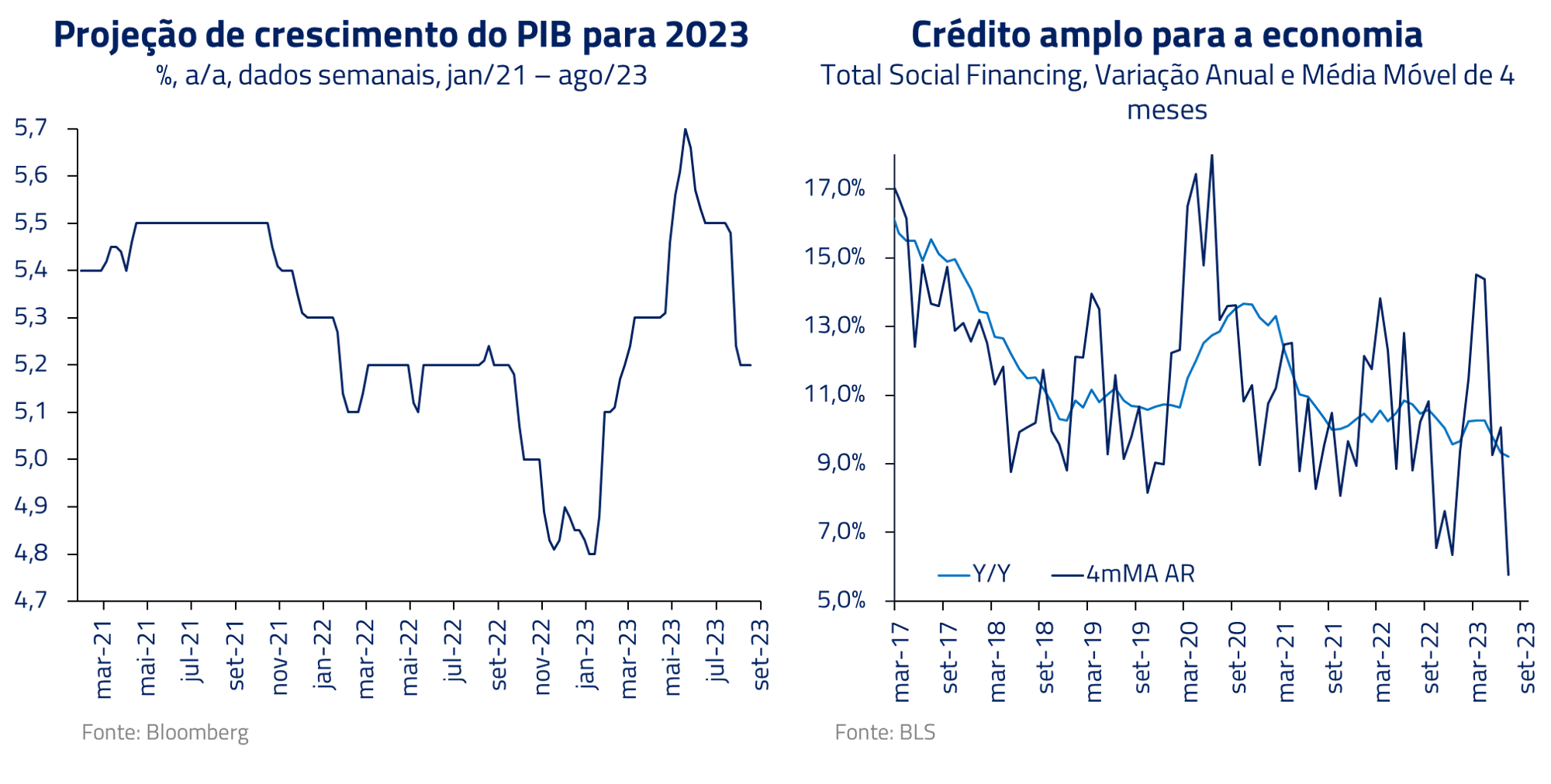

No início desse ano, o mundo viveu grandes expectativas de que a reabertura chinesa pós-Covid traria prosperidade semelhante a períodos passados, quando a China liderou a economia global em recuperações econômicas, como 2009 e 2016. Entretanto, até o momento, esse processo tem se provado decepcionante, com revisões negativas para o crescimento esperado na China.

Em nossa visão, a desaceleração da economia chinesa tem origens mais profundas: o país passa por uma mudança estrutural guiada pelo próprio governo, que percebeu a ineficácia de continuar apostando na mesma receita de crescimento das últimas duas décadas. Esse processo não é trivial, pois além de encontrar novos motores para o PIB, necessita de uma série de esforços significativos para aliviar distorções criadas nos anos anteriores, e que vem minando a eficiência da economia.

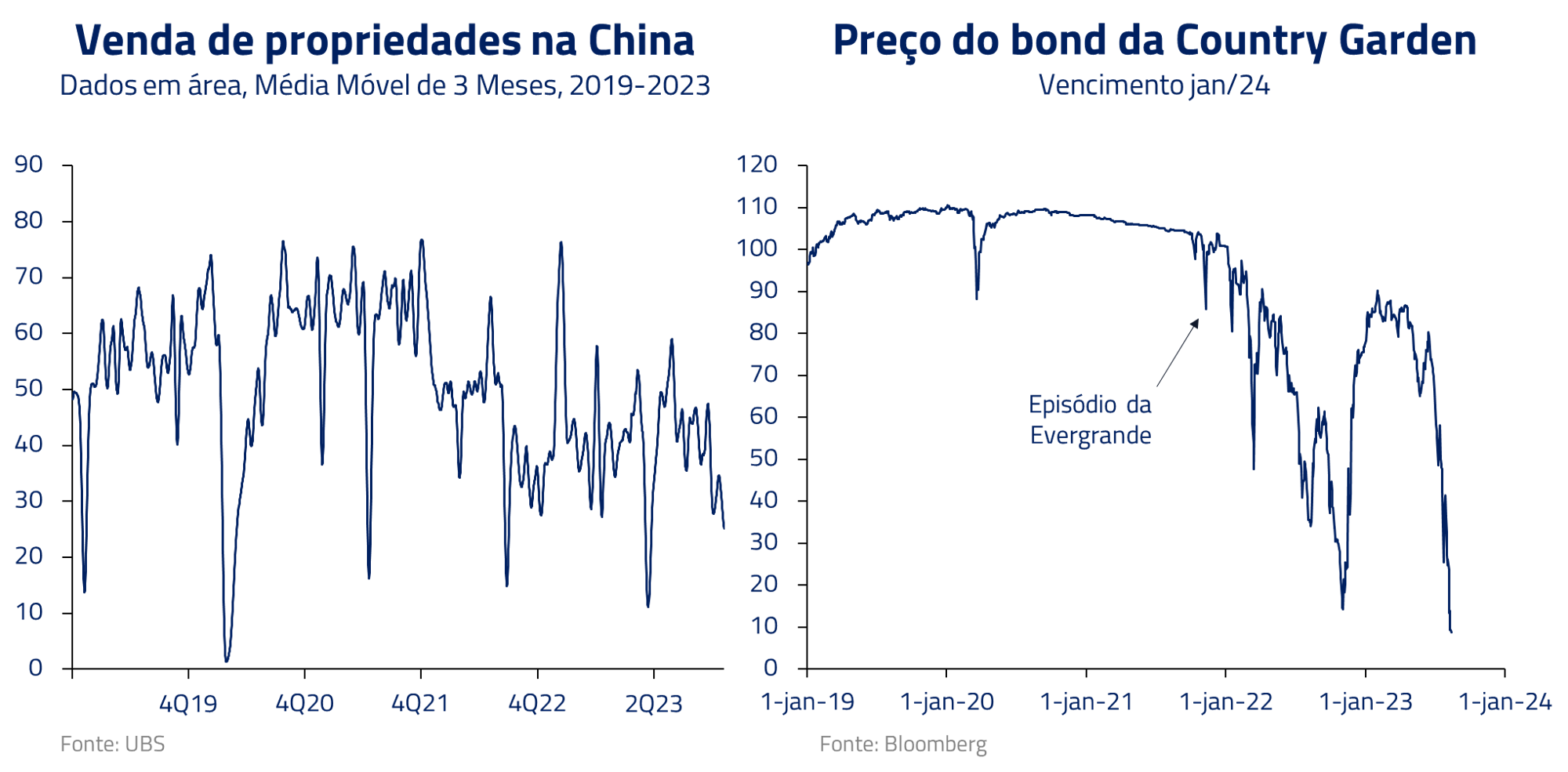

Primeiramente, o processo de desaceleração no mercado imobiliário já dura mais de dois anos, tendo sido iniciado com os problemas financeiros da Evergrande, que até 2021 era a segunda maior empresa do setor. Mesmo após vários trimestres de estímulos à demanda e ao término de projetos em execução, a reversão de confiança no setor não ocorreu, culminando, no momento, com a possível falência da empresa Country Garden, outra gigante do setor.

Há uma brincadeira que diz que “na China as figuras do PIB produzem os oficiais, enquanto os oficiais produzem as figuras do PIB”. Isso se refere ao fato de que a ascensão política nos rankings do partido comunista se dá pela prosperidade que os políticos locais conseguem alcançar em suas economias regionais. Mas, muitas vezes, essa prosperidade é conseguida a partir de muito endividamento insustentável e alguma maquiagem dos números.

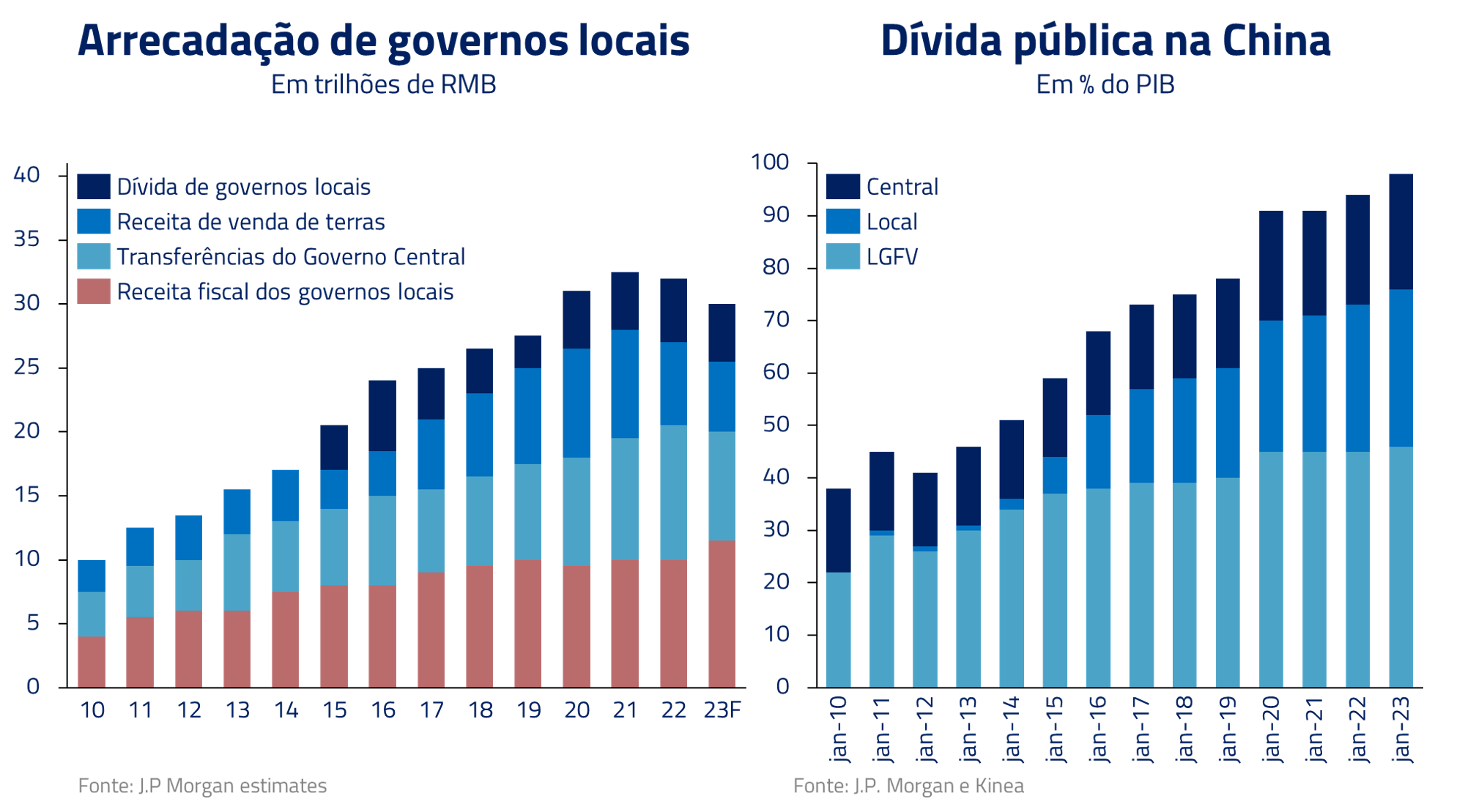

Como o setor imobiliário e de investimentos em infraestrutura andaram de mãos dadas com a busca por prosperidade nas províncias, um importante efeito colateral da queda de vendas no primeiro é o impacto nas finanças das municipalidades chinesas. Acostumadas a complementar seus esforços fiscais com vendas de terrenos e endividamento através de entidades parafiscais (os LGFVs), a desaceleração do setor imobiliário e a perda de dinamismo dos projetos de infraestrutura vêm reduzindo a potência da política fiscal e dificultando a rolagem das dívidas desses veículos.

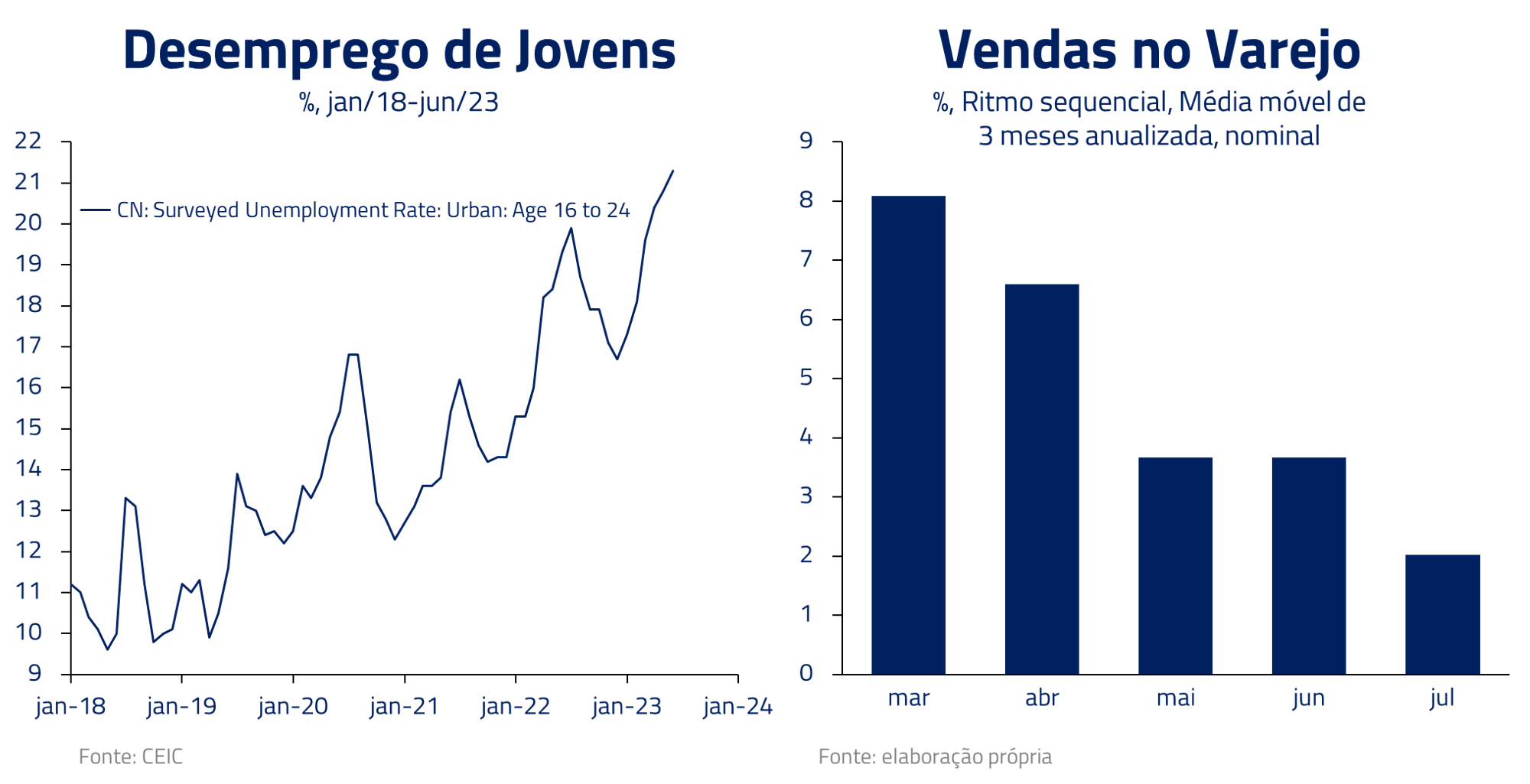

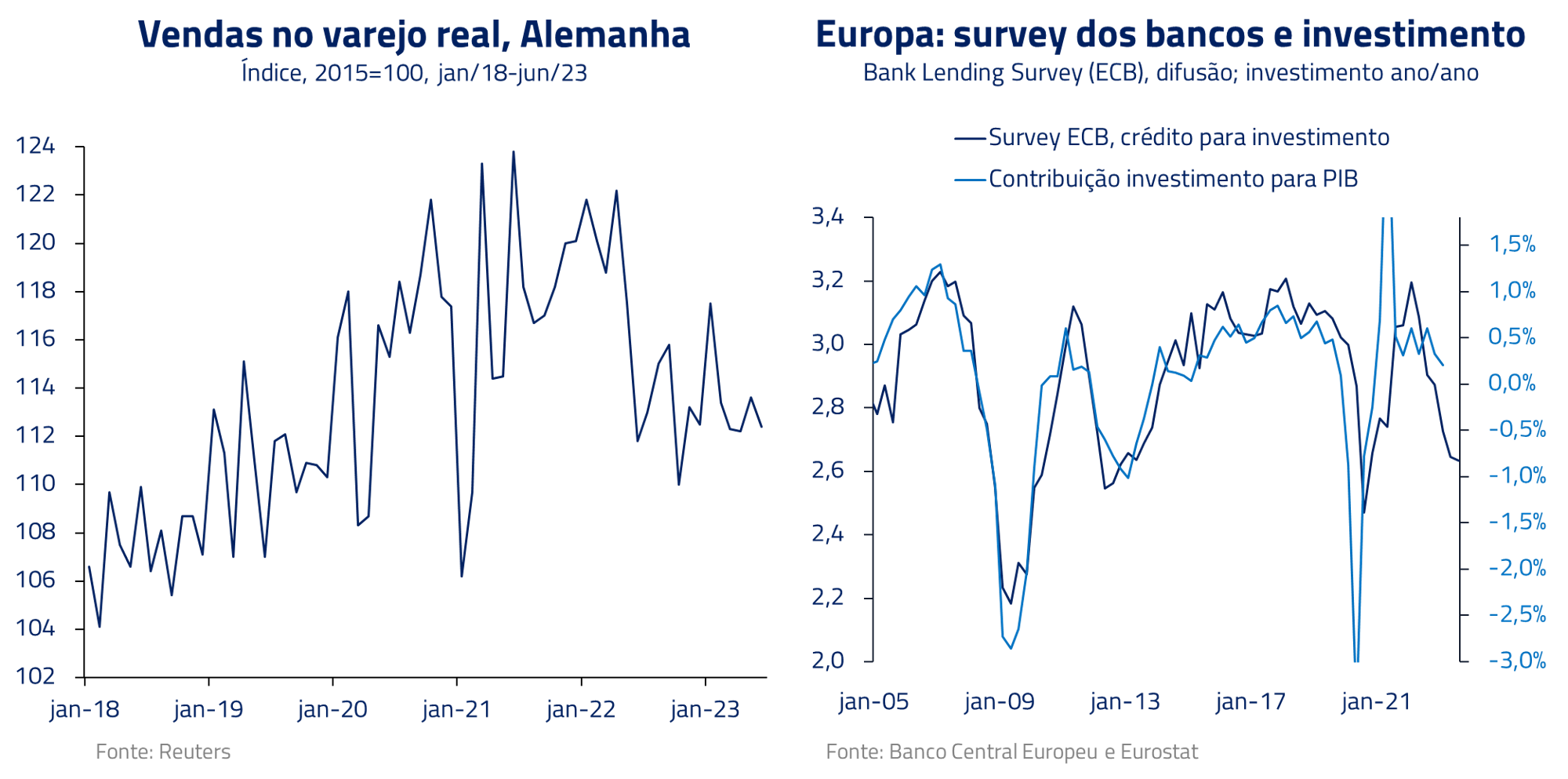

Uma sociedade de renda média usualmente é uma sociedade em que o consumidor tem papel central na geração de PIB, como é o caso das economias ocidentais mais bem-sucedidas. No entanto, esse vetor de desenvolvimento na China atualmente também encontra um entrave importante: com o desemprego de jovens em nível bastante elevado e a confiança das famílias em baixa, áreas de consumo também não conseguem avançar como poderiam, com queda nos volumes de empréstimos e desaceleração de vendas no varejo mesmo após a reabertura.

Tal é a gravidade do problema do desemprego, que o órgão oficial de estatísticas optou por não mais divulgar os dados, alegando revisões necessárias. O fato é que esse desafio gera um incômodo que se soma aos outros entraves já mencionados.

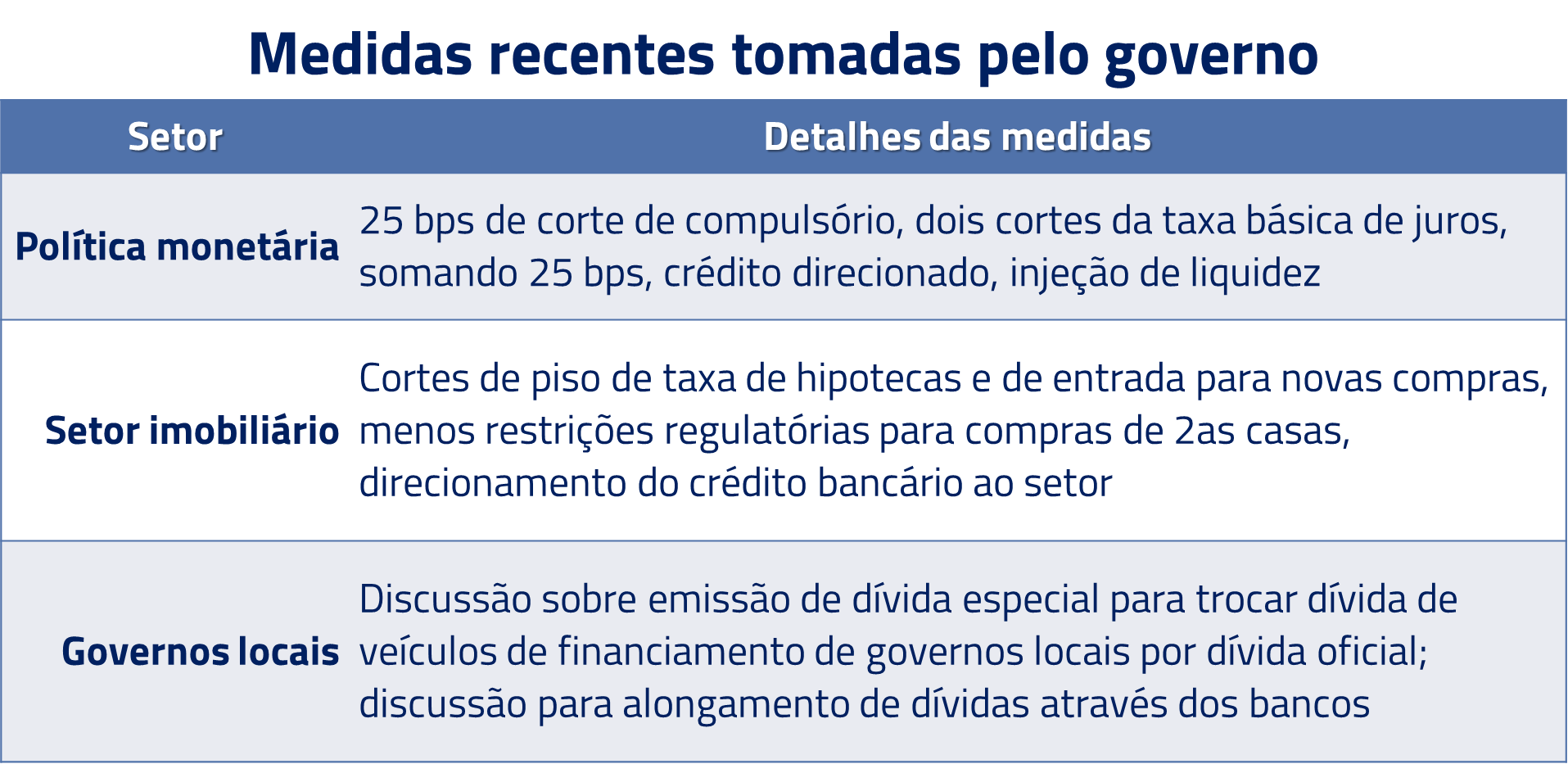

A combinação desses fatores não nos parece de fácil e rápida resolução. A China parece ter que resolver problemas sérios nos balanços de suas construtoras, bancos e municipalidades antes que possa estimular sua economia de forma efetiva em novos vetores. De fato, a agenda até o momento parece estar focada na resolução dessas questões.

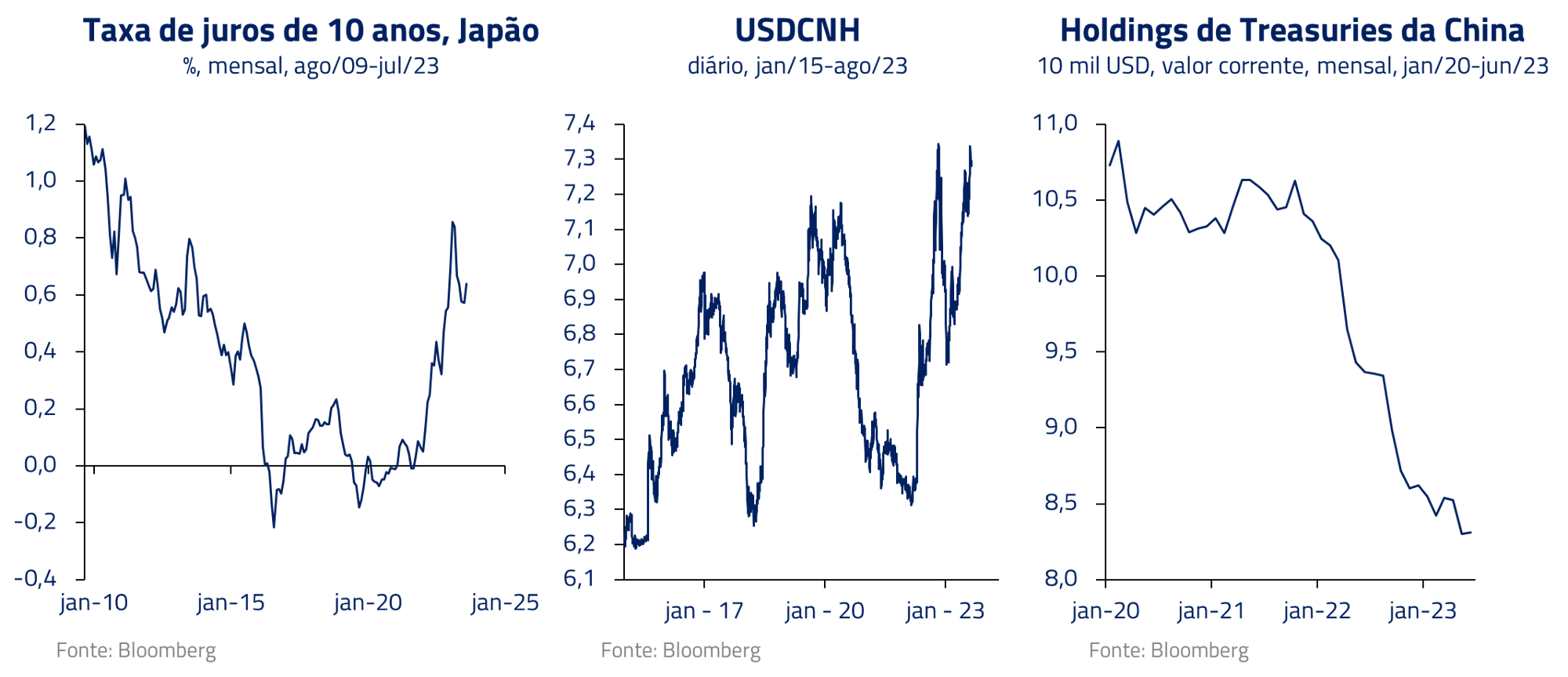

Com os esforços do partido nessa direção, nos parece que a aceleração da economia pode se mostrar elusiva, e requer mais cortes de juros por parte do PBOC, trazendo consigo uma moeda mais fraca.

Como consequência de nossas análises, decidimos sair de nossas posições compradas na bolsa da China, permanecemos vendidos no minério de ferro, através de empresas listadas de mineração, e também reiniciamos posições vendidas no Renminbi.

O que está acontecendo com as taxas longas de juros no mundo?

Em nossa última carta, O Dilema de Oppenheimer, falamos da rápida convergência inflacionária que tem ocorrido nos últimos meses, como fruto da queda dos preços de energia, commodities e bens ao redor do planeta.

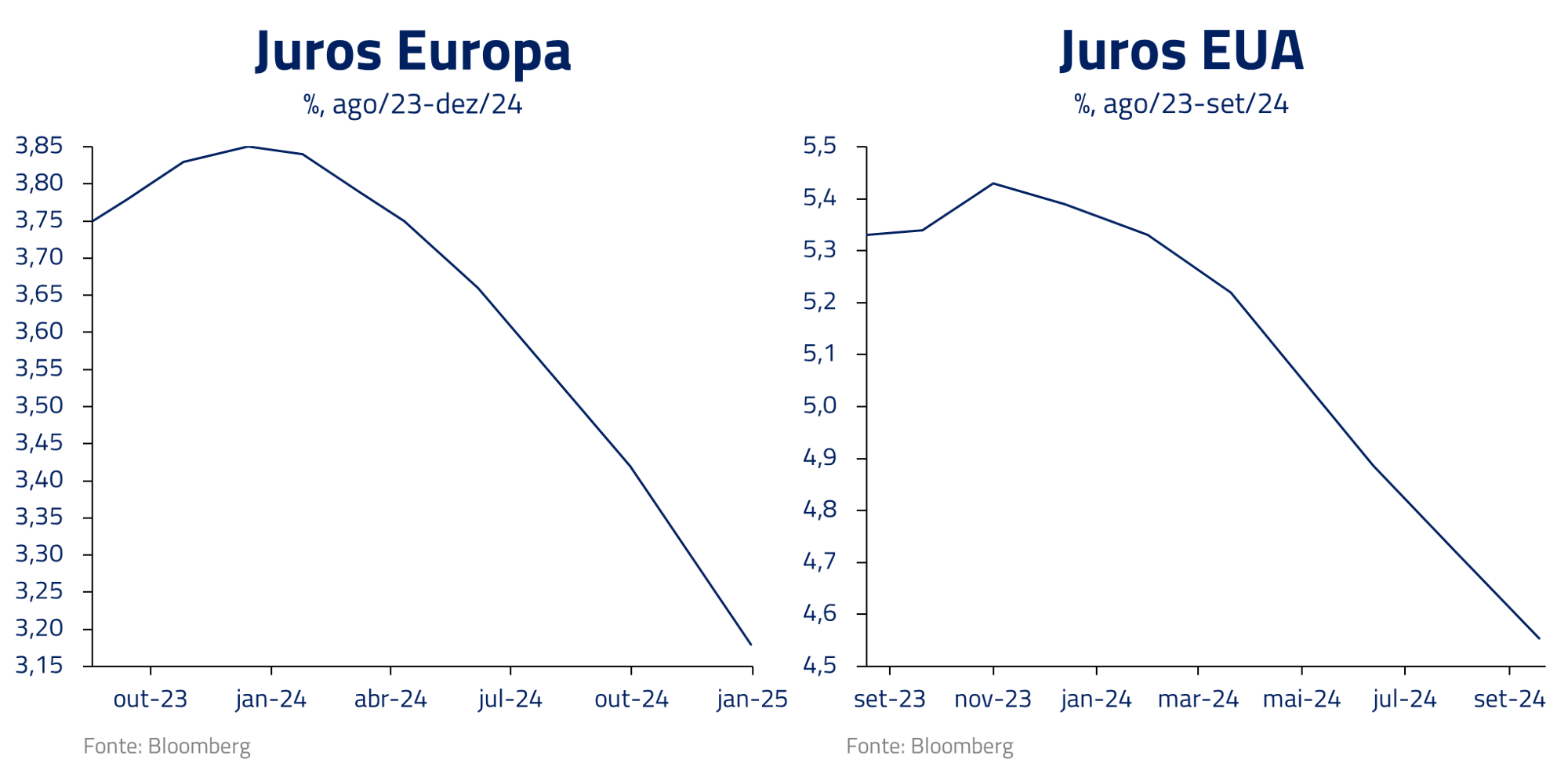

Uma das consequências dessa convergência tem sido uma menor volatilidade das taxas de curto prazo, uma vez que o mercado começa a precificar a proximidade do fim do ciclo de alta de juros no mundo.

Entretanto, mais recentemente, a volatilidade dos juros curtos parece ter sido transferida para a parte mais longa da curva. Em meses recentes, os juros mais longos dos Estados Unidos têm apresentado forte elevação. O que está causando esse fenômeno?

Como no caso da desaceleração da China, nos parece que o fenômeno não é regido por uma única causa, mas por uma conjunção de fatores.

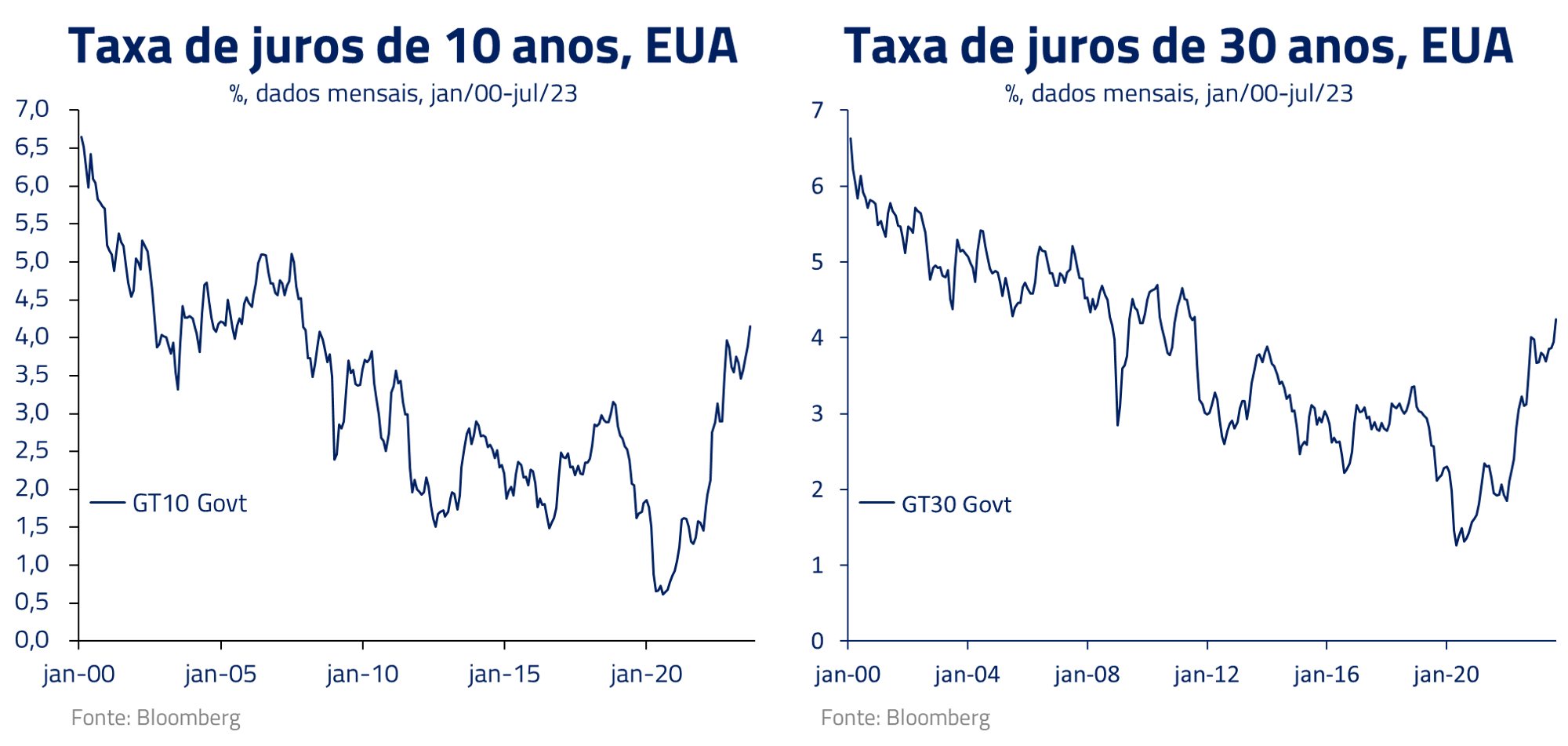

Em primeiro lugar, o próprio cenário americano implica mais emissões líquidas para o mercado absorver, o que tende a pressionar os juros ao longo da curva. A sequência de déficits primários elevados e do maior custo de rolagem da dívida tem gerado surpresas altistas nas emissões do tesouro. Além disso, o Fed segue firme e forte no seu aperto quantitativo, deixando com o mercado privado cada vez mais a “responsabilidade” pela absorção dessa oferta de títulos do governo.

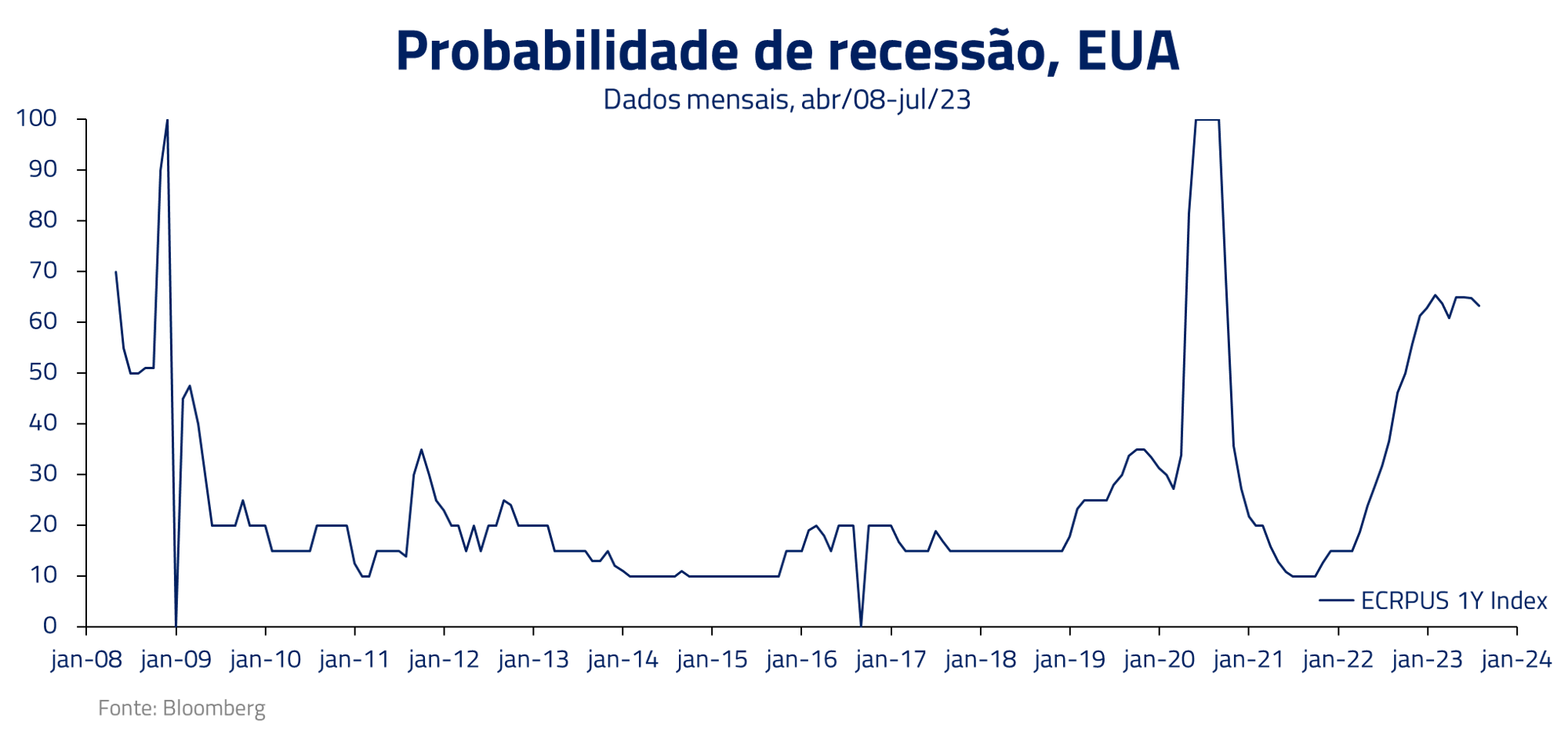

O posicionamento dos investidores também explica parte do fenômeno, uma vez que estavam comprados em títulos de renda fixa na expectativa que uma possível recessão nos Estados Unidos reduzisse as taxas de juros longos, causando apreciação desses títulos. Em meses recentes, as expectativas de recessão estão retrocedendo como consequência de uma economia mais resiliente que o esperado, fazendo com que essas posições sejam revertidas.

Além disso, o Japão, importante mercado para determinação de preços na renda fixa global, alterou seu processo de controle de juros, permitindo maior flexibilidade de seus juros longos e, consequentemente, influenciando preços a nível global. A China pode ainda ser outro fator, à medida que o governo vende títulos de dívida norte-americanos para defender a desvalorização de sua moeda.

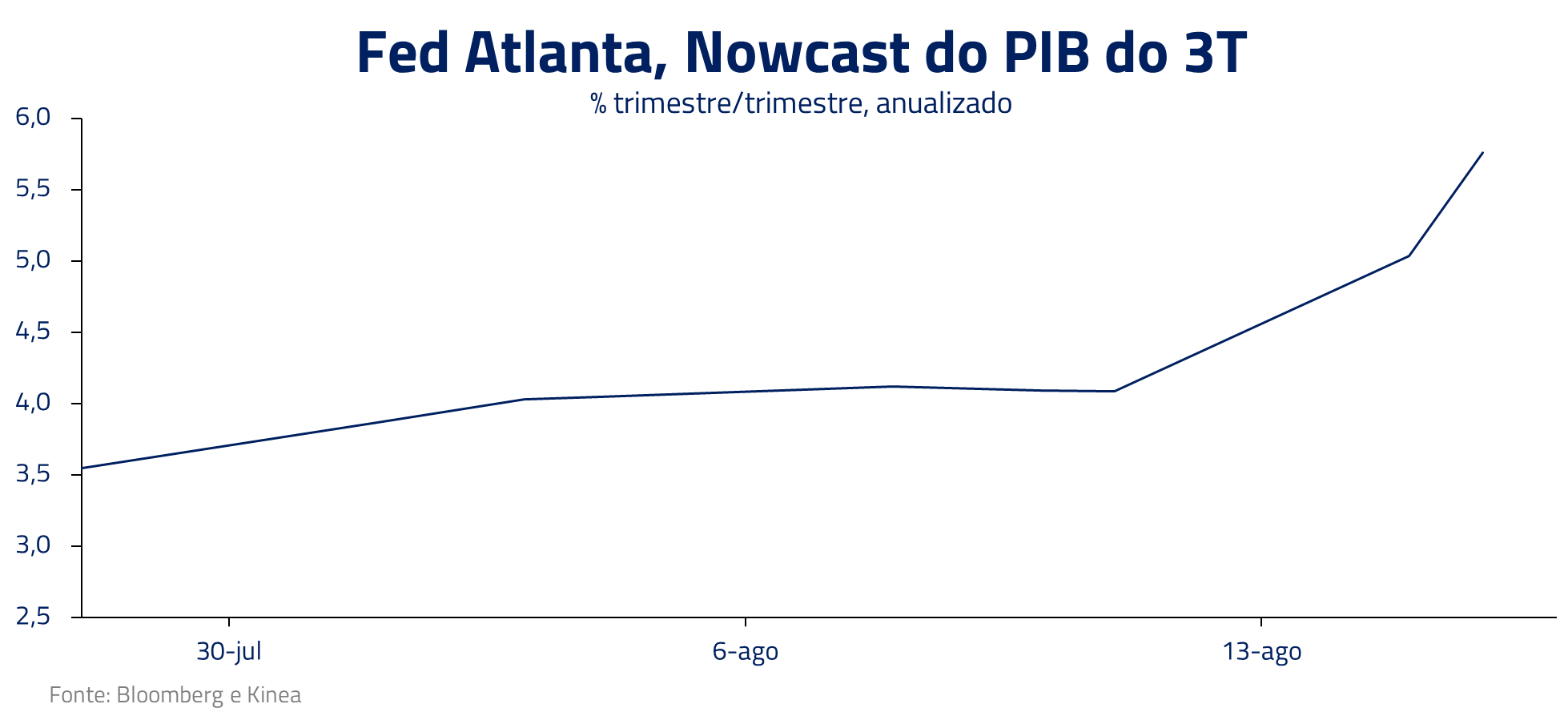

Nossa visão é que esse processo nos parece mais uma consequência de fatores técnicos que fundamentais. É natural que as economias desenvolvidas passem por trimestres de crescimento mais fracos à frente, em função de toda a alta de juros entregue nos últimos trimestres – e novamente reforçada pela alta recente da parte longa das curvas.

Além disso, a inflação ao redor do mundo deve seguir em trajetória convergente, apesar de alguns solavancos nesse processo serem possíveis. Nesse sentido, preferimos trabalhar em busca de oportunidades de aplicarmos as taxas longas nos principais países desenvolvidos. A principal aposta aplicada que temos hoje é no continente europeu, onde a recuperação pós-pandemia nunca foi convincente e a alta sensibilidade da economia ao crédito bancário tende a manter difícil uma reversão econômica em ambiente de juros altos.

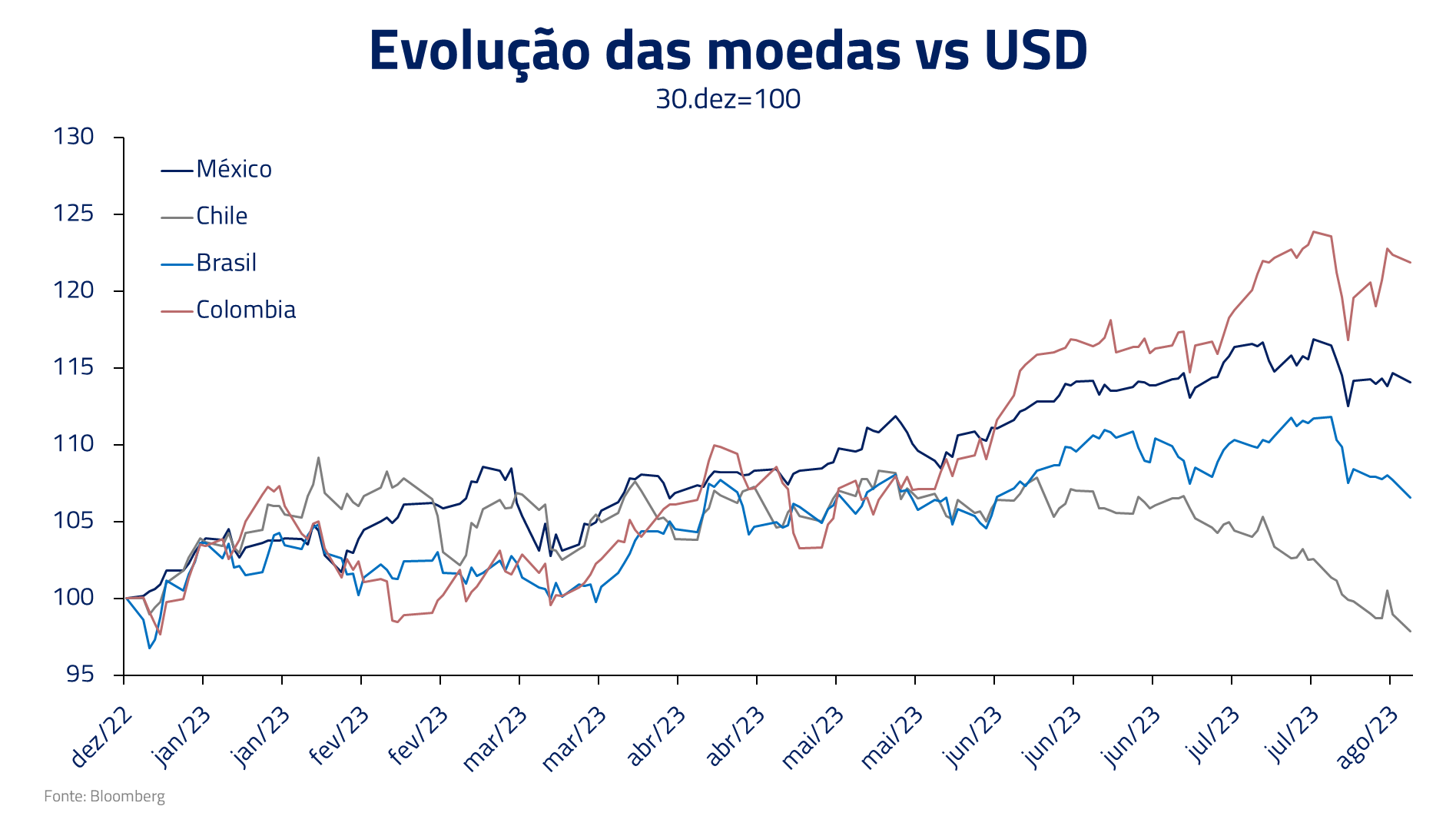

Esse framework não se aplica, no entanto, aos Estados Unidos, onde a economia tem se provado, trimestre após trimestre, extremamente resiliente. Com China fraca e Europa de lado, nos encontramos mais uma vez diante do famoso excepcionalismo americano, o que justifica nossas posições compradas em dólar contra uma cesta de moedas.

Juros, Inflação e o fiscal no Brasil

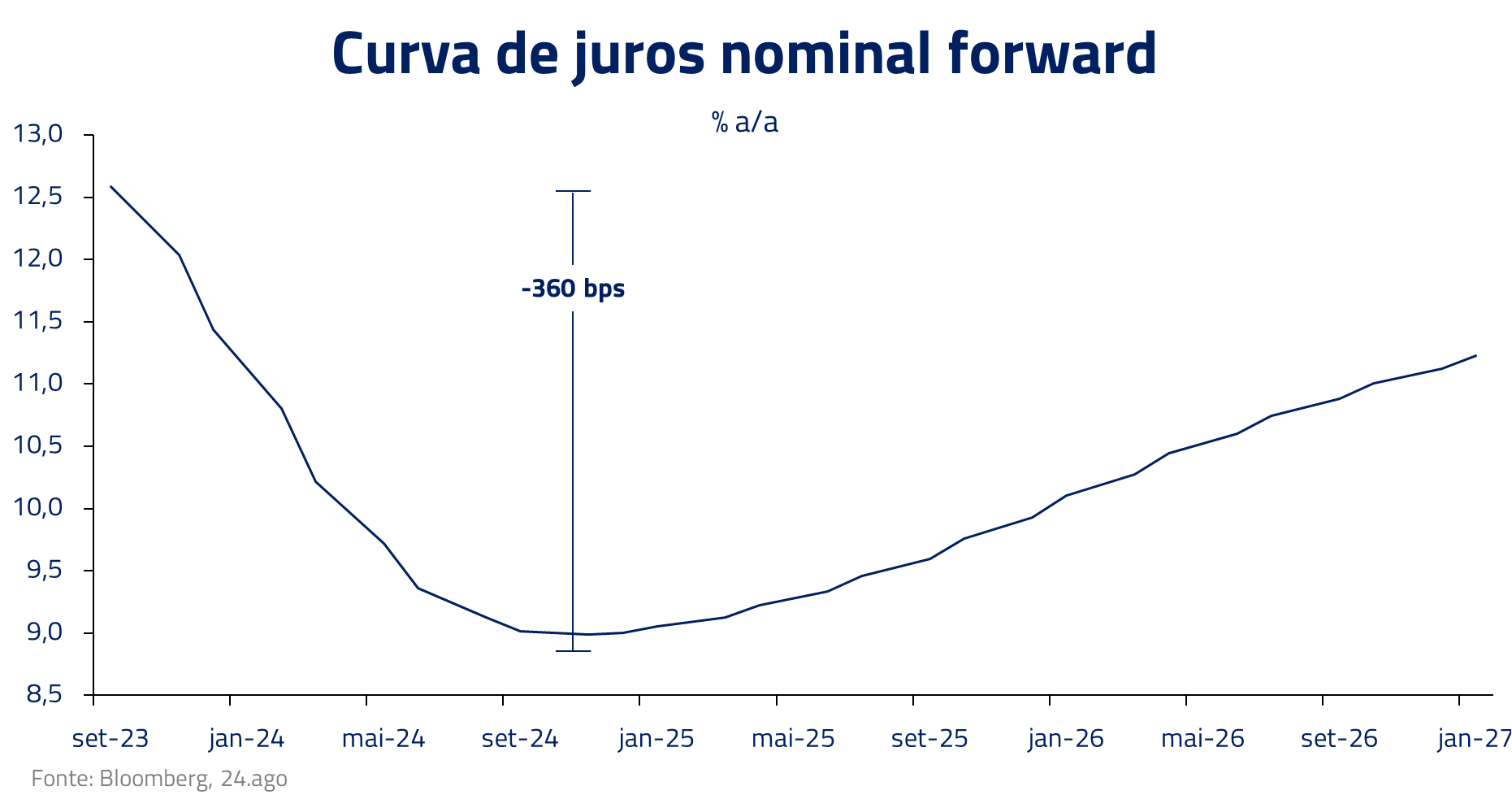

O início do ciclo de juros no Brasil traz consigo a inevitável pergunta sobre a velocidade e nível dos cortes futuros. Com a curva de juros já precificando uma taxa pouco acima de 9% para meados de 2024, estariam os juros futuros justos?

Como John Maynard Keynes mencionava, “do cálice à boca pode-se derramar a sopa”. Ou seja, muitas coisas podem acontecer entre a intenção e a realização desses cortes. A execução de tais cortes dependerá de vários fatores, alguns fora do controle da autoridade monetária, para que haja um “pouso suave” da taxa de juros no Brasil.

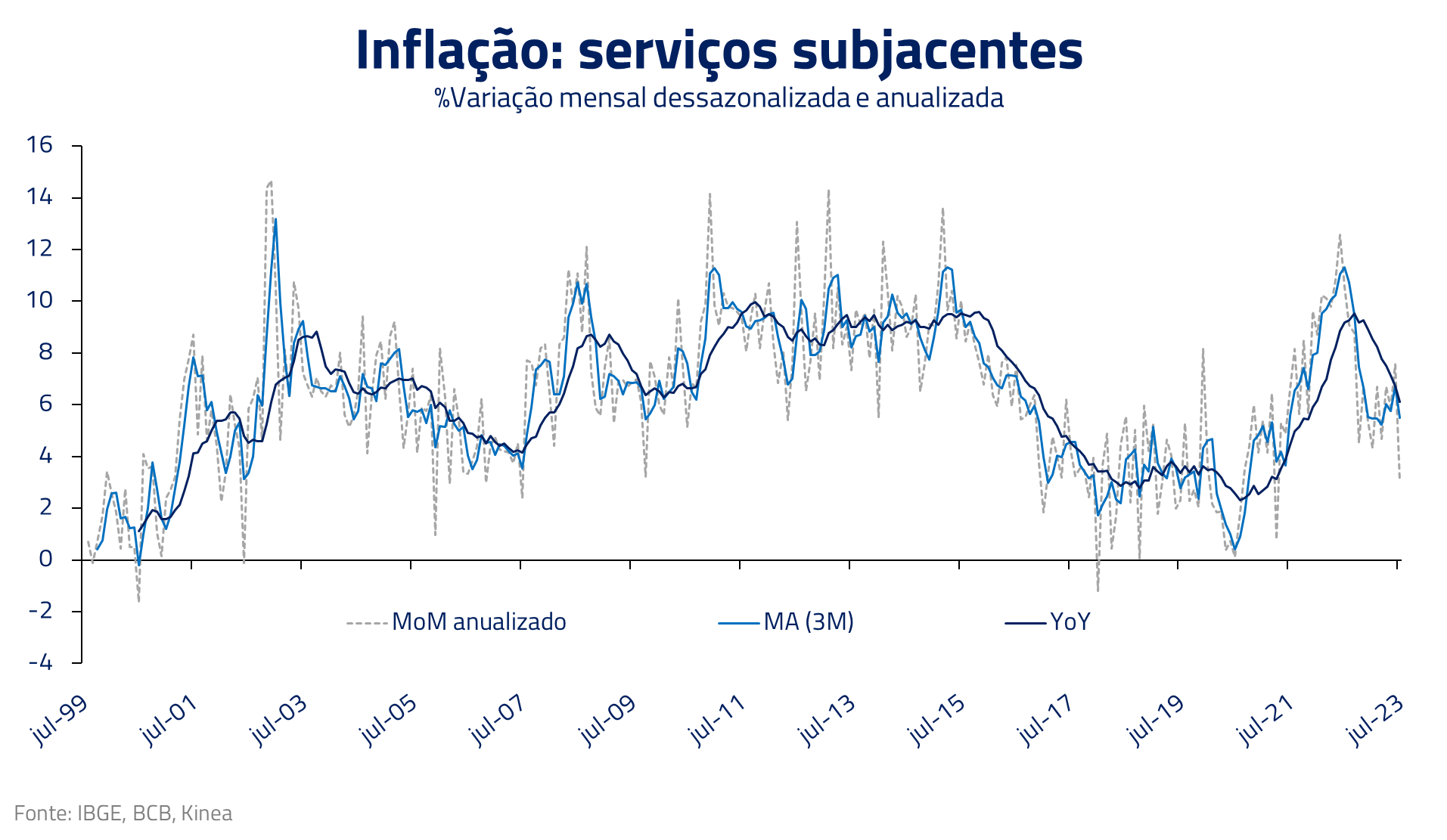

Na ótica inflacionária, a situação está mais benigna do que se imaginava há alguns meses. Com commodities em reais em queda e um ciclo favorável de boi, temos visto a inflação de alimentação e bens caindo de forma relevante.

A grande surpresa, contudo, veio da inflação de serviços – que tem se mostrado mais bem comportada do que os modelos macro que utilizam taxa de desemprego e inércia sugeririam.

Olhando do ponto de vista doméstico, tal cenário poderia ser razão para acelerar o ritmo de corte. Mas o ambiente internacional, na nossa visão, pode limitar uma convergência mais rápida nos juros. A seguir, explicamos o porquê.

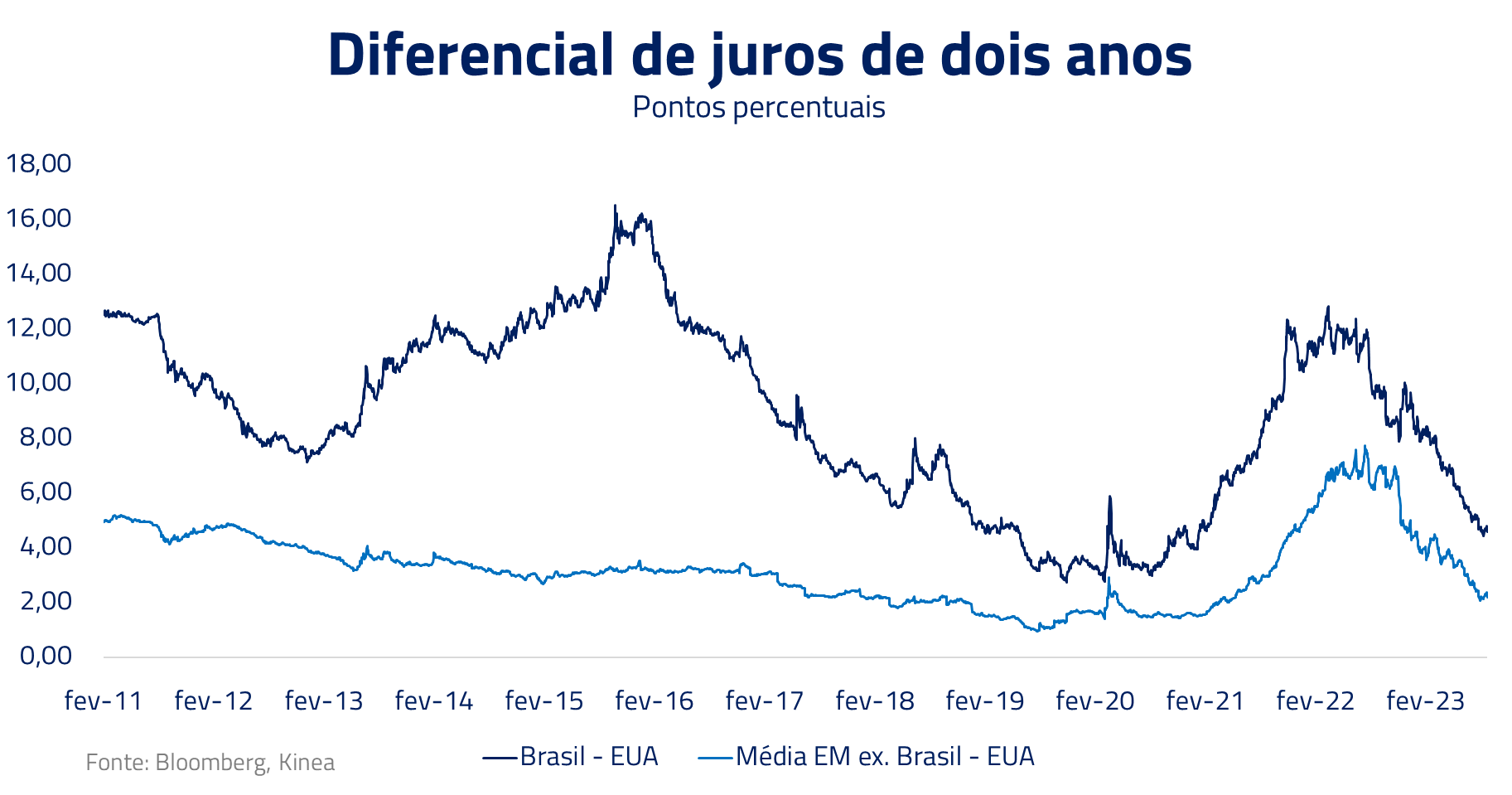

No fundo, convergência mais ou menos rápida dos juros para o neutro dependerá de como o câmbio se comportará. E uma variável importante para o câmbio é o diferencial de juros vs. os EUA.

Com a principal economia global resiliente, apostamos que o FED irá manter a taxa de juros elevada por mais tempo. E não é qualquer nível de taxa de juros: estamos falando do maior patamar de juros nos EUA dos últimos 20 anos.

Nesse ambiente, países emergentes, em especial os mais arriscados do ponto de vista fiscal, como o Brasil, estão mais sujeitos a choques. Principalmente se houver pouco prêmio para ficar no país (ou seja, se o diferencial de juros vs. EUA, ou vs. os pares for muito baixo – como aconteceu por aqui em 2020).

Já vemos, inclusive, sinais de alerta em países pares como o Chile, que surpreendeu o mercado com um corte de 100 bps e, apesar de fundamentos fiscais muito mais sólidos do que no Brasil, sua moeda apanhou mais que os pares. Isso levou inclusive a uma mudança de postura do Banco Central, que passou a dar declarações tentando modular o tamanho do ciclo de corte para acalmar o peso chileno.

A questão é que, apesar do ambiente inflacionário estar mais benigno que o esperado no Brasil, o processo de desinflação ainda não está completo. As projeções para o ano que vem apontam para uma inflação de 4% (acima da meta de 3%). Um choque cambial muito agressivo poderia colocar em risco o processo de convergência inflacionária.

Em resumo, a trajetória já precificada de cortes de juros é dependente de diversos fatores que necessitam de alinhamento. Nos níveis atuais, não temos posições estruturais em juros brasileiros e nem alocações em Real. Seguimos com posições moderadas compradas nas ações domésticas brasileiras em setores como construção civil, infraestrutura, shoppings e elétricas.

***

E como termina a história de Pu Yi, o Último Imperador da China. Infelizmente a história não reservou um final feliz para o último monarca chinês: destronado pela república, Pu Yi se aliou com os invasores japoneses na Segunda Guerra em busca de retomar o poder perdido.

Acabou aprisionado pelos comunistas de Mao Tsé-Tung e doutrinado na cultura comunista. Quando libertado, tornou-se um cidadão comum e terminou seus dias como um simples jardineiro.

A história de Pu Yi soa como um alarme para a atual liderança chinesa: a inabilidade de realizar a visão do povo chinês, em retomar o protagonismo da China no cenário global, pode custar caro ao partido comunista.

Xi Jinping tem um difícil ato para balancear: conduzir o país, com segurança, nesse difícil período de transição de modelo econômico e, ao mesmo tempo, criar as bases que permitirão a China competir com os Estados Unidos no futuro.

***

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.