Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Nossas reflexões sobre 2024 e a crise de confiança no Brasil

Em Busca do Tempo Perdido, de Marcel Proust, é uma das obras mais emblemáticas da literatura mundial. Narrada em primeira pessoa, a história acompanha a vida de um jovem escritor em busca de compreensão sobre si mesmo e o mundo ao seu redor, enquanto revisita memórias do passado.

A obra é uma profunda reflexão sobre as complexidades das relações humanas e a passagem inexorável do tempo. Com sua escrita densa e introspectiva, Proust transforma o cotidiano em um território rico de significados, oferecendo uma jornada literária única e atemporal.

Por que usamos essa famosa obra da literatura mundial como pano de fundo da nossa carta de encerramento para 2024?

Como no ano anterior, estamos usando a última carta do ano como uma oportunidade para refletirmos sobre nosso processo de gestão, analisando como ele evoluiu e reagiu aos principais acontecimentos do ano. Como Marcel Proust, nos permitimos nessa época do ano uma reflexão introspectiva que aqui dividimos com nossos clientes e parceiros.

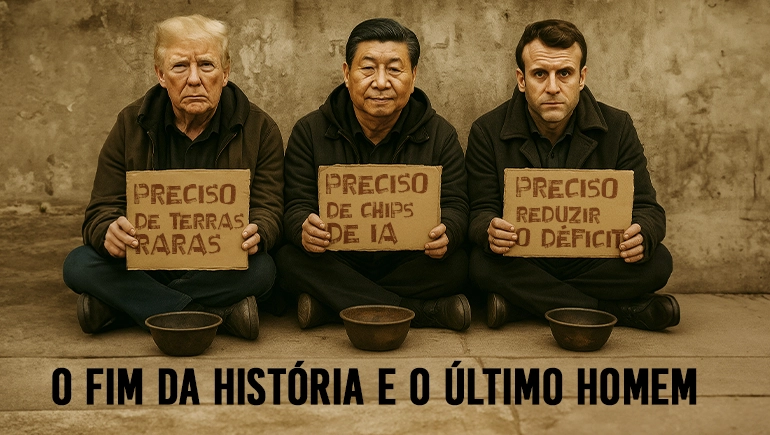

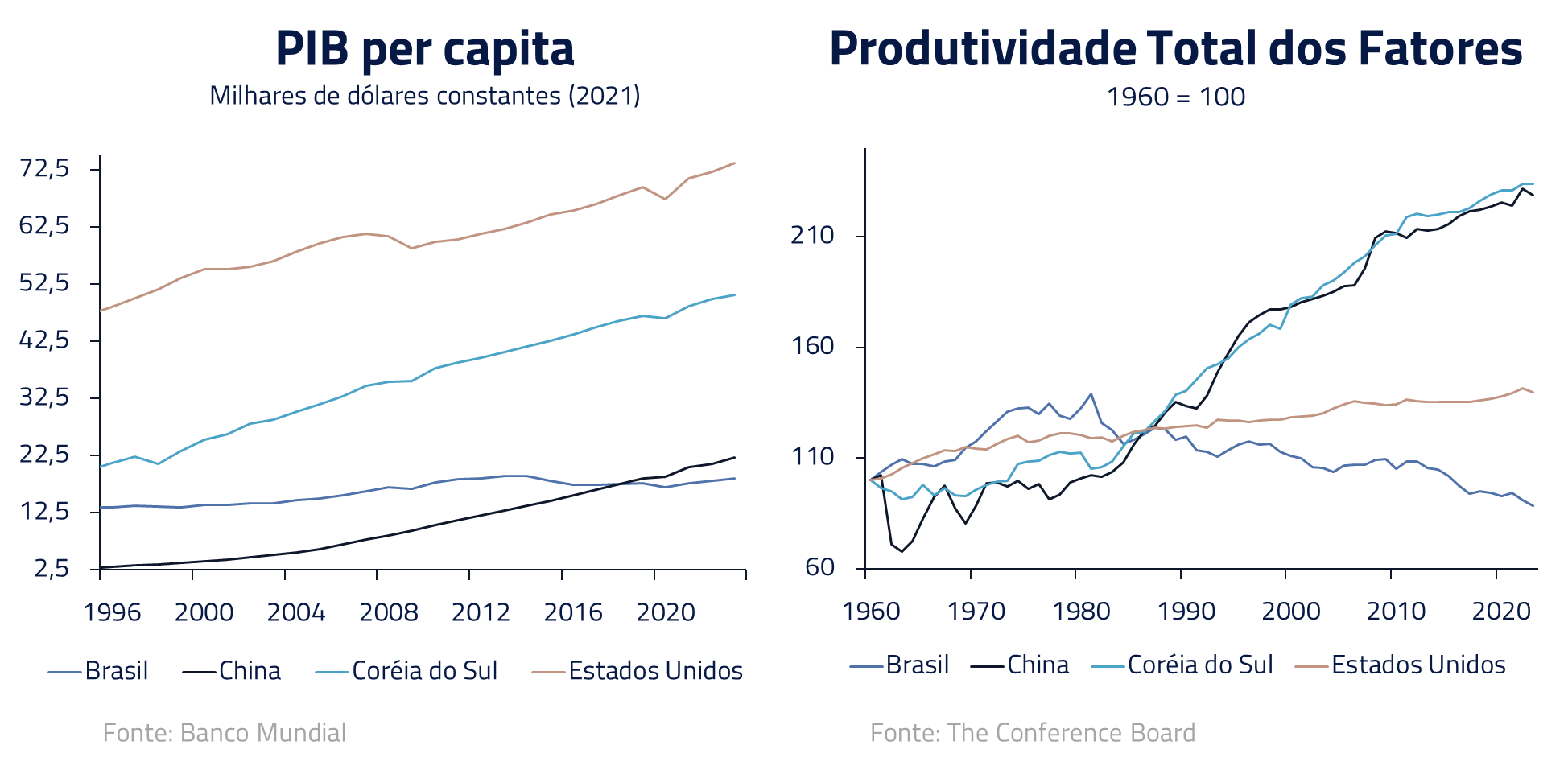

O título também é sugestivo da atual crise de confiança que, novamente, vivemos no Brasil: um país onde temos a impressão de que vivemos constantemente em busca do tempo perdido ao longo das últimas décadas, com um crescimento subpar em produtividade e renda per capita, e crises de confiança que tendem a nos afastar mais do sonho de nos tornarmos uma economia competitiva.

Lembramos a nossos leitores que nossas perspectivas para 2025 estão em nosso Kinea Insights “As Quatro Estações”, o qual, juntamente com essa carta, formam um conjunto de nossos pensamentos e reflexões na entrada de um novo ano.

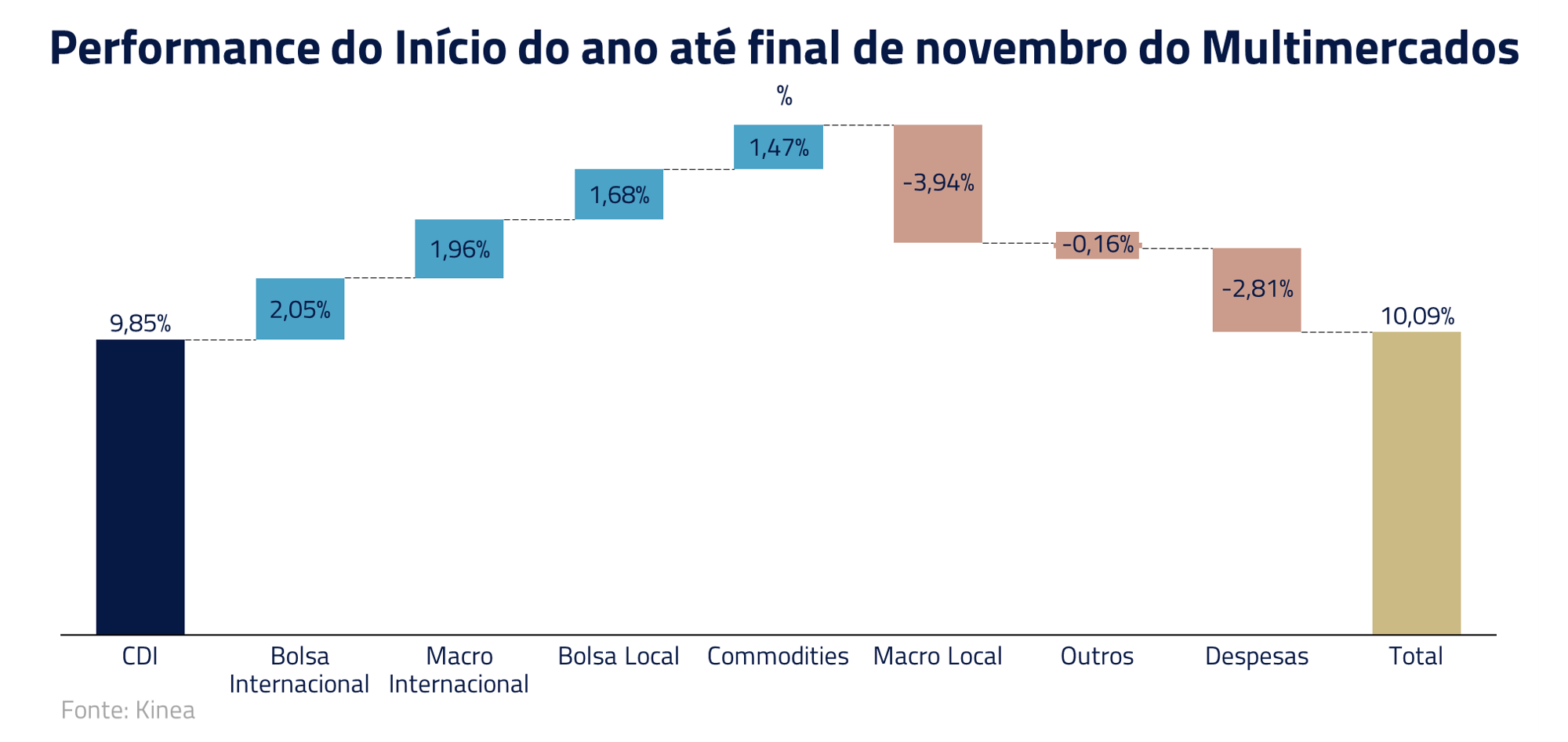

Um ano em que nossos processos micro e o global ajudaram a performance do fundo

Em nossas comunicações com o mercado, constantemente enfatizamos duas características de nosso processo que consideramos diferenciais: (I) o balanço entre o macro e o micro em nossos fundos e (II) um processo globalizado, com substanciais investimentos em contratação e treinamento de equipe ao longo dos últimos anos.

Por razões históricas, a indústria de multimercados brasileira (hedge funds) se tornou muito dependente de estratégias macro, diferentemente, por exemplo, da indústria norte-americana, que apresenta enorme participação de estratégias micro e de renda variável.

Sempre acreditamos em um balanço entre estratégias macro e micro como uma fonte de retornos mais estáveis ao longo dos anos. Ao mesmo tempo, percebemos anos atrás que deveríamos estender nossas fronteiras para além do Brasil, com substanciais investimentos em nossas capacidades globais.

Esse ano, tanto as estratégias micro quanto a exposição internacional foram fundamentais na resiliência do nosso fundo em um período difícil para os ativos locais. Em virtude de termos escrito nossa carta antes do fechamento do ano, apresentamos no decorrer dela nossa performance de janeiro a novembro que consideremos representativa dos acontecimentos em 2024.

Um ano de importantes tendências temáticas em nossas estratégias micro

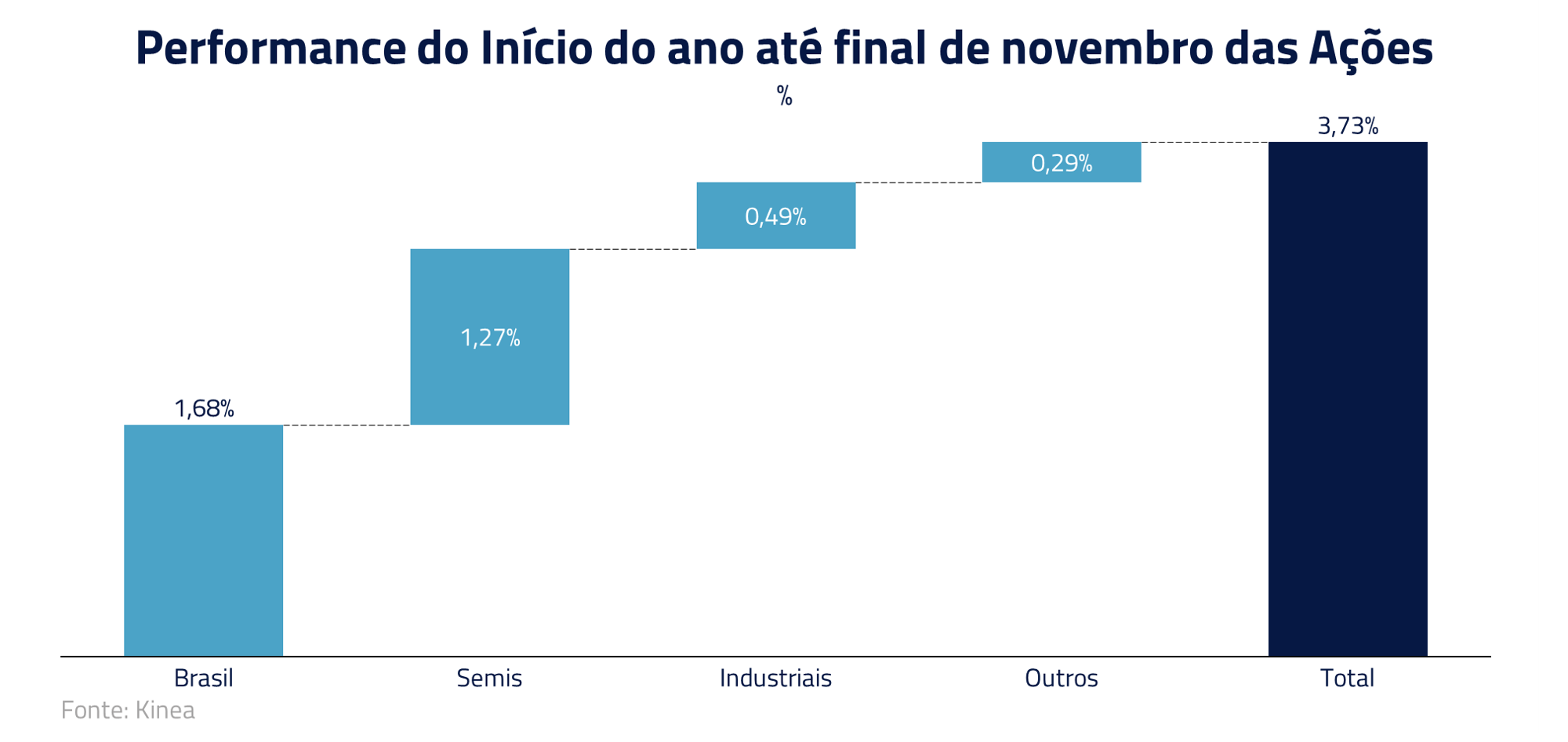

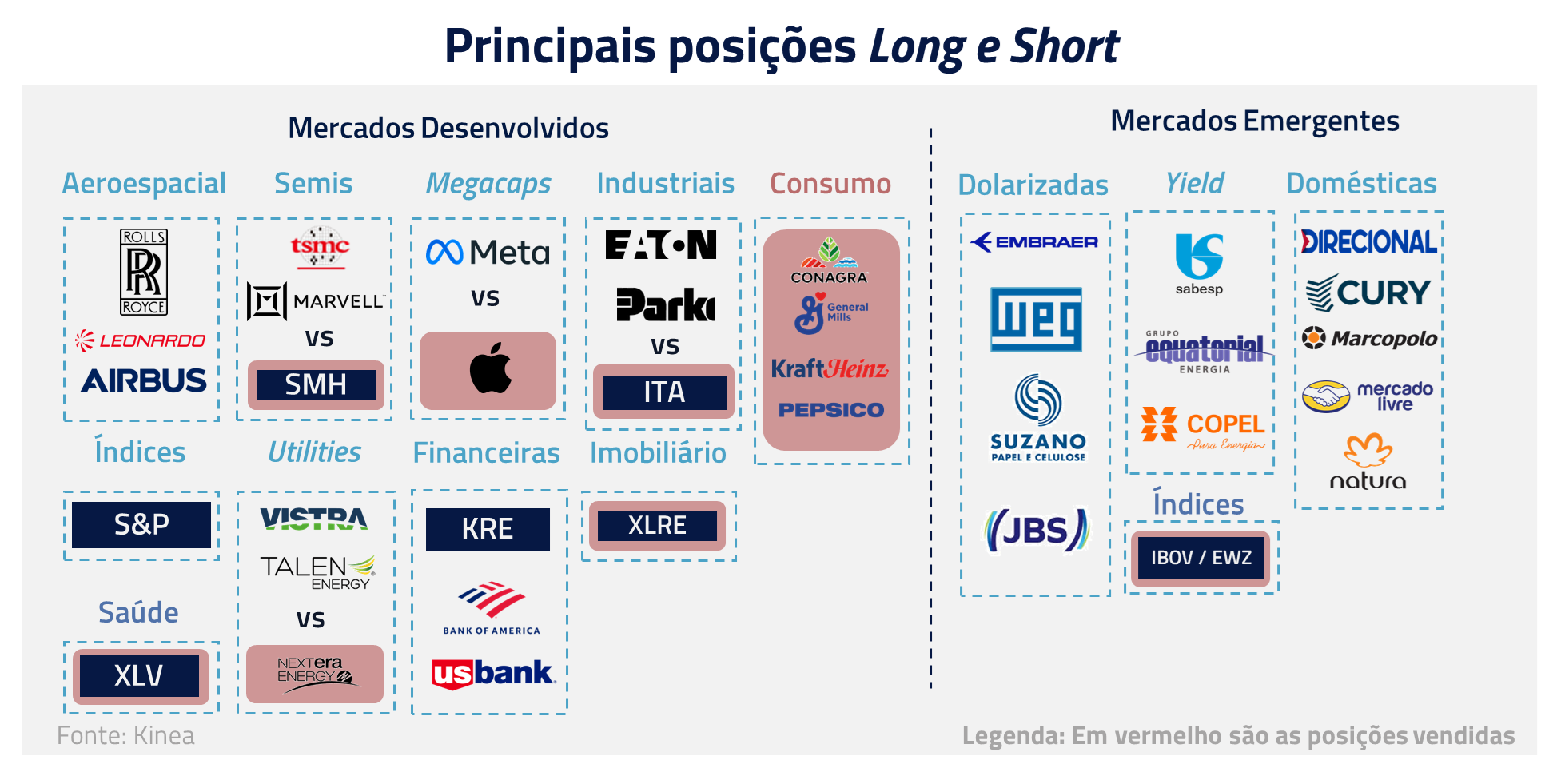

Dos retornos positivos no ano, destacamos estratégias micro em ações. Particularmente, no tema de inteligência artificial, principalmente em empresas de semicondutores. Outros temas importantes foram o setor industrial, com reshoring e aerospace, eletrificação nos Estados Unidos, e nossas estratégias long-short na bolsa brasileira.

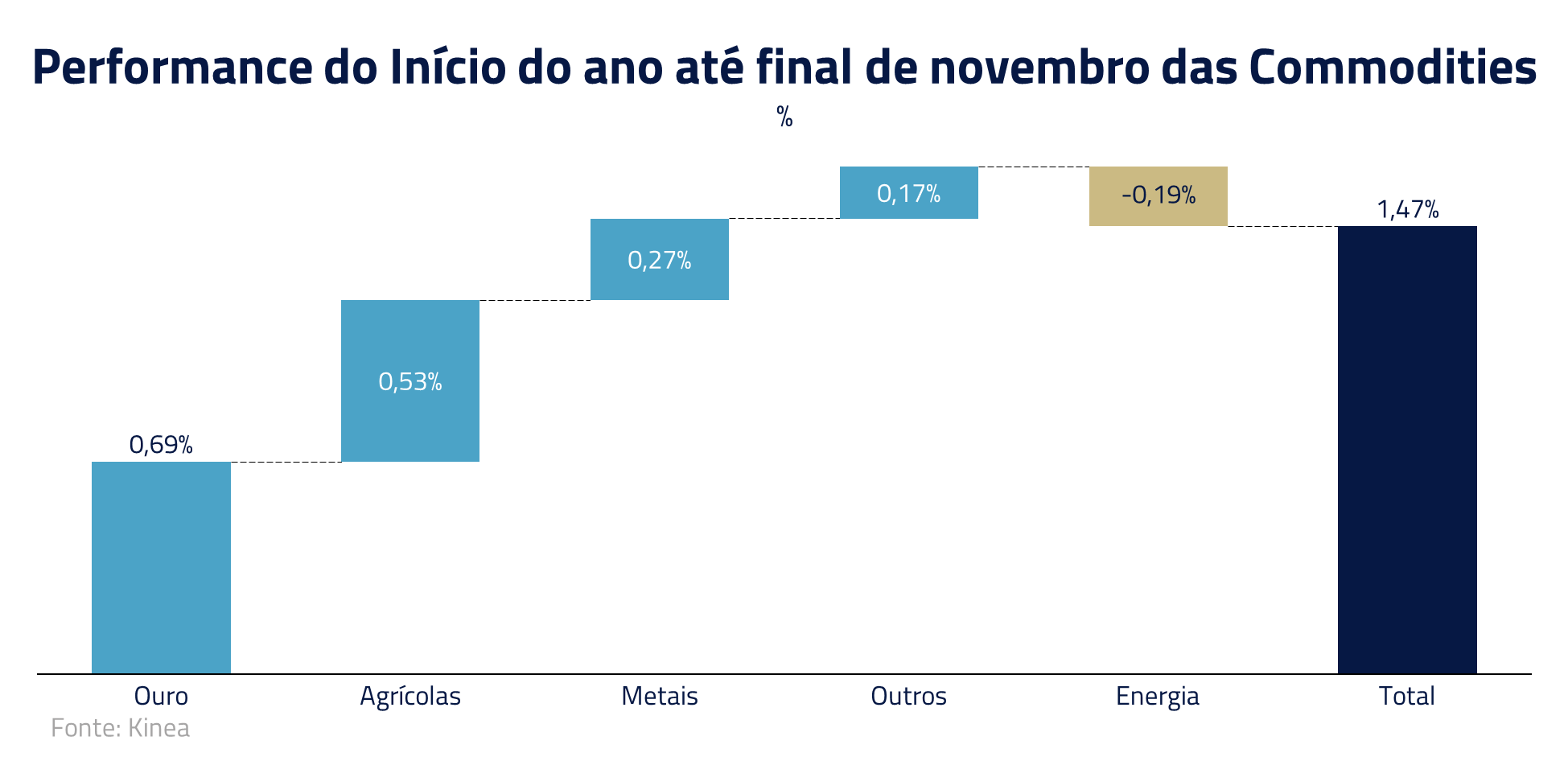

Em commodities, duas tendências micro foram fundamentais: em primeiro lugar, nosso entendimento que o ouro deveria se valorizar vis-à-vis a demanda de diversos bancos centrais, por diversificação de reservas, e uma crescente demanda asiática, particularmente na China.

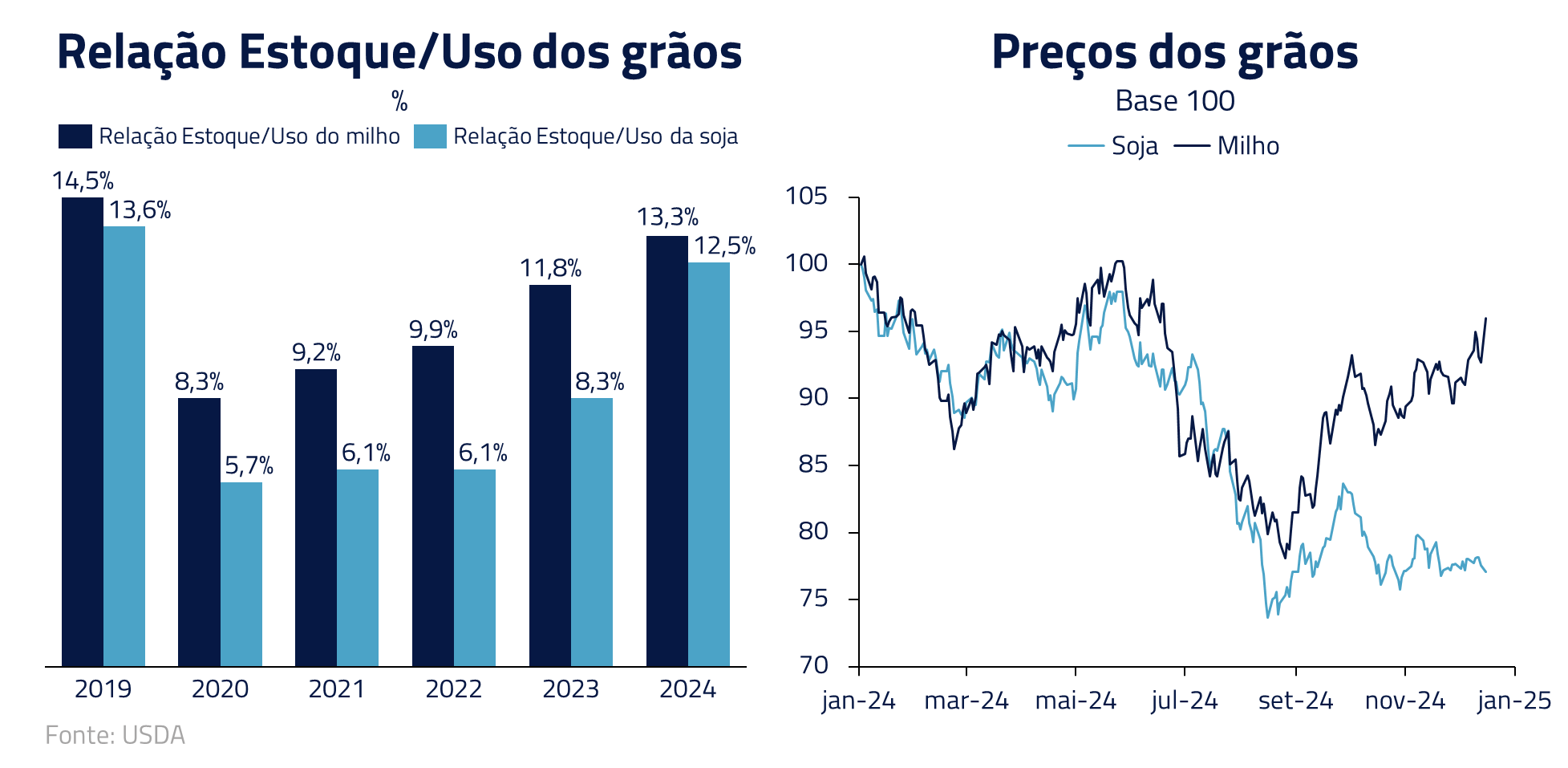

Outra tendência que identificamos e mantivemos em nosso portfólio ao longo do ano foi nossa posição vendida em grãos, particularmente soja e milho, pelo nosso entendimento que uma boa safra nos Estados Unidos, seguida de um bom plantio no Brasil, com estoques em níveis elevados, pressionaria preços ao longo do ano.

Em busca de uma estratégia de ponta no internacional

Dentro de nossa necessidade por temas relevantes de investimento, sempre foi necessário que buscássemos ampliar nossos horizontes para o mundo, com um conjunto de oportunidades muito mais significativo e diversificado.

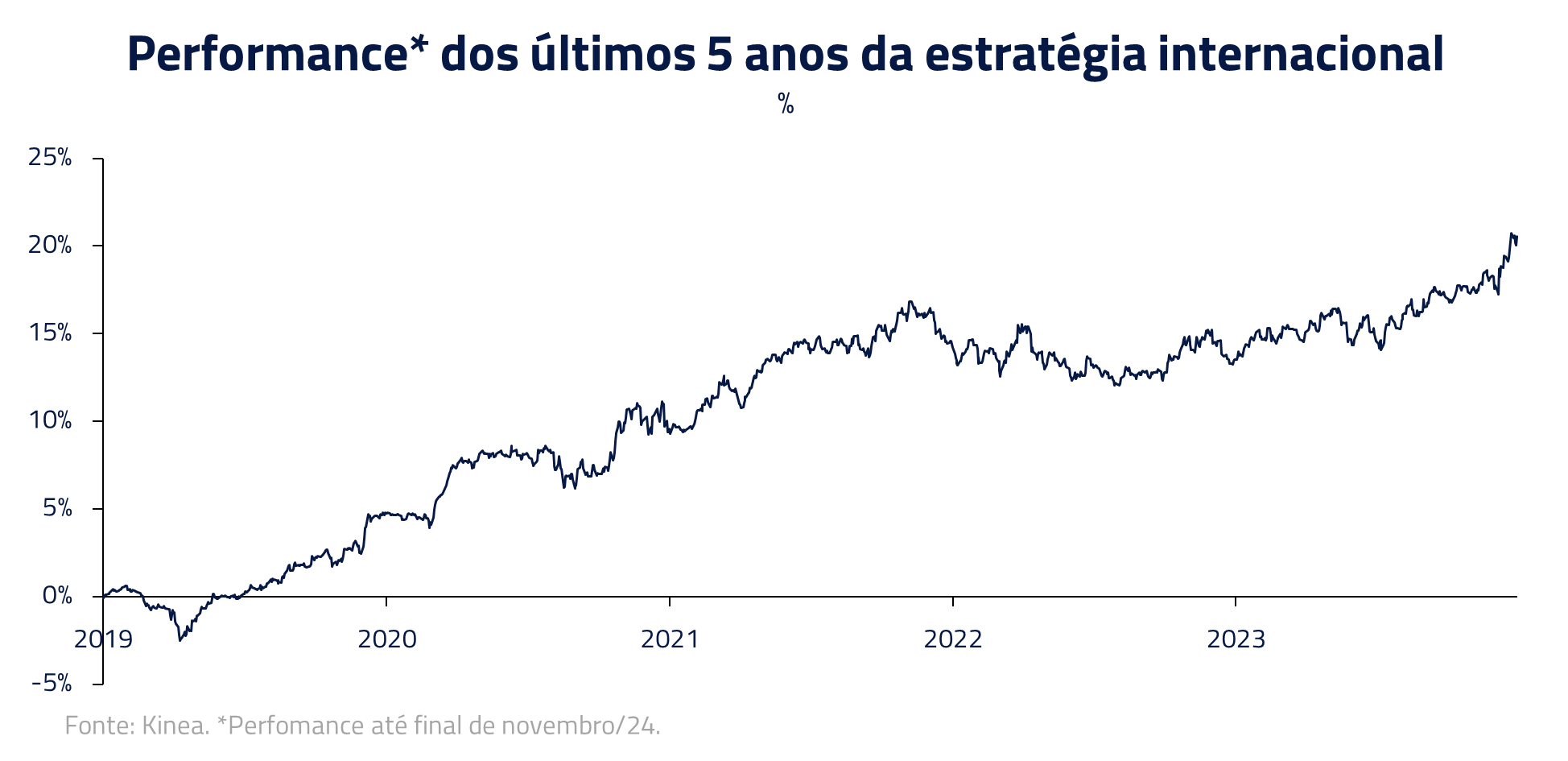

Esse investimento tem sido um importante contribuidor para a performance de nossos fundos ao longo dos últimos cinco anos, tendo sido capaz de trazer não só atraentes retornos ajustados ao risco, mas também diversificação com relação à exposição local dos fundos.

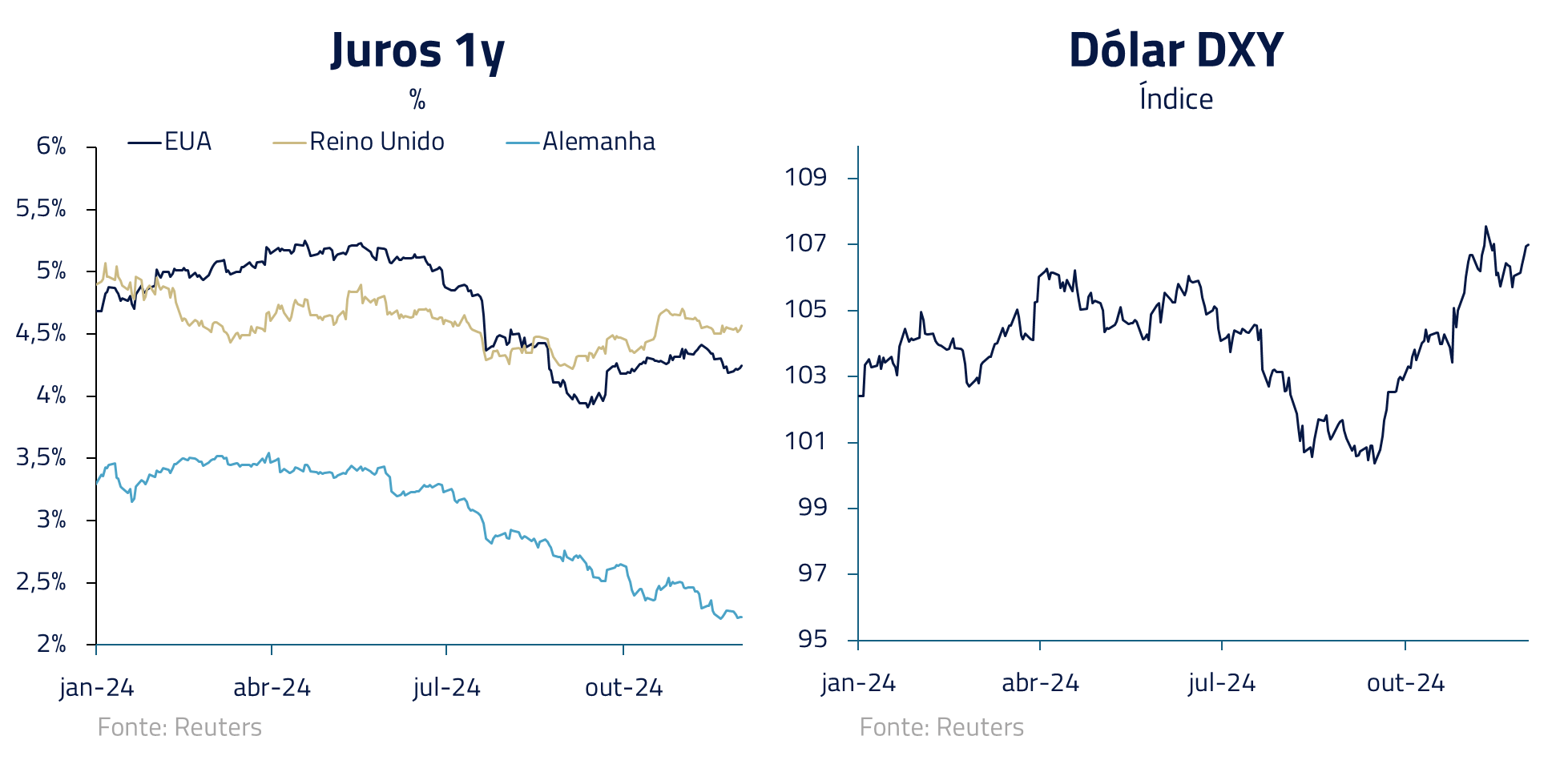

Em 2024, foi necessária a devida paciência para obtermos retornos: após um 1º trimestre que desafiou a expectativa de cortes de juros, mantivemos nossa convicção na normalização da inflação e colhemos retornos em posições aplicadas de juros no mundo desenvolvido. Mas, principalmente, nossa análise consistentemente mostrou a economia americana performando melhor que os pares, o que – junto com nossa opinião acertada da eleição de Trump – gerou boas performances em moedas vendidas contra o dólar.

Ao contrário do que muitos acreditam, a busca de uma estratégia global não passa por “acesso à informação”. Nós, na Kinea, contratamos as melhores consultorias e temos acesso às melhores bases de dados do planeta. A questão é o investimento e formação de um time especializado.

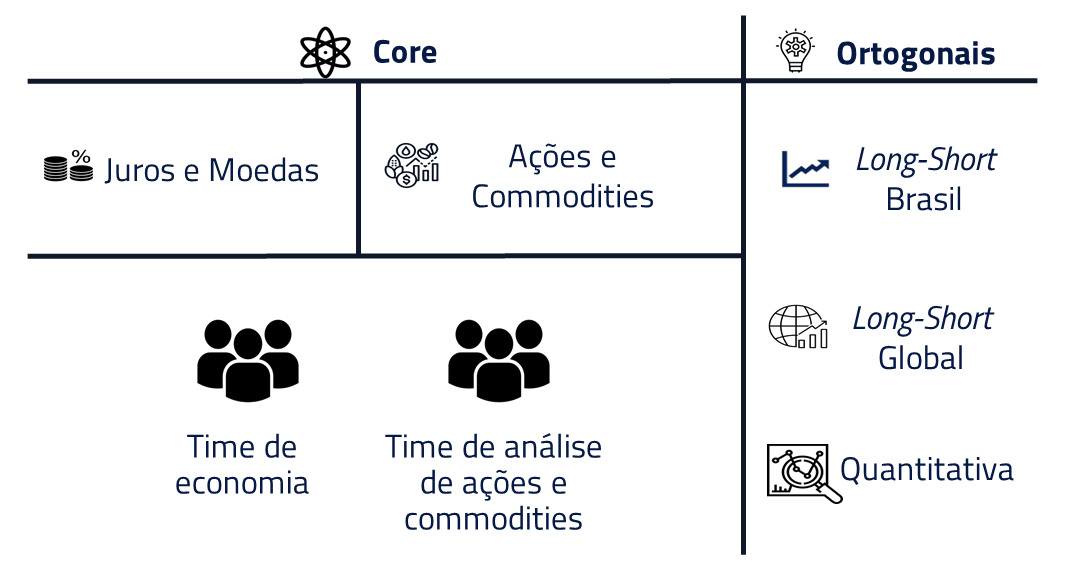

Atribuímos nosso resultado internacional, portanto, ao investimento significativo que fizemos ao longo dos últimos sete anos em nosso time de economia, focados na análise das principais economias globais, e nosso time de pesquisa micro e temático, focado na análise de setores, ações individuais e commodities.

Esses dois times, somados, hoje contam com cerca de 20 profissionais e trabalham em um processo de “squads”, no qual dois ou mais membros, a cada semana, desenvolvem trabalhos específicos em áreas em que a gestão considera promissoras para nossos portfólios.

O desenvolvimento de estratégias ortogonais

Além dos times de economia e análise, formalizamos uma nova vertical “ortogonal” para explorarmos fontes de geração de alfa que não sejam correlacionadas com o nosso processo “core” mencionado acima.

Nessa nova vertical, estamos desenvolvendo, gradualmente, um núcleo quantitativo com profissionais de larga experiência no setor, além de fomentarmos uma nova vertical long-short em ações globais.

Ao longo do tempo, imaginamos um núcleo de estratégias independentes crescentes, sendo capaz de gerar retornos descorrelacionados com nosso processo “core”, permitindo melhores retornos ajustados a risco e criando as bases de nosso crescimento futuro.

Em busca do tempo perdido no Brasil

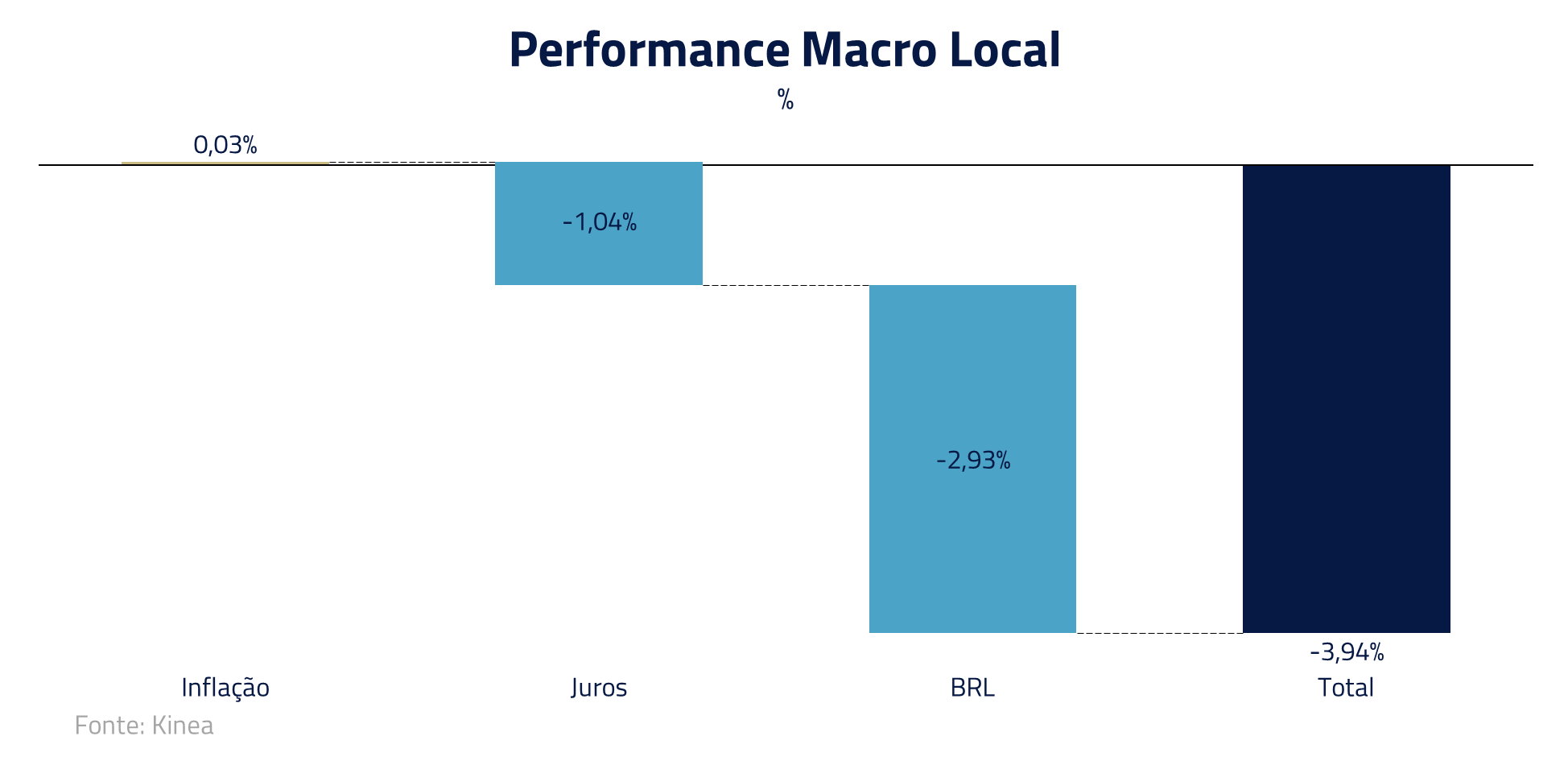

Em um cenário de deterioração dos ativos brasileiros durante o ano, o principal detrator de performance em 2024 foi nosso posicionamento no real, no qual permanecemos comprados, principalmente durante a primeira metade do ano.

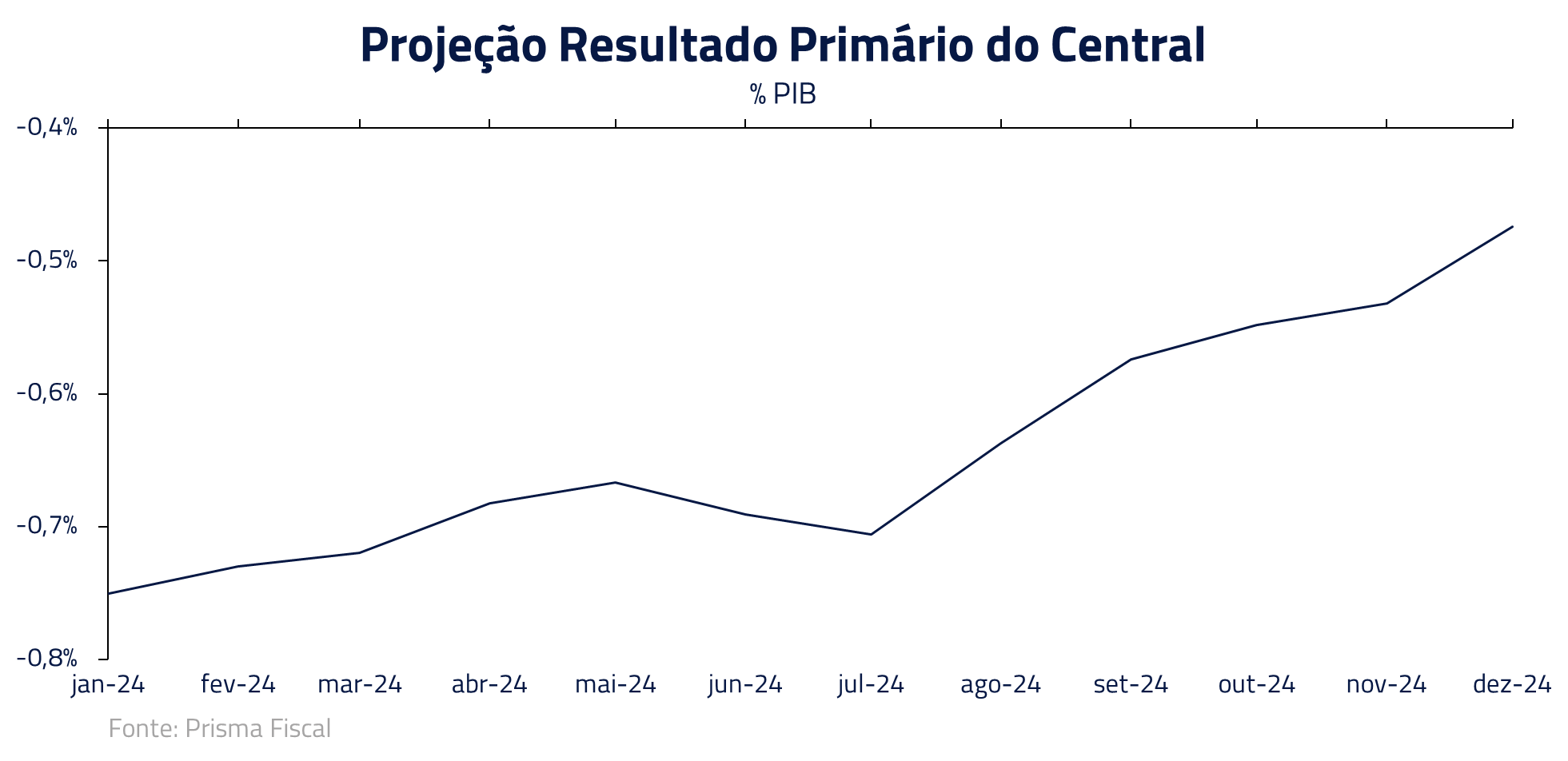

Ao refletirmos na natureza do nosso erro, consideramos que nos guiamos pela premissa que o déficit primário, a principal medida até então de sustentabilidade do arcabouço fiscal, estava sendo constantemente revisado para melhor.

Sempre tivemos uma preocupação de longo prazo com as contas fiscais brasileiras. Entretanto, pela melhoria esperada no déficit primário, não esperávamos, inicialmente, que o prêmio fiscal iria aumentar em 2024.

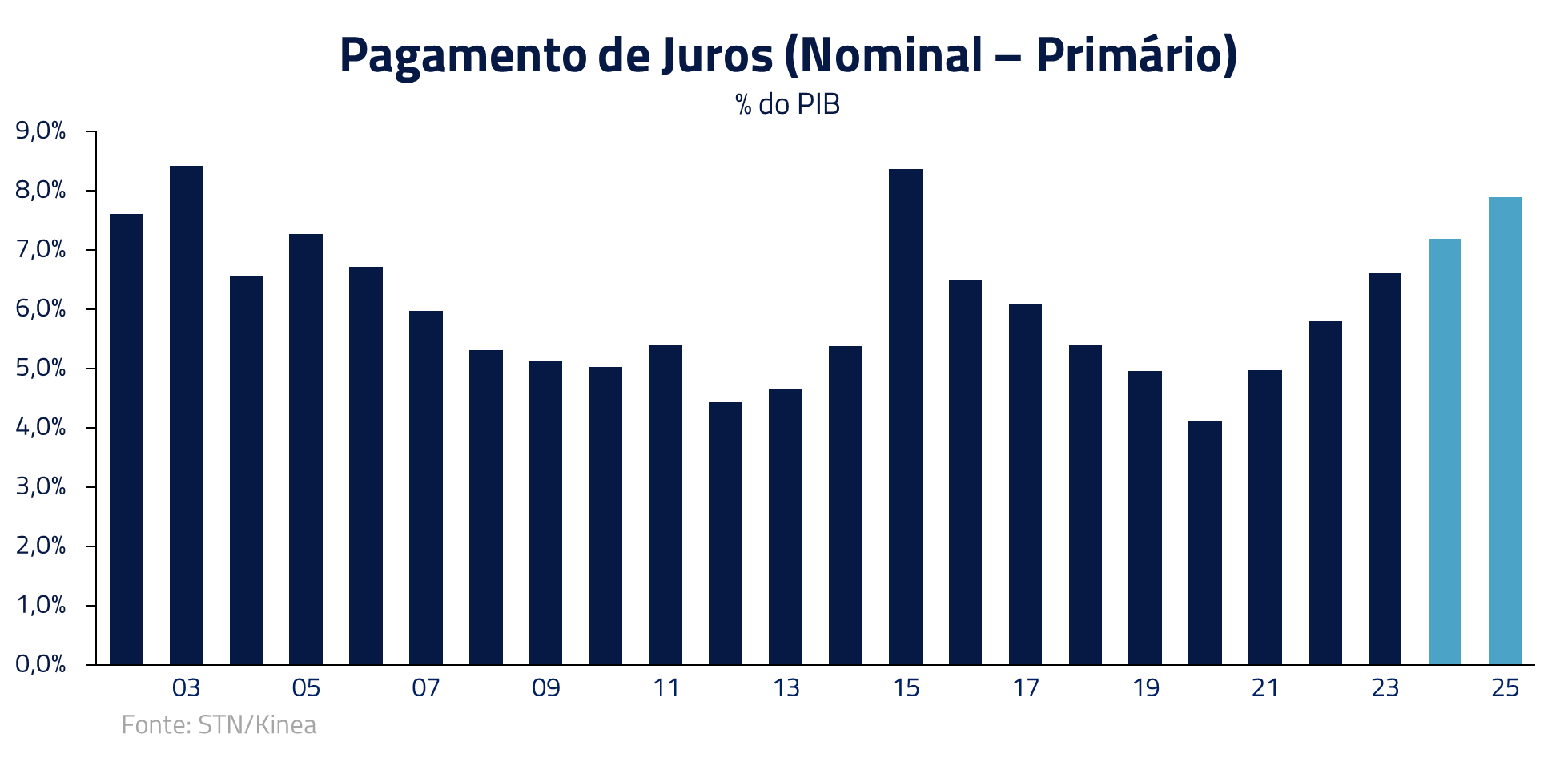

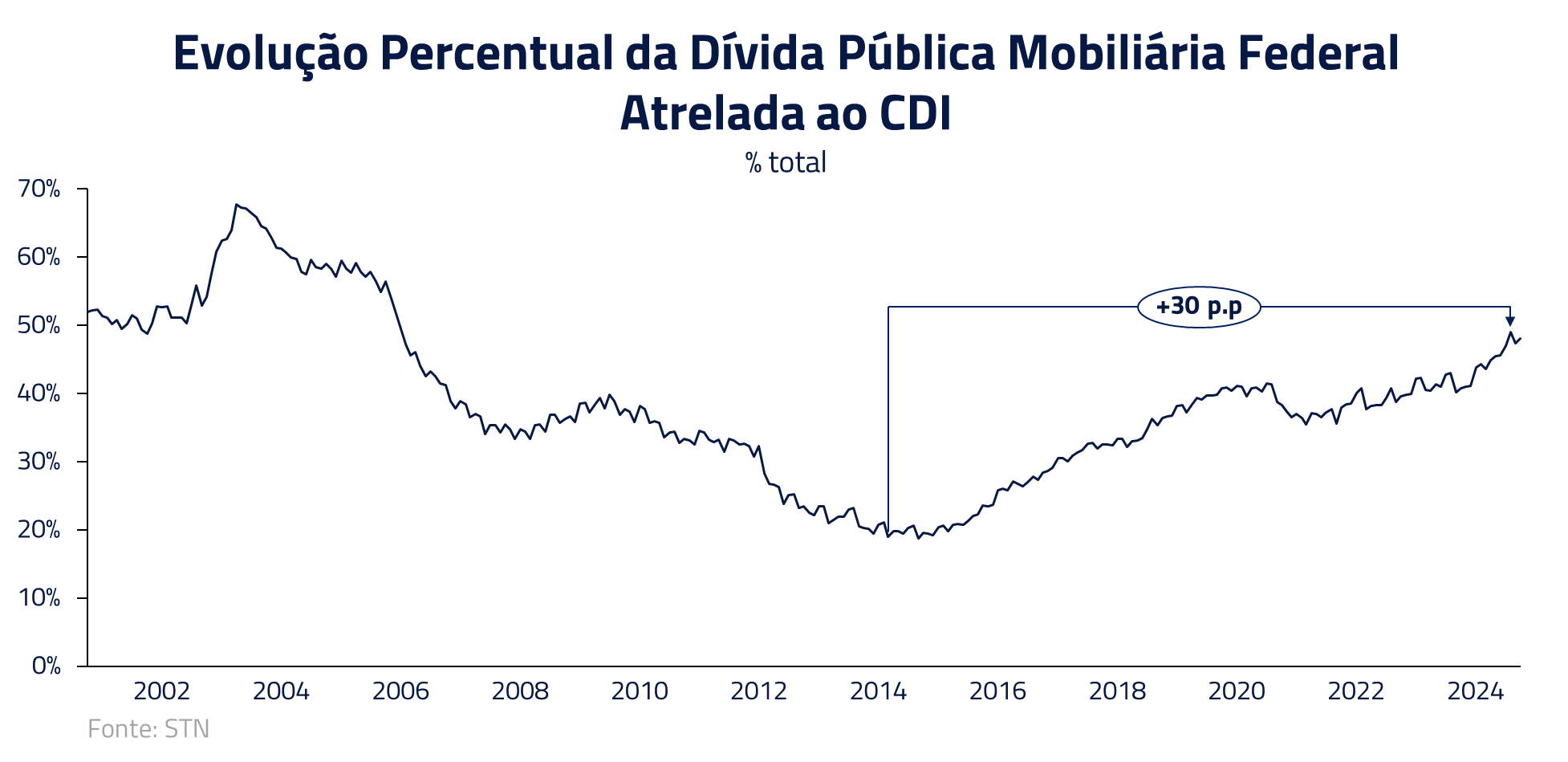

Em virtude das medidas tomadas pelo governo, que gradualmente minaram a credibilidade fiscal, os agentes econômicos migraram para uma percepção que ao governo faltava vontade de trazer a trajetória da dívida para uma condição sustentável. A despeito da surpresa positiva com os números correntes, as tentativas de contornar as regras fiscais com despesas fora do orçamento e, mais recentemente, a crescente percepção do problema do custo de rolagem da dívida minaram a confiança do mercado.

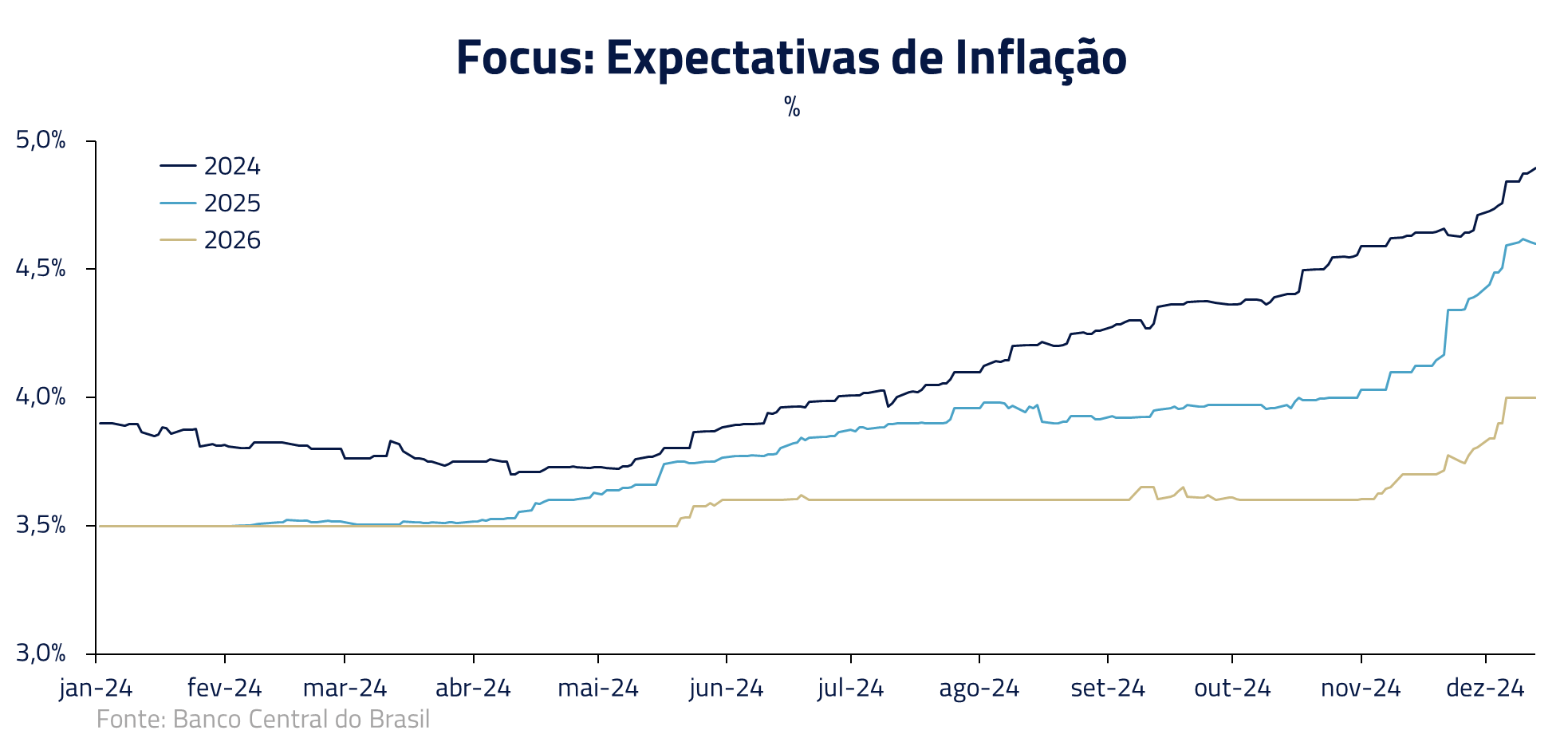

Consideramos também justo mencionar que nem o mercado, nem o Banco Central, perceberam os efeitos que o elevado estímulo fiscal traria para as expectativas de inflação em um período de 12 meses.

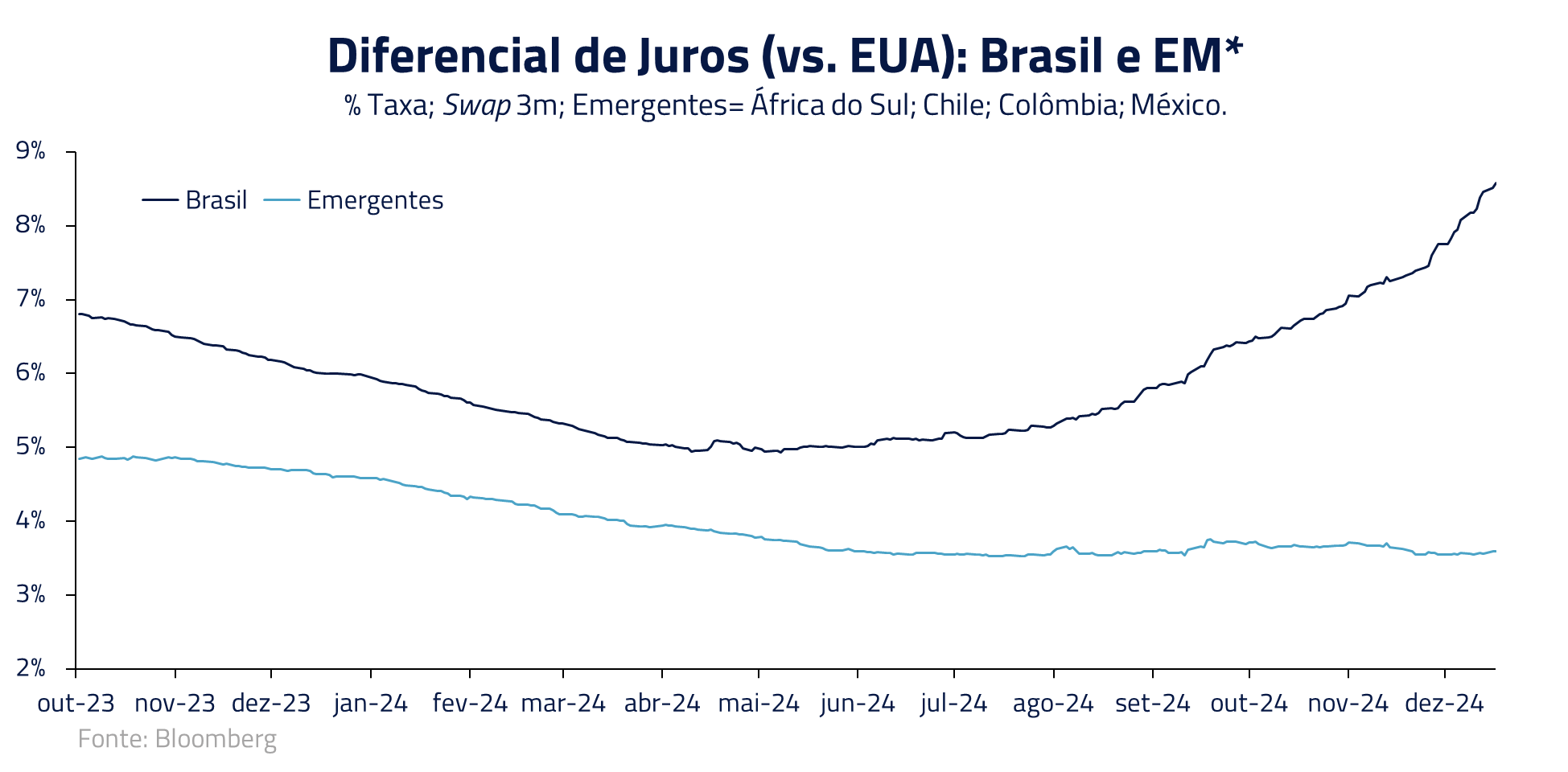

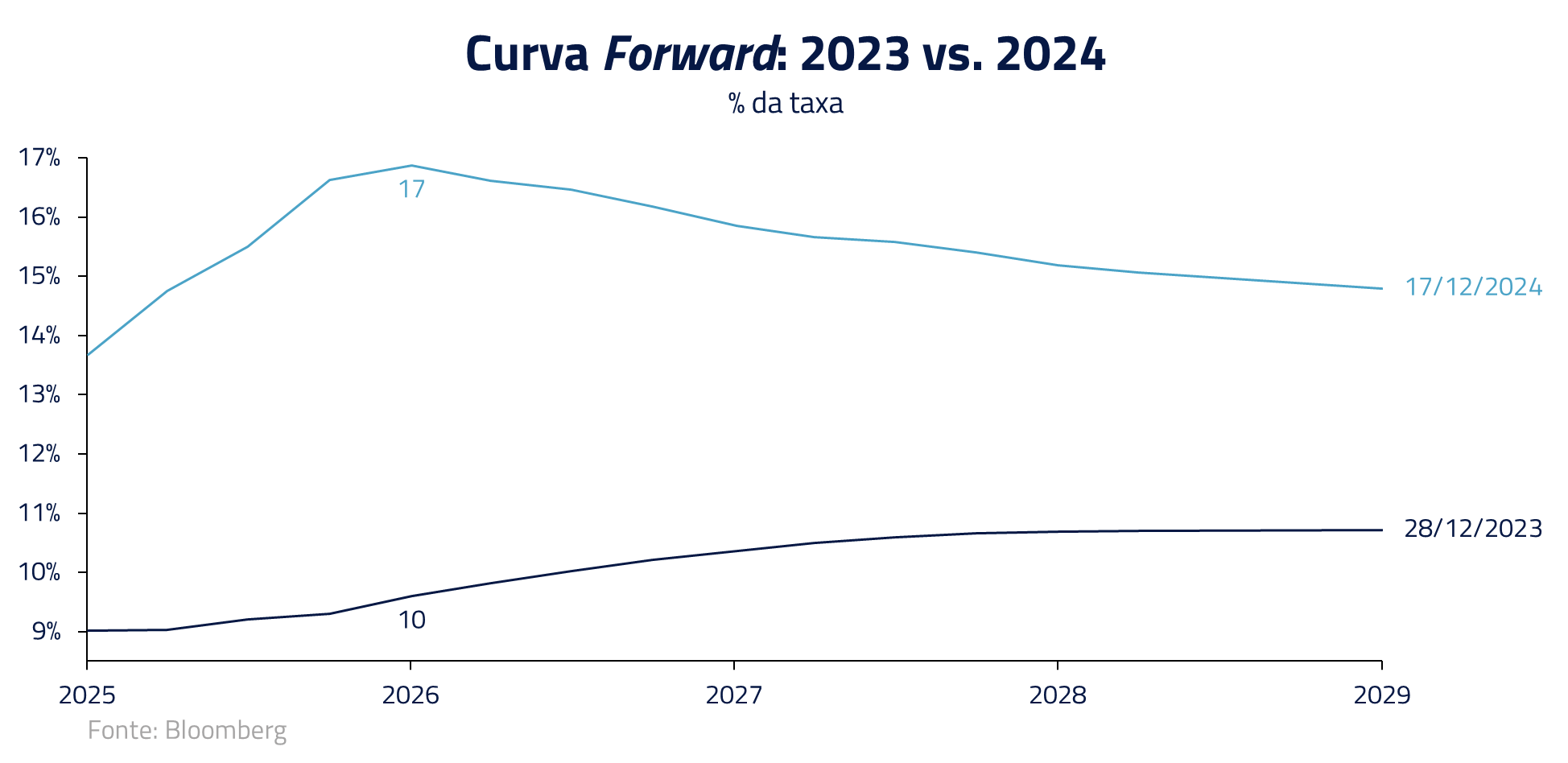

Partindo do final de 2023, quando o mercado esperava uma Selic chegando a 9,5%, estamos terminando o ano com uma expectativa acima de 15% e expectativas inflacionárias desancoradas.

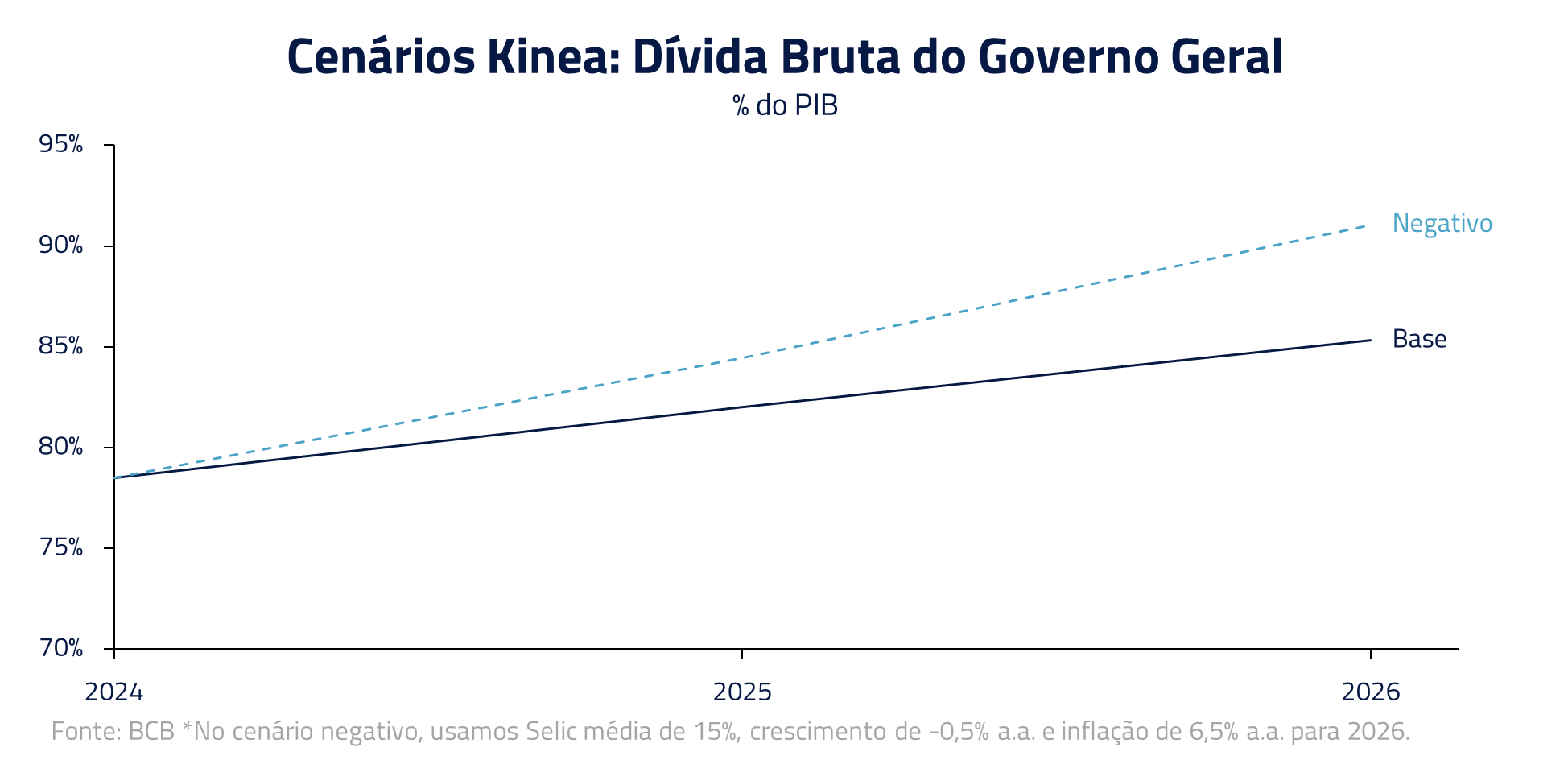

Com a percepção de que a perda a perda da âncora inflacionária levaria o Banco Central a uma nova rodada de subida de juros, e consequente desaceleração econômica, o mercado passou a, gradualmente, calcular um crescimento mais rampante da relação dívida/PIB, por um PIB menor e um custo de dívida mais elevado.

O caminho do mercado, em 2024, foi a gradual migração da primeira para a segunda trajetória. Ao longo do segundo semestre, percebemos essa deterioração e mudamos o nosso posicionamento, passando a operar com posições vendidas na bolsa e compradas em inflação implícita.

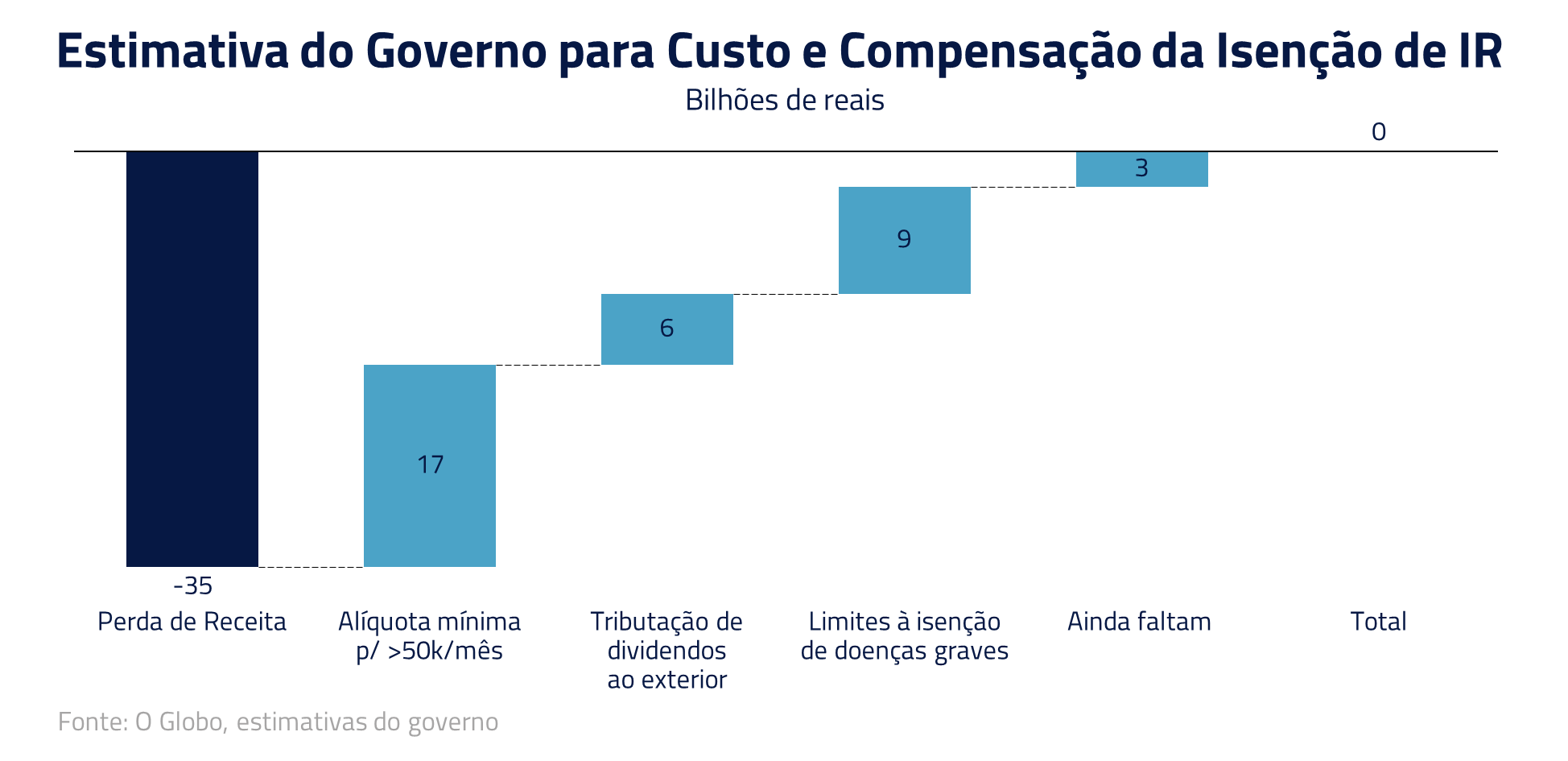

O clímax desse processo se deu com a apresentação do pacote fiscal pelo ministro Haddad: insuficiente e que trouxe consigo uma renúncia fiscal adicional, representada pela potencial isenção do imposto de renda para trabalhadores que ganham abaixo de cinco mil reais por mês.

Consideramos que estamos, no momento, em uma situação de instabilidade, onde os preços dos ativos brasileiros se encontram em busca de um novo equilíbrio, o qual só nos parece possível com o reconhecimento do governo que uma atitude mais contundente do ponto de vista fiscal se faz necessária.

Como consequência desse cenário, mantemos hoje uma posição vendida na bolsa brasileira, que reflete não somente nossa visão da instabilidade interna ainda presente, como também nossa visão negativa para mercados emergentes vis-à-vis as elevadas taxas de juros reais presentes na economia norte-americana.

A bolsa local foi um terreno fértil de geração de valor para nosso fundo esse ano. Tanto por uma boa seleção de ações em empresas como Embraer, Sabesp, Weg e Marcopolo, quanto pelo rápido reconhecimento que uma nova rodada de aumentos da Selic traria dificuldade para a renda variável local.

***

Assim como o narrador de Marcel Proust em “Em Busca do Tempo Perdido” revisita o passado para compreender o presente, o Brasil, ao revisitar suas crises, infelizmente ainda nos parece preso a uma narrativa que insiste em recontar as mesmas falhas, em um eterno retorno de desafios não resolvidos.

O tempo, para Proust, é tanto uma prisão quanto uma revelação: ele nos força a confrontar a repetição e a mudança. Para o Brasil, a história econômica recente mostra que, enquanto os atores mudam e os contextos se transformam, as crises permanecem como sintomas de questões estruturais que ainda aguardam solução.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Nossos 30 anos de plano real revelam um país que viveu constantemente com um fiscal excessivamente frouxo, o qual teve que ser contrabalançado por um monetário sempre apertado. Ao longo do tempo, essa relação nos levou a um endividamento crescente, que hoje se mostra presente e requer soluções estruturais.

Talvez a principal lição de Proust seja a de que o tempo perdido pode ser recuperado pela memória e pela reflexão, mas isso exige coragem para enfrentar as verdades mais incômodas.

Para o Brasil, romper com esse ciclo de crises exige mais do que reformas de curto prazo: é preciso revisitar com honestidade o passado, compreender as raízes das falhas e se comprometer a construir um futuro que não seja apenas a repetição do que já foi vivido. Afinal, como no romance de Proust, a busca por um tempo perdido é também a busca por significado e transformação.

A equipe da Kinea deseja a nossos clientes e parceiros um feliz e próspero 2025!

***

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.