Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Eleições nos Estados Unidos em 2024 e o efeito de um potencial segundo mandato Trump

A Laranja Mecânica é um filme distópico exibido em 1971, dirigido por Stanley Kubrick e baseado no romance de Anthony Burgess. O filme se tornou um ícone cultural por seu estilo visual único, sua abordagem de temas sociais complexos e sua narrativa provocativa.

Por que utilizamos esse filme como analogia para esse Kinea Insights? O fenômeno político Trump, de forma similar à gangue de Alex DeLarge, protagonista do filme, tomou de assalto a política norte-americana em 2016, derrubando a então estrutura do Partido Republicano e o recriando com seu estilo único de comunicação, sendo a cor laranja certamente parte de seu branding pessoal.

A laranja mecânica Donald Trump parece estar de volta para a eleição presidencial de 2024. Liderando as pesquisas de intenção de voto, sua presença, como no filme, gera medo no establishment político norte-americano, tanto entre seus partidários republicanos quanto entre democratas. Além disso, um eventual novo governo Trump teria implicações importantes para os mercados, dobrando a aposta em políticas iniciadas no primeiro mandato e suspensas durante o governo Biden.

O que seria um segundo mandato de Donald Trump e como afetaria os ativos ao redor do planeta? Esse é o tema que cobriremos nesse Kinea Insights.

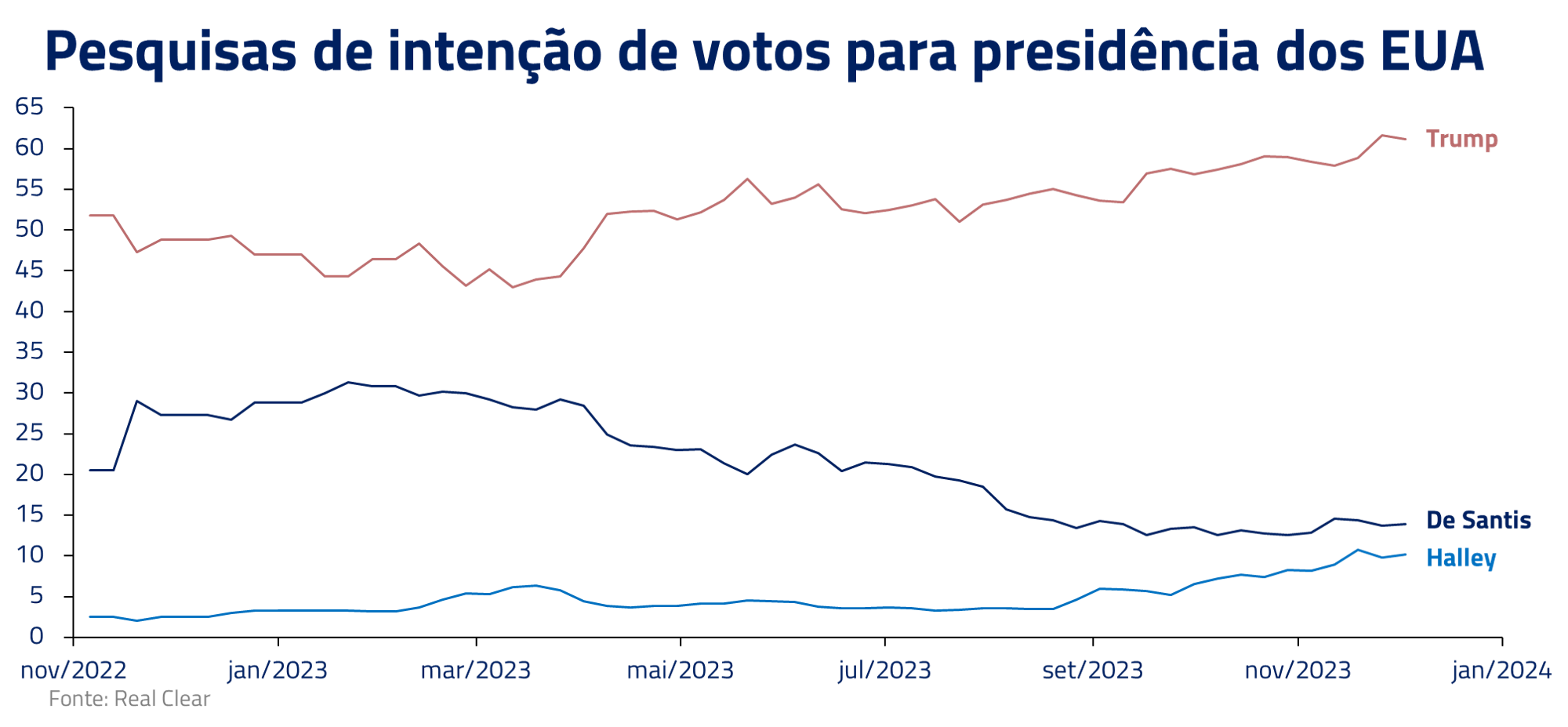

O atual líder das pesquisas

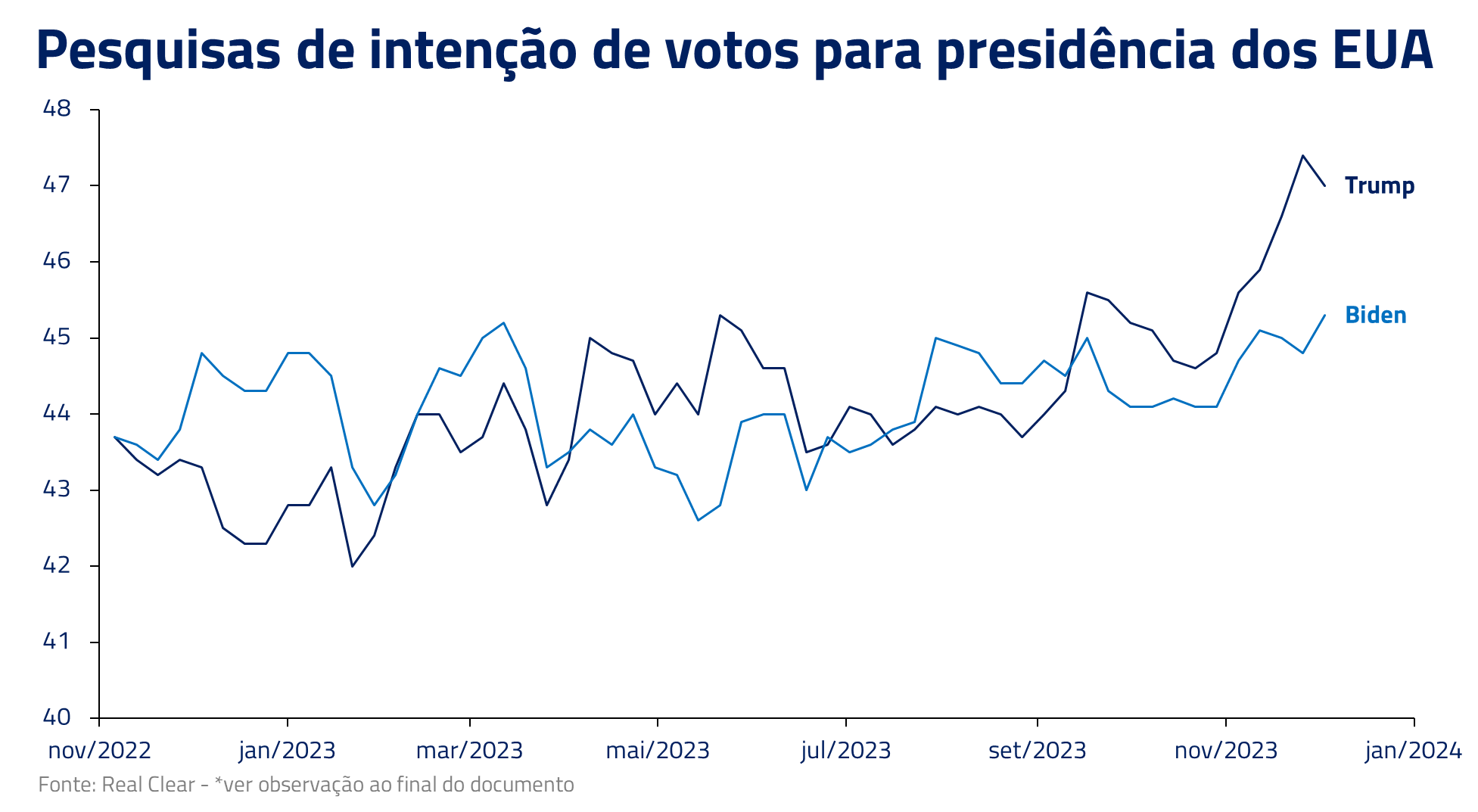

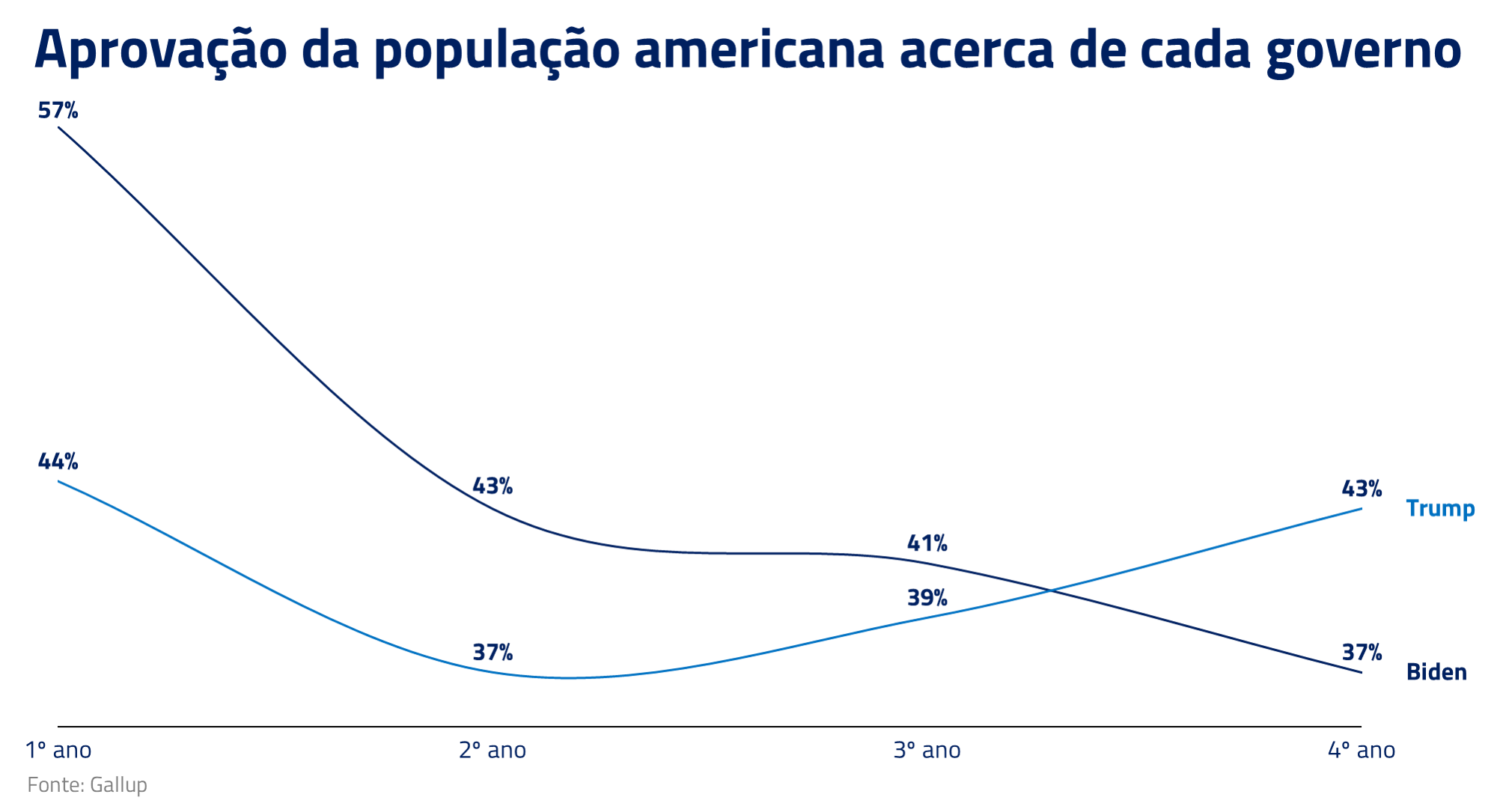

A menos de 12 meses das eleições norte-americanas, Donald Trump emerge como favorito das pesquisas presidenciais. A aprovação de Joe Biden, hoje, se encontra em níveis bastante deprimidos e similares aos que Trump tinha em seu primeiro mandato, quando subsequentemente perdeu as eleições.

Do lado republicano, vemos hoje poucas chances de outro candidato emergir como alternativa para o partido. Nikki Haley, ex-governadora da Carolina do Sul, e Ron de Santis, governador da Flórida, embora fortes candidatos, não parecem ser capazes de mudar a direção do partido rumo a uma outra candidatura que não a de Donald Trump.

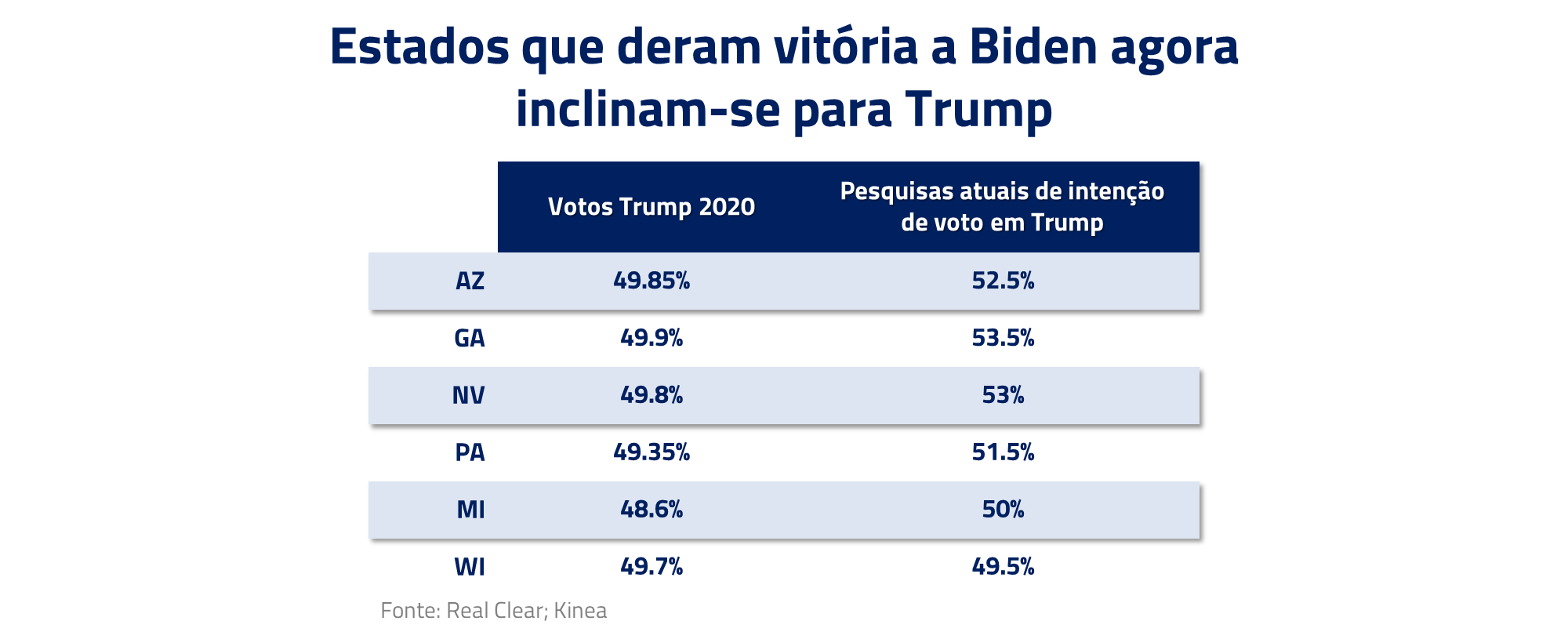

Pensando em um eventual confronto com Joe Biden, ou outro possível candidato democrata, um dos dados mais relevantes para a eleição norte-americana são os chamados swing states, onde a disputa entre os dois partidos é mais acirrada e pequenos percentuais de votação podem fazer toda a diferença.

Nos chama muita atenção que os estados norte-americanos que foram responsáveis pela vitória de Joe Biden em 2020, hoje, apontam na direção de Donald Trump.

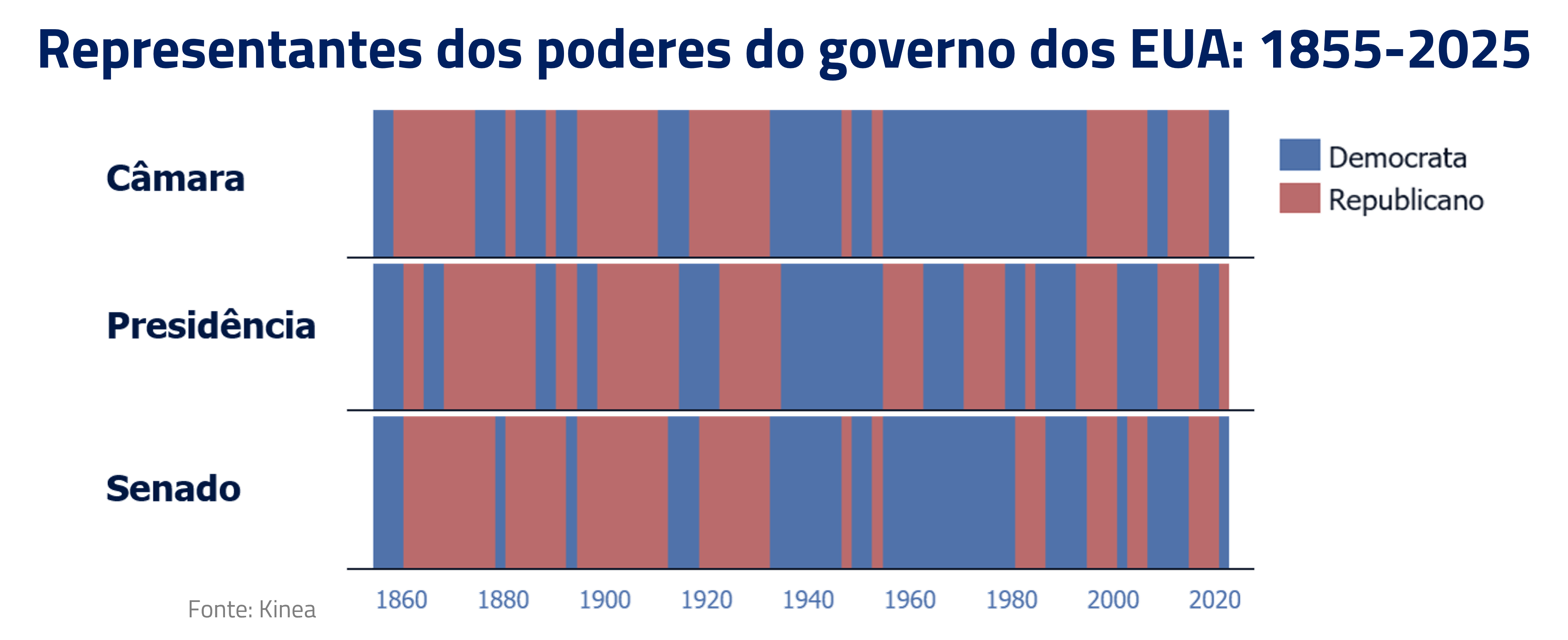

Outro fator importante para o cenário político norte-americano em 2024 é que, em um mundo político polarizado, é muito importante ter não somente a Casa Branca, mas também a Câmara (House of Representatives) e o Senado, como Trump teve na primeira metade de seu primeiro mandato, permitindo ações como o corte de impostos corporativos que impulsionaram o S&P 500 na época.

Aqui nossa análise sugere que, normalmente, quem ganha a presidência tende também a ganhar as duas casas do congresso, e, no primeiro momento, é capaz de cumprir promessas de mandato através de novas legislações.

Na política econômica, prováveis cortes de impostos e mais tarifas de importação

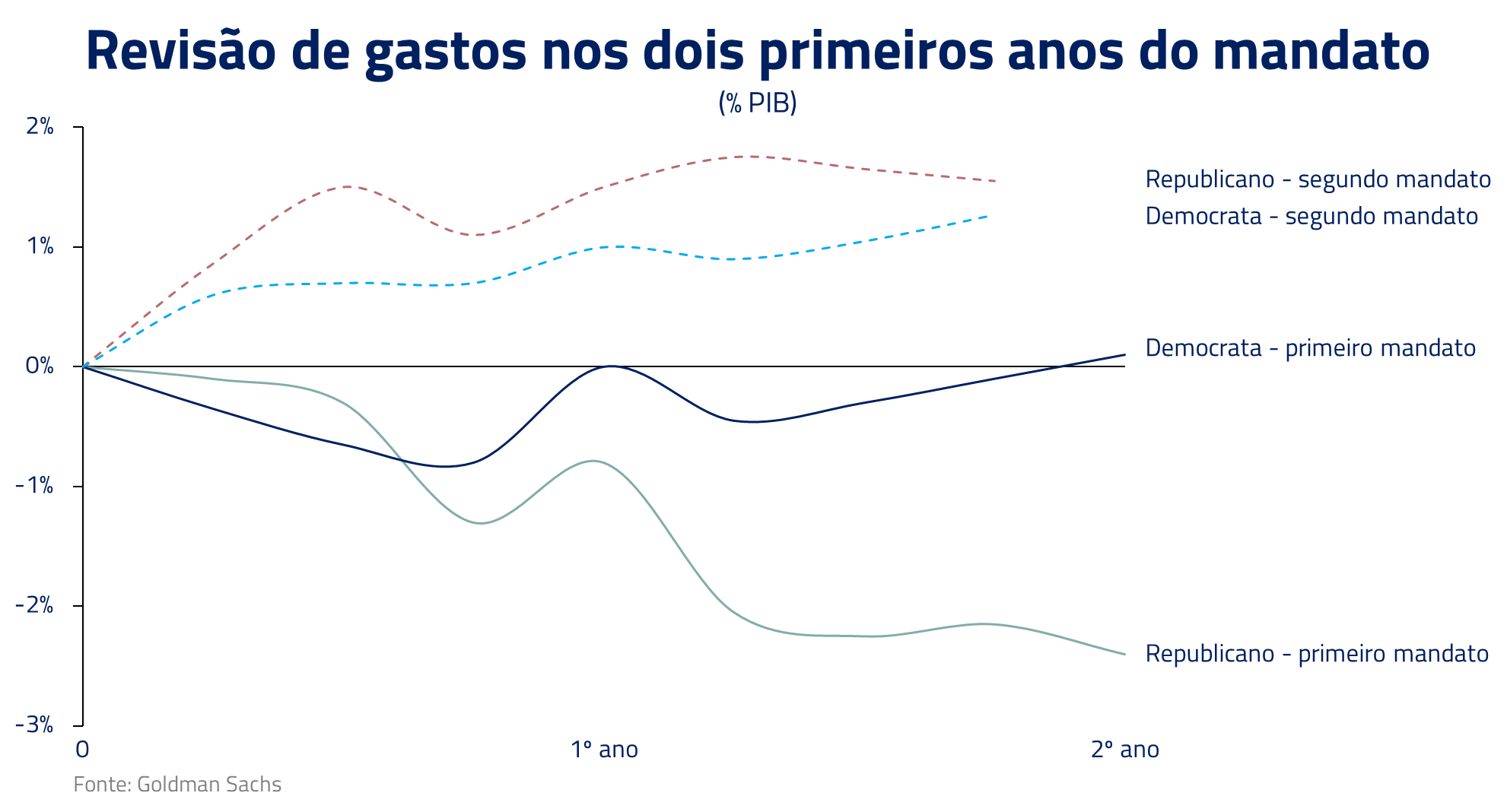

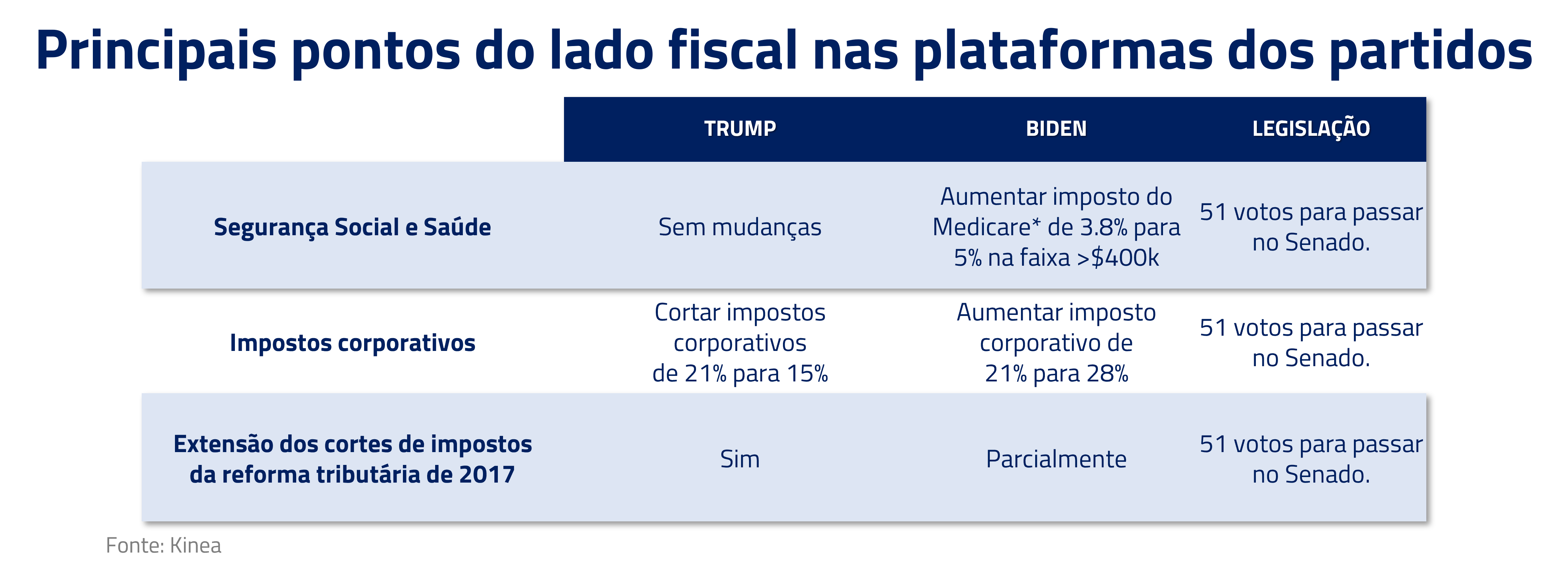

O histórico norte-americano sugere que presidentes em seus primeiros dois anos de governo tendem a adotar políticas expansionistas do ponto de vista fiscal, partindo para políticas de consolidação durante seus segundos mandatos. Nesse sentido, uma instância fiscal expansionista deve continuar a manter pressão sobre a parte longa da curva de juros.

Como principal parte de sua agenda, Trump deve promover a extensão do corte de impostos que ele aprovou durante seu primeiro mandato, uma vez que boa parte deles expira até 2026. Existe uma discussão de que essa proposta possa vir juntamente com outro corte do imposto de renda corporativo, dos atuais 21% para 15%, com prováveis efeitos positivos para os ativos de risco.

Parece curioso que um governo Republicano, que recentemente tentou implementar um ajuste forte de gastos que quase levou a uma parada do governo, esteja propondo um novo movimento de expansão fiscal. Mas é aí que a história ganha um novo elemento interessante.

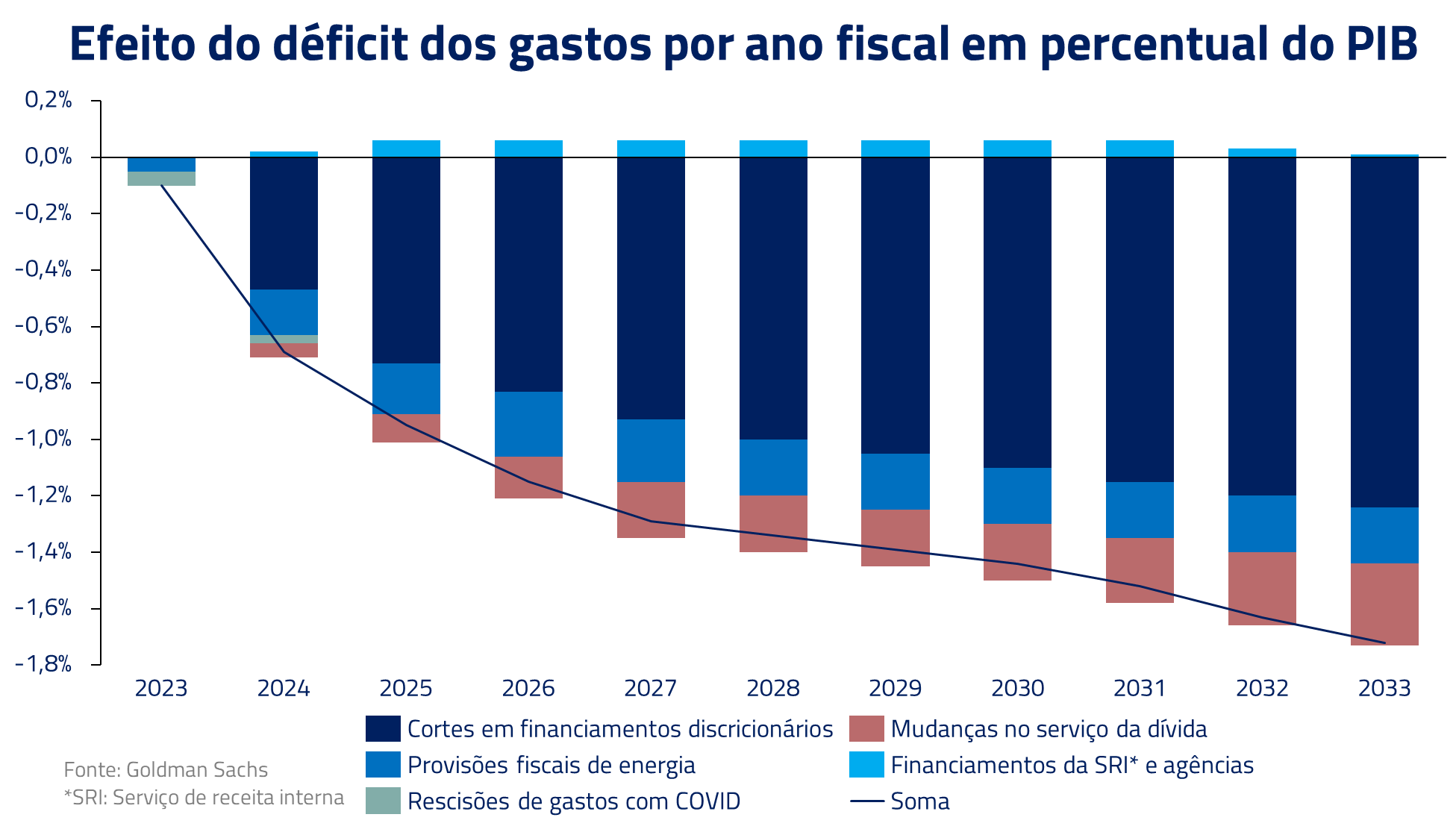

Para financiar esses cortes, Trump pretende agir em duas frentes. Primeiramente, os republicanos devem discutir um programa de cortes de gastos discricionários, da ordem de 1.2% do PIB ao ano, semelhante ao que vem sendo proposto pelo partido na Câmara.

Esse valor de cortes de gastos compensaria uma parte importante da perda de receitas gerada pela extensão permanente dos cortes de impostos para além de 2025.

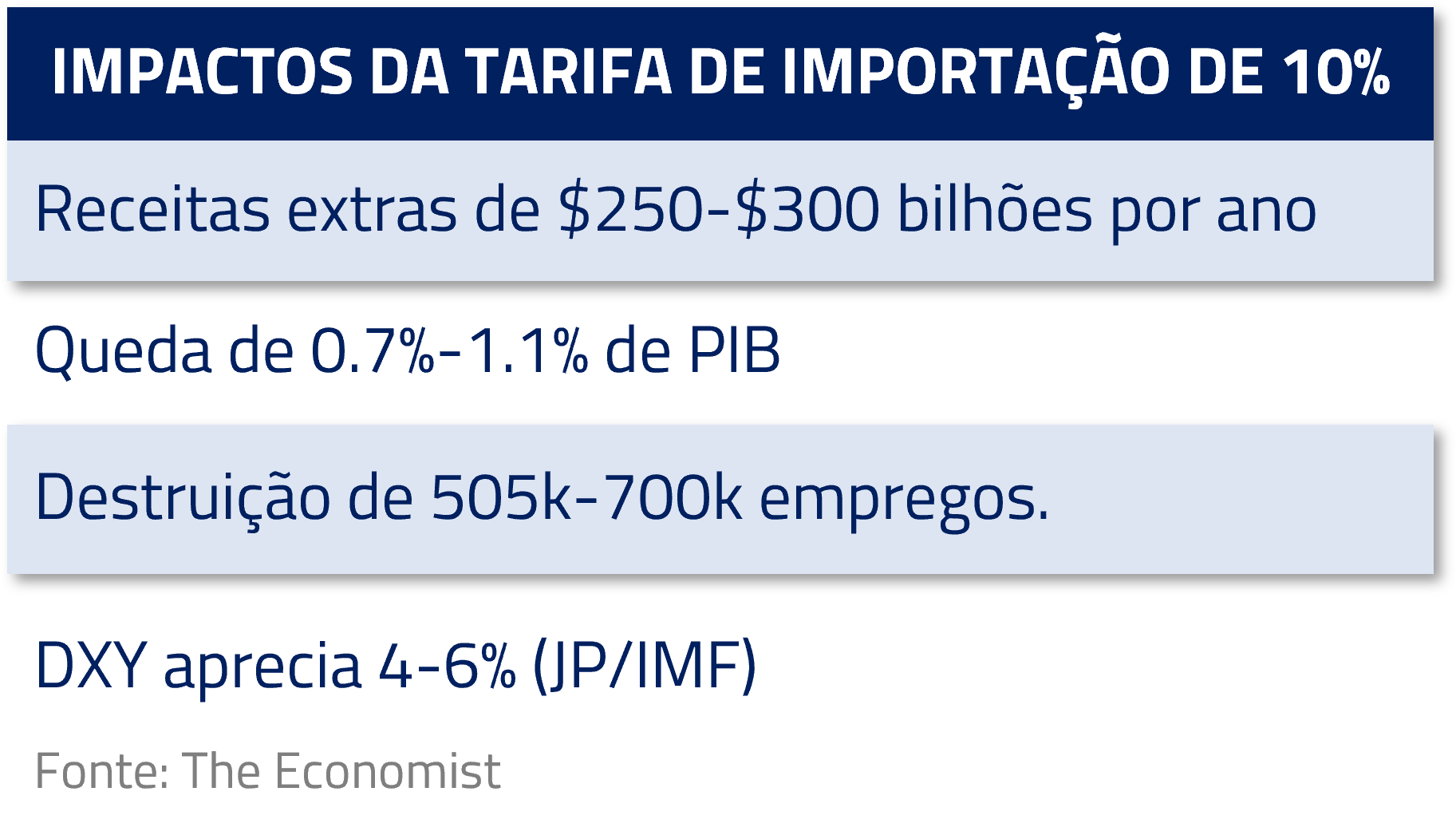

O grande choque, no entanto, viria com uma outra medida de impostos. Mais importante para os ativos de risco, Trump já anuncia abertamente em seus discursos que pretende aumentar tarifas de importação, como continuação de sua política de guerra comercial (“Make America great again”), trazendo a indústria de volta para o território norte-americano.

Uma das sugestões é de uma tarifa de 10% sobre todas as importações, fazendo com que a tarifa média de importação frente ao mundo mais que triplique dos níveis atuais, com arrecadação adicional na casa de $250-300 bilhões de dólares e efeitos negativos para diversas indústrias globais que dependem de exportações para os Estados Unidos.

As melhores análises econômicas sugerem que tal política traria como efeito colateral a apreciação do dólar, seja via efeito de ajuste das contas externas, seja pelo ganho de diferencial de crescimento em relação aos países afetados pelas tarifas. Há que se pensar que tal ambiente de maior protecionismo também poderia ser mais inflacionário e belicoso do ponto de vista de relações exteriores, especialmente perante a Europa. Num ambiente assim, o dólar como moeda de reserva tende também a se beneficiar.

Na política externa, uma continuidade da guerra comercial

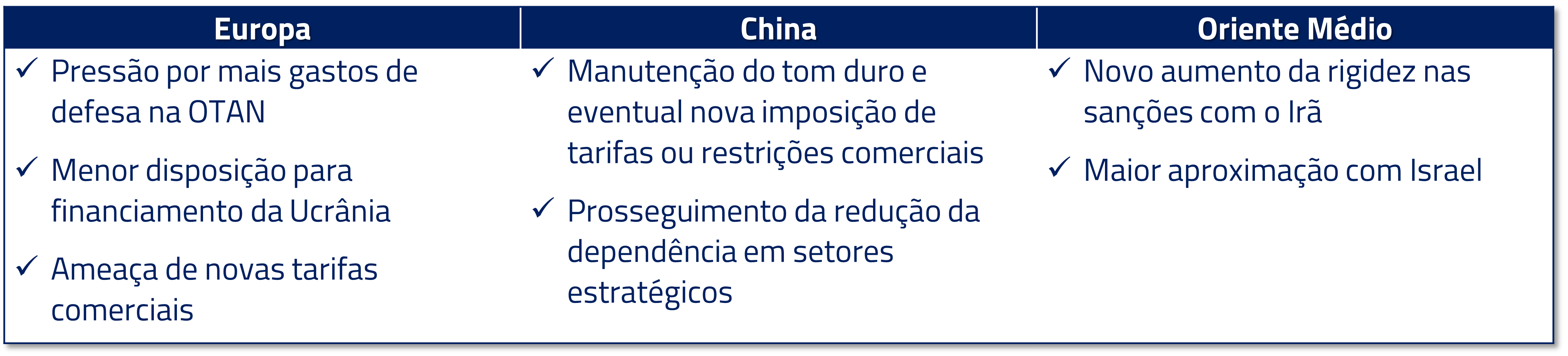

Dentro dessa política tarifária, imaginamos que Trump intensificaria sua guerra comercial com a China, buscando eliminar a dependência de importações em áreas críticas e substituir gradualmente a dependência de bens essenciais, além de cancelar contratos federais com empresas chinesas.

Rússia é uma outra geografia onde Trump constantemente acusa os democratas de serem demasiado lenientes com Putin, chegando a acusar a família do atual presidente de ligações com a plutocracia russa.

Imaginamos que Trump possa vir a ser mais duro com a Rússia em áreas nas quais Biden preferiu ignorar: como as sanções sobre o petróleo russo, exportações de urânio enriquecido, grãos, entre outros. De modo geral, seria mais um cenário mais restritivo para exportações de commodities.

Por outro lado, Trump se valeria – de acordo com suas falas – de sua boa relação com Putin para negociar um acordo de paz que encerraria a guerra na Ucrânia. Nesse sentido, há bastante resistência republicana em continuar financiando na mesma magnitude a venda de armas para o país, a não ser que a Europa aumente também seus gastos em defesa.

Com relação ao Irã, Trump se demonstrou extremamente a favor de Israel em seu primeiro mandato. Imaginamos que o Irã enfrentaria nova rodada de restrições e maior rigidez sobre seu embargo de exportação de petróleo, bem como maior fiscalização de seu programa nuclear. Novamente, estamos falando de um ambiente mais restritivo para exportações de commodities.

Nos ativos de risco, efeitos positivos para diversos setores da bolsa

Imaginamos um segundo governo Trump como positivo para ativos de risco dentro dos Estados Unidos, com efeitos mais dúbios no exterior. Essa visão é guiada principalmente pelo efeito que os possíveis cortes de impostos corporativos devem ter sobre o S&P500, de forma semelhante ao observado durante seu primeiro mandato.

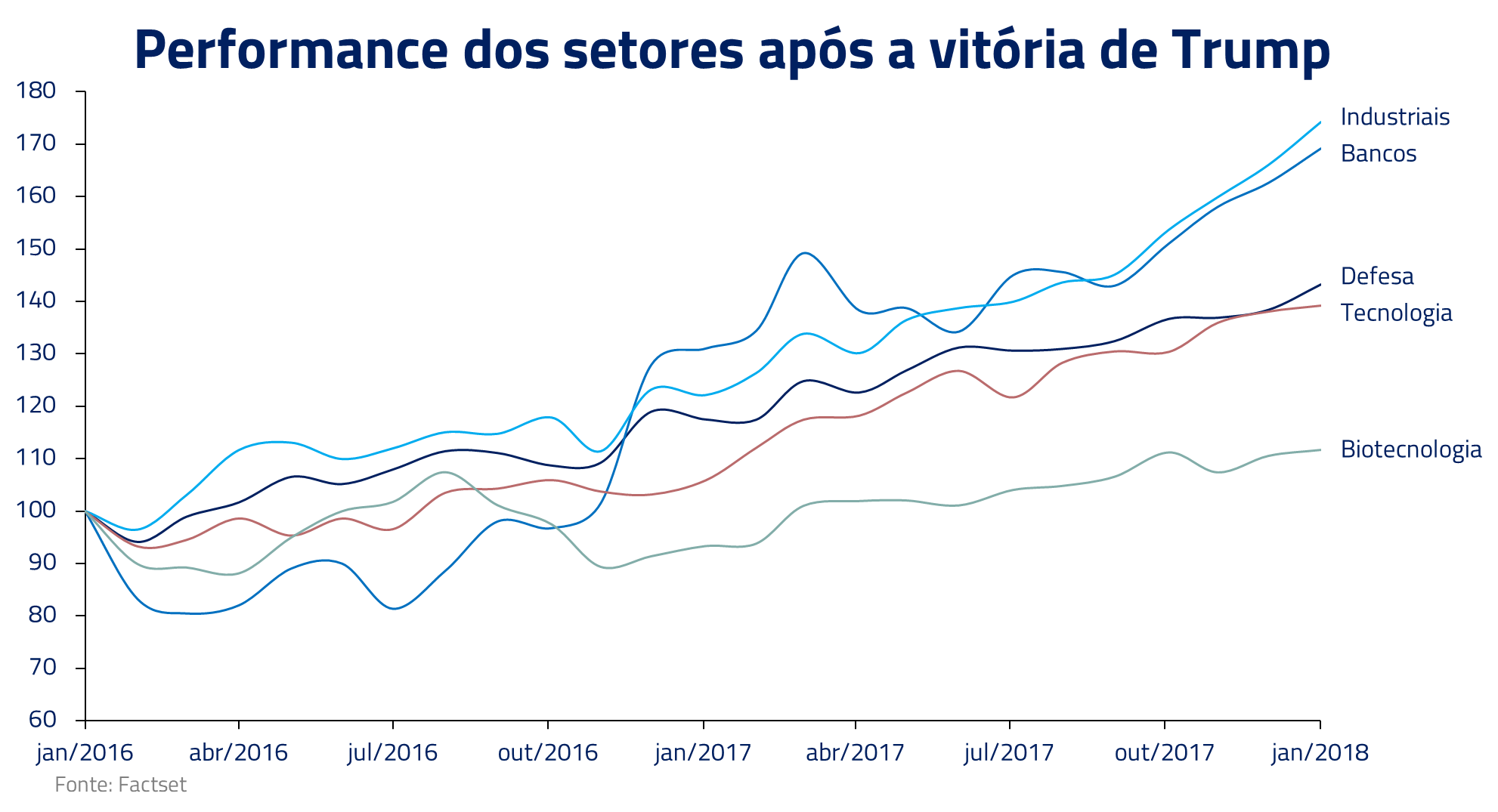

Talvez seja dentro dos setores do S&P500 que os efeitos sejam mais sentidos. As políticas de Donald Trump tendem a influenciar, principalmente, os setores que mais se beneficiam de cortes de impostos, relaxamento de regulação e gastos com defesa.

Entre esses setores, o setor financeiro seria novamente um dos que provavelmente mais se beneficiaria desse processo, de forma similar ao observado no primeiro mandato. Reduções de impostos e relaxamento regulatório, combinados com um ambiente de cortes de juros pelo FED e curva de juros mais inclinada, podem ser um importante propulsor para o setor.

Outro setor que certamente deve se beneficiar de um retorno dos republicanos ao poder seria o setor de defesa. Consideramos que a pressão geopolítica presente deve manter o orçamento de defesa como uma prioridade de qualquer administração, mas o setor como um todo tende a negociar a múltiplos mais elevados durante governos republicanos, pela maior propensão a gastos militares pelo partido.

O setor de biotecnologia também nos chama atenção para um eventual segundo mandato de Trump. O setor negocia hoje bastante descontado em relação a seu histórico, e tende a se beneficiar de governos republicanos, em virtude do constante desejo de governos democratas em regular a compra de medicamentos por parte do governo.

Um retorno da guerra comercial e protecionismo por parte do governo Trump traria de volta também uma preferência por setores que já se beneficiam do processo de reshoring nos Estados Unidos, o qual descrevemos em nosso recente Kinea Insights “O Regresso”. O setor industrial norte-americano, principalmente a parte de automação, deve ser um dos principais beneficiados.

***

Poucos fatores devem ser tão determinantes para a direção dos ativos de riscos globais em 2024 quanto o resultado das eleições norte-americanas. Em poucos meses, devemos começar a ter maior visibilidade com relação aos candidatos e, subsequentemente, teremos maior sensibilidade da provável direção do resultado.

Em caso de uma vitória de Donald Trump, nossas conclusões parecem apontar para um ambiente positivo para ativos de risco dentro dos Estados Unidos, principalmente em setores como defesa, biotecnologia, bancos e industriais, além do viés de apreciação adicional do dólar.

Vemos o Brasil também como um vencedor relativo nos mercados emergentes, por sofrer menos com os efeitos de uma possível continuidade da guerra comercial, sendo a China e outros países asiáticos possíveis perdedores desse processo. A Europa também deve ser vista com cautela, podendo ser afetada na parte comercial e industrial (tarifas), além da geopolítica (questões de Ucrânia e Irã).

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Assim como em “Laranja Mecânica”, a realidade que se apresentará a investidores pode ser desconcertante, mas ela também deve oferecer oportunidades relevantes. Investidores devem se preparar para enfrentar um cenário político volátil. A chave para navegar esse cenário será a adaptabilidade.

***

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

*A eleição nos Estados Unidos tem um formato diferente do Brasil, com importância muito maior da dinâmica estadual. Não necessariamente ganha quem somar a maioria dos votos no total nacional. Cada estado tem um número de delegados pré-definido e o candidato vencedor é aquele que soma a maioria dos delegados totais. Portanto, se um candidato leva muitos votos concentrados em um estado específico, ele está limitado pelo número total de delegados daquele estado, e pode obter a maioria de votos totais do país, mas não a maioria de delegados totais – caso performe pior em muitos outros estados menores em número de eleitores. Foi o caso das eleições de 2016, quando Trump ganhou em delegados mas perdeu em votos totais.

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.