Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

A indústria da exclusividade: oportunidades e desafios no mercado global de luxo

La Dolce Vita é um filme italiano de 1960, vencedor da Palma de Ouro, e dirigido pelo renomado Federico Felini. A história segue Marcello Rubini (Marcello Mastroianni), um jornalista de tabloides que navega pelo mundo da alta sociedade romana em busca de sentido e satisfação.

O filme destaca o contraste entre a aparência glamourosa da sociedade romana e o vazio interior de seus personagens. “La Dolce Vita” é um retrato crítico e poético da busca humana por felicidade, sendo uma das maiores obras de um dos maiores diretores que o cinema já conheceu.

Por que usamos “La Dolce Vita” como analogia para nosso Kinea Insights deste mês?

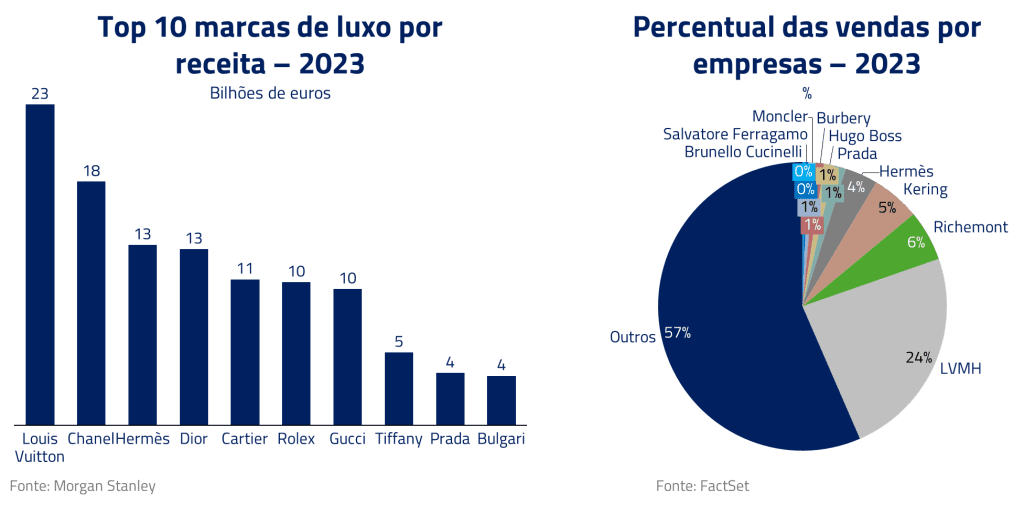

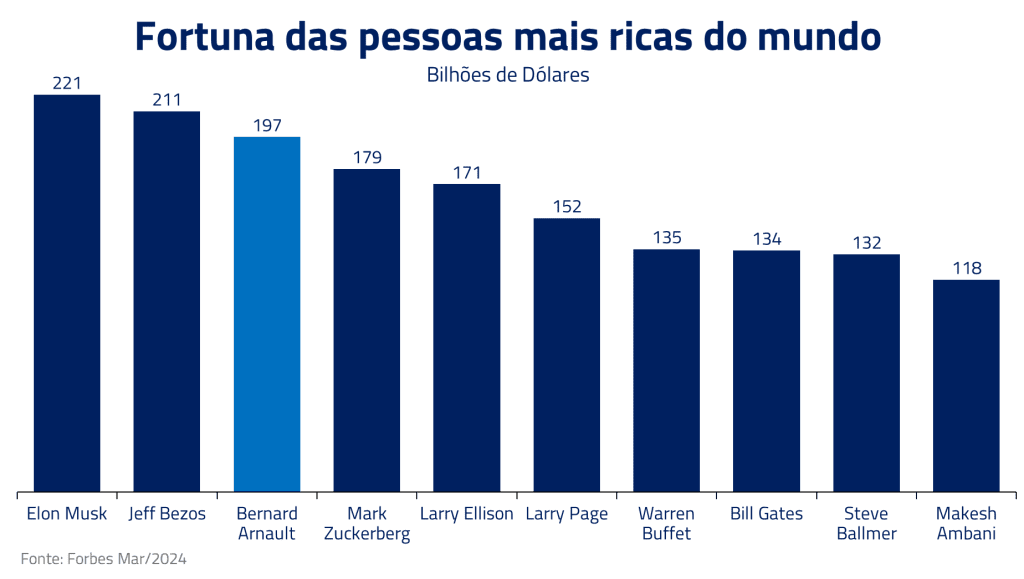

A indústria de luxo, em primeiro lugar, remete ao glamour da Roma dos anos 60, como apresentada por Felini. O crescimento e as margens de lucro desse setor são tão grandes que fez com que Bernard Arnault, Chairman da LVMH, empresa dona da marca Louis Vuitton dentre outras, seja uma das pessoas mais ricas do mundo ao lado de gigantes da tecnologia como Elon Musk e Jeff Bezos, com uma fortuna estimada em cerca de $200 bilhões de dólares.

Arnault começou na indústria de luxo em 1984 ao adquirir por 15 milhões de dólares a controladora da marca Christian Dior, que estava em processo de recuperação judicial. Nos anos subsequentes, começa a comprar ações da LVMH, até se tornar, antes do início dos anos 90, controlador da companhia. Para se ter uma ideia do crescimento de seu patrimônio desde então, o valor de mercado da LVMH, empresa em que detém cerca de 48% das ações, cresceu aproximadamente 20x em 20 anos.

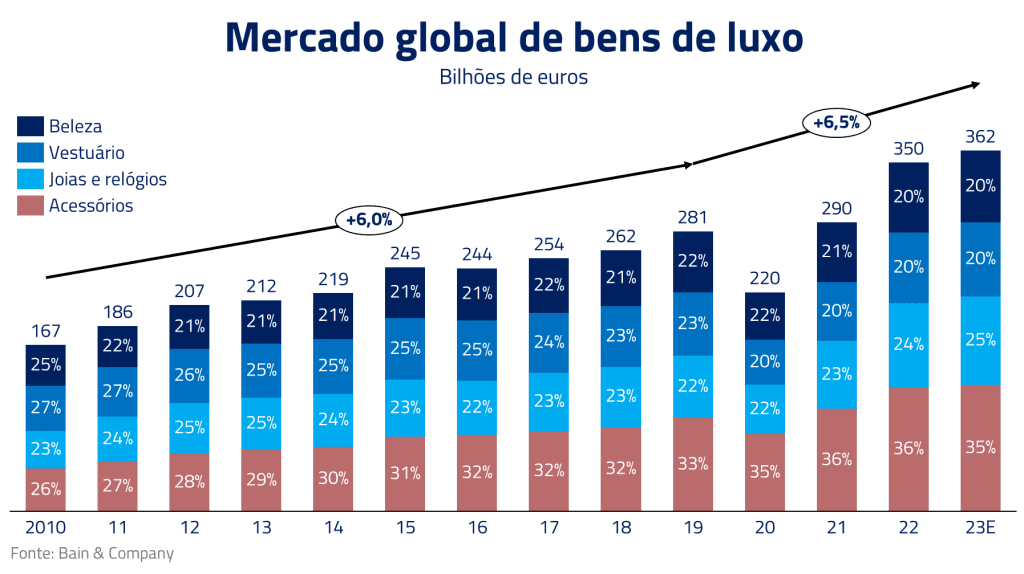

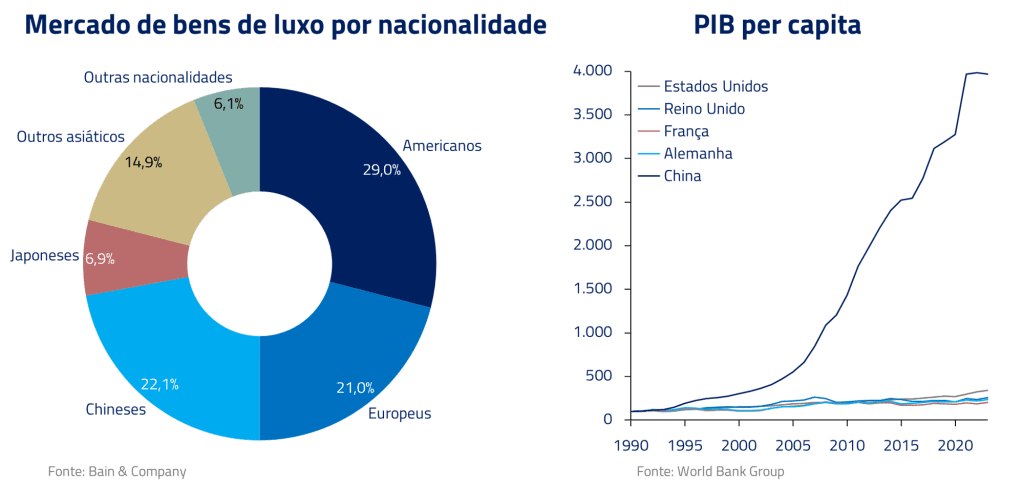

Com suas raízes na Europa, especialmente na França e Itália, a indústria de luxo cresceu significativamente ao longo das últimas décadas, particularmente em direção à Ásia aos Estados Unidos, impulsionada não só pela globalização como também pelo crescimento da população de alta renda ao redor do planeta.

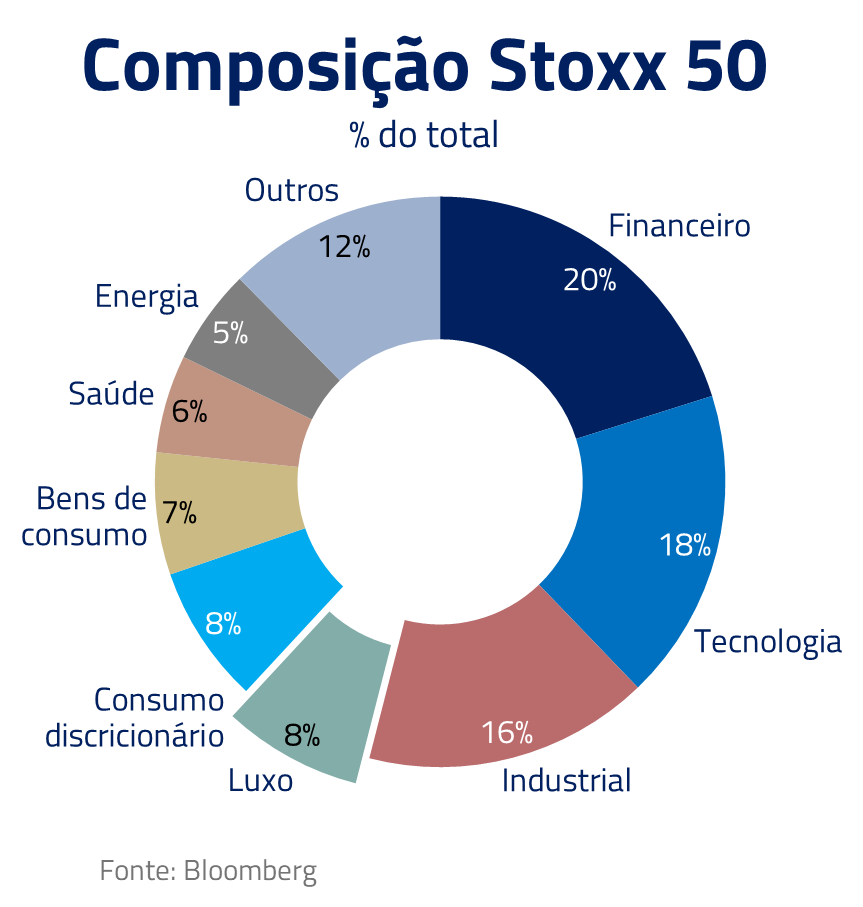

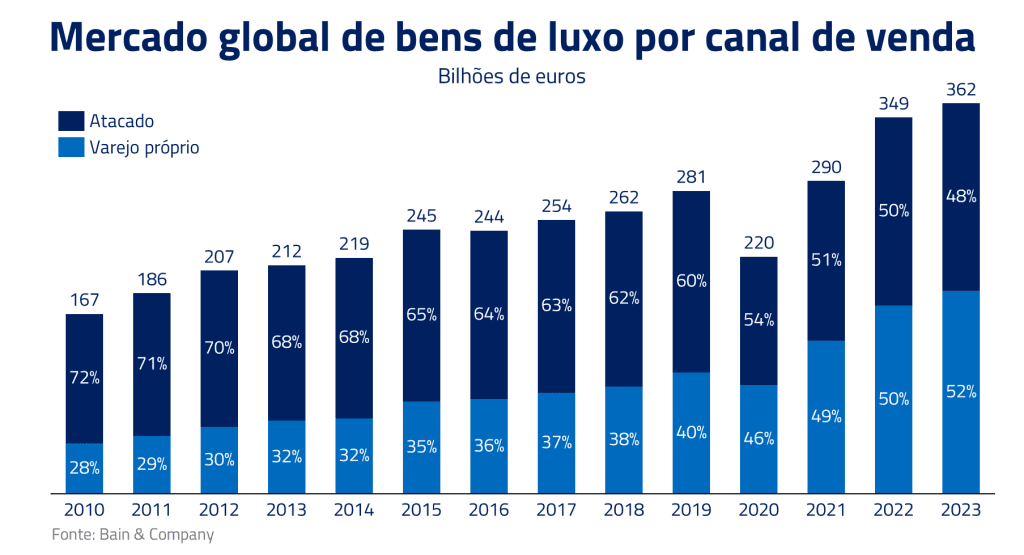

Atualmente, o mercado de bens pessoais de luxo (artigos de couro, moda, joias, relógios, beleza etc.) é de aproximadamente EUR 362 bi. Com grande parte das empresas nascidas na Europa, esse setor é importante para o mercado de ações europeu, representando cerca de 8% do índice Stoxx 50.

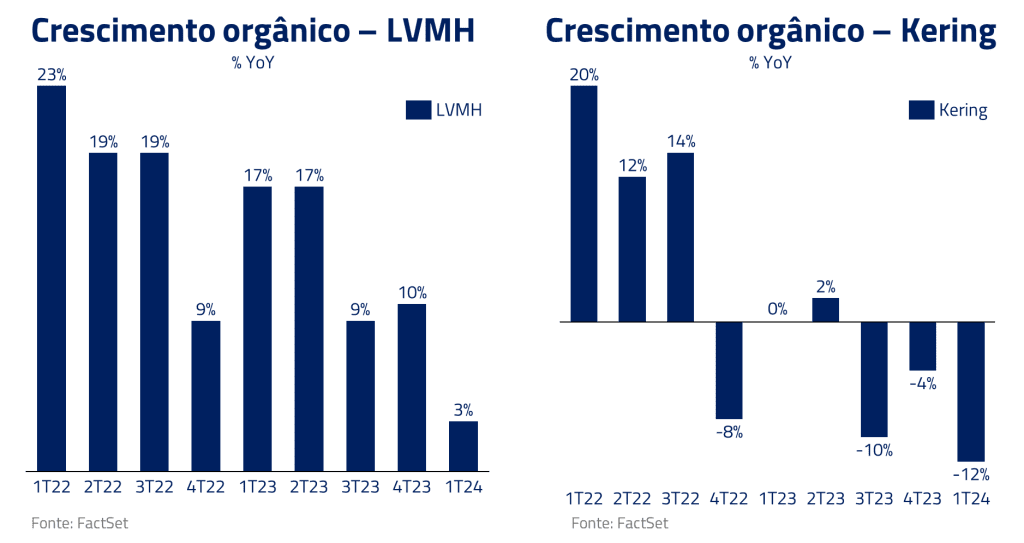

Entretanto, mais recentemente, a indústria apresenta desafios que também nos lembram dos questionamentos existenciais do protagonista do filme: após um período de forte expansão de vendas e margens no período da pandemia e reabertura, a indústria tem que lidar agora com um consumidor asiático em desaceleração e preços que, em alguns casos, parecem ter se estendido além das possibilidades de seu público mais aspiracional.

Nesse Kinea Insights, vamos apresentar o histórico dessa indústria, seus principais participantes e tendências, e como avaliamos as oportunidades de investimentos no momento.

Breve história do luxo – de pequenos negócios familiares a grandes conglomerados Origem

O luxo não é definido pelos objetos com maior utilidade ao consumidor, mas aqueles cujo valor advêm justamente da exclusividade. A diferença pode não parecer óbvia à primeira vista, mas o contraste entre luxo e utilidade se revela quando os objetos são submetidos a ação do tempo: um celular de última geração hoje rapidamente perderá seu valor, um relógio feito à mão pode até mesmo se apreciar.

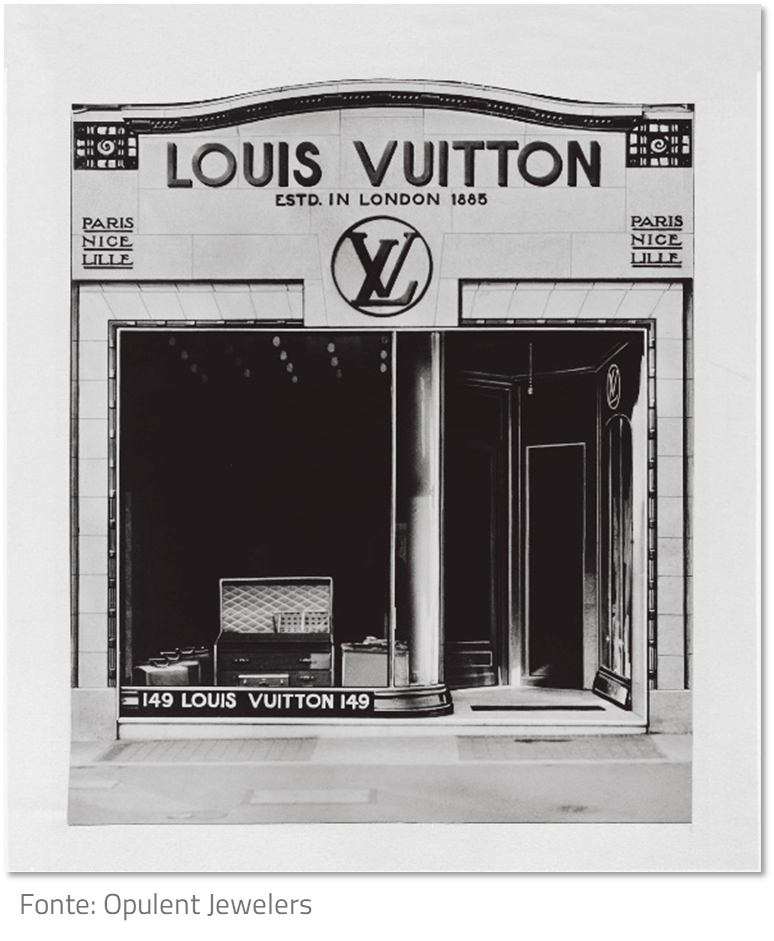

As referências mais antigas que temos às marcas de luxo modernas datam do século XIX. A Hermès, por exemplo, começou em 1837 como uma fabricante de selas para cavalos, refletindo a importância do transporte equestre na época. Por volta de 1930, lança a icônica bolsa “sac à dépêches”, que mais tarde seria adotada por Grace Kelly, atriz e Princesa de Mônaco. Já a Louis Vuitton começou como uma pequena oficina especializada em baús de viagem, em 1854, inicialmente servindo clientes nobres, incluindo a Imperatriz Eugénie, esposa de Napoleão III.

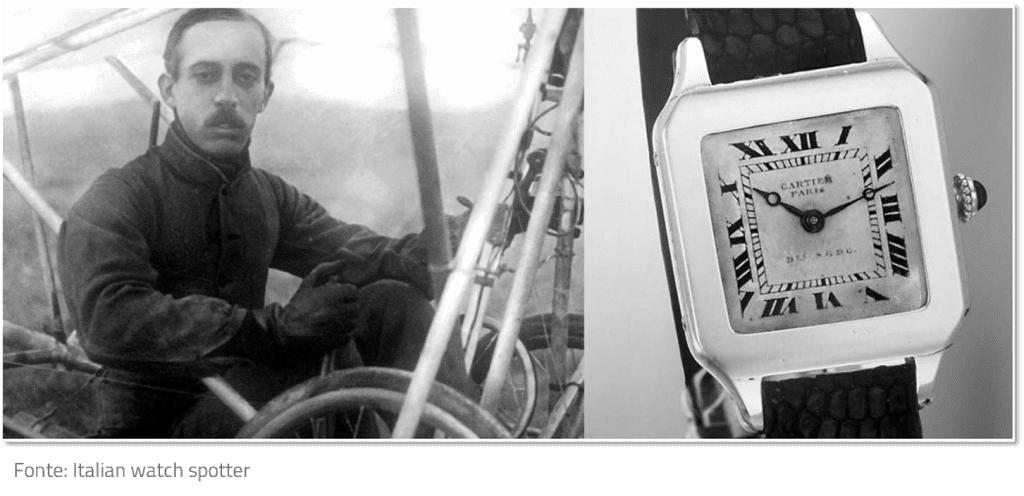

Ainda no século XIX, em 1847, Louis-François Cartier, em Paris, fundava a Cartier, que rapidamente atraiu a elite parisiense com suas joias de design únicos – que se mantêm até hoje. Os netos de Louis-François criaram o icônico relógio Santos em 1904, um dos primeiros relógios de pulso modernos, criado especialmente para o aviador brasileiro Alberto Santos Dumont.

Temos outros nomes cujo legado perdura até os dias atuais, como a Chanel, fundada por Gabrielle “Coco” Chanel. Após uma infância difícil em um orfanato, onde aprendera a costurar, Coco inaugura em 1910 sua primeira boutique de chapéus em Paris. E a Gucci, fundada por Guccio Gucci, em 1921, em Florença, que, assim como a LV, também começou como uma loja especializada em artigos de couro e malas de viagem, posteriormente migrando para bolsas, roupas, sapatos e acessórios.

O que todas as histórias acima trazem em comum é a natureza artesanal e acesso restrito dessas marcas em seu início. O luxo, como conhecemos hoje, surgiu após a Segunda Guerra Mundial, quando as lojas de departamento já começavam a produzir coleções “prêt-à-porter” (prontas para usar), em tamanhos padronizados e prontos, fazendo com que nomes como Louis Vuitton, Hermès e Chanel circulassem mais entre a alta sociedade.

De negócios familiares a grandes conglomerados

A primeira grande transição de modelos de negócios familiares para o mundo corporativo ocorreu com a marca Christian Dior. Após a morte inesperada de Christian Dior em 1957, a marca ficou sem seu principal estilista, mas encontrou um sucessor em Yves Saint Laurent, que tinha apenas 21 anos na época. Essa transição marcou um ponto de virada, onde as marcas de luxo passaram a operar mais como corporações independentes da família fundadora.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

As principais marcas que hoje conhecemos foram iniciadas como pequenos negócios familiares e pouco a pouco foram adquiridas e consolidadas em grandes grupos empresariais, que hoje dominam o mercado de luxo no mundo. Essa evolução permitiu uma expansão global e uma gestão mais profissional, mantendo, ao mesmo tempo, a herança e o prestígio associados a seus nomes.

A Cartier, por exemplo, foi adquirida em 1981 pelo grupo Richemont, dono de outras marcas como Van Cleef & Arpels, Piaget e IWC. Hoje, a Cartier ainda é uma das marcas de luxo mais reconhecidas e respeitadas do mundo, faturando cerca de EUR 10 bi em 2023.

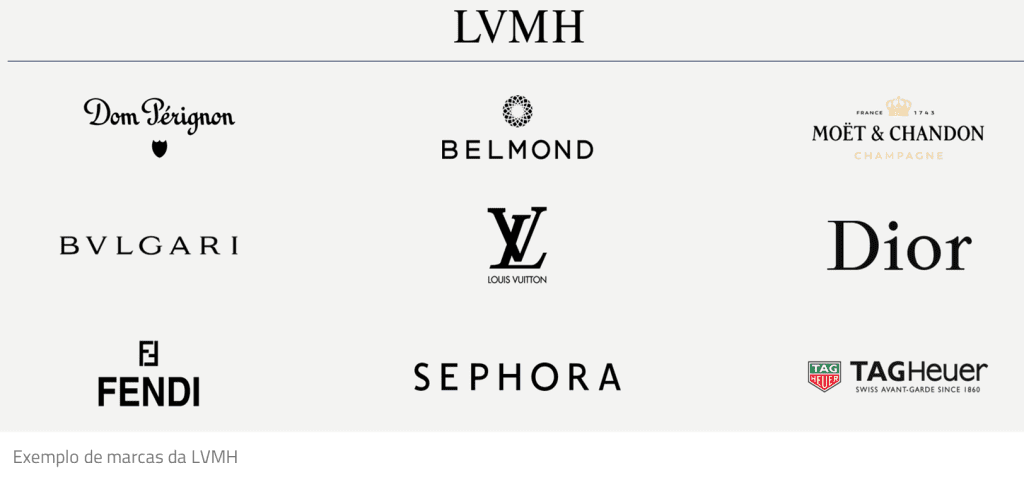

Arquitetada por Bernard Arnault, a LV fez a fusão com a Moët et Chandon e Hennessy em 1987, que resultou na criação do maior conglomerado de luxo que conhecemos hoje – a LVMH – com Arnault se tornando CEO em 1989 e passando a fazer uma série de aquisições. Atualmente, a LVMH é dona de diversas marcas de luxo como Dior, Tiffany, Bvlgari, TAG Heuer, entre outras. A empresa tem valor de mercado em torno de EUR 357 bi e faturou EUR 86 bi em 2023, sendo a maior e mais diversificada empresa do setor.

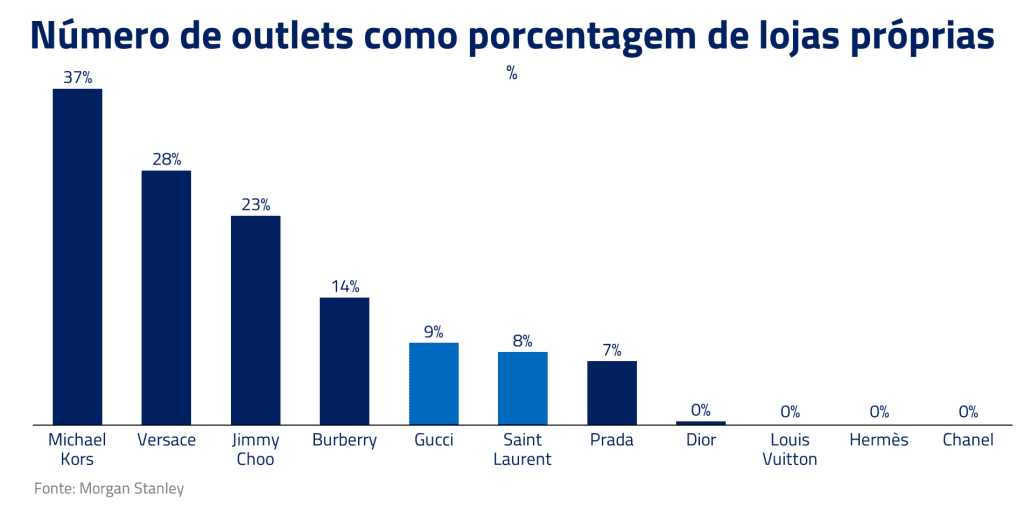

Em 1999, o grupo Kering, dona de marcas como Balenciaga e Yves Saint Laurent, adquire uma participação majoritária na Gucci. Hoje, a marca passa por alguma dificuldade em se reposicionar, principalmente por causa de seus outlets, que têm diminuído a percepção de exclusividade da marca.

A Hermès, por sua vez, continua sendo uma empresa familiar e é reconhecida pela exclusividade de suas peças, mantendo sua produção artesanal e limitada. As vendas são controladas e os consumidores precisam estabelecer relações de longo prazo com a marca para terem acesso aos produtos mais cobiçados, aumentando ainda mais a percepção de exclusividade que se reflete diretamente no preço de seus produtos. Por exemplo, a renomada bolsa Birkin, lançada em 1984, que pode chegar a mais de USD 100 mil.

Birkin 20 Matte Alligator

Lançada em 2023, a bolsa Birkin 20 Vert D’eau Matte Alligator foi vendida em um leilão na Sotheby’s por USD 115,570.

A “democratização” do consumidor de luxo Do Ocidente ao Oriente

Até a década de 1980, as marcas nascidas na Europa se voltavam para o mercado ocidental. Porém, com o forte crescimento econômico asiático na segunda metade do século, as empresas passaram a adentrar esse mercado, começando com o Japão, onde a renda per capita havia subido vertiginosamente e havia afinidade cultural com produtos de alta qualidade.

O Japão experimentou um crescimento econômico sem precedentes após a Segunda Guerra Mundial, que foi acompanhado por um aumento no consumo de bens de luxo, tanto no Japão quanto no exterior, com os turistas japoneses impulsionando significativamente as vendas de marcas de moda de luxo em todo o mundo. Em resposta a essa crescente demanda, marcas de luxo expandiram sua presença no Japão e em outros destinos populares para turistas japoneses.

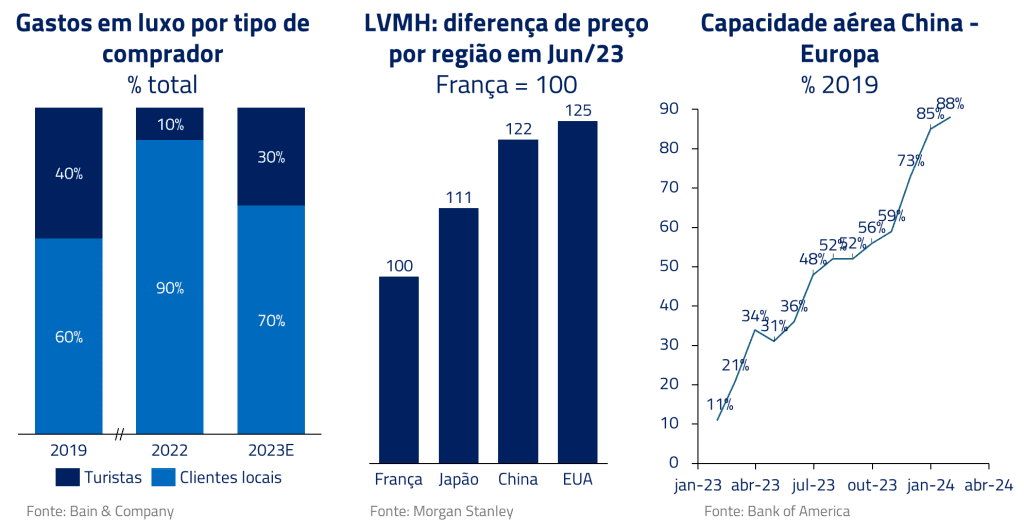

Nas décadas subsequentes, o luxo se alastrou pelo continente, passando para os Tigres Asiáticos e atingindo hoje seu maior mercado, a China, onde houve o maior crescimento da classe média da história de um país. Atualmente, o consumidor asiático corresponde por 44% da receita do setor. Os chineses representam 22% das vendas totais do setor de luxo.

Do exclusivo ao aspiracional

O luxo historicamente foi uma exclusividade das classes mais abastadas da pirâmide social. Porém, percebendo o significativo crescimento das classes médias globais, liderado pela China, as marcas viram uma oportunidade: o luxo poderia ser acessível, caso o apelo e a busca por status fossem suficientemente grandes. Com campanhas de marketing, expansão das mídias sociais e expansão de lojas, o luxo então passou a ser objeto cobiçado por esse mercado anteriormente renegado: o consumidor aspiracional.

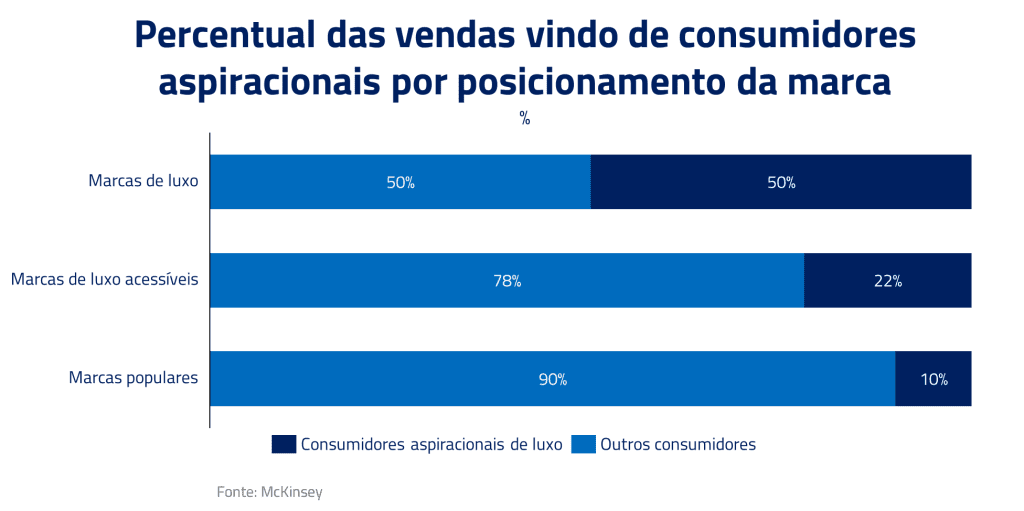

O consumidor aspiracional de luxo – aquele que gasta quantias moderadas por ano em luxo, definidos entre EUR 3.000 e EUR 10.000 – vem ganhando cada vez mais relevância para a indústria e é responsável por metade das vendas de luxo, tendo maior preferência por vestuário e beleza, que possuem o ticket médio relativamente menor do que joias e relógios de luxo.

As campanhas foram bem-sucedidas, e, hoje, o mercado de consumidores aspiracionais tem se tornado tão relevante para as empresas quanto os demais consumidores.

O risco da democratização: redução da exclusividade

A escassez é crucial para marcas de luxo porque aumenta o desejo e o valor percebido de seus produtos. A gestão da escassez é fundamental para que as marcas de luxo mantenham a sua reputação, e um dos modos de controlar isto é ter visibilidade da cadeia de produtos.

Uma tendência que vem ganhando força entre as marcas é o varejo próprio (venda direta para o consumidor), que passou o canal de atacado pela primeira vez na história em 2023, atingindo 52% das vendas. Assim, as marcas conseguem enxergar melhor o mercado final, tendo maior controle de oferta e demanda.

Algumas marcas optaram por ter outlets para escoarem parte dos produtos não vendidos. Dentre as grandes, a Gucci é a mais exposta a este segmento, com 15% das vendas vindo de outlets, enquanto LV, Hermès e Chanel não participam deste mercado, limitando a produção e mantendo relação de longo prazo com seus clientes.

O efeito colateral do segmento de outlets é a perda de valor da marca. Este efeito tem sido observado nas marcas da Kering, como a Gucci e YSL, principalmente na China, onde há indícios de que Gucci passa a ser percebida como uma marca fashion e não mais luxo.

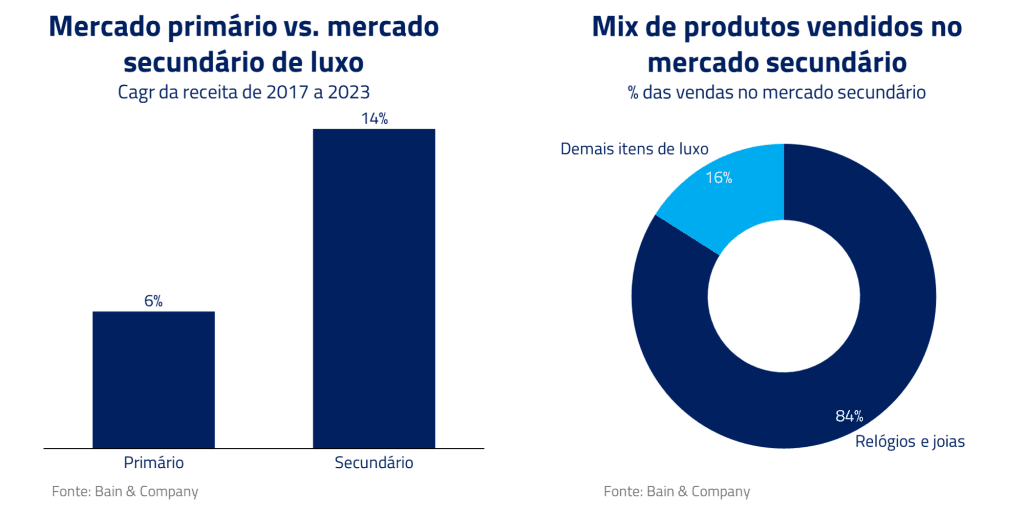

Outro risco de imagem para as marcas vem do mercado de usados e revenda (mercado secundário), que tem se tornado cada vez mais relevante e crescendo acima das vendas feitas pelas próprias empresas de luxo (mercado primário), principalmente em relógios e joias que representam mais de 80% desse segmento. O secundário é a porta de entrada para gerações mais jovens e consumidores aspiracionais e já é estimado em EUR 45 bi, equivalente a 12% das vendas totais realizadas pelas empresas. Este mercado, assim como o de outlets, pode afetar negativamente a imagem das marcas, diminuindo seu fator escassez.

O efeito da pandemia no luxo: bens vs. serviços

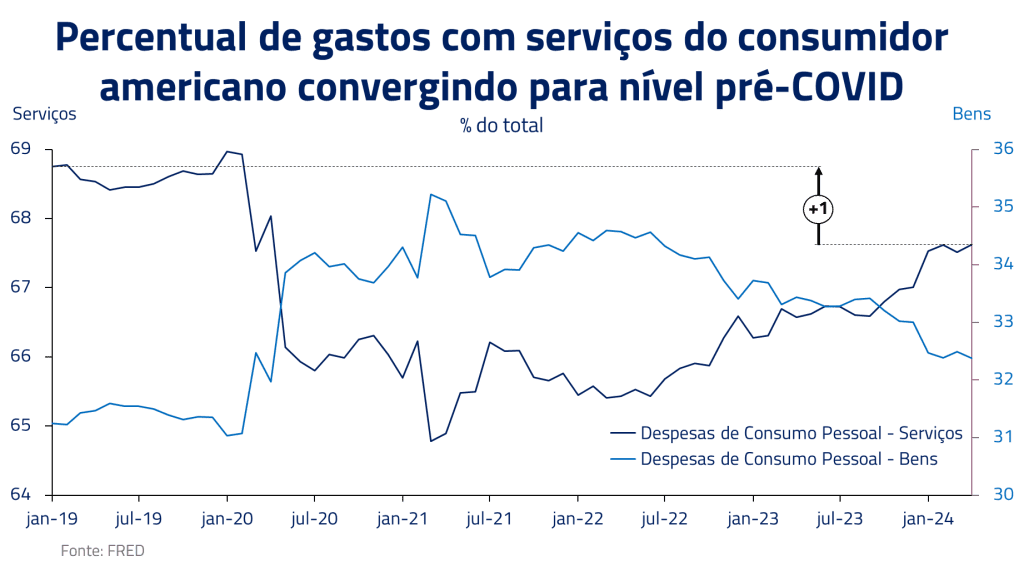

Nos anos subsequentes à pandemia, o crescimento do setor acelerou. Ajudado pelas transferências às famílias e pela falta opções para gastos em serviços devido ao lockdown, o setor de luxo foi um dos principais beneficiados pela liquidez injetada na economia pelos governos, principalmente no ocidente. No entanto, já temos observado desde meados de 2022 uma reversão dessa tendência, com serviços voltando a ganhar espaço nos gastos do consumidor.

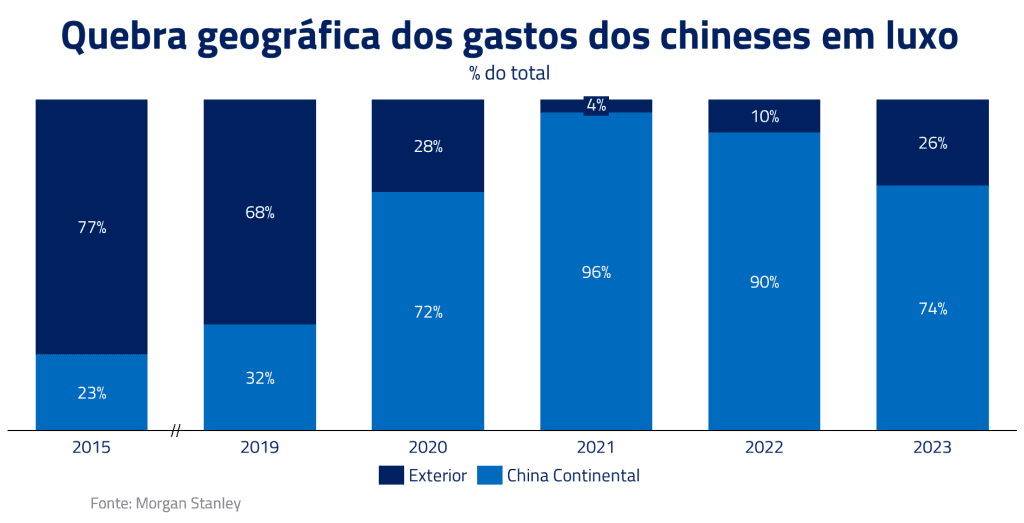

Outra consequência visível da pandemia no setor foi em relação ao consumidor chinês. Historicamente, esse consumidor, que antes se aproveitava de viagens para a Europa para comprar produtos de luxo, se viu forçado a consumir internamente, impulsionando o comércio local.

Com toda essa maior demanda por luxo, as empresas aproveitaram para repassar preços como nunca e – juntamente com a alavancagem operacional (receita crescendo mais do que despesas) – viram suas margens atingirem os maiores patamares históricos, que vêm sendo perpetuados pelo consenso de mercado.

O setor também passa a observar a volta de tendências que aconteciam pré-pandemia. Consumidores chineses e americanos estão voltando a comprar na Europa durante viagens, onde os preços são menores quando comparados a outras localidades. Este maior crescimento do turismo e compras na Europa tende a ser negativo para crescimento e margens, dado o menor preço médio.

Como pensar no mercado de luxo daqui para frente?

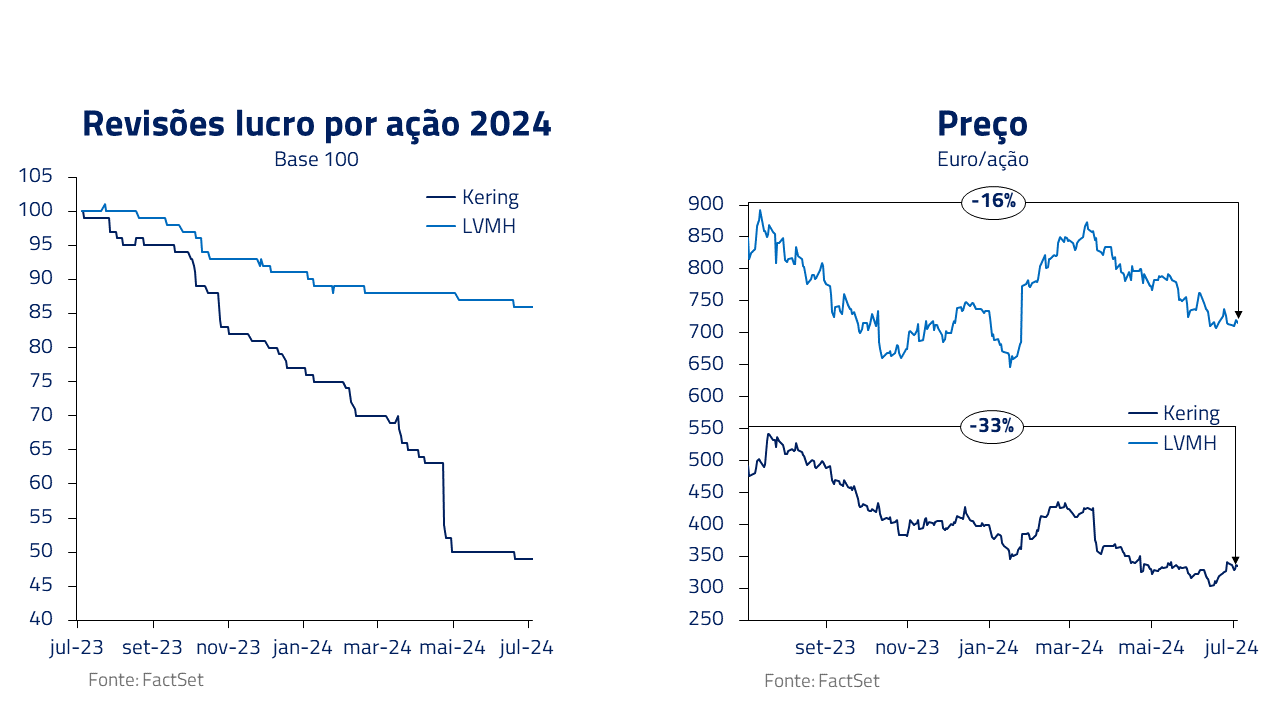

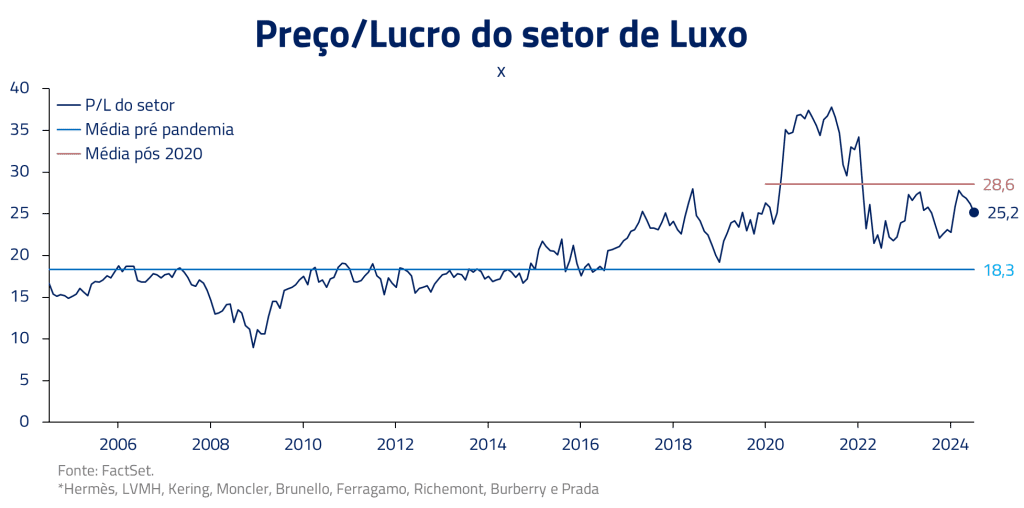

Estruturalmente, a indústria de luxo é atrativa, com crescimento em torno de 6% a.a. e mostrando resiliência em ciclos de queda econômica. Entretanto, o curto prazo ainda parece um pouco nebuloso com o setor passando por normalização de crescimento e margens. Acreditamos que o consenso de mercado tenha que continuar revisando ambos para baixo, o que pode impactar diretamente o preço das ações.

E, apesar das revisões negativas de lucros, as valuations do setor ainda estão próximas às médias dos últimos anos e acima do nível histórico. Na nossa visão, temos uma assimetria aqui: poderemos observar uma maior correção nesses valores com a desaceleração de crescimento e compressão de margens no curto prazo. Com isso, apesar de toda a força das empresas de luxo, temos uma visão menos construtiva para os próximos meses.

***

A comparação entre “La Dolce Vita” e a indústria de luxo revela a profunda conexão entre o glamour retratado por Fellini nos anos 60 e a essência das marcas de luxo contemporâneas.

A famosa cena de Marcello ao lado da icônica Fontana di Trevi, onde o glamour e a superficialidade se encontram, serve como uma analogia perfeita para a situação atual da indústria de luxo. Assim como, Marcello é seduzido pelo brilho superficial da alta sociedade, os investidores podem ser atraídos pelas margens de lucro elevadas e o prestígio dessas marcas. No entanto, por trás do brilho, há uma realidade complexa que exige cautela.

A indústria de luxo possui características únicas para o investidor global, representando marcas seculares que vêm sendo administradas com sucesso por gerações, criando produtos com características únicas: onde exclusividade e qualidade falam mais alto que funcionalidade.

Entretanto, como sabemos, nem sempre grandes empresas são grandes investimentos a todo momento de um ciclo econômico. A desaceleração do consumo asiático, um mercado crucial para muitas dessas marcas, e o nível de margens esperado pelo mercado levantam preocupações. Sendo assim, preferimos aguardar, com disciplina, um melhor ponto de investimento para tomarmos possíveis posições compradas nessas empresas.

***

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.