Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

No filme “Batman: O Cavaleiro das Trevas”, Harvey Dent fala a frase abaixo para o homem-morcego, após sua transformação de promotor herói para o vilão duas caras.

Esse tipo de tragédia parece ter sido o destino do chamado “ouro negro”: o petróleo. De herói que impulsionou a sociedade ao longo dos últimos séculos, se tornou recentemente não só o vilão ambiental, como também, principalmente após a última reunião da OPEP+, uma criatura novamente capaz de reviver o medo inflacionário no mundo.

Nos últimos meses, escrevemos diversos textos sobre a crise energética global em nossas cartas, incluindo “A incrível viagem de Shackleton” e ”Não olhe para cima”.

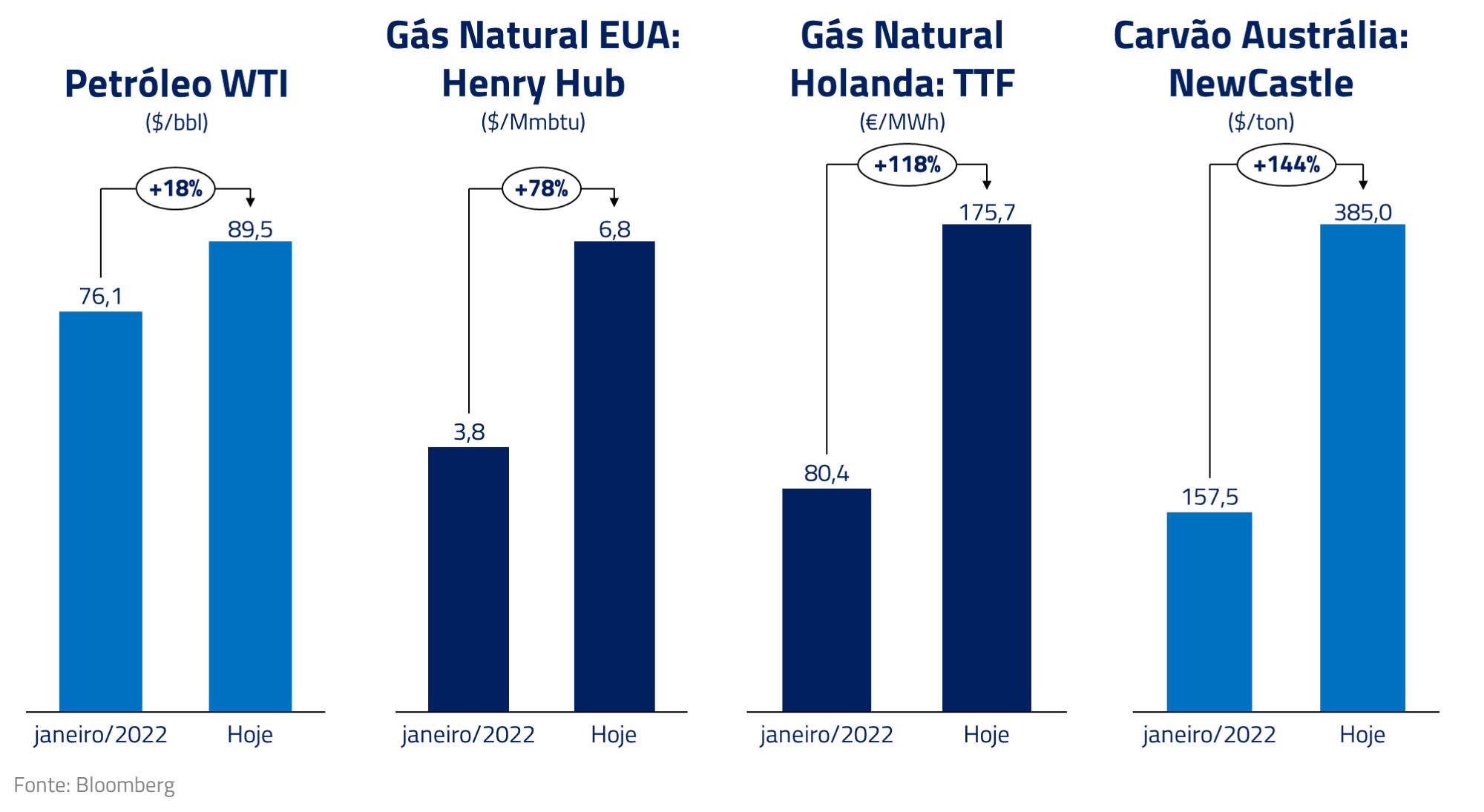

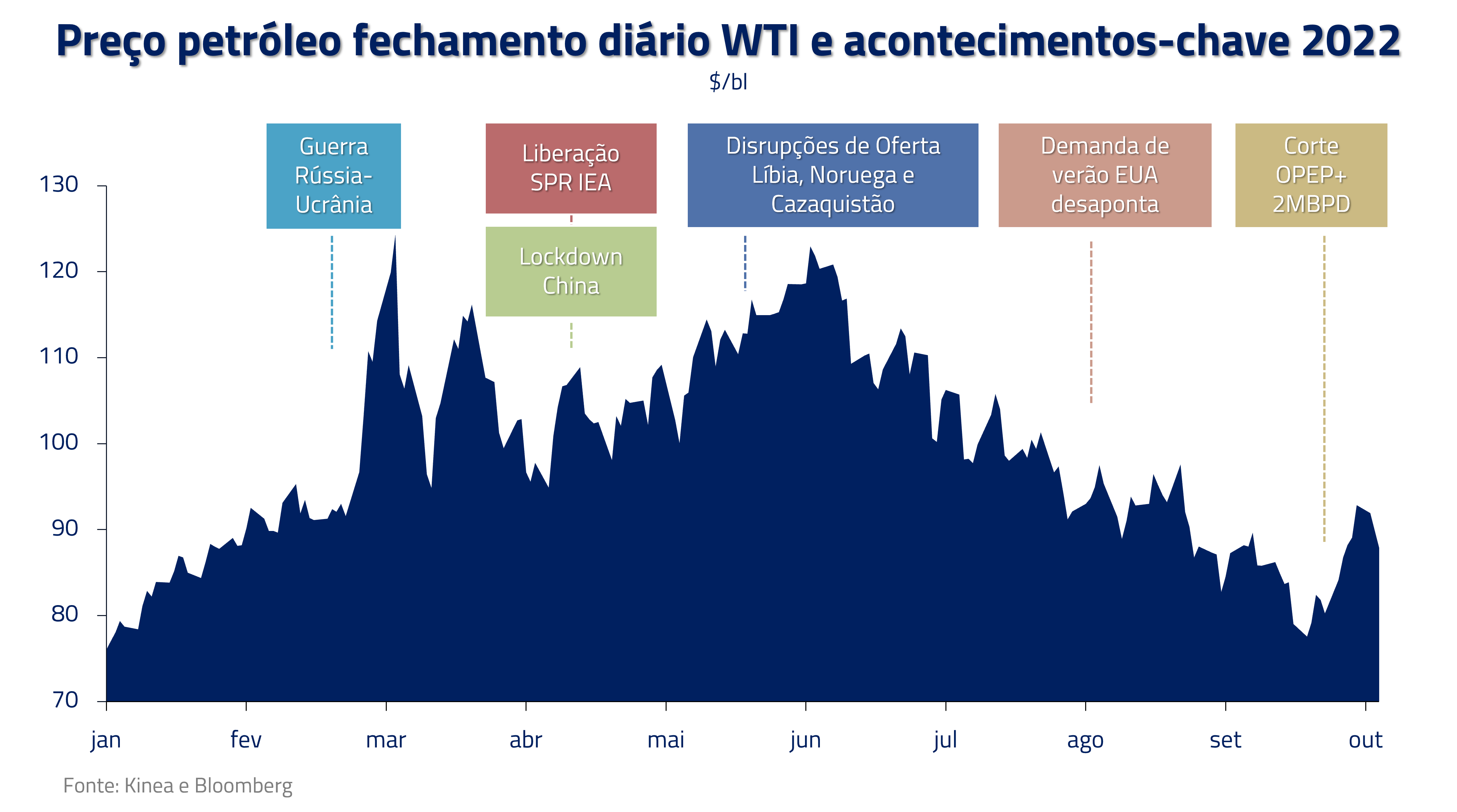

Em meses recentes, a crise energética se manifestou mais fortemente em commodities como gás natural, que chegou a subir mais de 8 vezes na Europa, e no carvão, que teve seu preço aumentado por um fator de 4 desde 2021. Quando comparados ao pré-Guerra Rússia-Ucrânia, o petróleo foi o combustível fóssil com mais modesta valorização.

No entanto, o preço do petróleo, que negociou a patamares de $130/bbl pouco após a Guerra da Rússia, recentemente retornou aos patamares de $80/bbl.

Neste insight, apresentaremos as dinâmicas desse importante mercado e revisitamos nossa tese para a commodity, juntamente com as implicações da recente decisão da OPEP+ de cortar suas cotas de produção.

As dinâmicas do mercado de petróleo

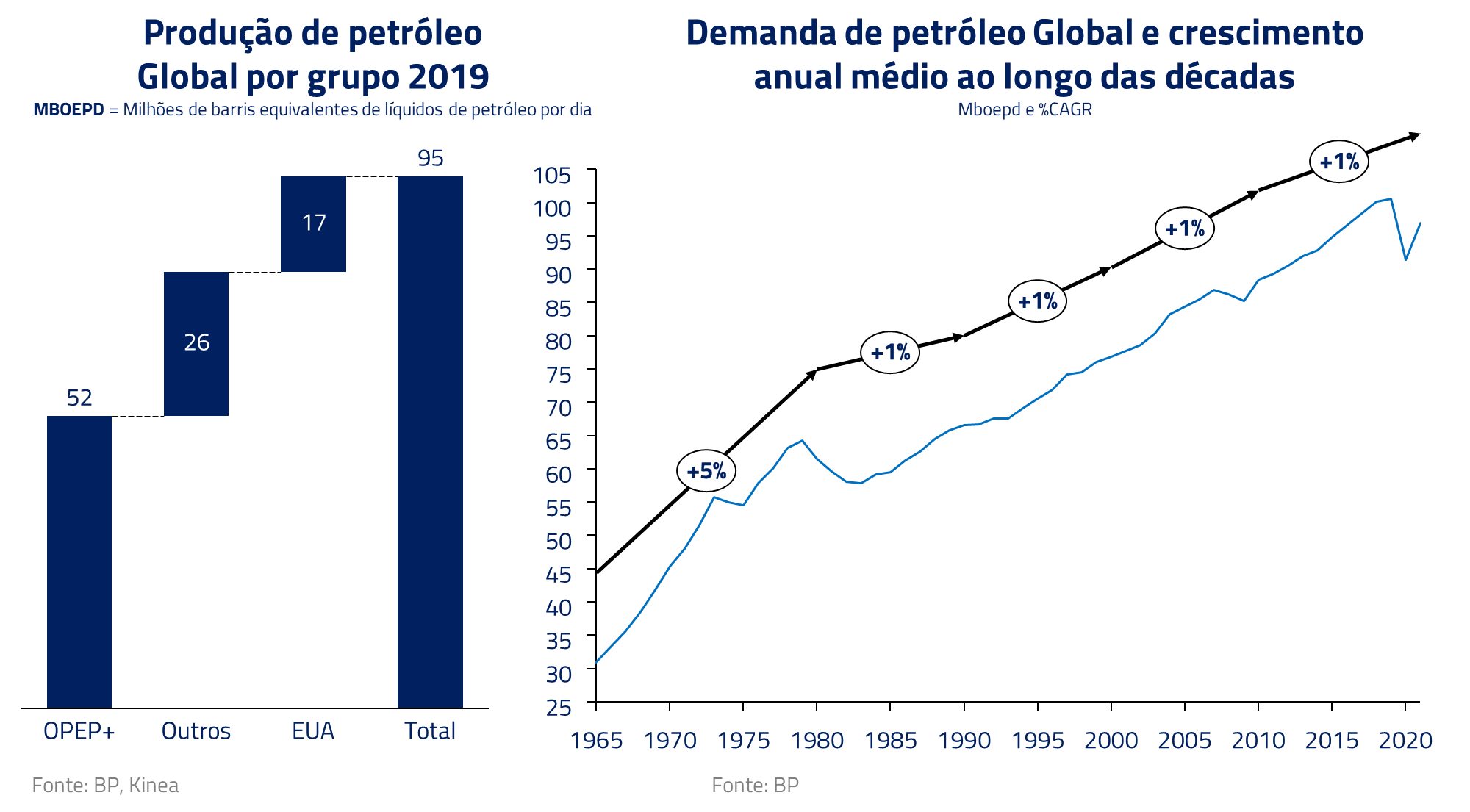

O mercado global de petróleo envolve cerca de 100 milhões de barris que são consumidos diariamente no planeta. De modo geral, o crescimento da oferta e da demanda é lento e previsível, com aumento anual de cerca de 1% a.a.

Destes 100Mbpd, mais da metade é controlado pela OPEP+, um cartel que envolve os principais países do Golfo Pérsico, liderados pela Arábia Saudita, juntamente com a Rússia e outros.

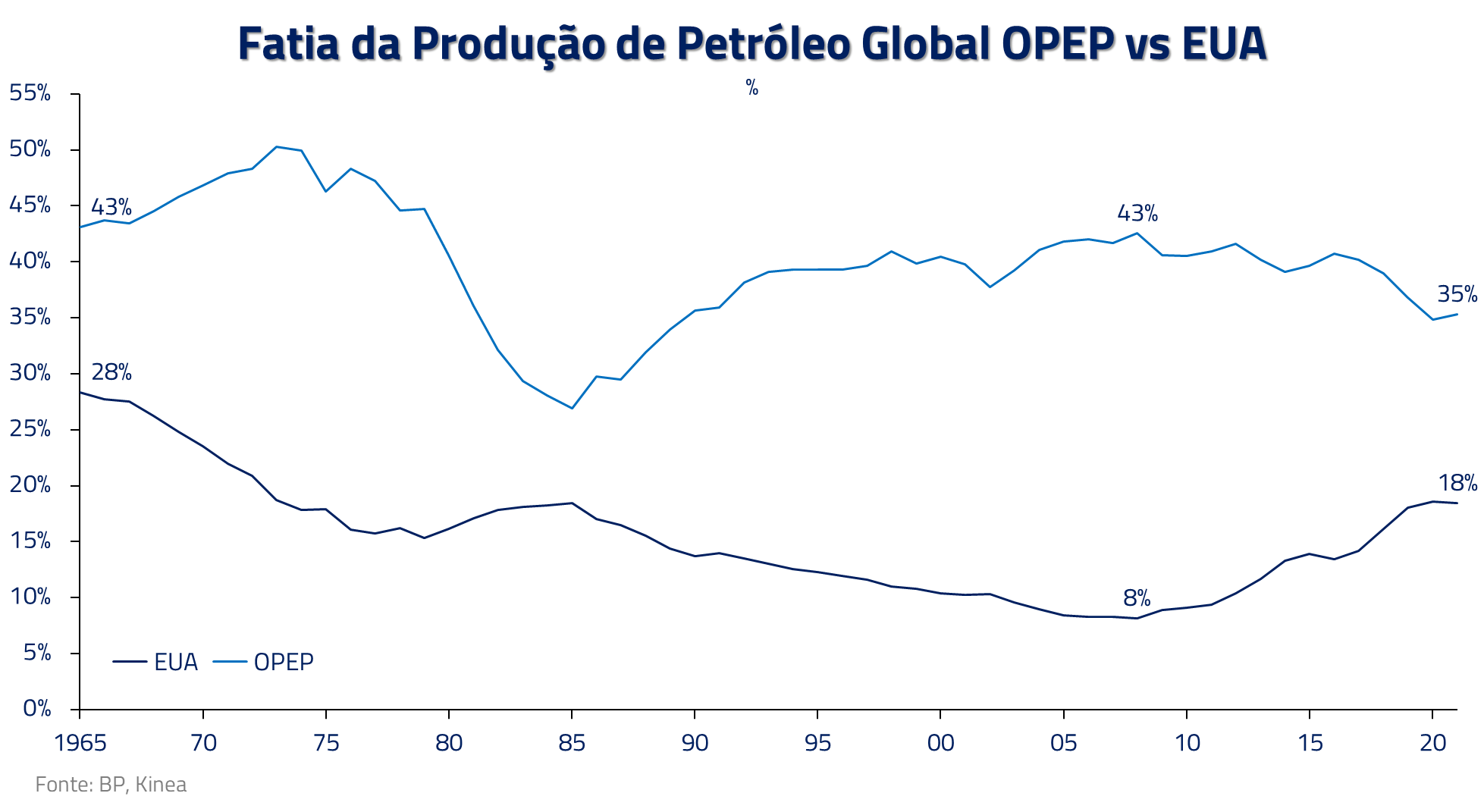

O histórico desse mercado, desde a formação da OPEP em 1960 e posterior primeira crise do petróleo em 1973, havia sido o forte controle do cartel sobre os preços dessa commodity em virtude, principalmente, do declínio da produção norte-americana nos anos 1970.

A entrada da produção de xisto nos Estados Unidos

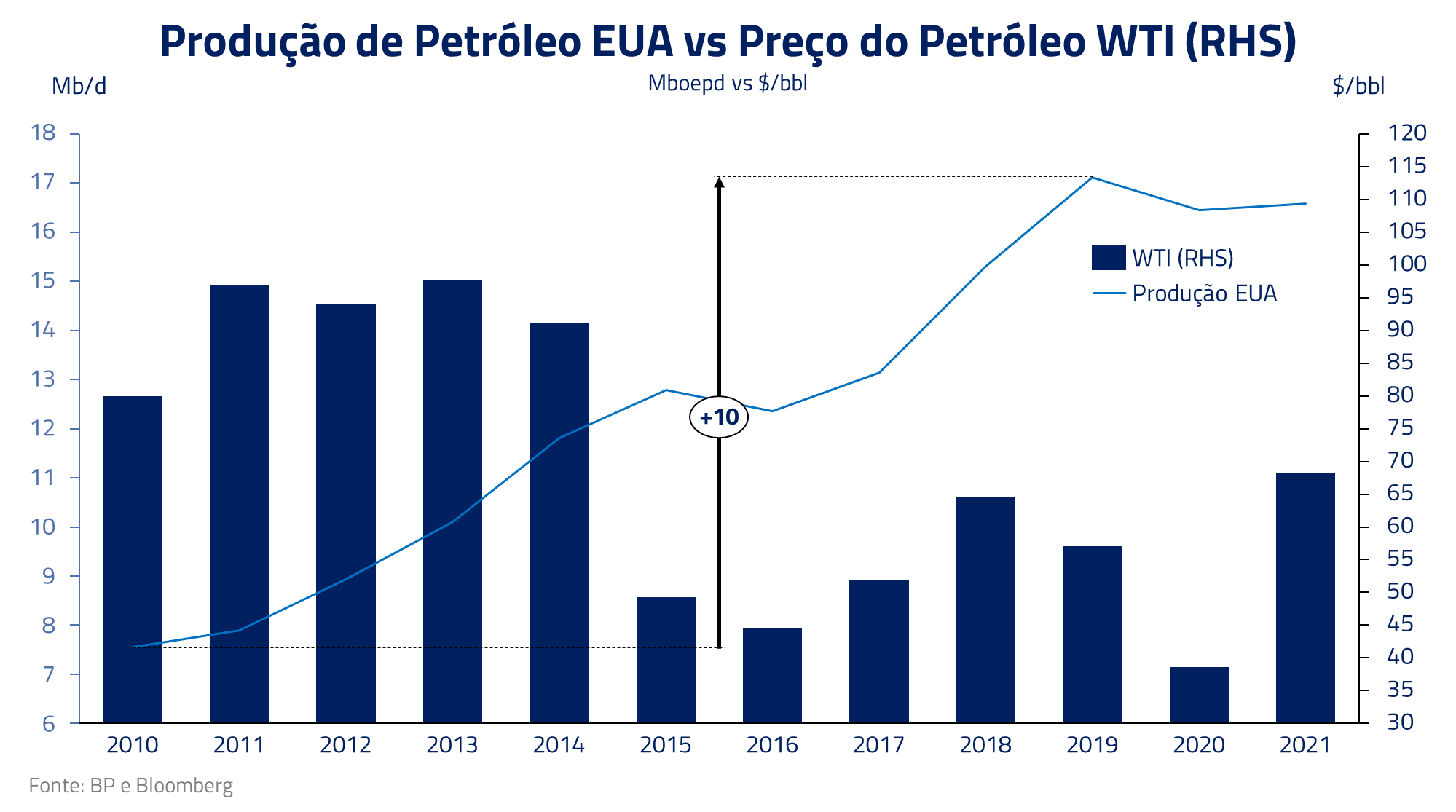

Entretanto, a partir de 2010, um novo fator emergiu nesse mercado: a produção de gás e petróleo de xisto nos EUA, fazendo com que o país passasse de uma produção diária de cerca de 7,5 mboepd para cerca de 17mboepd, afetando o balanço global dessa commodity e fazendo com que o preço saísse de patamares perto de $100/bl do período pré-xisto para níveis perto de $50/bl.

O crescimento da oferta de petróleo de xisto afetou a geopolítica da última década. Com a redução da sua fatia de participação, a OPEP tentou por diversas vezes retomar o controle da narrativa, até desistir no final de 2014 e aceitar um patamar de preços inferior para o petróleo.

A queda da rentabilidade do xisto norte-americano

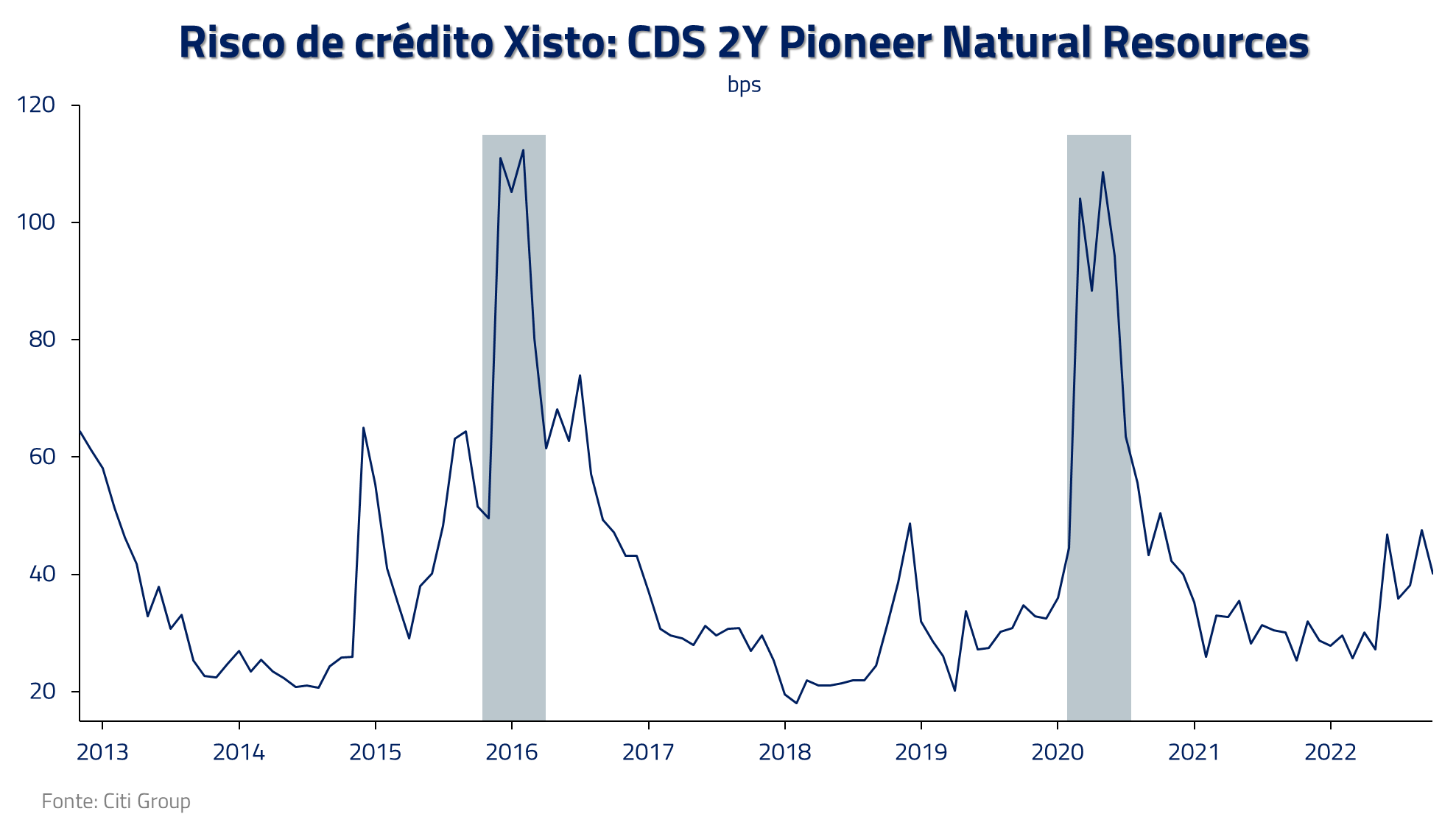

Entretanto, a consequência desse processo foi a redução da rentabilidade das empresas de petróleo de xisto norte-americano em decorrência de preços mais baixos. Esse fato, juntamente com a desaceleração da China em 2015 e recessão industrial global, levou à primeira crise do setor de xisto, culminando na quebra de empresas e redimensionamento de investimentos.

O período de 2016 a 2020 foi caracterizado por gradual recuperação do setor. Entretanto, mesmo antes da Covid, os primeiros sinais de problemas potenciais na produção norte-americana já se mostravam presentes.

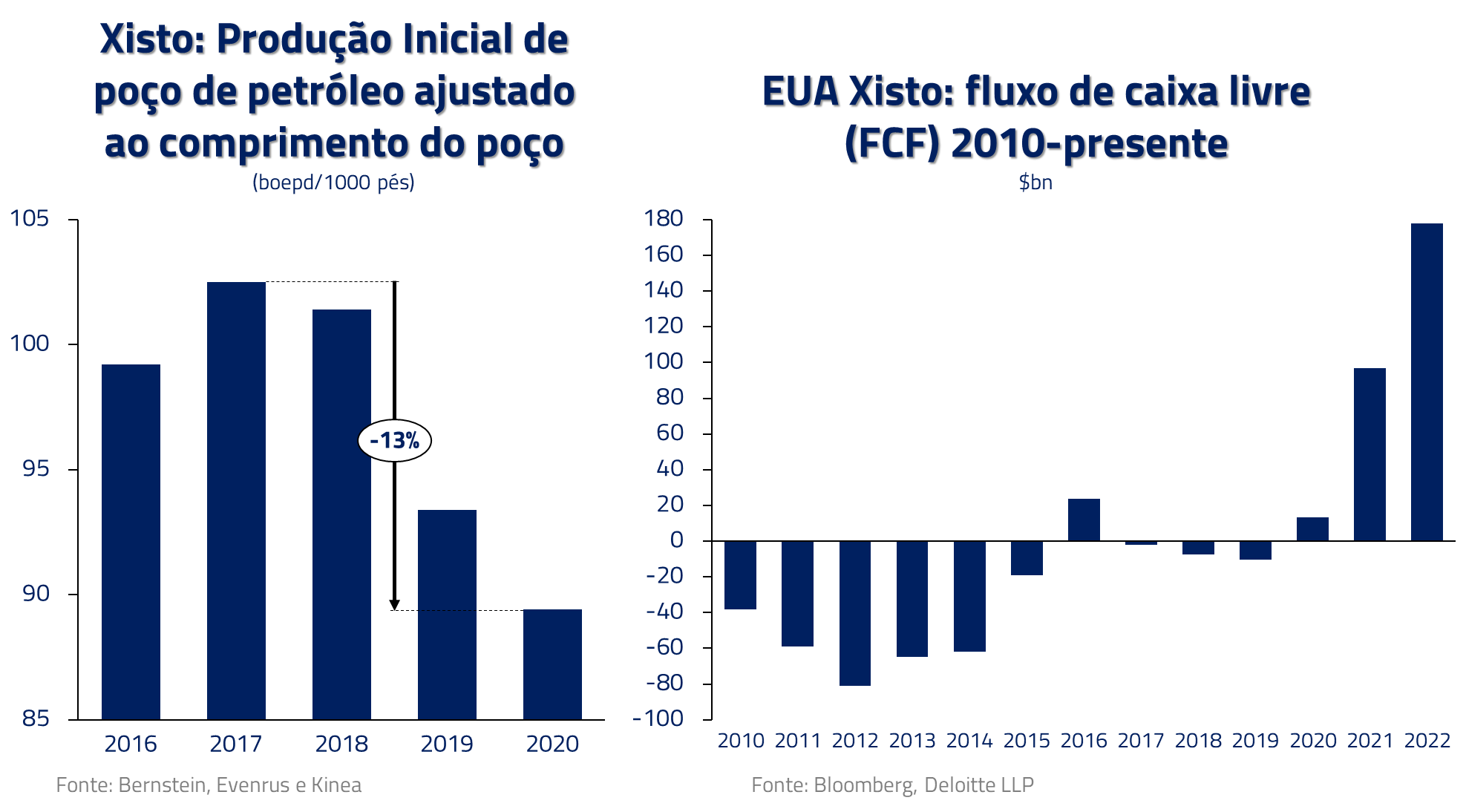

Tendo utilizado as melhores áreas das melhores bacias produtoras no período 2010-2018, as empresas produtoras começaram a buscar áreas de menor potencial produtivo, elevando o custo marginal de produção e novamente gerando questionamentos sobre o potencial de crescimento. Fato que já podia ser observado no declínio da produtividade de poços de xisto no final da década.

O período da Covid foi caracterizado por severa redução de demanda. De um patamar de cerca de 100mbpd, a demanda global chegou a contrair 15mbpd, fazendo com que o preço da commodity negociasse em preços negativos em abril de 2020.

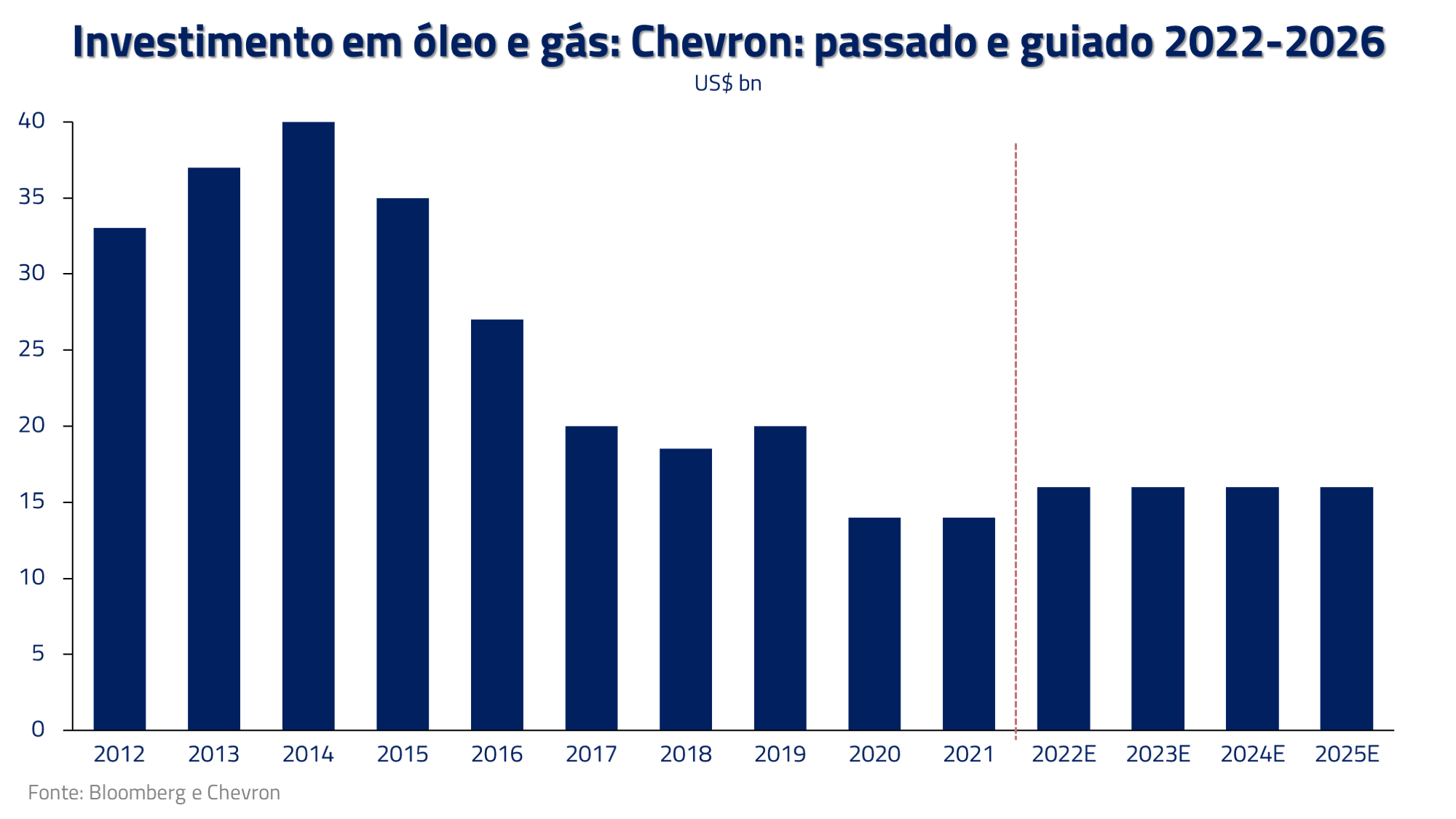

Para as empresas de xisto, que já enfrentavam problemas de rentabilidade, a Covid foi uma dura sentença, gerando severa queda de produção e investimento. A produção americana colapsou de 13mbpd para um nadir de 10mbpd, com correspondente declínio de investimentos.

O lento retorno da produção norte-americana

O retorno da produção e investimentos no período pós-Covid tem sido mais lento do que o esperado. Uma das razões, em nossa visão, passa justamente pela menor produtividade dos poços atuais, os quais apresentam perfil de retorno inferior aos do início do processo de exploração de xisto, bem como a demanda de investidores por retornos em caixa, após anos de prejuízo.

A consequência de uma menor produção nos Estados Unidos em relação as expectativas tem sido um gradual retorno do poder da OPEP+ sobre o mercado. Uma vez que seu maior competidor não parece mais apresentar capacidade de afetar a dinâmica de mercado, gradualmente a OPEP+ tem se mostrado mais confortável em reassumir o papel de formador de preços.

O comportamento do petróleo nos meses recentes

No período pós-Covid, com o retorno da demanda e maior controle da oferta por parte da OPEP+, preços se elevaram novamente de patamares ao redor de $50/bl para um zênite de $130bl durante o início da Guerra da Ucrânia.

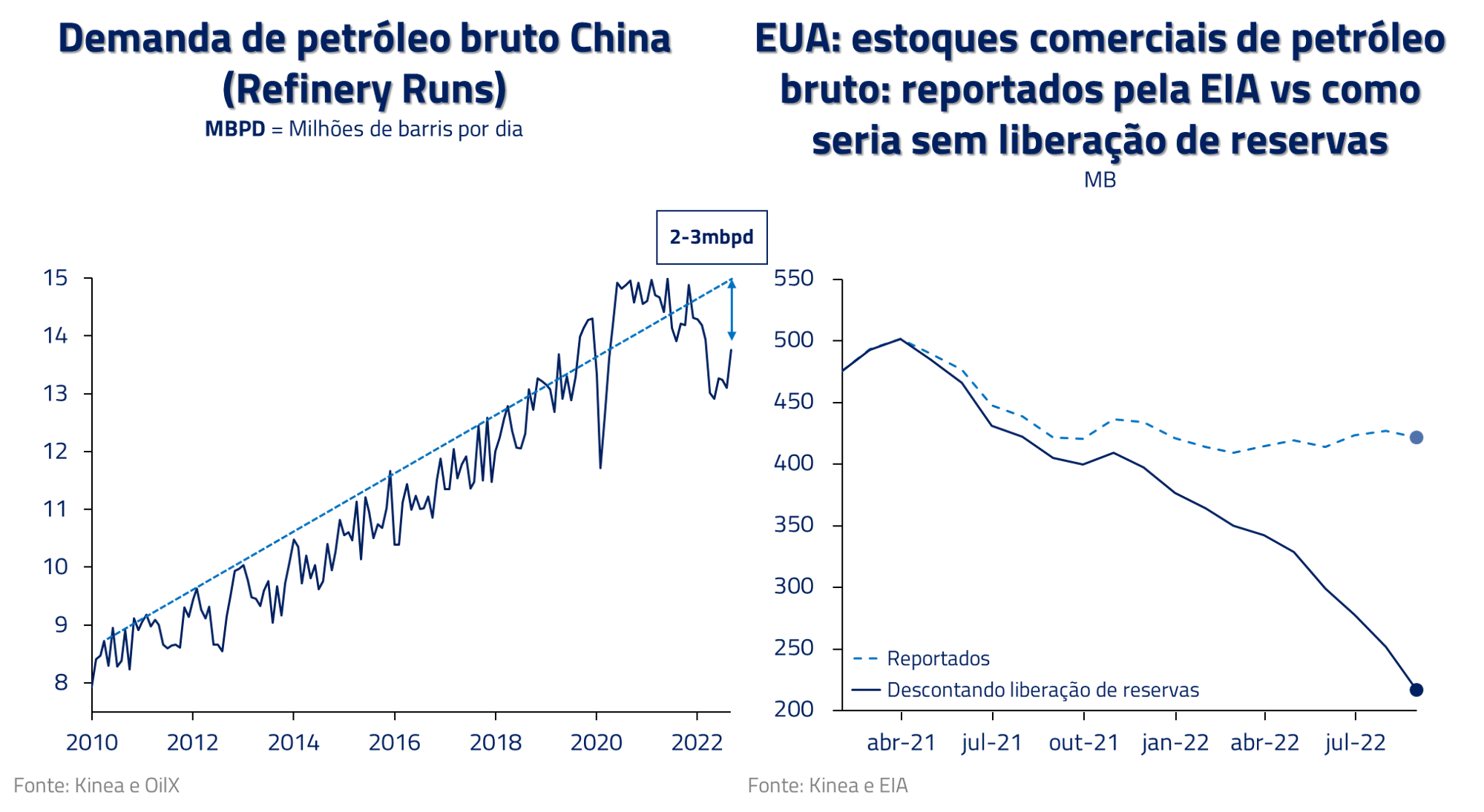

Os últimos meses foram caracterizados por um gradual declínio do preço da commodity, entre os fatores principais consideramos que a liberação de reservas estratégicas dos EUA e a continuação do processo de lockdowns na China têm sido os principais fatores afetando o balanço do mercado.

Consideramos que a China no momento deva estar rodando ao redor de 2-3mbpd abaixo de sua tendência de longo prazo, o que, combinado com liberação de 1mbpd de reservas nos Estados Unidos, providenciou algum alívio para as balanças de petróleo.

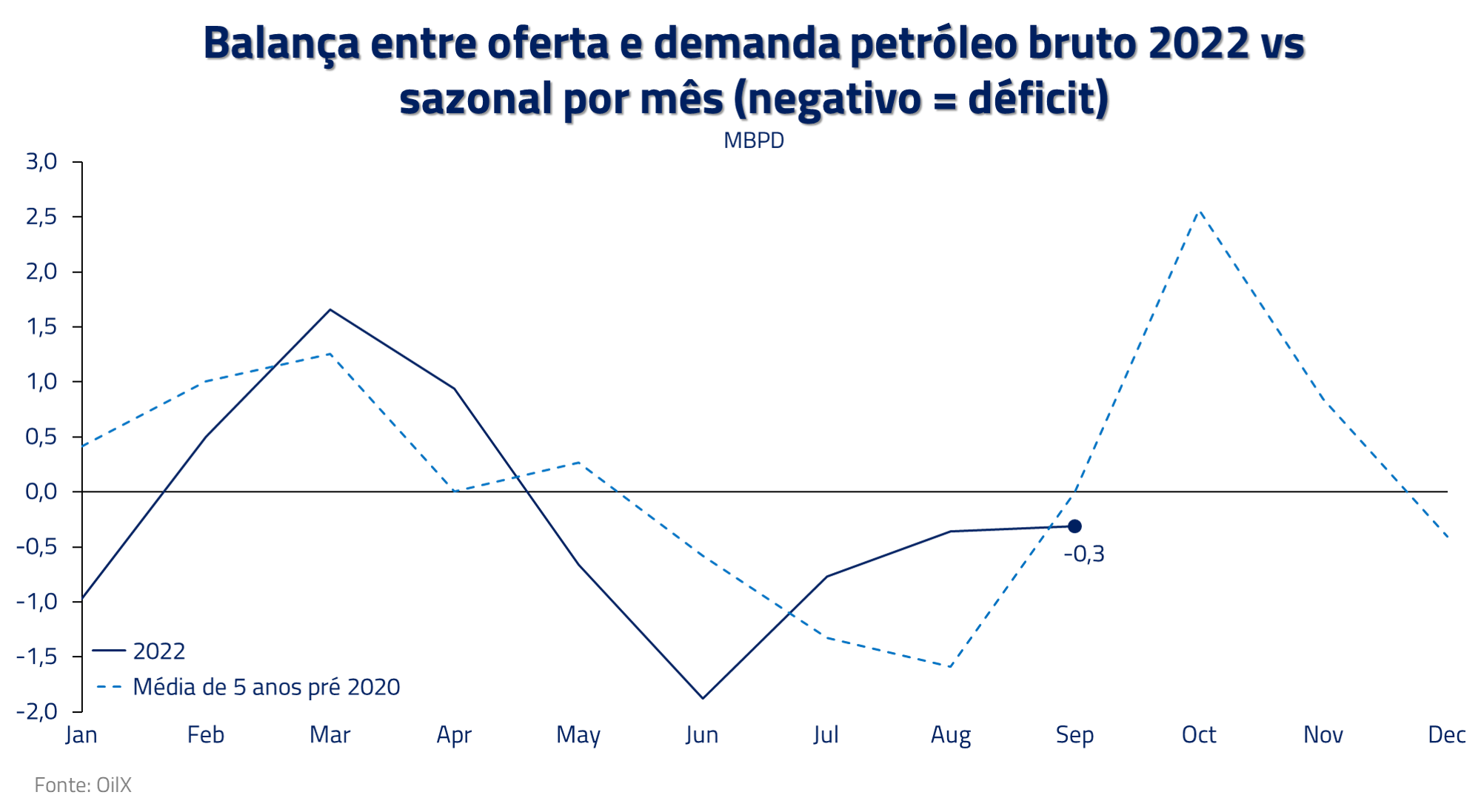

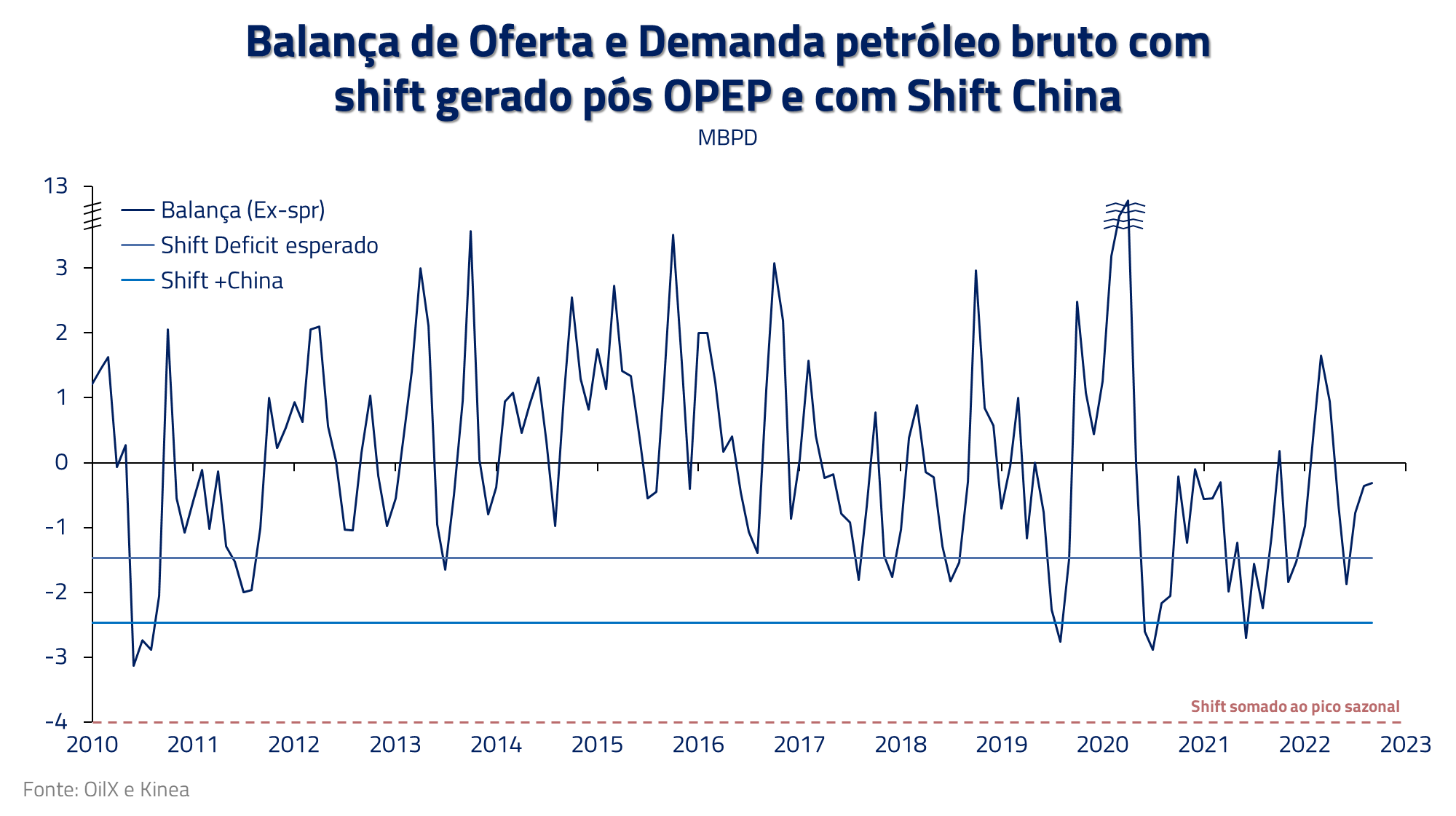

Entretanto, mesmo considerando os fatores acima mencionados, o mercado se apresentava com uma balança equilibrada com pouco espaço para disrupções, variando entre pequenos déficits ou superávits, e estoques comerciais estáveis.

A volta do poder da OPEP

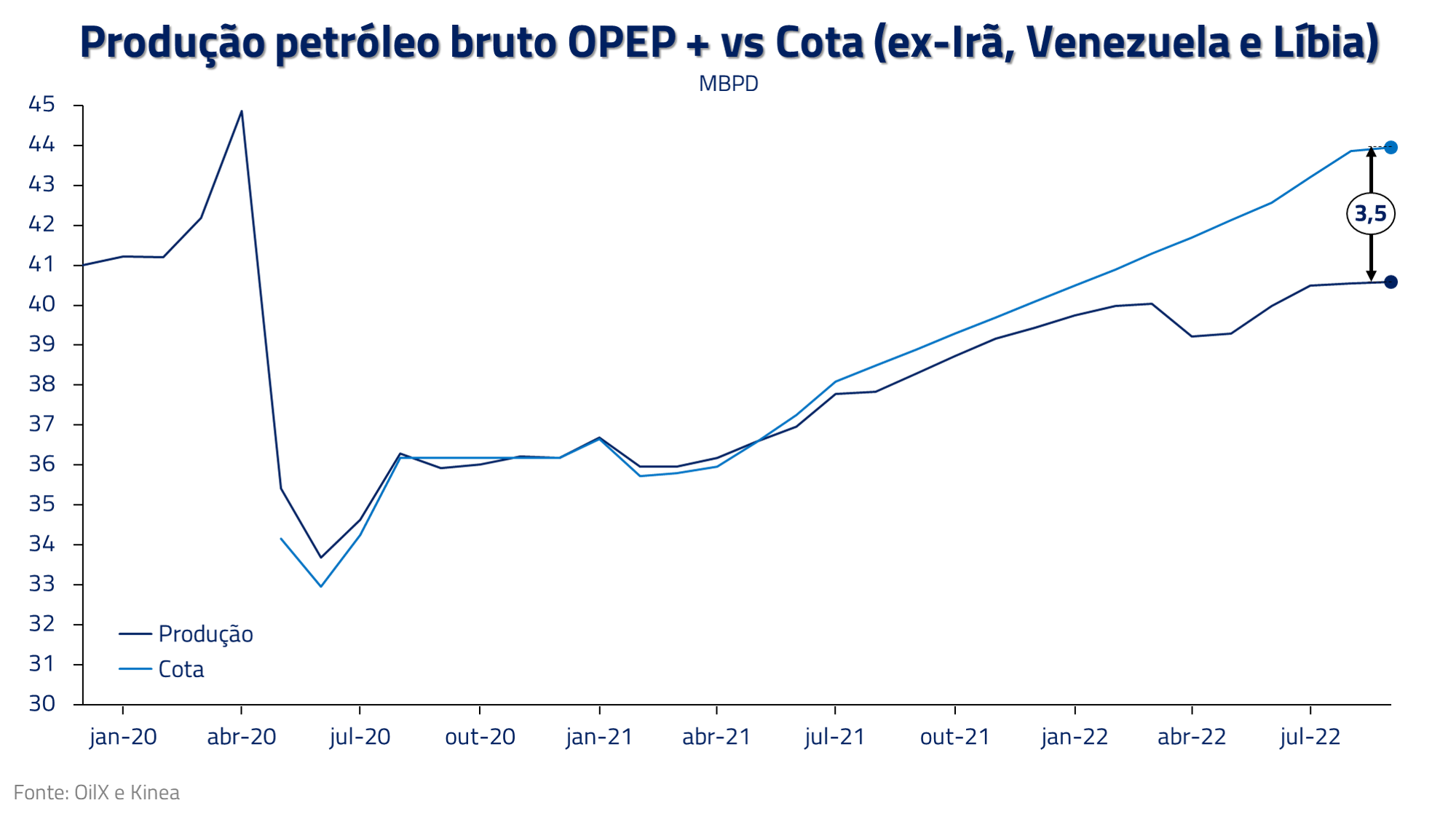

A percepção por parte da OPEP+ que o balanço de poder havia virado a seu favor fez com que o cartel não olhasse com bons olhos a recente queda do preço da commodity. No início de outubro, o cartel optou por reduzir suas cotas em 2mbpd.

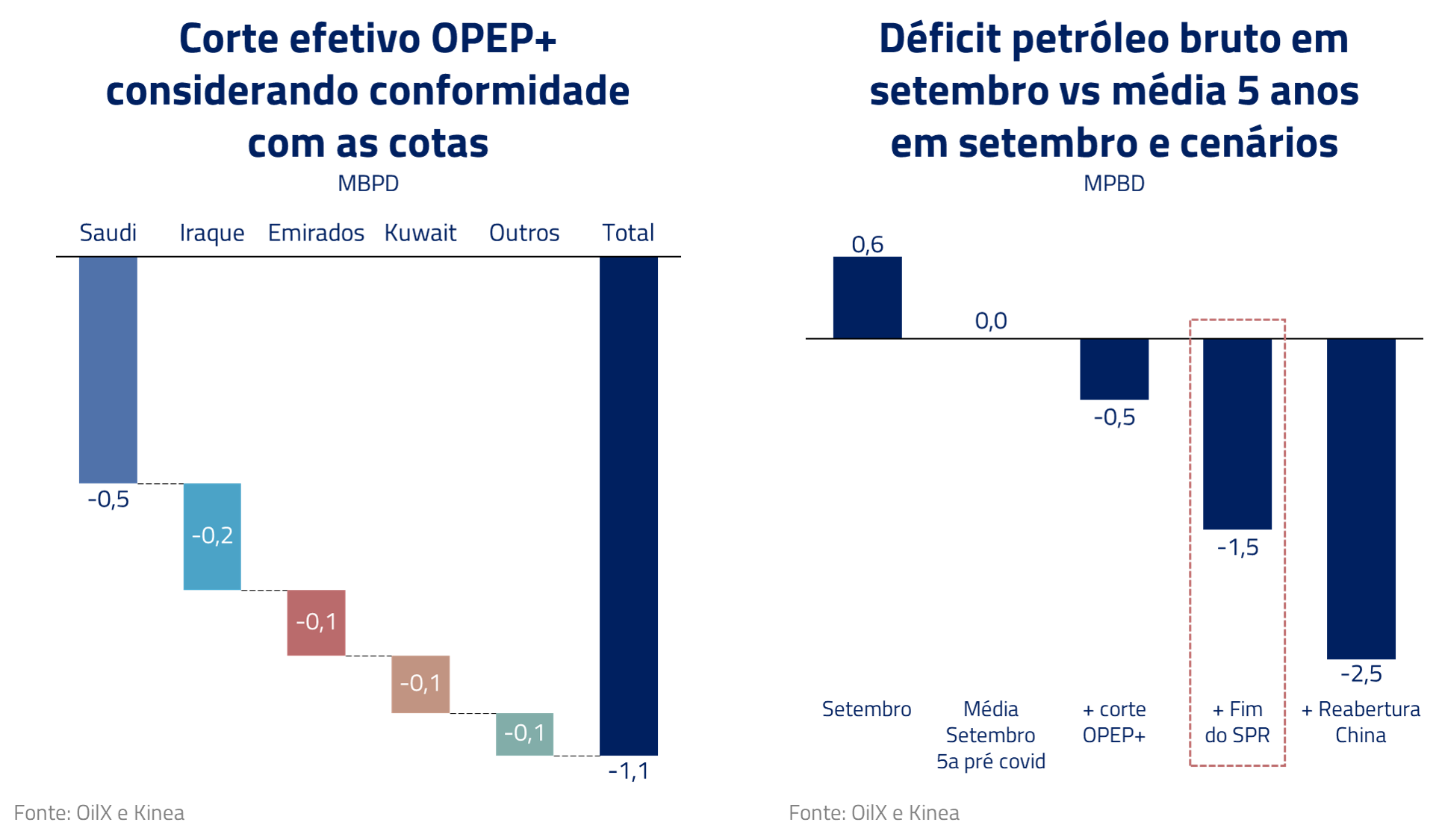

Há algum tempo, o cartel já não cumpria suas cotas, gerando produção aquém do acordado entre os membros, principalmente em virtude do não aumento da produção russa e da dificuldade de outros países, como a Nigéria, em aumentar sua produção.

Como consequência, o corte proposto deve gerar uma redução de cerca de 1mbpd. A pergunta a ser respondida é que impacto isso deve trazer para o mercado nos próximos meses.

Principais fatores afetando o balanço de mercado nos próximos meses

Não só o corte efetivo de 1mbpd deve influenciar o mercado nos próximos meses. A liberação de reservas estratégicas de 1mbpd deve cessar em novembro, após vertiginosa queda dos estoques estratégicos norte-americanos. Adicionalmente, esperamos que, ao longo dos próximos seis meses, as restrições impostas pela China em virtude da Covid sejam gradualmente relaxadas.

O efeito combinado desses três fatores pode gerar um aperto incremental de cerca de 2,5mbpd ao longo dos próximos seis meses, levando a balança para uma posição deficitária jamais observada na história recente.

Esse desbalanceamento do mercado deve se traduzir em preços mais altos da commodity ao longo dos próximos meses.

O risco de recessão

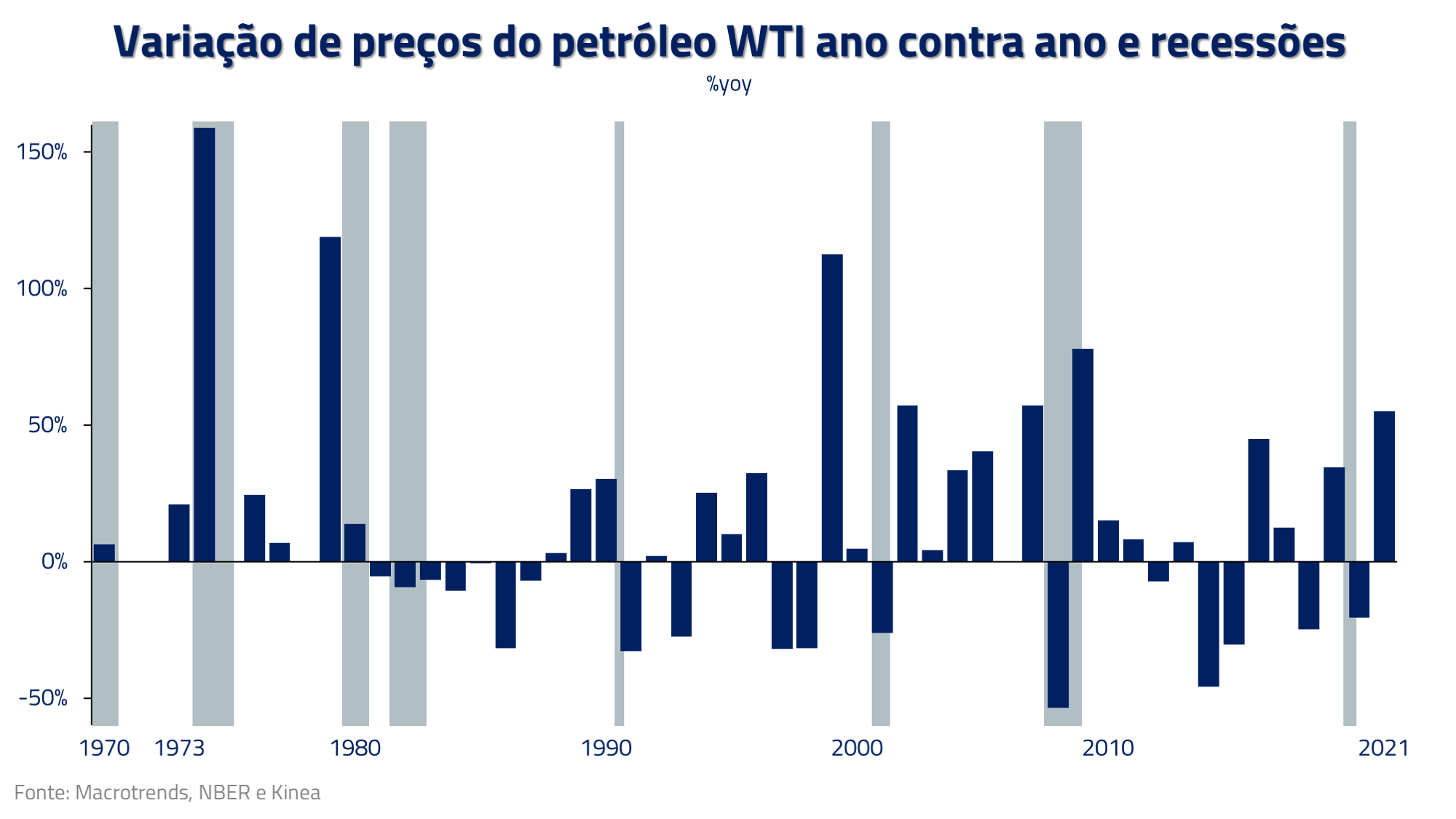

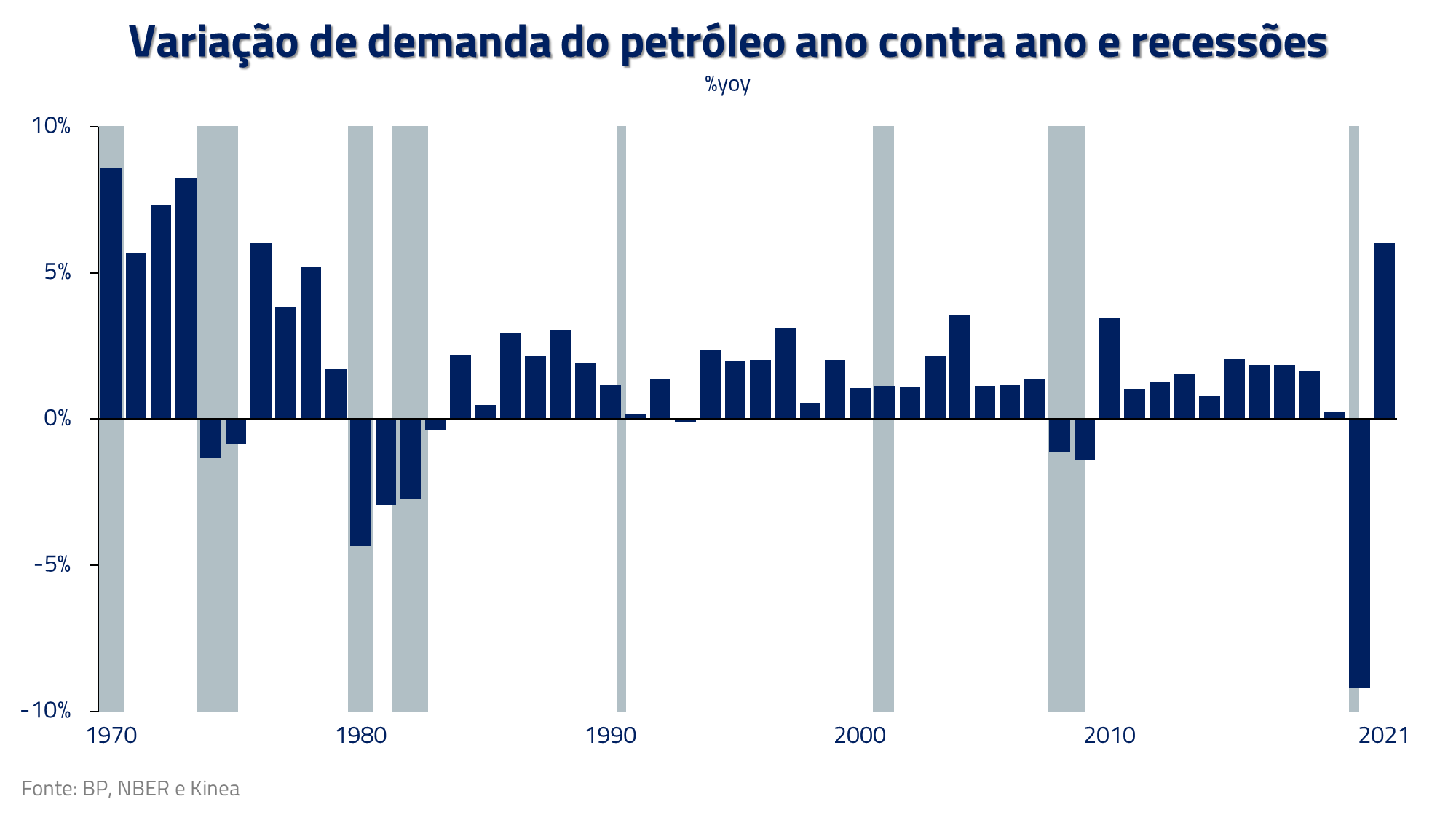

Outros fatores podem influenciar o destino deste mercado nos próximos meses. Entre eles, o principal risco para a tendência de alta de preços seria um aumento da severidade da atual desaceleração global, causando uma recessão.

Nossos estudos de recessões passadas sugerem que a queda de demanda média (e mediana) em períodos reacionários é de cerca de 1%, o que representaria uma queda de 1mbpd. Tal valor não seria suficiente para afetar um mercado físico muito apertado em virtude dos fatores acima mencionados.

Entretanto, devemos considerar que o mercado de petróleo, além do componente físico, possui um componente financeiro nas negociações de seus contratos futuros, o que pode gerar queda de preços desproporcional à queda de demanda em caso de um processo recessivo mais sério para economia global. Como já observamos no passado.

Por outro lado, afetando o balanço de risco de modo significativo, a efetiva imposição de sanções europeias sobre o petróleo russo, programada para ser iniciada em dezembro deste ano, que inclui o fim das importações de petróleo Russo via mar para Europa e limitações impostas no seguro do transporte dessa mercadoria, podem ainda mais apertar um mercado que provavelmente se encontrará em níveis recordes de déficit.

***

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Consideramos que o mercado de petróleo, no momento, apresenta retorno assimétrico. Por um lado, ao reduzir suas cotas de produção, a OPEP+ sinaliza ao mercado um piso para o preço dessa commodity ao redor dos $80/bl. Por outro lado, os déficits projetados na balança para os próximos meses, os maiores já observados na história recente, indicam potencial para substancial apreciação.

Logicamente, novos fatores de risco podem se mostrar presentes no futuro próximo. Mencionamos uma possível recessão global, mas também devemos considerar a possibilidade da manutenção do processo de lockdown na China e uma possível, mas improvável, revitalização do acordo com o Irã ou mesmo com a Venezuela.

Estamos sempre à disposição de nossos clientes e parceiros

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.